En 2014 comencé una serie de artículos sobre valores de crecimiento que acabaron formando la Cartera Tecnológica, un proyecto que buscaba comparar esta selección de valores con la evolución del Nasdaq Composite. Centrarme en valores tecnológicos entonces no tenía que ver con una decisión arbitraria, sino con el hecho de que estaba encontrando valores más interesantes con un perfil algo diferente al de algunos inversores en valor clásicos. La mayoría de esos valores lo ha hecho bastante bien en parte por el entorno bursátil sectorial (subidas y mayor apetito por compañías de crecimiento), pero también por el buen desarrollo de varios de estos negocios.

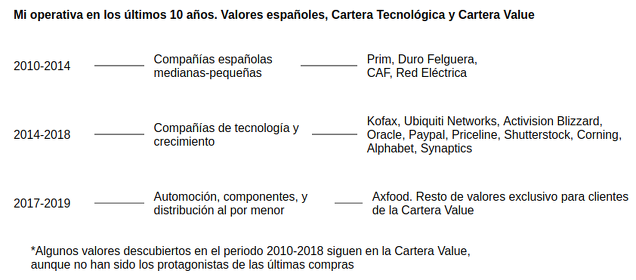

No es el primer lugar en el que empecé a buscar ideas de inversión, de hecho, en el periodo 2011-2014 experimenté con ideas de inversión en compañías españolas. El balance de esta etapa previa fue ligeramente positivo aunque no brillante; ya que a pesar de lograr excelentes resultados con Prim y Red Eléctrica, los intentos en Duro Felguera dieron resultados muy negativos y CAF entregó peor rentabilidad que el resto del mercado. Es importante recordar que no siempre se pueden lograr rachas buenas en cuanto a comportamiento de la cartera y que siempre habrá errores de inversión.

Todo esto lo recupero para explicar por qué he ido reduciendo desde hace 2 años mi exposición a compañías tecnológicas en la Cartera Value, algo que no comprenden bien muchas personas que han empezado a seguir mis artículos y publicaciones de Twitter recientemente. De hecho, me estoy encontrando con gente que piensa que tengo un sesgo antitecnología o contrario a las nuevas compañías. Creen que mis comentarios negativos sobre la última ola de salidas a bolsa de valores de la “nueva economía” y las fuertes necesidades de financiación de compañías de moda se debe a un posicionamiento terco e inamovible. Incluso piensan que mi idea sobre la bolsa en general es pesimista de forma permanente, cuando en realidad he dedicado muchos artículos durante años a explicar por qué las cosas no estaban tan mal o contextualizar ideas agoreras.

Hace 5 años estaba destacando las virtudes de compañías como Kofax, Ubiquiti Networks, Paypal, Priceline (ahora Booking Holdings), Shutterstock, Activision Blizzard, Corning, Alphabet y Synaptics en público; y aunque hoy algunos de esos valores siguen teniendo presencia en la Cartera Value, no han sido los protagonistas de las últimas compras y sí de varias ventas (salvo Oracle). A medida que determinados grupos de compañías se han ido revalorizando en bolsa y ha aparecido nueva información sobre resultados y datos macroeconómicos, he ido girando hacia otros sectores más denostados como los fabricantes de automóviles, también los de componentes, algunas compañías industriales y en menor medida la distribución al por menor (aquí un ejemplo). Sobre este último sector daré una conferencia en Value School el 23 de septiembre, ya es posible reservar plazas para verla presencialmente.

Para mí este es un requisito necesario en toda filosofía de inversión. Tiene que haber algún mecanismo o criterio por el cual el inversor va saliendo de determinados perfiles de compañías (estrategias concretas) por no ser ya tan atractivas hacia otros valores que no gustan de momento al dinero caliente. Para cualquiera que sepa un poco de historia de los mercados es evidente que ninguna estrategia fija funciona con éxito para siempre, de forma que buscar compañías percibidas como nueva economía no será siempre una fórmula de éxito. Lo que se observa hoy es que muchos inversores se obsesionan con los prometedores negocios, se fijan en la expansión y no la viabilidad desde el punto de vista financiero. Se buscan compañías que multipliquen por 10 o por 20, cuando en realidad no hay que buscar un tipo de situación concreta. Desde mi punto de vista, el buen inversor no busca un perfil de compañía en concreto, sino que observa y detecta situaciones interesantes de todo tipo y en varios sectores.

Mientras que en 2014-2015 la defensa de ideas de inversión en compañías tecnológicas no estaba tan extendida (aunque tampoco había un pesimismo extremo sobre ellas), ahora no hay más que alabanzas a esta nueva cultura empresarial. No hay prácticamente análisis financiero sobre las valoraciones o problemas que pueden afectar a la tendencia de crecimiento de muchas de estas empresas. Todo es financiable, y si en una presentación se dice que la compañía se dirige a dominar un mercado de trillones de $, seguro que es verdad (claro, para eso necesita miles de millones de capital). Además, en los años recientes han aparecido muchos más comentarios de desprecio al estilo de inversión en valor clásico, con bromas sobre lo bajo que es el PER de algunas compañías y la catalogación de negocios basura a cualquier valor que no muestre unos datos financieros estables y crecientes. No es algo particular de los foros españoles donde comentan lo mal que van los fondos de Cobas, sino que también lo encontramos en los foros anglosajones sobre compañías concretas.

En los últimos meses hemos asistido a una ola de salidas a bolsa de compañías claramente sobrevaloradas y con unas necesidades de financiación brutales, entre las cuales había dirigentes que se jactaron durante años de no salir a bolsa porque los inversores de cotizadas somos cortoplacistas. En el mercado de capital riesgo parece que no pueden cubrir todas las emisiones de acciones y bonos de estas compañías, que prometen mucho pero no terminan de acercarse a una situación de autofinanciación. El problema estructural de este entorno es que varias verdades parciales y el triunfo en algunos ámbitos de la cultura empresarial de Silicon Valley se ha llevado al extremo de forma absurda.

Puede que las startups y las compañías con una misión ambiciosa de cambiar el mundo hayan resuelto muchos problemas en algunos sectores, los ejemplos de Apple, Amazon o Google están ahí. Pero no tiene sentido pensar que una misma cultura o forma de enfocar los problemas va a resolver todos los problemas de la humanidad, todo tiene sus limitaciones y no funciona constantemente. Peor aún es pensar que muchas de las compañías que están captando financiación a día de hoy son comparables en cultura empresarial (no se puede comparar a Alphabet o Amazon con Tesla o WeWork), ya que en realidad se están beneficiando del prestigio de los éxitos antes mencionados para captar financiación e inflar las expectativas de los inversores.

De esta forma se entienden mejor las decisiones que están tomando estas empresas de la nueva economía: se trata de seguir recibiendo financiación y no de cumplir objetivos en muchos casos. Quizás por eso se establecen objetivos imposibles, para que cuando se incumplan nadie pida explicaciones. Las preguntas y las críticas molestan mucho, ya que nadie tiene permiso para poner en riesgo esta fiesta de “financiación ilimitada”. Para quien quiera un ejemplo ya expuesto al público como el verdadero fraude que era, puede echar un vistazo a la historia de Theranos, donde Elizabeth Holmes y su camarilla persiguieron al disidente de forma agresiva (HBO ha hecho un buen documental sobre el caso). La misma dinámica con diferentes grados de intensidad están en funcionamiento en otras compañías que prometen el cielo. La financiación fácil e ilimitada puede ser equiparable a la droga, es difícil desintoxicarse sin que alguien por encima te pare los pies.

Por eso, el momento en el cual muchos de estos desequilibrios se empiecen a corregir no va a estar determinado por un freno interno de los inversores o los empresarios. No hay autocontrol como tampoco lo hubo en excesos de ciclos anteriores como el inmobiliario en 2003-2007. Este proceso solo puede ser detenido por eventos de fuerza mayor, que normalmente suelen aparecer en la parte final del ciclo con subidas de tipos de interés, cierre del grifo de la financiación y un empeoramiento del entorno económico que desinfle muchas de las expectativas. Un ejemplo de evento de fuerza mayor para valores concretos podría ser una ampliación de capital (emisión de acciones) fallida; aunque los inversores sigan siendo optimistas, la oferta de acciones (papel) aumenta y no hay nuevos inversores que puedan cubrirla.

Por eso, a cada fuerte ampliación de capital es necesario una mejora de expectativas adicional por parte de los inversores, de lo contrario los precios empezarían a caer. Creo que esto describe bien el contexto de la cotización de Tesla en los últimos meses, consecuencia de su fuerte endeudamiento y horrible comportamiento operativo. La ampliación de capital anunciada en mayo fue acogida con optimismo por muchos seguidores y analistas, mientras que semanas después comenzó una corrección de la cotización violenta hasta los 180$ desde los 260$. Más acciones en circulación significa mayor oferta de acciones y la situación deriva en caídas de precios, salvo que de repente haya un mayor apetito comprador. La cotización recuperó parte del terreno en las últimas semanas pero continúa por debajo de los niveles de la ampliación y, sobre todo, de los niveles preampliación (probablemente había especuladores importantes previendo una medida de este tipo, lo que se fue reflejando en la cotización antes de la última ampliación):

Se equivocaron por completo los que se centraron en las recompras de acciones como la principal distorsión del mercado y la economía. Es al revés, son las compañías con enormes necesidades de financiación las que podrían acabar destruyendo un enorme valor para los inversores y para la sociedad. La política de constantes ampliaciones de capital es un tema muy delicado al pervertir por completo los incentivos de los directivos y accionistas. Mientras que lo lógico es que la empresa trabaje para los accionistas con generación de valor y dividendos, en las compañías con grandes emisiones de acciones son los inversores nuevos los que están trabajando para directivos y accionistas iniciales aportando cada vez más fondos. No nos podría extrañar que esos directivos hagan cualquier cosa por modular las expectativas de nuevos inversores, incluso mintiendo o haciendo trampas.

A día de hoy es posible encontrar algunas compañías interesantes jóvenes que tienen potencial de expansión por delante, pero no es lo más común. Empiezan a ser casos aislados y no un sector o perfil en el que esperar encontrar múltiples ideas de inversión interesantes. Por eso, lo correcto es empezar a buscar en otro tipo de compañías que son provisionalmente odiadas por no cumplir las exigencias de la comunidad inversora, pero que entregarán resultados satisfactorios (quizá no espectaculares) en la próxima década. Cuándo se producirá ese giro o cambio de percepción es una incógnita. Pero a medida que las valoraciones son cada vez más exigentes y la oferta de acciones ha comenzado a aumentar significativamente (salidas a bolsa, ampliaciones de capital, emisiones de acciones para pagar empleados), es solo cuestión de tiempo que esos valores comiencen a decepcionar a los inversores.

En definitiva, gran parte de lo que se podía obtener en la irrupción de nuevas compañías tecnológicas ya se lo ha llevado alguien, sean accionistas iniciales o inversores que apostaron por los negocios de software y tecnología antes de 2018. El pescado está vendido.

*Cartera Value: Si está interesado en el análisis de compañías desde una perspectiva de largo plazo, no dude en visitar la página de información de la Cartera Value.

*Curso de Análisis Fundamental: Si está interesado en la 3ª edición del Curso de Análisis Fundamental, no dude en visitar la página de información para obtener las clases grabadas y los materiales correspondientes.

Contenidos relacionados: