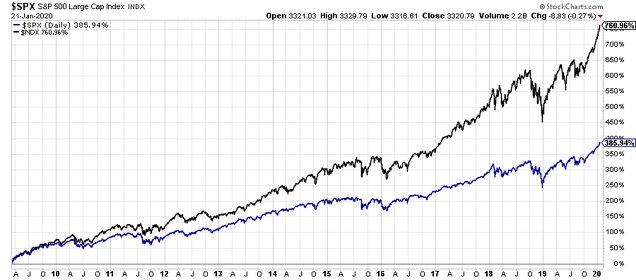

La tónica general de este imparable mercado alcista iniciado en marzo de 2009 ha sido el escepticismo de los inversores y la búsqueda constante por parte de casi todos los analistas e inversores de la próxima recesión. Y no es de extrañar. El golpe económico y psicológico que supuso la Gran Crisis Financiera de 2008 - 2009 fue tan grande (los principales índices bursátiles se desplomaron casi un 50%) que aún hoy siguen sintiéndose sus efectos. Ese miedo forzó a muchos inversores a vender precipitadamente sus posiciones durante los meses de la crisis y les impidió volver a tomar posiciones una vez que la recesión finalizó. Y conforme subía el mercado, mayor era el miedo que tenían, ya que temían entrar justo en la cresta de la ola. Sin embargo, y hasta la fecha, nada de eso ha sucedido. El mercado estadounidense ha seguido escalando posiciones de forma ininterrumpida desde esas fechas y actualmente cotiza en máximos históricos. Y precisamente este el motivo que ha llevado a muchos analistas a buscar desde hace muchos años señales que anticipen una recesión con el fin de que el mercado caiga y puedan entrar de nuevo (no quieren perderse de nuevo la fiesta alcista).

Sin embargo, la ausencia de recesiones en Estados Unidos durante esta última década (2010 – 2019) no ha impedido que el actual mercado alcista haya tenido sus correcciones. Según observamos en el gráfico inferior, desde marzo de 2009 hasta la actualidad el S&P 500 ha sufrido seis caídas superiores al 10% (señaladas con un círculo rojo), siendo la última corrección del mes de diciembre de 2018 (-19 %) la más intensa de todas ellas. Pero la mayoría de estas caídas se han saldado con recuperaciones muy rápidas en forma de “V”, lo que ha impedido a muchos inversores volver a entrar al mercado.

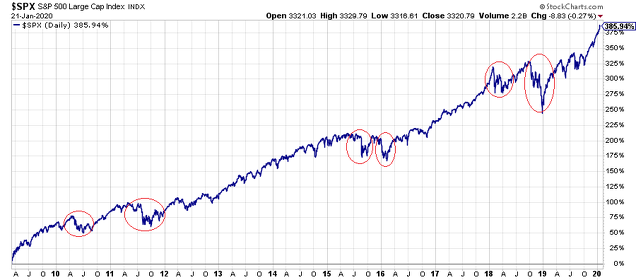

Y es que muchos inversores tienen la falsa creencia de que una recesión económica es la única forma posible de lograr la “compra óptima”. Nadie duda de que las caídas bursátiles que se producen durante un periodo recesivo son excelentes oportunidades de compra a medio plazo. Por ejemplo, si analizamos los “drawdowns” que se han producido en los mercados bursátiles durante los distintos períodos recesivos desde la Segunda Guerra Mundial, se comprueba como en todas las recesiones (salvo excepciones puntuales como en la recesión del año 1945), las caídas bursátiles suelen ser muy profundas (una caída media cercana al 30%). Es evidente que si somos capaces de comprar en medio de estas caídas tan pronunciadas, las rentabilidades que obtendremos a medio plazo serán muy elevadas.

(Fuente: A Wealth of Common Sense)

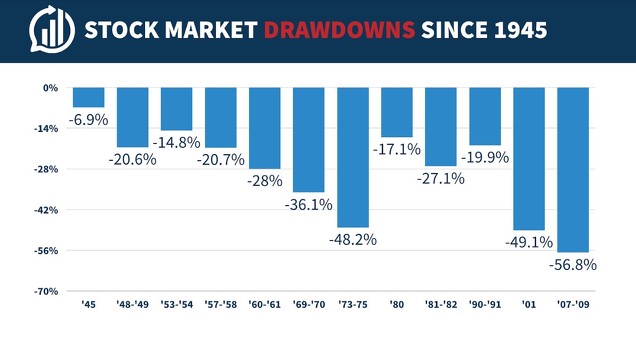

Pero aún en el hipotético e improbable caso de que sepamos de antemano cuándo va a tener lugar la próxima recesión, dejar guiar nuestras decisiones de inversión en base a una futura recesión no parece la mejor idea, ya que el comportamiento del mercado antes de la misma es muy errático e imprevisible. Como vemos en la tabla inferior, durante los seis meses anteriores al inicio oficial de una recesión el mercado puede tener fuertes revalorizaciones (como es el caso de las recesiones de los años 1945 y 1948), aunque también puede tener caídas muy severas como las que se produjeron en la antesala del estallido de la burbuja tecnológica (el S&P 500 se desplomó casi un 20% antes de que el NBER - National Bureau of Economic Research - declarara oficialmente el inicio de la recesión).

(Fuente: A Wealth of Common Sense)

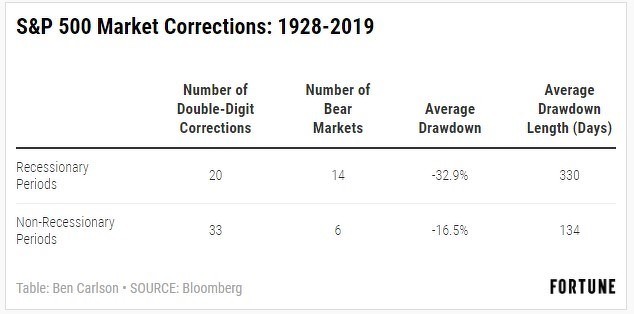

Pero como decimos, no es necesario que medie una recesión para que el mercado nos brinde extraordinarias oportunidades de inversión. Desde 1928 el S&P 500 ha tenido 53 correcciones de doble dígito (es decir, superiores al 10%), lo que significa que cada año y medio aproximadamente el mercado cae un 10% o más. Y de esas 53 correcciones de doble dígito, 33 han tenido lugar fuera de períodos recesivos y han dado lugar a caídas bursátiles medias del 16,5% (lejos del 33% que se alcanza de media durante los mercados bajistas que acompañan a las recesiones).

Por un lado, la primera conclusión que se puede extraer es que más del 60% de las correcciones de doble dígito se producen sin que medie una recesión económica. Por otro lado, la segunda conclusión es que las correcciones que tienen lugar en períodos “no recesivos” son la mitad de cortas en duración y profundidad que las que se producen en períodos recesivos.

(Fuente: A Wealth of Common Sense)

De este modo, y ante estas evidencias objetivas (aquí no hay ningún grado de interpretación, puesto que son datos puramente objetivos), quizás convendría al inversor replantearse la estrategia de buscar la próxima recesión para decidirse a invertir. Porque en el caso de que sepamos con cierta exactitud cuándo se va a producir, nunca sabremos cómo de fuerte será la caída del mercado. ¿Qué pasaría si estamos esperando una caída del 40% en el S&P 500 y ésta se queda en el 30%?¿Nos quedaríamos fuera del mercado? Y aún en el caso de que el mercado cayera hasta donde usted estima que debiera hacerlo, ¿tendría estómago para comprar en esos momentos de máxima incertidumbre?

Esto no significa que el inversor deba ignorar sistemáticamente las señales macroeconómicas que hablen de fin de ciclo y posible recesión, pero sí establecer una estrategia lo más disciplinada posible que le permita aprovechar las correcciones bursátiles (tengan lugar dentro de un período recesivo o no) para ir confeccionando una cartera de inversión a precios atractivos.

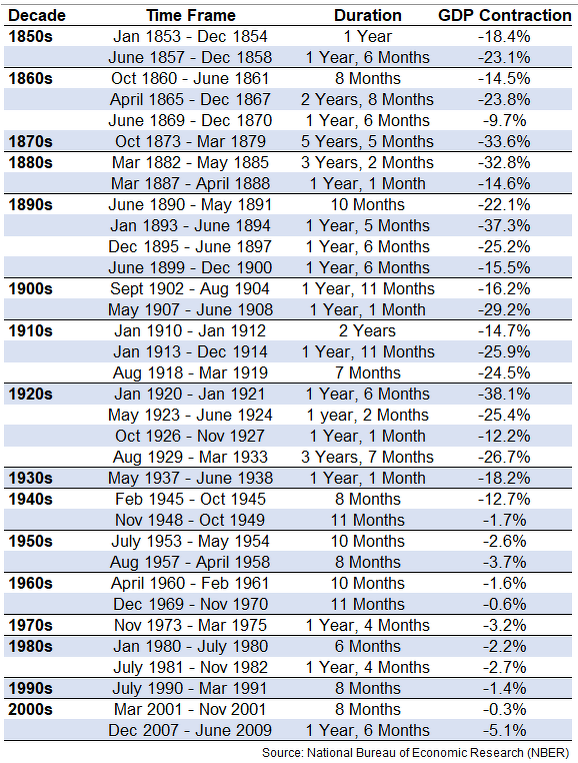

El coste de oportunidad de estar fuera del mercado durante estos diez años ha sido tan grande que es necesario repensar todo lo que sabíamos hasta ahora. Es más, es altamente probable (dado que el sistema económico actual y futuro se parecerá muy poco al pasado) que en las próximas décadas las recesiones sean cada vez menos frecuentes y de menor intensidad en términos de caída del PIB, aspecto que ya comentamos hace a finales del mes de diciembre.

(Fuente: ISABELNET)

De este modo, si realmente son inversores de largo plazo (en estos últimos años todo el mundo afirma serlo, pero realmente se verá quién lo es de verdad cuando lleguen las primeras caídas fuertes), no deberíamos temer la llegada de una recesión. Al contrario, es una extraordinaria oportunidad que nos brinda el mercado periódicamente. Pero el inversor deberá tener presente diversos aspectos: la dificultad de anticipar una recesión, la cada vez menor frecuencia de éstas, la incertidumbre acerca del comportamiento del mercado bursátil antes, durante y después de las recesiones, etc. Por ello, siempre que vean caídas o correcciones más o menos significativas, compren y no desaprovechen la ocasión que les brinda el mercado. La búsqueda de la próxima recesión ha supuesto a muchos inversores dejar de ganar miles de euros. ¿Están dispuestos a seguir buscando la próxima recesión?

Otros artículos relacionados publicados en inBestia:

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí

El título del artículo hubiera estado bien hace dos años, ahora es apurar un poco. Al menos para el inversor a pie de calle, claro.

En respuesta a Foe Average

Espero que el resto esté mejor que el título. En todo caso, usted sabe cuánto caerá el mercado en la próxima recesión? El título sigue siendo igual de válido ahora o en 1980...

En respuesta a Jorge Alarcón

No me llames de usted hombre que me siento viejo, no, no tengo ni odea de cuanto bajará pero incluso si baja un 40% estaríamos mejor que hace años.

Mira Bitcoin, de 20.000 a 7.000 y aún sigue siendo una apuesta segura jaja

Yo añadiría una tercera conclusión al listado:

Hay numerosas correcciones sin recesión más profundas que algunas correcciones con recesión.

Sin ir más lejos, la de finales del 18.

Un saludo

Hola Jorge. Buena observación y clave.

Otro problema es que siempre ponemos de ejemplo el sp500, pero y la bolsa española o el eurostoxx?, igual los que invirtieron en 2007 no han tenido tanta suerte.

Un saludo

En respuesta a Manolo G J

Cualquier inversor que invierta en IBEX o Eurostoxx 50 vía fondos indexados (salvo casos muy concretos), están en máximos históricos, que es donde están ambos índices (IBEX TR y EUROSTOXX 50 TR).

En respuesta a Jorge Alarcón

Creo que el concepto, "no ha tenido tanta suerte", en la comparación con el SP500 igual no se ha interpretado como yo pretendía.

Salvo error Ibex 35 con dividendos hoy 27945. Máx aprox. 29300 en 5/2007.

Y si les quitas las retenciones ....

En respuesta a Manolo G J

Cierto, mea culpa en el IBEX 35 TR.

Mis datos son:

IBEX 35 TR: máximos el 5/5/2017 en 29201,6

EUROSTOXX 50 TR: máximos el 17/01/2020 en 8090,88.

Correcto, así? Creo que pusiste 2007 en lugar de 2017 ;)

En respuesta a Jorge Alarcón

Exacto disculpa.

Creo que todos los activos tienen fases más o menos óptimas que compensen el riesgo de estar invertidos, son ciclos. actualmente es posible se esté en el error de pensar es el mejor momento ahora o que cualquier corrección no supondrá un cambio de tendencia, yo no pienso así.Yo si pienso es posible veamos un Nasdaq en 5000 puntos en el próximo cambio de sesgo mensual porque la fse de pánico puede ser realmente importante si se presenta...

Que siga subiendo por la buena salud de todos....

En respuesta a B. Pa.

Mientras se siga regando con liquidez, a costa de aumentar las desigualdades, para arriba, que sea bueno para la salud de todos es mas interpretable.

En respuesta a Manolo G J

Me refería a que una exposición elevada en este nivel del Nasdaq, sin tener previsto recortes de mayor o menor profundidad puede destrozar a más de un inversor o darle algún yuyu..

En respuesta a B. Pa.

Pues si, sobretodo si ha llegado a última hora.

Y además tenemos que tener otra cosa muy en cuenta. Nosotros, los inversores individuales, tenemos una duración vital limitada. Mucho más corta por ejemplo que los Estados o las ciudades y si te pasas el tiempo sin atreverte a actuar, a lo mejor no lo haces nunca. Este mundo se hace andando, recorriendo caminos acertados y equivocados y aprendiendo de ello. Tened en cuenta, si además recordáis las fotos de los foreros como estamos envejeciendo. Los que parecían chavales listos e inquietos, parecen ahora hombres de pro. Los que teníamos cierta edad ya vamos camino, pasito a pasito, a la vejez.

Y algunos de los compañeros más veteranos ya han sido retirados totalmente del mercado, aun contra su voluntad.

La oportunidad fue Diciembre de 2018 , y sera difícil ver otra igual, por lo demás veo a los analistas profesionales totalmente perdidos este 2019, no saben por donde han ido los tiros,, como dice Andres Corral, no solo el problema es el de la vida limitada, sino que no hay alternativas de inversión, antiguamente existían otras posibilidades, pero hoy en día no hay nada, mi la gente tiene miedo a la bolsa, en cambio no tiene miedo a la inflacion, ausencia de alternativas, incluso a no poder cobrar la futuro pension, lo cierto y verdad que los que rondan los 50 han vivido dos mercados bajistas, en Europa 3, y eso pesa bastaste, la generacion de los 35/40 dependiendo han vivido uno de los crashes con mas impacto mediatico, la crisis financiera , incluso en España voviendo a golpear en 2012 donde estuvimos a punto de quebrar, esos miedos persisten.

Según los últimos datos de ratio P/E del Nasdaq que aparecen equivalen al 34,8x. Mientras acompañen incrementos de beneficios esto parece importar poco, si en algún momento se reducen el ratio se dispararía y podría ser motivo de ajustes..

No os queda otra que reconocerlo y capitular, amigos: necesitáis el Análisis Técnico como el comer. :-))))))

Nada quita mejor el hambre y, sobre todo, el miedo. S2.

(¡ Qué razón tienes, Andrés, qué guapo y qué joven estoy en esta foto !