Ahorro e inversión son, probablemente, dos de los conceptos más importantes para cualquier persona que quiera mejorar sus finanzas personales e incluso lograr la tan ansiada “libertad financiera”. Ambas están íntimamente relacionadas entre sí, ya que cualquier inversión que hagamos, ya sea en renta fija, renta variable, materias primas, vivienda, etc. deberá tener como base un ahorro previo.

Muchas personas piensan que es necesario ser rico o tener una gran cantidad de dinero ahorrado para invertir, pero esto no es así. La realidad demuestra que el paso del tiempo es nuestro mayor aliado, siempre y cuando nuestro comportamiento sea el correcto. Independientemente de la cantidad, cuanto antes empecemos a invertir, el tiempo y el interés compuesto (según Albert Einstein, una de las fuerzas más poderosas del universo) jugarán a nuestro favor. Tal y como indicamos en un reciente artículo (“Las tres claves que necesitas saber para invertir con éxito”), la diferencia entre empezar a ahorrar a los 15 años y hacerlo a los 25 puede ser abismal. Por ello, la mejor forma de maximizar las ganancias es ahorrar e invertir de forma sistemática y temprana.

Nick Maggiulli, en otro artículo escrito en su blog “Of Dollars And Data”, nos habla sobre el ahorro y la inversión a lo largo de nuestra vida. Con el fin de captar nuestra atención y hacernos reflexionar sobre el modo en que gestionamos nuestros ahorros e inversiones, no ha podido escoger un mejor título: “Ahorrar es de pobres, invertir es de ricos”.

Maggiulli señala que conforme su blog está ganando popularidad, el número de consultas y preguntas que está recibiendo sobre esta materia está aumentando. Preguntas del tipo: “Nick, acabo de ahorrar 1000€ y me gustaría saber dónde invertir para obtener la máxima rentabilidad” son las que recibe con mayor frecuencia. En el momento en que recibe este tipo de consultas, su cerebro entra en modo “asesor financiero” y empieza a pensar en la correcta distribución de activos (tanto geográfica como sectorial), tolerancia al riesgo del inversor, metas financieras que se pretenden alcanzar, etc. pero la realidad es que la rentabilidad, por el momento, no es el aspecto más importante.

Con pequeñas cantidades de dinero ahorrado (como la del ejemplo mencionado anteriormente), la rentabilidad total que se puede obtener al cabo de un año será trivial. Sería mucho más interesante que el individuo se centrara en ahorrar más dinero o aumentar sus fuentes de ingresos, que en preocuparse de la rentabilidad que pudiera obtener a corto plazo.

Pongamos un ejemplo para que se pueda comprender mejor este aspecto. Digamos que usted consigue ahorrar 1.000€ y lo invierte en un ETF con la expectativa de obtener una rentabilidad anual del 10%, lo que se traduciría en unos beneficios de 100€. Podría gastarse esa rentabilidad obtenida en tan sólo una noche saliendo a cenar y a tomar unas copas con la familia o amigos.

Imagine ahora que cuenta con 2 millones de euros en su cuenta de inversión. Una caída del 5% del valor de su cuenta, algo que no es nada extraño y que ocurre con relativa frecuencia, se traduciría en una pérdida de 10.000€. Muy probablemente usted no sería capaz de ahorrar esa cantidad de dinero en un año, a menos que tuviera una nómina muy elevada o una tasa de ahorro asombrosa. Por lo tanto, los ahorros tienen un mayor impacto en los “pobres”, mientras que las inversiones tienen un mayor impacto en los “ricos”.

Vamos a simular un ciclo de inversión de 40 años. Imagine que gana 50.000€ anuales y consigue ahorrar un 15% anual, es decir, ahorraría 7.500€ anuales durante 40 años. Además, vamos a asumir que obtiene una rentabilidad anual del 5% con una desviación estándar (medida de variabilidad estadística) del 9%. Esto se conseguiría con una cartera diversificada de activos, es decir, invirtiendo en activos no tan arriesgados como el S&P 500 pero no tan seguros como los bonos estadounidenses. La situación quedaría de la siguiente manera.

El primer año ahorrarás 7.500€ pero no obtendrás ninguna rentabilidad. El segundo año obtendrás una rentabilidad del 5% aproximadamente sobre los 7.500€ que ahorraste el primer año y ahorrarás otros 7.500€ adicionales. El tercer año obtendrás rentabilidad sobre el dinero que tenías a final del segundo año y ahorrarías otros 7.500€. Y así sucesivamente durante los 40 años señalados.

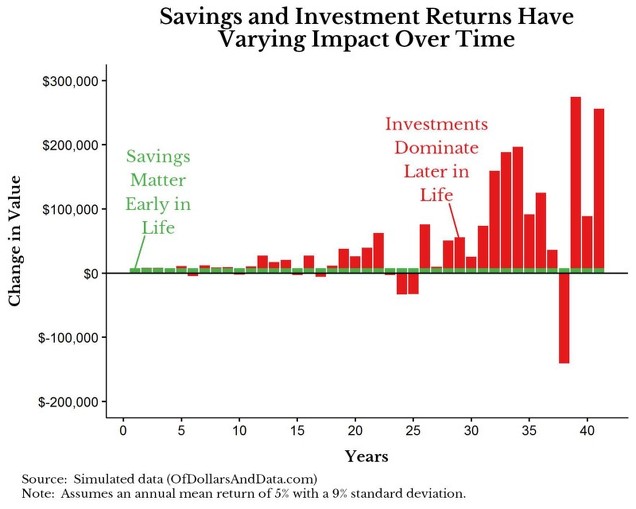

Si realizamos una simulación aleatoria que nos muestre cuánto ahorramos cada año (barra verde) y cuánto se gana o pierde con las inversiones durante cada año (barra roja), el resultado podría ser algo parecido a lo que aparece en el gráfico inferior:

(fuente: Of Dollars And Data)

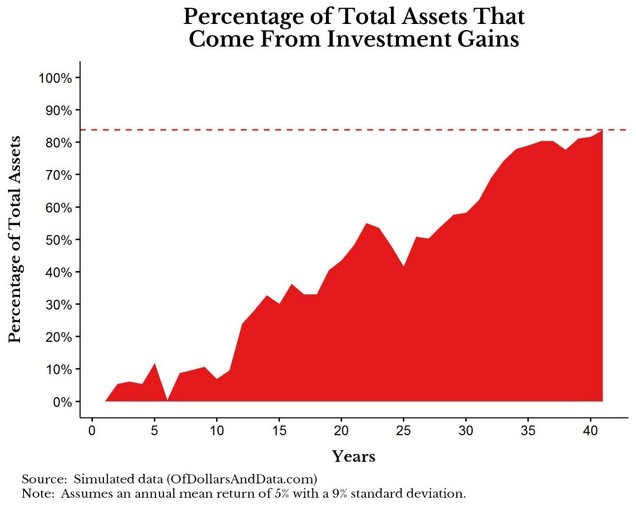

Como se puede observar, las barras verdes son constantes a lo largo del tiempo, ya que siempre se ahorra la misma cantidad de dinero (7.500€ anuales), mientras que las barras rojas varían en función de la rentabilidad que proporcionan las inversiones. Además, al principio del ciclo de inversión, los ahorros son mucho mayores que las rentabilidades de la inversión, debido a que hay pocos activos en cartera que le puedan generar rentabilidad. Sin embargo, y a medida que sus activos van aumentando, las ganancias o pérdidas de éstos tienen un impacto mucho mayor en sus finanzas. En concreto, al final de esta simulación habría ahorrado 300.000€ (7.500€ anuales durante 40 años) y habría obtenido 1,6 millones de dólares gracias a las inversiones. Estos 1,6 millones de dólares corresponden al 84% total de sus activos, mientras que los 300.000€ ahorrados representan tan sólo el 16%. En el gráfico inferior podemos ver el porcentaje de sus activos totales que provienen de las inversiones realizadas a lo largo del ciclo de inversión de 40 años (la línea punteada representa el 84% que acabamos de señalar):

(fuente: Of Dollars and Data)

Al principio los ahorros son fundamentales a la hora de “construir” nuestra riqueza, sin embargo, en algún momento hacia la mitad de nuestra vida (según esta simulación), las ganancias obtenidas a través de las inversiones se vuelven más importantes. Independientemente de las matemáticas y la teoría existente detrás de todo esto, la pregunta clave que cualquier persona tendría que hacerse es: ¿Debería centrarme más en los ahorros o en las inversiones?. Antes de responder a esta cuestión, considere lo siguiente:

¿Qué es mayor? ¿Sus ahorros anuales esperados o sus activos totales multiplicados por la rentabilidad esperada? Si la respuesta es la segunda (activos totales x rentabilidad esperada), esto significa que sus inversiones le están generando más dinero de lo que está ahorrando, por lo que debería centrarse en sus inversiones. Sin embargo, si es capaz de ahorrar más de lo que sus activos pueden generar en un año, céntrese en el ahorro.

Nick Maggiulli finaliza este artículo diciendo que a pesar de la dicotomía que ha intentado crear entre ahorro e inversión, la verdad es que el ahorro es mucho más importante. La capacidad de ahorrar está altamente correlacionada con el éxito financiero, porque permite a los individuos vivir con menos y tener más ingresos disponibles para invertir.

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí