“Si la historia es una guía, deberías prepararte para asistir a cuatro caídas superiores al 30% y dos superiores al 50% a lo largo de un ciclo de inversión de 50 años.”

“Aunque empieces a comprar cuando ya hay “sangre en las calles”, pronto te puedes dar cuenta de que una gran cantidad de esa sangre es tuya.”

En un artículo anterior hablábamos de la estrategia de invertir cuando hay “sangre en las calles”, comentando el caso de Venezuela (Venezuela: ¿oportunidad de inversión “contrarían”?). Pero algunos datos sugieren que esta estrategia no es tan fácil de implementar, ni tampoco tan aconsejable, como en ocasiones se dice. Incluso tras un desplome en los precios la cautela puede ser una buena consejera.

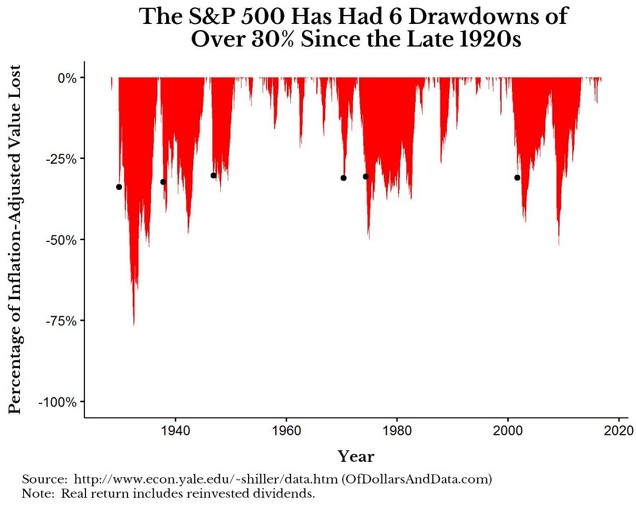

Un análisis realizado por Nick Maggiulli en el blog Of Dollars and Data nos hace reflexionar sobre este aspecto, analizando las correcciones bursátiles del S&P 500 desde finales de la década de 1920. En concreto, se centra en aquellos momentos en que ha habido “sangre en las calles”, como diría el Barón Rothschild. Aunque no existe una definición oficial para este concepto, Maggiulli propone como referencia cualquier caída bursátil superior al 30%.

Como puede verse en el gráfico inferior, el S&P 500 ha tenido 6 correcciones (drawdowns) superiores al 30% desde finales de la década de 1920. En el eje vertical se muestra el porcentaje de la caída de valor ajustado a la inflación desde máximos.

Nota: Los puntos oscuros representan el mes en el que la caída desde el máximo superó por primera vez el 30%. El desplome de 2008 no aparece señalado con punto porque el máximo de 2007 fue inferior al de 2000. (Fuente: Of Dollars And Data)

Además de esas 6 caídas de más del 30%, el S&P 500 ha tenido cuatro caídas superiores al 40% y tres superiores al 50%. Si bien no podemos predecir la frecuencia de las futuras caídas ni su magnitud, si la historia es una guía, deberíamos prepararnos para asistir a cuatro caídas superiores al 30% así como a dos superiores al 50% a lo largo de un ciclo de inversión de 50 años. No sabemos cuándo va a suceder esto, ni siquiera si va a suceder, pero se trata de unas expectativas razonables considerando la historia del mercado.

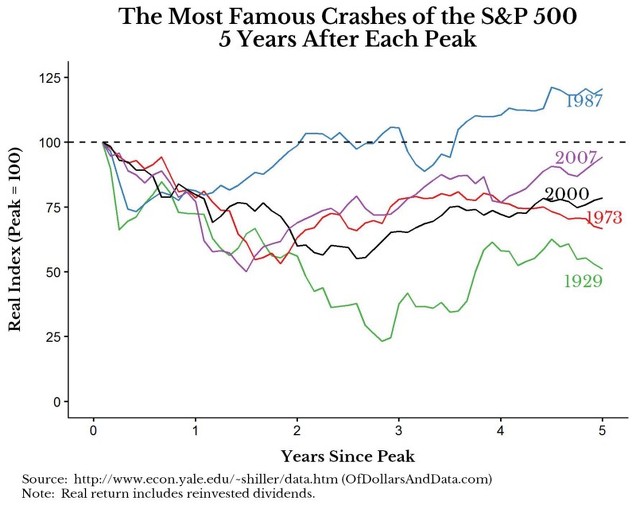

Nick Maggiulli ha elaborado un ilustrativo gráfico en el que se puede observar la evolución del mercado 5 años después de cada techo de mercado, lo cual nos permitirá comparar el crash de 1929 con el de 1974 (el techo fue en 1973), 1987, 2000 y 2008 (el techo fue en 2007). En el eje horizontal se muestran los años desde el pico previo.

(Fuente: Of Dollars And Data)

Como puede verse en el gráfico anterior, cada crash de mercado se comporta de forma muy diferente. Por ejemplo, la Gran Depresión (1929) y la burbuja puntocom (2000) no alcanzaron un suelo hasta unos tres años después de sus respectivos techos, mientras que el crash de 1987 se resolvió rápidamente y en menos de dos años el mercado ya estaba por encima de los niveles anteriores al crash.

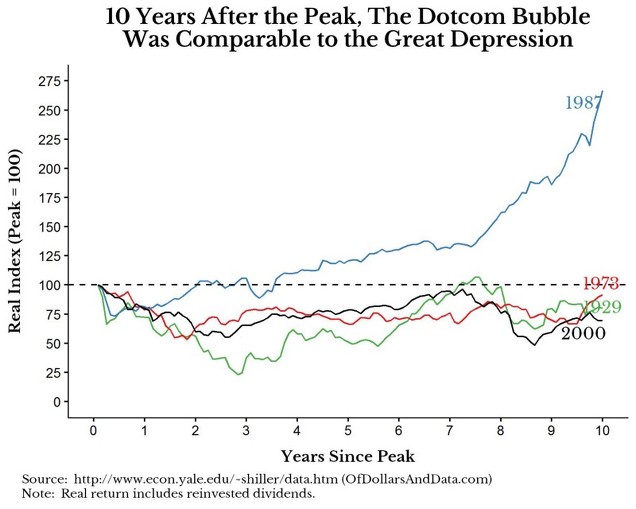

Si ampliamos el horizonte temporal hasta un período de 10 años, podemos ver una serie de cuestiones interesantes sobre estos mercados bajistas.

(Fuente: Of Dollars And Data)

Maggiulli comenta que lo más importante que ha aprendido analizando estos datos es que la suma de la burbuja puntocom y la Gran Recesión (2008) colocó al S&P 500, diez años después, en un nivel similar al de después de la Gran Depresión. Esto no significa que ambos eventos fueran comparables en cuanto al caos financiero que originaron, porque no lo fueron. Si nos fijamos en el gráfico, la Gran Depresión (línea verde) originó una caída más larga y pronunciada que la suma de la burbuja puntocom y la Gran Recesión (línea negra). Esto muestra que la Gran Depresión de 1929 fue mucho peor que la combinación de la burbuja puntocom y la Gran Recesión, a pesar de que las cotizaciones bursátiles se situaran en el mismo lugar diez años después.

En este punto es donde la expresión “sangre en las calles” le fallará. Imagine que está en el primer año de la Gran Depresión. De acuerdo con la definición que hemos comentado al principio, ya había “sangre en las calles”, puesto que el mercado bursátil había caído ya un 30%. Sin embargo, el mercado continuaría cayendo durante dos años más, con una caída adicional del 64% en el último año. Aunque usted hubiera empezado a comprar cuando había “sangre en las calles”, pronto se habría dado cuenta de que una gran cantidad de esa sangre era suya.

Este es el problema fundamental que ocurre cuando compras durante un crash. Es increíblemente difícil acertar el suelo del mercado. Así que si usted intenta esperar al suelo del mercado, o bien se lo perderá (permaneciendo en “cash” durante mucho tiempo) o comprará antes del verdadero suelo y podría perder dinero si vende a precios más bajos. De cualquier modo, según Maggiulli, la mejor opción es no hacer nada en especial. Si hay algún consejo que seguir durante un pánico bursátil, sería no reaccionar a él, ya que si lo hace lo más probable es que tome decisiones financieras erróneas. Y en caso de que usted tenga suficiente liquidez, lo que debería hacer es continuar comprando activos al mismo ritmo que lo venía haciendo antes del crash.

Pero como sucede en muchas ocasiones, este consejo es más fácil de decir que de hacer, y se requiere una gran fortaleza emocional para no caer presa del pánico.

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí

En la presentación de mi sistema hablo de la imposibilidad de comprar en el valle o vender en la cúspide, otros habéis hablado en estas paginas de no coger los cuchillos cayendo, tu Jorge hablas de lo difícil que es acertar el suelo del mercado. Creo que lo que hay que hacer es esperar a los cambios de tendencias ya confirmados, que con mi sistema o con otro cualquiera los vemos perfectamente, siempre que no persigamos la perfección máxima y nos quitamos esas incertidumbres y nos dan mucha rentabilidad.

En respuesta a Luis Mayoral

Así es, comprar en el mismo suelo o vender justo en el techo es (casi) imposible. Lo ideal es detectar cambios de tendencias, utilizando el método que cada uno considere más oportuno (en mi caso el análisis macro) y luego, si se tiene un buen fondo de liquidez, ir "promediando a la baja". Se que esto último es una herejía para muchos, pero comprar buenos activos (en mi caso fondos índice) conforme va cayendo el precio, suele dar buenos resultados a largo plazo (> 5 años).

En respuesta a Jorge Alarcón

Pues sí, esa es una buena idea. Si ves que los precios han bajado bastante puedes ir comprando poco a poco, y al final, te harás de una cartera bien comprada para cuando cambie de nuevo el ciclo.

En respuesta a Andrés Corral Márquez

Eso es. Lo importante es organizar bien el capital disponible para invertir e ir comprando en lotes. A corto plazo es duro, porque vas a estar en pérdidas, pero a largo plazo los resultados van a ser más que interesantes.

" El pasado no puede usarse para predecir el futuro" NASSIM TALEB.

En respuesta a EMILIO MINAYA MACIA

En parte es así, aunque también hay otra cita de Mark Twain que dice "La historia no se repite, pero rima"... :)

"La historia se repite dos veces: la primera como tragedia, la segunda como farsa".Karl Marx. Pero en mi humilde opinión las palabras de Marx y Twain son retórica, atractiva y aparente, pero las de Taleb tienen sentido si aceptamos la idea de la evolución.

Lo de ir promediando a la baja tiene un cierto componente de una mantingala,jajaja

Es parecido a la mantingala con futuros o CFD, se compra uno o dos y vas doblando hasta que aciertes con la tendencia,si eres malo sufriras pero cuando aciertes te lo llevaras a saco,jajaja

Y si eres bueno a la segunda o tercera haras caja y ganaras menos que uno malo,jajajaja

En respuesta a Pepe Mary El chucho de colastani

No es exactamente una "martingala", porque no se dobla la posición, sino que como bien dices, conforme va cayendo vas comprando paquetes adicionales (de mayor o menor tamaño en función de lo atractivo que sea el precio de compra).

Hacerlo sobre acciones es mucho más arriesgado que sobre índices (fondos, ETFs). A corto plazo (1 o 2 años) se tendrán pérdidas, pero luego las ganancias se dispararán.

Es lo que debe hacer un contrarian. Comprar cuando todos venden una máxima de los que van a contracorriente de hecho ahora mismo lo más razonable es estar en liquidez aunque esto pueda subir un poquito más pero está agotado ya dónde se puede ganar ahora pasta es con las caídas de los índices porque ya no se va a imprimir más dinero

En respuesta a fran valderrama

Eso es. Un "contrarian" debe ir contra la mayoría siempre que detecte que ésta se equivoca (no siempre está equivocada).

Yo también opino que no hay mucho que rascar al alza, pero también atisbo una recesión o un gran mercado bajista mientras los datos macro sigan siendo expansivos. Por ahora, y en mi opinión, las caídas no son más que parones dentro de la tendencia. Por ello, es vital seguir de cerca el ciclo económico en USA para ver cuando empieza a dar señales de debilidad.

En respuesta a Jorge Alarcón

El mercado siempre se anticipa a la economía. Y ahora mismo la economía lo que está haciendo es confirmar lo que ya anticipó y descontó el mercado. Así que no hay más expectativas que descontar y toca hacer sangre.