Leyendo esta semana la entrevista a Salvador Más, director ejecutivo de Finametrix, realizada por el editor jefe de inBestia, Ángel Martín Oro, veíamos esta reflexión:

La regulación, con la buena intención de conseguir mayor protección para el inversor, acentúa estas taras: por ejemplo, en los tests MiFID se pregunta todo el tiempo al inversor si conoce los riesgos de la renta variable… sin embargo, nunca se le pregunta si conoce los riesgos de la inflación sobre su capacidad adquisitiva en el caso de ser un inversor conservador. Todos estos tests aumentan el sesgo conservador con el que ya vienen los clientes, creándoles además una sensación de seguridad que es falsa pero en la que se sienten tranquilos.

El tema de que la volatilidad no es un riesgo en sí mismo y que lo que sí es arriesgado es que tu patrimonio se estanque en términos reales en el largo plazo, lo he tratado ampliamente en mi blog. Algunos artíclos al respecto:

Invertir en bolsa es de sabio I

Invertir en bolsa es de sabios II

Invertir en bolsa es de sabios III

Volatilidad no es riesgo. Objetivo, estrategia, táctica, falibilidad.

La volatilidad no es riesgo II. Tengo miedo a los vaivenes.

Volatilidad no es riesgo III. Los mercados hay que batirlos al alza.

Uno de los mejores discursos de inversión de todos los tiempos.

La volatilidad en las inversiones no es riesgo IV.

Ahorrar Vs. Invertir.

Como se ve, es un tema que he tratado en profundidad porque es el tema número 1 a la hora de invertir ya que casi todo el mundillo de la inversión, a nivel particular o a nivel institucional, está corrupto con la idea de que la volatilidad es un riesgo.

Lo contaré de nuevo. Mi bisabuelo al que no conocí y que ayer 1 de diciembre hubiera cumplido 143 años, poseía una buena fortuna cuando murió en los años sesenta. En algún momento de su vida el hombre se encontró con alguien que le dio una mente empresarial y poco a poco atesoró un patrimonio interesante, seguramente por encima de los 100 millones de euros actuales (cálculo propio en base a las propiedades que tenía).

El señor tuvo dos hijas y de cada hija nacieron 5 vástagos. Es fácil dejarse llevar por el pensamiento de que todos esos 10 nietos disfrutaron de un buen patrimonio y poseen una riqueza considerable. Error. Creo que me entienden si no me puedo extender en detalles, porque nunca se sabe quien lee este blog, pero es un error. En solo 30 años, los que van desde 1966 hasta 1996, los que mejor lo habían hecho de esos hijos y nietos, habían mantenido solo una parte del patrimonio en términos reales (yo díria que 2/3 de ese patrimonio). Ninguno lo incrementó y otros directamente lo dilapidaron de formas que no sé con exactitud.

Todos esos descendientes que en el mejor de los casos han mantenido 2/3 del patrimonio, pecaron de excesivo conservadurismo. Casi todos fueron funcionarios o tuvieron trabajos de cuasi-funcionarios. Es decir, no hubo empresarios en esas dos generaciones de hijos y nietos de mi bisabuelo. Y todos mantuvieron un demasiado pequeño capital financiero principalmente en depósitos (aún recuerdo a mi madre negociando vajillas) y lo poco que «movieron» en su vida fue alrededor del ladrillo. Y gracias a esto último, los mejores de esos hijos y nietos no dilapidaron toda la herencia, sino todos estarían, seguramente, como el vecino pobre de mi bisabuelo.

Es decir, sé por la pura observación de cómo ha sido mi familia en las últimas 4 generaciones, que lo que se come el dinero, el patrimonio, no es la volatilidad de las acciones. La volatilidad volatilidad es: vaivenes que son incómodos pero que son el precio a pagar por una alta rentabilidad en el largo plazo.

Lo que de verdad se come el patrimonio son, por supuesto, las guerras si has hubiera (o cambios sistemáticos como pasar a un sistema antimercado), los impuestos y, sobre todo, la inflación y el miedo.

Más allá de la guerra y los impuestos que son obvios, el gran monstruo del patrimonio familiar, no ya en 4 generaciones, ni en 30 años, sino incluso a solo 15 años, es el conservadurismo, que a su vez es un monstruo que tiene dos cabezas: la inflación y el miedo.

La mayoría de quien tiene un patrimonio, sea grande o pequeño, suele caer en algo muy humano: prefiere la seguridad del corto plazo, pudiendo dormir siempre bien, mientras no se entere de que el gran monstruo del conservadurismo le está devorando.

No deja de ser diferente a otros aspectos de la vida. Constantemente tomamos decisiones placenteras a corto plazo a cambio de pagar un gran precio en el largo plazo. En conjunto preferimos el sofá aún sabiendo que el sedentarismo mata, dándonos una vida más corta y menos saludable (que tampoco está mal, teniendo en cuenta que siendo conservadores no vamos a tener un duro al final de nuestra vida). Preferimos la comida fácil de elaborar o ya elaborada porque puede ser sabrosa añadiéndole algunas porquerias, aún sabiendo que nos da una vida menos saludable y más corta.

En realidad todos los manuales de una vida sana deberían decir: haga ejercicio moderado, coma sano y no sea conservador con sus finanzas.

Pero no lo dicen y la industria de la inversión y el ahorro, al igual que hace la industria alimentaria, tiene grandes energías puestas en aprovecharse de la naturaleza humana. Si la industria alimentaria nos intenta colocar constantemente productos baratos de fabricar, que tienen nutrientes malísimos porque saben que siendo sabrosos se venden, la industria de inversión constantemente se aprovecha de la humana aversión al riesgo financiero y nos coloca «cosas» con las que sentirnos más seguros y dormir a pierna suelta, mientras en realidad nos mata.

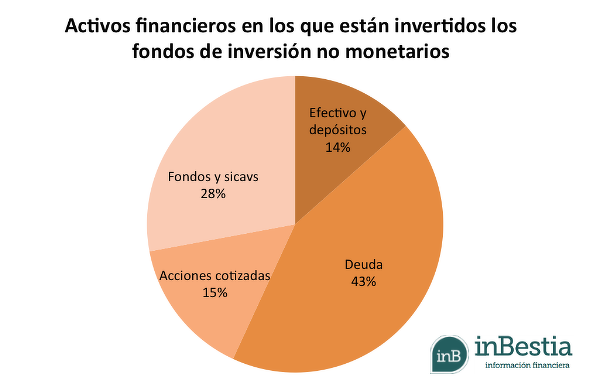

No es de extrañar que siendo todo así, solo el 15% del patrimonio depositados en fondos de inversión no monetarios esté invertido directamente en renta variable como nos mostraba esta semana Ángel Martín Oro en su último artículo.

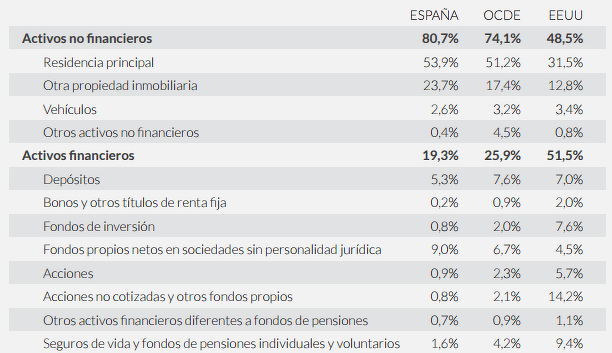

En términos totales, los inversores españoles son increíblemente conservadores dedicando solo un 20% a activos financieros, y menos del 10% del total a cosas que no sean propiedades inmobiliarias y activos de deudas o depósitos.

Fuente: Mitos y realidades sobre la desigualdad en España, informe del Instituto Juan de Mariana. Con datos de la base de datos de distribución de riqueza de la OCDE.

No queremos la maldita volatilidad, no queremos sufrir años bajistas en bolsa, es más, nos importa un pimiento nuestro bisnieto que aún no ha nacido porque queremos disfrutar de esta vida antes de la tumba.

El problema es que el conservadurismo no mata el patrimonio en 4 generaciones, ni siquiera en 30 años, sino que en solo 15 años, que para casi todos solo es una parte de la vida, la inflación hace mella de manera severa. Desde 2002, una persona que hubiera guardado unos ahorros en efectivo para cuando su hija fuera a la Universidad, hubiera visto como el monstruo de la inflación se hubiera comido un cuarto de su patrimonio. Eso teniendo en cuenta que incluso hemos pasado por fases deflacionarias en estos últimos 15 años. Si hubiera guardado el dinero en depósitos en vez de efectivo no hubiera perdido tanto, pero hubiera perdido porque los depósitos no superan la inflación.

Para no dejar que su patrimonio se lo coman otros, ya se la inflación o los consejos de los bancos, estas son las 3 claves:

1º Su gran enemigo no es la volatilidad de las acciones, eso solo es una propiedad. Es más, la volatilidad es su amiga porque gracias a su existencia siempre hay una prima extra de rentabilidad en la bolsa.

2º Su gran enemigo es la inflación y el miedo. La inflación se come sus ahorros poco a poco riéndose de usted. Y el miedo le paraliza para tomar decisiones inteligentes en contra de este monstruo.

3º Olvídese de productos conservadores o de asesores que en su jerga le equiparan el concepto de volatilidad al de riesgo y cuando las noticias sean malas, cuando los periódicos digan que estamos en crisis, cuando están en la televisión repitiendo cada día "crisis", "crisis" y "crisis", entonces invierta todo lo que pueda en renta variable (si no hay situación de guerra global, más del 80% de su patrimonio de largo plazo).

Los mercados financieros no son un mecanismo para «forrarse». Son un mecanismo que al inversor le sirve para aumentar su patrimonio a largo plazo beneficiándose de la lógica del capitalismo. Si alguien no tiene dinero venir a la bolsa es un mal lugar, mejor hágase empresario y cuando tenga un patrimonio inviértalo en los mercados para incrementarlo poco a poco.

Si estás leyendo este artículo de inBestia, es porque en mayor o menor grado eres una persona con conocimiento. Así que hazle un regalo de Navidad a un familiar o un amigo y envíale este artículo porque puede hacer mucho por su salud financiera.

Recuerda, la volatilidad no es riesgo, decir eso es ignorancia o querer engañar.

Lo he escrito en ocasiones anteriores que la renta fija es para perder, pues si te retribuyen en un 3% es porque la inflación está en el 5 ó 6%. Pero a la gente le gusta la tranquilidad del sofá como se dice en este articulo. Lo malo es que cuando el inversor se mete en bolsa, bien en acciones o en fondos, se queda enganchado de por vida a ese fondo o ese valor, lo de establecer una estrategia beligerante es ya para genios y muy atrevidos y lo tiene que hacer el inversor por su cuenta, porque los bancos a esa lección no han llegado todavía y si han llegado les resulta muy molesto hacer traspaso si el cliente no lo pide.

La renta fija no ha sidp un mal negocio, tampoco. Desde 1995, por ejemplo, la rentabilidad de los bonos del tesoro norteamericanos a 7-10 años ha caído desde el 8% hasta el 2,3% actual. Un Fondo de Inversión invertido en una cartera de esos bonos habría obtenido habría obtenido una rentabilidad anual (antes de comisiones) del 6,5%, frente al 9,75% del S&P 500 (incluyendo dividendos),

En respuesta a Antonio Valderrama Díaz

Tienes toda la razón, pero hay situaciones extrañas en 1976 firme una hipoteca al 12% fijo y ese año la inflación superó el 25%, en 1991 tuve un plazo fijo a un año al 11% muy difícil de batir por la bolsa

A los españoles nos gusta ser vistos como progresistas avanzados y echados pa lante, pero nuestros hechos nos delatan, somos miedosos conservadores y no sólo en nuestras inversiones

Yo siempre digo que no no lo ganamos solo nos lo dan y luego nos lo quitan , si no inviertes la inflcion te lo quita y si inviertes te tienes que hacer viejo para saber si eres otro Buffet (curioso Bufett toda la vida es viejo jajaha),

Y si hay poca inflcion o deflacion dá igual te bajan el sueldo y tampoco llegas a final de mes , yo creo que siempre dá igual , y si ganas mucho lo malgastas , en fin todo son cuentos chinos,

Tenemos dos mejillas, pero es para no recibir las hostias en el mismo sitio,jajaja

Entoces el dinero en paraisos fiscales , son conservadores ?, es miedoso ?y es antiguerra ?

Este dinero entiendo que puede estar fuera del "universo cuento chino ",jajaja

El conocimiento, el esfuerzo y la constancia y la valentía. Siempre tenemos que estar aprendiendo para saber en qué momento estamos y que es lo mejor en cada ocasión. El esfuerzo de tomar decisiones independienes y de aceptar los errores para aprender de ellos. Eliminar la pereza de que otros te digan lo que debes pensar o hacer. La constancia para perseverar en el tiempo, en los buenos y en los malos. Y la valentía para saber que sólo asumiendo riesgos se obtendrán beneficios.

En fin, ser capaz de vivir y disfrutar de la vida con sabiduría, fuerza y valentía.

Y el enemigo silencioso IPC / inflaccion, que ademas a dia de hoy en IRPF no existe ningun tipo dd coeficientees de actualizaciin o reducciones.

El conservarudismo en 15/20/30 años de inflacion a 3% de media mata cualquier patrimonio que no se mueva. Y luego viene lo otro

https://inbestia.com/analisis/plusvalias-irreales-engano-al-pueblo-bobo Aun siendo habil si lo consigues mantener te crujen via impuestos .

Para mi la vision que tengo es que los indices o los mercados son rios de dinero y que siempre esta a nuestra disposicion y solo hay que coger lo que se necesita el resto está en el rio,jajaja

Yo de alguna manera me siento el mas rico del mundo y no necesito salir en ninguna lista Forbes ...jajaja

Yo recuerdo letras del tesoro al 16 % de rentabilidad en los 70 era pequeño o la superlibreta del Santander al 12%en casi los 90 , o por un millon de pesetas te daban un Opel Corsa, con tantos años de intereses alto era para hacerse rico con el interes compuesto, nadie conocia a Buffet, en esa epoca no se hablaba del interes compuesto,lo sabrian cuatro con estudios el resto de haberlo sabido...todos millonarios,jajaja

Es curioso se habla hasta la saciedad del interes compuesto ahora que para sacar un 5% tienes que ser un genio y antes siendo tonto sacabas un 16%,jajsja

En los años 70 llego la inflaccion.a 30 % como pico año 77 y en el año 90 existia casi 7%, , el problema no.es la inflacion en si, el problema es que no hay alternativa, por poner un ejemplo año que viene crude se dispara a 80 ( es posible).y no me lo quiero ni inaginar, ya no van.a existir los depositos o cuentas que te daban % que permitian al menos mantener poder adquisitivo y no perdida patŕimonial. A mi me siguen chocando los datos historicos de liquidez en los españoles , ahorro no invertido etc. Hasta ahora con inflacion.cercana a cero no habia problema, ya veremos en un par de años , jeje.

Un gran problema es la falta de educación financiera de los españoles, pero en todos los niveles, incluyendo muchos de los que se supone que entienden. Y de la universidad mejor no hablamos.