Con la muerte de Miguel Blesa, un miembro más de la élite 'extractiva-corporativista', estos días hemos podido ver de nuevo fotos de las pancartas que los 'preferentistas' alzaron durante años para reclamar la devolución de lo perdido con las preferentes vendidas como si fueran depósitos en las oficinas de Caja Madrid.

La frase que me llama la atención es la última que aparece entre exclamaciones en el cartel verde que sostiene el señor de la derecha "!Somos ahorradores, no inversores!"

Sin duda este señor lo tiene claro, seguramente porque le costó mucho sufrimiento entender la diferencia entre lo uno y lo otro.

Y de toda esta historia se escopetas y preferentes, lo que me ha llamado la atención es esta frase porque es algo que llevo bastante tiempo pensando: hay una gran confusión entre ambos conceptos que impregna a toda la industria y que deja perdidos a la mayoría de ciudadanos incluso aunque conozcan algunas ideas financieras.

Ahorrar vs. Invertir

No me voy a ir con tecnicismos precisos, pero ahorrar significa que uno quiere tener su dinero o principal en un producto muy seguro -que no ciertamente seguro- desde el punto de vista legal y nada o poco sujeto a los vaivenes conyunturales del mercado y la economía.

Por ejemplo, lo más clásico es un depósito bancario que desde el punto de vista legal está garantizado por el Estado y que por tanto no depende de lo que haga la economía o si el banco quiebra.

Otro ejemplo diferente pero similar sería comprar una letra a 1 año del Estado. El valor de la letra puede variar durante ese año, pero variará poco y al final se entrega lo prometido al comprador. La letra puede quebrar, pero es poco probable y en caso de quiebra Estatal, el comprador de la letra se convierte en acreedor de ese Estado y esa deuda tiene un valor que no se extingue.

Invertir, por otro lado, es poner en riesgo el principal, llámese este riesgo volatilidad o incluso riesgo de ruina, con la intención de obtener un retorno incierto.

¿Y si es incierto para qué se invierte?

El inversor que invierte en bonos, en renta variable o en otras clases de activos no sabe exactamente lo que va a obtener, pero entiende el rango de rendimientos que unos u otros activos pueden ofrecer en el largo plazo. Rango es la palabra clave.

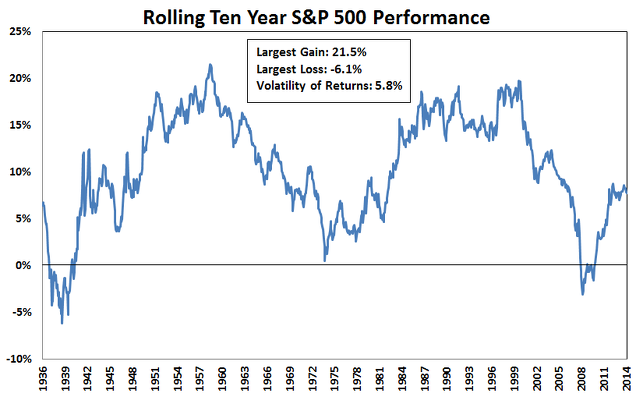

Cuando un inversor compra hoy renta variable o acciones, por ejemplo un conjunto de valores que conforman un índice como el Ibex 35, no tiene ni idea de si en 10 años va a obtener un -1% o un 10% anualizado. Puede entender que si el mercado está caro, el rango será en la parte baja, y que si compra en medio de una recesión es posible que el rango real se encuentre en la parte alta.

¿Y en que se basa para decir algo como -1% o 10% anualizado y no -20% o 40% anualizado%? Pues en la historia de los mercados financieros, porque el inversor avanzado o al menos digno de llamarse inversor, conoce un poco la historia de los rendimientos históricos, el rango dentro del cual se expresa la realidad.

El inversor avanzado no sabe con seguridad cuanto va a obtener, pero sabe algunas cosas. Sabe que en un sistema más o menos de mercado o capitalista, las acciones en su conjunto tienden a subir con el tiempo porque las empresas reflejan el crecimiento que, más allá de las inevitables recesiones, se desarrolla a lo largo del tiempo. Las acciones en su conjunto suben a muy largo plazo por la propia lógica del sistema en el que vivimos.

El inversor avanzado sabe que está en una actividad de riesgo, pero dentro de las actividades de riesgo el invertir en acciones se encuentra en el rango conservador de lo que se puede definir como riesgo real porque a un plazo de 10 años las probabilidades de tener pérdidas son reducidas. Y las probabilidades de perder una parte sustancial del capital comprando una cesta de acciones son aún más bajas en ese periodo de tiempo.

Es mucho más arriesgado abrir cualquier negocio en el que, si no funciona, uno lo pierde todo e incluso puede deber más de lo que tiene. El inversor avanzado no espera tener los rendimientos que un empresario puede esperar con la apertura, por ejemplo, de una pastelería, pero sabe que su juego es relativamente conservador en la medida de que si el mercado cae nada más comprar o si se produce una recesión, en un periodo de 10 años tiene altas probabilidades de seguir ganando.

Distinguiendo a un ahorrador de un inversor...o por qué no dejo invertir a -casi toda- mi familia en mi fondo

Normalmente es muy sencillo distinguir un ahorrador de un inversor. Cuando alguien pregunta a otro "¿cuánto me ofrece?" inequívocamente se está ante una persona que no es inversora. Para esta persona el mundo del dinero funciona como un depósito. Cualquier cosa que entregue ha de tener un calendario de cobros estables.

Una vez que alguien me hace esta pregunta, lo catalogo enseguida como ahorrador y le digo que lo mejor que puede hacer con su dinero es disfrutarlo con su familia. Acto seguido, si la persona sigue con preguntas, le explico todo lo anterior y que las personas más adineradas buscan un mix de rentabilidad y seguridad relativa a cambio de aceptar la volatilidad de las inversiones.

El problema de los que no son adinerados es que contarles que Warren Buffett -uno de los inversores más ricos de las últimas décadas- ha soportado varias pérdidas temporales (drawdown) de hasta el 50%, no es ningún alivio para ellos.

Cuando no se es adinerado uno entiende que puede necesitar el dinero y no está dispuesto a tanta pérdida aunque sea temporal. Yo creo que hacen bien, la bolsa no es un mecanismo para ahorradores que pueden necesitar el dinero a corto plazo.

Es un mecanismo para aquella riqueza que no se necesita en el corto plazo, a través del cual uno mantiene el poder de compra en el futuro e incluso incrementa el patrimonio familiar sin incurrir en excesivos riesgos de pérdida como podría ser el tener un negocio.

Si uno no tiene riqueza, entonces venir a la bolsa puede ser un lugar muy equivocado. Igualmente que si uno tiene algún dinero importante -o riqueza- ser ahorrador es un completo sinsentido porque lo único que hará es que su dinero se estanque y el patrimonio real se reduzca con el tiempo.

La bolsa no es un sitio para pelotazos y tampoco es un sitio para ganar rentabilidades más o menos constantes sin sustos de por medio.

Tengo dos hermanos -aparte de tres hermanas- y hasta hace poco los dos siempre me preguntaban donde podían poner su dinero y cuánto les daría esa inversión. Mi respuesta invariablemente era y es que disfruten ese dinero con sus hijos. Sin embargo, hace poco uno de mis hermanos me vino diciendo que tenía un fondo de Morgan Stanley y que lo había comprado porque iba de maravilla pero que llevaba varios años sin dar resultados. Sin llegar a verbalizarlo así, más o menos lo que me estaba diciendo era "para perder dinero con ellos, pues lo pongo en riesgo contigo". Y es ahí cuando no he tenido objeción en que invierta en mi fondo porque su mentalidad se ha transformado desde el recibir algo concreto a exponerse a la mentalidad de apostar por un rango de resultados en el largo plazo.

En tierra gris ¿ahorrar o invertir?

Explicar la diferencia entre ahorrar e invertir en sencillo en unos pocos párrafos. Pero no siempre está tan claro. En los últimos años, a medida que el rendimiento que ofrece la renta fija se ha reducido, hay cada vez más productos que invierten en renta variable con la intención de ofrecer retornos y volatilidades que antaño ofrecía la renta fija.

Esto en sí mismo no es que esté mal, de hecho es una buena idea. Pero obliga a los inversores y ahorradores a estudiar aún en mayor profundidad donde están poniendo su dinero. Hay fondos de retorno estable que no prometen mucho en el largo plazo, pero pueden ser una buena alternativa para los inversores más conservadores -que no ahorradores puros-.

En el lado negativo, nos encontramos sorpresas como que en la oficina del banco hayan dado la orden desde arriba de vender preferentes como si fueran productos de ahorro, cuando no lo son. O que un banco o gestora intente venderle un fondo a un cliente prometiendo rentabilidades interesantes pero sin advertir de los riesgos verdaderos que hay detrás. Muchas veces ocurre, que lo que era un fondo que parecía estable, cuando el entorno de mercado cambia, se transforma en otra cosa.

El mejor consejo hoy en día que le puedo dar a una persona que no es experta, es que se deje asesorar por un experto independiente y que le cobre por ello (aviso: yo no ofrezco este tipo de servicios). Puede ser un poco doloroso pagar por algo a lo que no se está acostumbrado a pagar en la oficina del banco, pero lo cierto es que ese pago es un mal muy menor con la cantidad de sorpresas que nos podemos encontrar en el banco o si invertimos nosotros mismos si no tenemos un conocimiento financiero avanzado para distinguir las cosas.

Y el segundo mejor consejo que puedo dar es que se lea el folleto de todo en lo que se invierte, o que el asesor te lo explique al detalle. Y si no puede explicarlo en palabras sencillas es que ese asesor no entiende nada. Cada fondo o producto tiene un prospecto, como las medicinas. Es muy aburrido, pero leyendo ese prospecto uno sabe en qué cosas invierte un determinado fondo o producto y de ahí se pueden analizar cuáles son las potenciales sorpresas. Sorpresas como las que se produjeron cuando Lehman Brothers quebró ya que muchos descubrieron que no tenían productos de ahorro, sino cosas más arriesgadas.

Y como reflexión final, no puedo dejar de señalar que la vida está llena de paradojas y que, en realidad, la inversión en bolsa conlleva mucho menos riesgo reales que otras opciones que parecen más seguras. Pero resolver las paradojas de cada caso concreto, de cada campo de actuación humano, no es algo que se pueda poner en un cartel gigante en la autopista A-6 con la esperanza de que la mayoría lo entienda, sino que depende de la búsqueda personal de cada uno.

Espero que esta pequeña y desenfadada guía ayude a muchos lectores (y amigos y familiares de lectores) a entender la diferencia básica entre ahorrar e invertir.

Post fresquito veraniego jeje.

Super importante ahorrar para invertir. Es una de las mejores manera de generar riqueza.

Si alguien empieza preguntando por seguridad y rentabilidad es evidente que tiene mentalidad de rentista. Invertir en Bolsa directamente o en fondos necesita tener la mente abierta al riesgo y si este riesgo es controlado, estoy de acuerdo en lo ultimo que dices de que es inversión mucho mas segura que otras.

Después de haber descansado el camino de las preferentes (exigidas en muchísimos casos por esos ancianitos ya que ofrecían rentabilidad mayor que la del banco de enfrente sin importarles el riesgo: total, me lo ha recomendado el director de Cajamadrid), volvemos a lo mismo. Los bancos siguen ofreciendo sus fondos que llevan cada uno un cartelito de "prudente" o "arriesgado" con un doble propósito: desviar la exigencia del cliente que no quiere un depósito al 0,10%; y cobrar una suculenta comisión de suscripción.

Es Muy importante, como bien dices Hugo, quede bien claro esto.

Al público hay que decirle que los tipos están en negativo (euribor), y que la fórmula "cuánto me dan por mi dinero en un plazo fijo" es de otro tiempo. Inviable.

Como nota decir que en Suiza se cobra una comisión de depósito y sin remuneración de intereses alguno al cliente.

Para mí, ahorro e inversión son primos hermanos. Sin ahorro no hay inversión y sin inversión el ahorro se irá depreciando poco a poco y más en los tiempos en que la inflación comience a hacer su silencioso trabajo.

La inversión y en especial en empresas, (que eso es la bolsa) cuando se hace a buenos precios es de lo más rentable que se puede encontrar, te protegerá de la inflación y si la adquieres en los ciclos bajos tendrás un margen considerable de seguridad.

Pero qué ocurre con la mayoría de las personas, pues que su educación financiera es realmente baja, y con eso incluyo a muchos expertos en economía. Confunden la volatilidad con riesgo y seguridad con plazos fijos. Las finanzas no funcionan así, y la seguridad no te la da un plazo concreto ni el intentar evitar las fluctuaciones. La vida misma fluctúa, unas veces damos un salto y mejoramos mucho y luego podemos pasarnos años en "lateral" o incluso "bajando". Pero lo que importa es que a lo largo de nuestra vida vayamos mejorando.

Y luego debemos tener el suficiente conocimiento de la materia para evitar los errores que sí pueden ser peligrosos; como la concentración excesiva o los movimientos compulsivos por modas o noticias interesadas. El conocimiento financiero, como todo en la vida, necesita dedicación y si la materia no te gusta pues es más difícil que entregues el tiempo necesario. Para colmo, la industria financiera está pensada para que te muevas lo más posible porque en ello tienen el beneficio y no para que busques la reflexión tranquila.

En fin, un mundo que el fondo no es difícil pero que a muchas personas les puede intimidar.

Buen post, aunque yo lo habría dejado para el otoño. Ahora mejor animar al despelote especulador.

El verdadero problema puede llegar si al final el ahorrador termina convirtiéndose a desgana en inversor. De momento no veo esto generalizándose (al menos en España), pero algún conocido que pregunta qué hacer porque el banco no da nada ya tengo.

Para terminar, una cita de Kostolany que difería un poco en esta visión: "Quien tiene mucho dinero puede especular. Quien tiene poco dinero no debe especular. Quien no tiene dinero tiene que especular."

Saludos

Por desgracia, la cultura financiera suele ser muy baja, la mayoría de la gente va al banco y en cinco minutos tenemos "colocado" cualquier producto financiero sin ni siquiera leer la letra pequeña, ésto lleva sucediendo así desde siempre, eso sí, y ahora viene la paradoja, para comprar un coche, una bicleta, unas zapatillas de deporte, miramos, comparamos, nos asesoramos y, finalmente, después de darle muchas vueltas...compramos, es triste pero así es la vida!!.

En sólo un detalle no estoy de acuerdo con usted...quien no tiene riqueza sí tiene que arriesgar su escaso capital,lógicamente, siempre que no lo necesite, porque sino nunca llegará a nada en la vida. Un saludo

Bien se cuida la "élite extractivo-corporativista" de que en el colegio se den nociones de finanzas personales. Por algo será...

Acabo de leer con atención el articulo y me parece excelente. Sin embargo, me gustaría hacer algunas puntualizaciones.

Si preguntamos a un amigo en un café ¿Que se puede hacer con el dinero? es posible que resople y nos salga con una larga y aburrida lista. Prueba de que NO TIENE NI IDEA de lo que está hablando, pues con el dinero, solo se pueden hacer 4 cosas:

- Ahorrarlo.

- Gastarlo.

- Invertirlo.

- Nada.

Esto ultimo, es lo único que se puede hacer qando no se tiene, pues siempre que la gente hace algo con el dinero, es una de las 3 opciones anteriores. Y de ellas, la peor (exceptuando casos extremos) es el ahorro ¿Porque? sencillamente xq EL DINERO SOLO TIENE VALOR QANDO SE MUEVE.

Hablas del RIESGO y caes en el mismo error que mucha gente, pensando en riesgo como perdida de dinero y no como falta de conocimiento o de información; supongamos que nuestro tio Perico, tiene comprados varios pisos en la ciudad, x lo que piensa, que entiende algo del sector del ladrillo ¿que seria para el la palabra RIESGO? sencillamente, no tener pisos cuyos alquileres, le dan ingresos pasivos.

¿Y que sucede entonces con la otra definición? pues que es uno de los 3 vértices del triangulo, donde los otros vértices son: liquidez y rentabilidad. Advertencia, no olvidar aquí, que NO HAY rentabilidad sin riesgo.

¿Es riesgoso abrir un negocio? Si y x 2 claros motivos: costes y gastos futuros.

En ese caso ¿la renta variable carece de riesgos? No, pero hubo bankeros que compraron acciones de un banco con miles de sucursales y cuyo presidente era Rodrigo Rato, x tan solo 3 € la acción ¿quien puede ponerse un negocio en el centro de Barcelona, x solo 3€? Nadie.

Moraleja ¿que sucedió con quienes pusieron su dinero en la preferentes? 1) Ninguna persona era menor de edad qando lo hizo. 2) La mayoría actuó sin la información suficiente para poder tomar una decisión en frío.

Ójala hayamos aprendido de aquello, que no hay que sacar los ahorros de la libreta, sin antes habernos informado bien, sobre aquello en lo que podríamos invertir nuestro dinero ¿Nos acordamos qantos expertos en sellos hubo de pronto en España gracias a Forum-Afinsa? Que no nos pasen otra vez la lengua x detrás otra vez.