El análisis de la visión de mercado e ideas de inversión de los grandes gestores de activos a nivel mundial es siempre una labor interesante y que puede aportar valor al inversor. Desde inBestia hemos venido comentando en los últimos meses los movimientos de gestores de fondos y hedge funds, como David Einhorn, Dan Loeb, Bruce Berkowitz o Bill Miller. Hoy nos vamos a centrar en una pequeña gestora estadounidense, Wedgewood Partners Inc., cuya visión actual de mercado merece una reflexión.

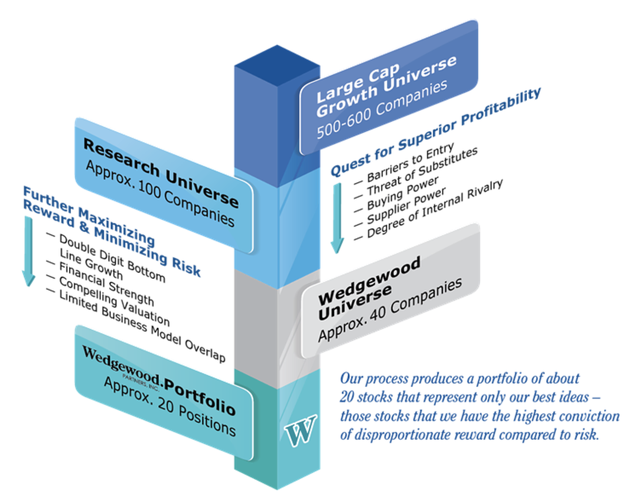

Wedgewood fue fundada en 1988, y en la actualidad acumula en torno a 3.900 millones de dólares bajo gestión. Está especializada en compañías de crecimiento y gran capitalización, buscando en ellas barreras de entrada, buena generación de “free cash flow”, sólidos balances con baja deuda y buen management alineado con los accionistas. Por supuesto, la valoración debe ser razonable, o preferentemente barata, para que incorporen esas compañías a la cartera. Los gestores de Wedgewood invierten en ellas a largo plazo, como si fueran propietarios del negocio.

Su filosofía de gestión, en definitiva, se puede resumir en tres premisas principales: foco en las mejores compañías de crecimiento, paciencia para invertir a largo plazo y disciplina para reconocer e invertir en aquellas compañías infravaloradas o que no están de moda. El resultado suele ser una cartera concentrada, de en torno a 20 nombres de un universo de 500-600 compañías.

(Fuente: Wedgewood Partners Inc.)

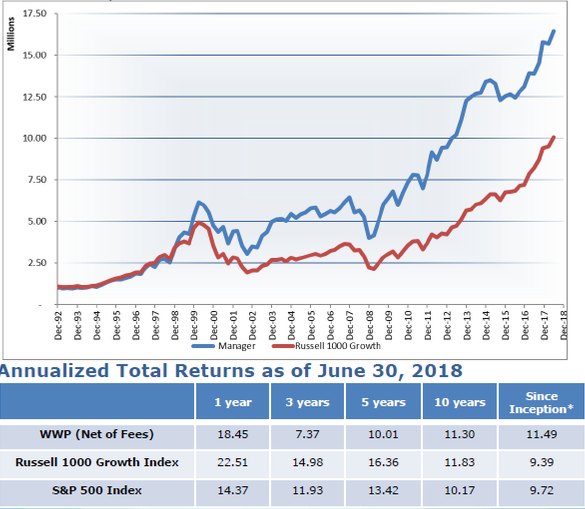

La estrategia principal comenzó en 1992 y ha proporcionado resultados satisfactorios, habiendo generado una rentabilidad anualizada del 11,5% frente al 9,7% del S&P 500 y el 9,4% del Russell 1000 Growth Index (datos a 30/06/2018). Sin embargo, este “outperformance” lo ha conseguido durante los últimos años de la década de los 90 y en los primeros años tras la crisis financiera del 2007-2009, ya que en los últimos años se ha quedado bastante por detrás de sus benchmarks, tal y como podemos constatar en la tabla inferior.

(Fuente: Wedgewood Partners Inc.)

Visión actual de mercado: las distorsiones de los QEs

En su última carta trimestral a los inversores, señalan que la pregunta más habitual que los inversores les han hecho en los últimos dos años es: ¿Qué entorno de inversión necesitan para volver a superar a los índices? Su respuesta es que una reversión de las políticas de Quantitative Easing impulsadas por los bancos centrales y/o una reversión del aparentemente imparable rally del sector tecnológico (aunque curiosamente, el sector de tecnologías de la información pesa alrededor del 40% del fondo).

El “momentum” de las acciones tecnológicas sigue de plena vigencia y, de hecho, las compañías que tienen en cartera que mejores resultados les han proporcionado tanto en 2016 como en 2017 y en lo que llevamos de 2018, han sido tecnológicas. Sin embargo, la gestora señalaba en su carta que desde que comenzó a revertirse el QE en Estados Unidos a finales de octubre del año pasado, su fondo ha mejorado en su desempeño relativo, especialmente frente al S&P 500. Desde la publicación de la carta esto no ha seguido cumpliéndose respecto al Russell 1000 Growth.

La gestora reflexiona sobre el impacto del entorno creado por los QEs sobre el mercado y su cartera. Señalan que este, fundamentalmente, ha reducido el coste del capital de la deuda hasta niveles “casi gratis” para las empresas estadounidenses, favoreciendo a las compañías más endeudadas en términos de rentabilidad, recompras de acciones y pagos de dividendos. Y las bolsas se beneficiaron de la masiva emisión de deuda por parte de estas compañías. Desde que la tercera ronda del QE se lanzara en el año 2012, comentan que el outperformance de las empresas altamente endeudadas ha hecho añicos la relación que llevaba dándose durante cuatro décadas entre la rentabilidad de las empresas con fuertes balances frente a las de balances débiles.

Desde su punto de vista, estas distorsiones han sido enormes y sin precedentes, sugiriendo incluso que el underperformance de la mayoría de gestores activos durante la última década podría deberse a este entorno. Apuntan también que mientras la rentabilidad de su estrategia parece estar mejorando, esperan que cuando la reversión completa del QE termine, su estrategia defensiva, basada en compañías con sólidos balances y caja neta, competirán mucho mejor en la carrera por la rentabilidad.

Cuando el mercado y las empresas están hasta arriba de deuda

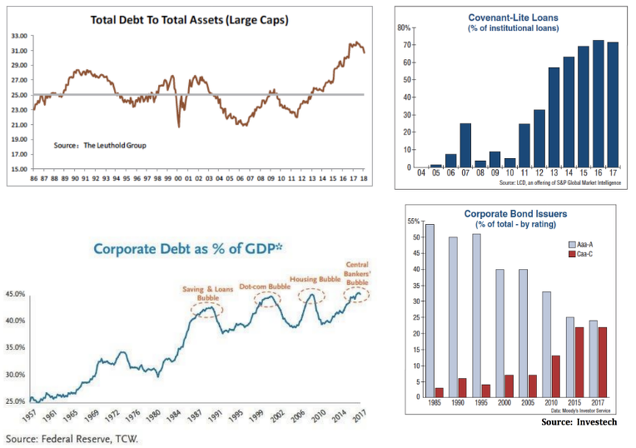

Los gestores de Wedgewood señalan que ya sea la deuda de los bancos centrales, de las empresas, consumidores o la utilizada para invertir a crédito (“margin debt”), el mercado de renta variable está disfrutando del positivo efecto que genera esta, al menos hasta que la marea baja. Los niveles actuales de deuda son históricos en términos de volumen y de mala calidad, bajo su criterio.

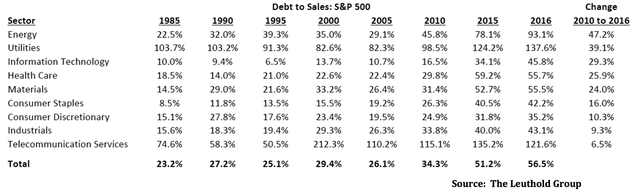

Nos hacen poner atención en el incremento del ratio “debt to sales” (ratio financiero que mide el apalancamiento de una compañías) de los distintos sectores de Estados Unidos durante las tres pasadas décadas, además del fuerte aumento en los últimos años, aspecto que puede comprobar en la tabla inferior. Las compañías estadounidenses saben muy bien que el mercado recompensa las recompras de acciones y el aumento de dividendos, y estos en parte se han financiado con el aumento de deuda.

(Fuente: Wedgewood Partners Inc.)

(Fuente: Wedgewood Partners Inc.)

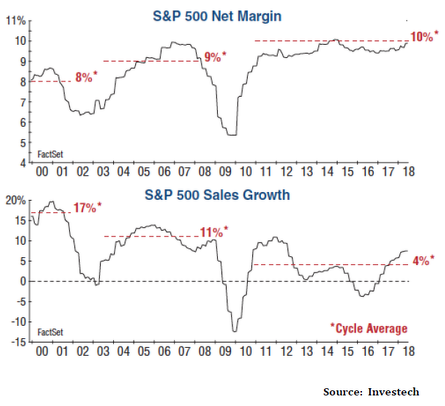

También destacan el efecto “ilusorio” de los tipos de interés tan bajos elevando notablemente los márgenes. Ello estaría ocultando un crecimiento de ventas mediocre durante los últimos años, que solo está repuntando realmente en los trimestres recientes.

(Fuente: Wedgewood Partners Inc.)

(Fuente: Wedgewood Partners Inc.)

Pero el aumento gigantesco de la deuda corporativa no se limita únicamente al “insaciable apetito de las compañías estadounidenses”, advierten: los mercados globales también han visto un incremento muy considerable en los volúmenes de deuda corporativa. Los siguientes gráficos y tablas fueron utilizados en la carta de Wedgewood para ilustrar esta problemática.

(Fuente: Wedgewood Partners Inc.)

Resultados 2018 y cartera actual

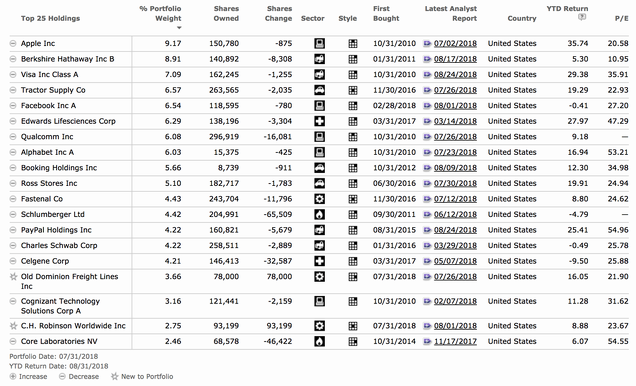

Su principal estrategia, materializada en el fondo “RiverPark/Wedgewood Fund”, se ha anotado una subida de más del 11% en 2018 hasta el 31 de agosto, frente al 15,4% de su benchmark (Russell 1000 Growth Index) y el 9,7% del S&P 500.

La cartera actual de RiverPark/Wedgewood Fund Class Retail está conformada por 19 compañías diferentes, lo que da una buena muestra de la concentración que hemos mencionado anteriormente. Sus cinco primeras posiciones son: AppleInc. (9,2%), Berkshire Hathaway (8,9%), Visa (7,1%), Tractor Supply Co (6,6%) y Facebook (6,5%), con una ponderación del casi 40% para las cinco primeras compañías y de casi el 70% para las diez primeras.

(Fuente: Morningstar)

Conclusiones

Los gestores de Wedgewood, tal y como se desprende de la lectura de su última carta trimestral, consideran que las políticas monetarias no convencionales tras la Gran Recesión han distorsionado notablemente el mercado, creando un entorno difícil para los inversores que valoran los balances sólidos y huyen de la deuda. Por ello, estiman que cuando la situación se normalice volverán a ser capaces de batir al mercado.

También hay que destacar la gran concentración de su cartera, seña de identidad de la gestora. Aunque son unas 20 compañías las que forman habitualmente parte de la cartera, la realidad es que el resultado final del fondo depende de unas 8 o 10 compañías (en la actualidad, las 10 primeras posiciones representan casi el 70% del fondo). Por ello, estar descorrelacionado con los índices puede ser habitual, lo cual tiene periodos malos, pero a largo plazo si se hace bien puede recompensar. Casos como el de Wedgewood los tenemos en gestores como David Einhorn, Dan Loeb, Bruce Berkowitz o Bill Miller en EEUU; y en nuestro país Francisco García Paramés (Cobas), Álvaro Guzmán de Lázaro (azValor) o Iván Martín (Magallanes).

En todo caso, merecerá la pena seguirles la pista a futuro y ver si su estrategia vuelve a superar a sus índices de referencia, como esperan, en un ambiente más turbulento que el actual y con menos distorsiones de la política monetaria.

Otros artículos relacionados publicados por el equipo de inBestia:

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí