Los fondos de inversión continúan publicando sus informes trimestrales en la CNMV. Un mes después de cerrar el primer trimestre, ya tenemos las carteras completas de buena parte de los fondos españoles a 30 de marzo. Desde luego, la volatilidad del mercado y de acciones concretas hace que estas carteras hayan podido sufrir variaciones (tanto de entradas como de salidas), pero proporciona una buena guía de cómo están posicionadas a día de hoy.

Hoy azValor Asset Management acaba de publicar sus informes trimestrales. Como ya hiciéramos el otro día con Metavalor Internacional, pasamos a detallar los puntos más destacados.

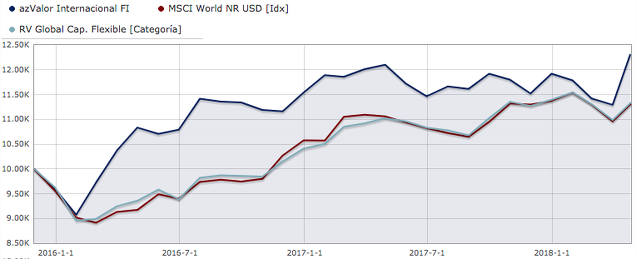

Fondo internacional

Pese a que el primer trimestre no fuera bien para el fondo internacional, en el último mes ha vivido una importante recuperación. Así, ha pasado de estar perdiendo casi el 5% a cierre del primer trimestre, a estar subiendo algo más de un 3% hoy. Esto se debe en buena parte al buen comportamiento reciente de las materias primas, cuya concentración se mantiene intacta, con un peso del 45% en petróleo, gas, cobre y uranio, y un 20% en activos relacionados con el oro. Esto se aprecia claramente en sus principales posiciones, con Compañía de Minas Buenaventura (oro y cobre) a la cabeza, seguida por Tullow Oil (petróleo) y Cameco (uranio).

En relación al comportamiento del fondo en el primer trimestre, las posiciones de cierto peso que más han contribuido positivamente han sido Buenaventura, Shutterfly y Sprott, mientras que las que más han restado han sido Consol Energy, Hudson’s Bay y Eurocash.

Si bien las principales posiciones no han sufrido apenas cambios, en el top 20 sí observamos algunos incrementos de peso (Serco y Consol Energy), disminuciones de peso (CNX Resources y Grupo Mexico) y dos nuevas incorporaciones: Hudson’s Bay y Transocean (destacadas con punto azul).

Fuente: CNMV, Informe Primer Trimestre 2018.

Aunque fuera de este top 20, también han entrado en otras empresas: Diamond Offshore Drilling, Ensco y Euronav.

De estas nuevas entradas, la única empresa no relacionada con las materias primas es la canadiense Hudson’s Bay, un grupo que se dedica al comercio minorista en Norteamérica y Europa, que salió a bolsa en 2012.

Transocean, Diamond y Ensco se dedican a la actividad del offshore drilling, o perforación de pozos de petróleo offshore (en alta mar). El caso de Ensco lo conocemos por los movimientos que comentamos de David Einhorn en el cuarto trimestre de 2017, dado que la compañía entró en ese periodo por primera vez en su cartera. En ese artículo señalábamos que según sus estimaciones, Ensco cotizaba a tan solo 4x EBITDA y 2,5x flujo de caja libre normalizados, en un momento del ciclo deprimido tras el desplome de las inversiones en el segmento offshore.

Por su parte, Euronav se dedica al transporte de petróleo, y es una compañía conocida por los inversores value españoles, dado que también está en las carteras de Cobas y Magallanes. La compañía encaja en la temática del sector de transporte de commodities, muy castigado en los últimos años, y que podría estar cerca de un suelo de ciclo.

Respecto a las salidas de la cartera, estas han sido: Shutterfly, Tripadvisor, Range Resources y Liberty Media, todas ellas, apuntan, con revalorizaciones.

La cartera del fondo internacional continúa estando concentrada en las ideas de mayor potencial (57% en las 10 primeras posiciones), con un alto potencial de revalorización estimado (113%). Asimismo, la liquidez es mínima, alrededor del 3%. Respecto de la exposición a divisas, también sigue estando muy expuesta al dólar estadounidense (45%), y solo el 13% al euro.

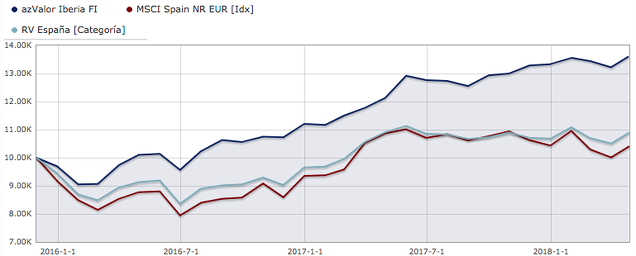

Fondo ibérico

En el fondo ibérico la evolución ha sido diferente, bastante menos volátil. Si bien cerró el trimestre con una caída moderada del 1%, hoy está en positivo, pero ha sido superado por el fondo internacional.

De las posiciones relevantes de la cartera, las que más han contribuido positivamente han sido Almirall, FCC y Elecnor, mientras que las que más han restado han sido Sonaecom SGPS, Nos SGPS y Zardoya Otis.

La cartera se compone de dos temáticas principales: la ya conocida apuesta por las materias primas (con Galp, Tubacex o Técnicas Reunidas), y el sector telecomunicaciones (Euskaltel, Telefónica y Nos), que ha sido muy castigado en tiempos recientes. Por países, el 65,5% corresponde a España, mientras que el 33% es Portugal, siendo la liquidez de solo el 2% frente al 7% de cierre de 2017.

El movimiento más llamativo del trimestre es, sin duda, la entrada con un peso de casi el 5% del fondo en Prisa. Desconocemos los motivos de esta compra, que probablemente quedarán explicados en un futuro cercano por la propia gestora. Además de Prisa, también han incorporado Codere y, fuera del top 20, OHL, una compañía por la que también apostó fuerte en el periodo Metagestión. Asimismo, han aumentado el peso en Galp, Elecnor, Almirall y Telefónica, como vemos en la tabla inferior:

Fuente: CNMV, Informe Primer Trimestre 2018.

Por el lado de las ventas, han liquidado completamente posiciones en Masmovil Ibercom, Gas Natural, Viscofan y Semapa, y reducido posiciones en Técnicas Reunidas, Mota Engil y Jeronimo Martins. Quizá el movimiento más destacable es la considerable reducción en Técnicas, empresa que llegó a ser una de las principales posiciones del fondo, y que lo sigue siendo en el fondo ibérico de Cobas.

El fondo ibérico cerró el primer trimestre con un potencial de revalorización del 53%, que es menos del doble del potencial que los gestores asignan al internacional (113%). Respecto a estos potenciales, siempre deben tomarse con cautela, dado que dependen de una serie de supuestos e hipótesis que no tienen por qué cumplirse, o al menos no de forma total. Además, el valor de las compañías no es una cifra estática, sino que está continuamente evolucionando según la nueva información y datos que aparecen.

De todas formas, el elevado potencial del azValor Internacional lo que sí refleja es la gran convicción de Álvaro Guzmán de Lázaro y Fernando Bernad por su cartera, que a su vez subraya la gran oportunidad de inversión que en este momento piensan que tiene el sector de las commodities. Un sector al que ellos se aproximan comprando las compañías que ellos consideran mejores: productores de menor coste, poca deuda y equipo gestor comprometido con la generación de valor para el accionista.

Artículos relacionados: