Hoy quería hablar sobre el precio del oro, que ha tenido un relativamente buen comportamiento en los últimos meses de volatilidad. Lo de “relativamente” es importante, porque no ha subido gran cosa (apenas 1,6% desde inicio de año), pero comparado con las caídas de la bolsa lo ha hecho bien. En estos momentos se encuentra en la parte alta de un lateral de varios años.

Dentro de las materias primas, el oro tiene particularidades que lo diferencian sobre las demás, como veremos más adelante. Sobre este tema dedicaré parte de la última clase del curso ‘Bolsa Zero’ que dio comienzo ayer, pero al que todavía estáis a tiempo de apuntaros (se os enviaría la clase introductoria, por supuesto). La información se puede encontrar aquí.

El gráfico anterior sirve para contextualizar el precio del oro, pero el centro de este post es el siguiente gráfico de Topdown Charts, en el que se observa la estrecha correlación que tiene el oro con los tipos de interés reales. Dado el aumento de esta variable en los últimos meses (en el gráfico la línea roja que representa los tipos reales está invertida), eso podría ser una señal negativa para el precio del oro en los próximos meses… aunque esta divergencia puede estar apoyada en otros factores que veremos más adelante.

Pero, ¿hay un sentido detrás de esta correlación? La verdad es que sí. La principal razón es que a medida que los tipos reales ascienden, el coste de oportunidad de mantener oro en cartera aumenta, al ser el oro un tipo de activo que no genera rentas. En otras palabras, si los tipos reales son relativamente altos, entonces los inversores tendrán alternativas atractivas de asignar su capital para que les genere rendimientos decentes. Pero si están por los suelos, no tienen nada que perder manteniendo oro en cartera.

¿Qué podemos esperar de los tipos reales?

La Reserva Federal parece decidida a seguir con las subidas de tipos, como es de esperar dada la fortaleza de la economía norteamericana. Eso es un factor alcista para los tipos, pero debe tenerse en cuenta hasta qué punto estas subidas ya están descontadas dada la rápida e intensa subida de los tipos, sobre todo los de corto plazo en los últimos años… de ahí el aplanamiento de la curva de tipos.

Por lo que quizá no debería esperarse que los tipos a corto suban mucho más… La otra variable de la ecuación es la inflación, sobre la que existen bastantes señales de que debería repuntar, aunque todavía no se observan presiones muy fuertes que hagan dispararse a las tasas de inflación. Este sería un factor bajista para los tipos reales, por lo que uniendo las dos variables podríamos pensar que el escenario base sería de cierta estabilidad en estos.

Más allá de los tipos reales

Ahora bien, como decía antes, existen factores que pueden explicar la divergencia que se ha abierto en el gráfico segundo: se ha incrementado la aversión al riesgo en el mercado, apoyado por elementos como una posible desaceleración macroeconómica global, las tensiones comerciales entre EEUU y China y otros temas geopolíticos (Rusia, Siria…). El oro suele comportarse bien en entornos turbulentos, al funcionar como un activo refugio.

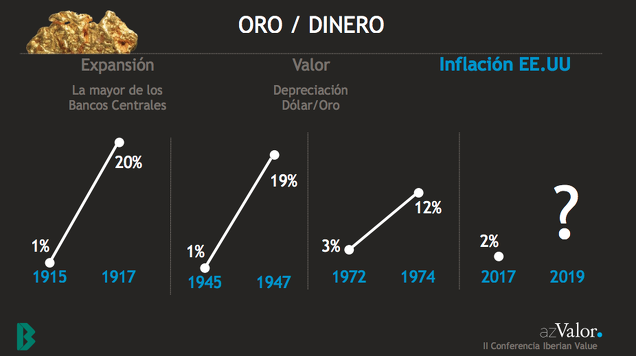

De hecho, algunos consideran al oro como el dinero por excelencia, aquel activo que preserva a largo plazo el poder adquisitivo, a diferencia del ‘dinero fiat’ cuyo valor se ve muy perjudicado ante la inflación que, mucha o poca, año a año va minando. Esta perspectiva es la que suelen tomar los que se adscriben a la escuela austriaca de economía. Dentro de los gestores españoles value más conocidos tenemos algunos ejemplos, siendo azValor el máximo exponente.

Desde esta perspectiva, ante los desmanes monetarios acometidos por los bancos centrales desde 2008, el oro tiene el potencial de comportarse bien en caso de que las cosas se desmadren (p.ej. que la inflación repunte de forma significativa, que los agentes del mercado pierdan la confianza en los bancos centrales...). De alguna manera puede verse como un seguro contra la inflación elevada o riesgos de cola financieros y macroeconómicos. Esta es una de las razones por las que el fondo azValor Internacional mantiene una exposición alrededor del 20% a mineras de oro y que le han hecho resistir muy bien la última fase de corrección.

Fuente: Presentación de azValor de la tesis de inversión en la compañía de minas Buenaventura, II edición de Iberian Value.

Fuente: Presentación de azValor de la tesis de inversión en la compañía de minas Buenaventura, II edición de Iberian Value.

Otra variable que suele estar bastante correlacionada con el precio del oro es el dólar: dólar fuerte suele ir asociado a precio del oro débil, y viceversa. Uniendo este elemento con los factores que acabo de mencionar, el analista y estratega Jawad Mian (fundador de Stray Reflections) comentaba lo siguiente:

“El oro ha tenido una oportunidad perfecta para dispararse en los últimos 18 meses con el dólar cayendo un 10%, la inflación subiendo, y el riesgo político aumentando. Sin embargo, no ha hecho nada. Esto debería preocupar a los alcistas del oro. Nosotros estamos cortos en $GLD”.

A Jawad le sigo desde hace tiempo, y ha tenido varios ‘calls’ muy acertados. Por ejemplo, estuvo corto en el dólar durante el año pasado, corto en bolsa durante estos últimos meses, o largo en petróleo desde niveles muy inferiores a los actuales. Ahora está largo de dólar, y me parece que su comentario tiene un punto. ¿Qué pasaría si el riesgo político se suaviza (todos los frentes abiertos hoy no van a más) y el dólar repunta (razones hay para ello)? La única salvación en este escenario sería que la inflación repuntara con cierta fuerza, haciendo que los tipos reales por lo menos no aumentaran, pero eso a su vez dependería de la reacción de la Fed… si responden con incremento de la velocidad de subidas de tipos, eso podría ser negativo para el oro. Pero si mantuvieran un ritmo muy gradual pese al repunte inflacionario, ahí el oro sí podría hacerlo bien.

En definitiva, hoy no soy muy optimista con el precio del oro teniendo en cuenta los factores mencionados: tipos reales (es decir, la relación tipos de interés e inflación) y dólar. Lo que sí puede suceder, aparte de que esté totalmente equivocado obviamente, es que ocurra algún evento de riesgo sistémico inesperado. En este sentido, tener una pequeña parte de la cartera en activos relacionados con el oro sí es interesante como cobertura frente a este tipo de riesgos.

Lo que también puede suceder es que estemos en los comienzos de un nuevo ciclo alcista de commodities bestial, en el que el oro también lo haría bien, como sostienen desde Goehring & Rozencwajg. Si bien piensan que habrá oportunidades de entrada mejores en activos relacionados con el oro. No descarto este escenario a largo plazo, pero en estos momentos me cuesta ver la tesis alcista en el precio del oro (más allá del risk hedge que sí comparto) dados los argumentos expuestos.

Nota: La última clase del curso de ‘Bolsa Zero’ la dedicaré a hablar sobre las materias primas, entre otros activos alternativos. Aún estás a tiempo de apuntarte. Información aquí.