Las recientes correcciones han disparado las alarmas de muchos analistas e inversores, quienes empiezan a cuestionarse si estamos ante un techo de mercado o tan sólo es una corrección dentro del mercado alcista. Para conocer mejor el entorno macroeconómico y financiero en el que los mercados se mueven a día de hoy, nos hacemos eco de la opinión de Alberto Gallo, jefe de estrategias macro y gestor de carteras en Algebris Investments.

La mayoría de analistas han señalado cómo los programas de estímulo monetario (“Quantitative Easing” o QE) implementados por la Reserva Federal después del desplome de 2008, salvaron del colapso a la economía mundial y los mercados financieros, ayudando a una recuperación económica que sigue vigente en la actualidad. Pero que al mismo tiempo, estas medidas también fomentaron la acumulación de riesgos en el sistema financiero. Uno de estos analistas es Alberto Gallo, que formula la siguiente pregunta: ¿Están los mercados y las economías preparadas para los efectos colaterales o secundarios de las políticas monetarias sin precedentes aplicadas durante estos años?

El repentino repunte de la volatilidad que tuvo lugar a principios del mes de febrero muestra que, a pesar del fuerte crecimiento económico, los mercados financieros siguen siendo vulnerables. Desde el año 2008 hemos experimentado siete repuntes o shocks repentinos de volatilidad. En este sentido, la volatilidad se ha vuelto “dual”, con los mercados alternando momentos de shock con periodos más prolongados de calma. Mientras que el índice de volatilidad VIX, que mide la volatilidad implícita de las opciones sobre las acciones que componen el índice S&P 500 para un periodo de 30 días, se ha estado moviendo en torno a niveles de 16 desde el lanzamiento del primer programa de estímulo cuantitativo (QE) en el año 2008 (frente a los 18 de anteriores ocasiones), los picos o shocks de volatilidad se han vuelto el doble de frecuentes. Para Gallo, esto es equivalente cambiar la llovizna estable de la ciudad de Londres por un clima soleado pero con más huracanes.

A medida que los diferentes bancos centrales intentan normalizar su política monetaria (la Reserva Federal ya ha empezado a subir los tipos de interés y reducir su balance), este estratega sostiene que existe el riesgo de un colapso de los “carry trades” en los mercados financieros (consisten básicamente en tomar prestado dinero a un bajo tipo de interés para invertirlo en otro activo que promete una elevada rentabilidad), con el consiguiente efecto negativo en la economía. En otras palabras, si deja de haber dinero abundante y barato, puede que la inversión se retraiga.

Desde el año 2008, los bancos centrales han comprado 21 billones de dólares en deuda pública a nivel mundial, lo que ha empujado a los inversores a buscar rentabilidad en mercados más arriesgados. El resultado de esta actuación es una pirámide de activos dependientes de tipos de interés estables y reducidos: unos 12 billones de dólares de deuda pública rinden menos del 1% y el rendimiento de 11 billones en deuda corporativa se está acercando a mínimos históricos. Con los flujos de caja y las tasas de crecimiento descontándose a tasas ridículas, también hay 8 billones de dólares en acciones de alto dividendo y de crecimiento que cotizan con valoraciones en récord histórico. En la parte superior de dicha pirámide, se encuentran estrategias que apuestan por la estabilidad de la volatilidad y correlaciones de activos, lo que a juicio de las estimaciones de Algebris Investments, suponen en torno a 2 billones de dólares.

Mientras que en estos años los “carry trades” han florecido, la arquitectura de los mercados financieros se ha vuelto cada vez más frágil. En el año 1976, el economista Hyman Minsky escribió que una crisis puede desarrollarse cuando las estructuras financieras amplifican en lugar de amortiguar un shock inicial. En la actualidad, se pueden identificar una serie de ciclos de retroalimentación negativa que utilizan apalancamiento, compran activos ilíquidos o poseen un gran porcentaje de distintas clases de activos. El auge de los ETFs en determinados segmentos muy poco líquidos puede identificarse en este sentido. Por ejemplo, en la deuda de alto rendimiento. Los ETFs poseen actualmente el 3,9% de los bonos High Yield estadounidenses, más que el inventario del conjunto de intermediarios del mercado. Asimismo, también apunta que las estrategias pasivas así como las de trading cuantitativo en su conjunto representan en torno al 60% de todos los activos de renta variable, según los datos proporcionados por JP Morgan. Con una regulación bancaria más estricta que limita el espacio para que las mesas de negociación y trading de las entidades financieras absorban el riesgo, los mercados podrían verse afectados seriamente cuando las estrategias pasivas empiecen a desarmarse.

Durante el “sell off” (venta masiva) de principios del mes de febrero, los ETFs de bonos de alta rentabilidad o bonos basura, perdieron alrededor del 13% de su valor. Como sucede en los reembolsos instantáneos, éstos fuerzan a los ETFs a vender bonos en el mercado secundario para hacer frente a las peticiones de reembolso de los clientes, acelerando el proceso de “sell off”. En relación con este aspecto, el Banco Internacional de Pagos escribió recientemente que “la estructura única de los ETFs (por ser cotizados y poder venderse al instante) podría permitir, o incluso alentar, un comportamiento de inversión menos estable por parte de los propietarios de estos productos”.

Por otro lado, las estrategias que apuestan por la venta (short) de volatilidad actúan de una manera similar: vendiendo volatilidad y opciones “put” (de venta) en los buenos tiempos, compran las pequeñas caídas, manteniendo los precios de los activos dentro de un rango muy estrecho. La baja volatilidad, a su vez, genera beneficios en dichas transacciones y anima a más inversores a utilizar las mismas estrategias. Cuando se produce un “sell off”, sin embargo, el mecanismo funciona al revés y se agravan las caídas en los mercados.

El resultado de este proceso es una mayor fragilidad en el sistema. Si durante un período de expansión económica, un shock repentino puede paralizar los mercados, ¿qué sucederá durante una recesión? Y, ¿la fragilidad del mercado financiero podría traducirse en mayor volatilidad económica?

Si bien la Reserva Federal ya ha iniciado el proceso de normalización de su política monetaria, el Banco Central Europeo así como el Banco de Japón siguen con sus políticas monetarias expansivas, lo que significa que será más difícil para ellos salir de esta situación sin producir shocks. A su vez, los shocks financieros pueden dañar el crecimiento económico, fundamentalmente a través de sus tres canales de contagio principales.

En primer lugar, si los programas de QE funcionaron creando un efecto riqueza en el consumo a través del ascenso de los precios de los activos, la caída podría revertirlo. Segundo, las laxas políticas monetarias implementadas por los diferentes bancos centrales han reducido sustancialmente el coste de financiación de las empresas, pero también ha mantenido vivas a las “compañías zombies”, en lugar de tener que reestructurarse. Si los tipos de interés suben de forma significativa, el riesgo de impago podría dispararse. Y tercero, unas condiciones financieras más restrictivas y volátiles tienden a desalentar las inversiones y a frenar las ventas, lo cual a su vez perjudica el crecimiento. El deterioro de la inversión y las ventas es especialmente pronunciado para aquellas empresas con una elevada dependencia de la financiación externa.

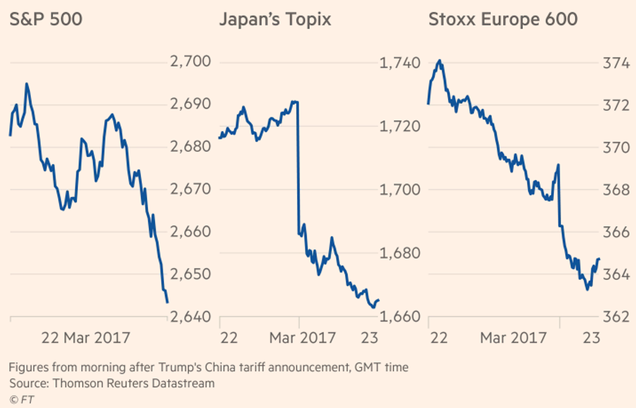

A todos estos aspectos hay que sumar las turbulencias que está generando la Administración Trump. Ya sea con destituciones todas las semanas dentro de su gabinete o con una estrategia negociadora nada convencional y muy agresiva, como ilustran los miedos recientes a una guerra comercial entre EEUU y China. Este ya se ha convertido en el principal riesgo de cola entre los gestores de fondos, según la encuesta mensual de Bank of America Merrill Lynch.

Tal y como leemos en una tribuna de opinión publicada en el Financial Times, el sentimiento entre los inversores en los últimos meses es “febril” debido, también, a las preocupaciones sobre el crecimiento global, el cual está mostrando signos de debilitamiento después de un período de fuerte crecimiento sincronizado. Analistas han señalado que el entorno económico tan favorable que hemos vivido hasta hace escasos meses (crecimiento económico sólido y sincronizado, con inflación controlada) podría cambiar, y de hecho, quizá habría cambiado ya a juzgar por los movimientos de los precios.

[Nota: este artículo es parcialmente una traducción del original publicado por Alberto Gallo en el blog del World Economic Forum. El lector puede seguir al autor en Twitter.]

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí