«Cuando el número de factores en juego en un proceso fenomenológico complejo es demasiado grande, el método científico casi siempre falla. Solo es necesario pensar en las previsiones sobre el tiempo, en las que incluso los pronósticos más allá de unos pocos días son prácticamente imposibles.»

Albert Einstein

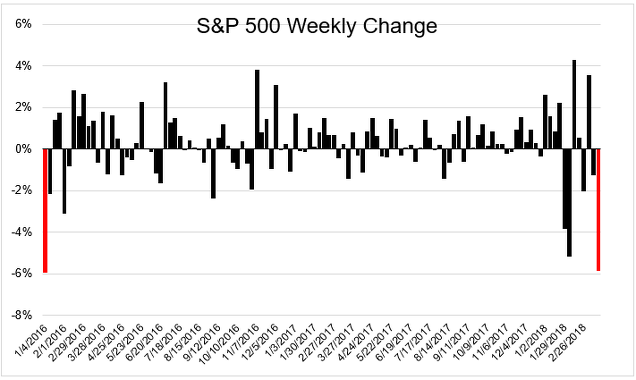

Semana muy negativa para los mercados. El Euro Stoxx 50 se dejó un 4,05% y el S&P 500 un llamativo 5,96%, en la que ha sido su peor semana desde enero de 2016, mes aquel en el que las bolsas mundiales inauguraron el año con fuertes caídas antes de formar un suelo cíclico al mes siguiente.

Dicho esto, de forma aproximada lo que han hecho los índices es volver a los mínimos de febrero. El S&P 500 todavía se encuentra por encima de aquel nivel y el Euro Stoxx 50 cerró ligeramente por debajo:

En principio, que esto esté ocurriendo, no es nada anormal, ya hablamos el 8 de febrero en «Anatomía de una corrección de mercado» que cuando el mercado declina en la forma en la que lo hizo desde finales de enero, se necesita un tiempo de consolidación y «duelo» que suele ser proporcional a la intensidad y duración de la caída. Y vimos tres ejemplos referidos al S&P 500, en los que tras un fuerte golpe de mercado se necesitaron aproximadamente dos meses y en dos de los casos la formación de una «trampa bajista», antes de que se produjera un rebote de verdad, duradero y de magnitud.

Veamos esos tres ejemplos de nuevo, no sin antes aclarar que han sido elegidos porque entonces como ahora fueron correcciones de magnitud donde el VIX se disparó a niveles similares a los alcanzados a principios de febrero.

El primer ejemplo es del año 2010. Tras una fuerte caída inicial, el famoso «flash crash», el mercado intentó estabilizarse entre mayo y junio, pero finalmente se produjo un último latigazo bajista que formaría un nuevo mínimo el 1 de julio de ese año y que se demostraría ser una «trampa bajista» antes de que el mercado alcista continuara su marcha durante más de un año.

El segundo ejemplo, con una caída más espectacular, se produjo en 2011. Tras caer el S&P 500 casi un 19% en pocos días, el mercado de nuevo necesitó dos meses de consolidación y duelo, así como la formación de una trampa bajista a principios de octubre antes de seguir con su senda alcista.

Y el siguiente ejemplo, ya del año 2015, fue más benigno porque no se produjo la trampa bajista, pero sí se produjo un doble suelo al mes y medio. Es decir, se necesitó un periodo similar de duelo y consolidación.

La historia de las grandes y más repentinas correcciones está plagada de ejemplos en los que los índices necesitan al menos entre 6 y 10 semanas antes de empezar a subir de verdad (aunque sea sólo un rebote de pocos meses) y muchas de esas correcciones necesitaron la formación de una trampa bajista o de un susto final. En ese sentido, podemos estar en ese escenario ya que sólo han pasado 6 semanas desde la caída de febrero y la jornada del viernes es la primera que pone a las bolsas europeas -no aún las americanas- en una situación de potencial trampa bajista.

Desde mi punto de vista esto es lo más probable que ocurra en las siguientes semanas, ya que los mercados no suelen bajar en línea recta y mucho menos cuando todo el mundo tiene la atención puesta en los riesgos bajistas. Las tendencias bajistas suelen desarrollarse de forma más perversa: primero ceden en su presión bajista, haciendo creer a casi todo el mundo que lo peor ha pasado, y luego, cuando casi nadie se lo espera, acuchilla a los alcistas y sus esperanzas de forma rápida y vengativa en apenas unos pocos días.

Aunque pienso que un rebote con trampa bajista es lo más probable a corto plazo, tengo que reconocer que mi convicción alcista es reducida, a diferencia de cómo pensaba en el año 2011 (mis artículos de entonces: 1, 2 y 3) que fue un gran acierto personal, o a diferencia de 2015 (ver este artículo de ejemplo) donde acerté un fuerte rebote de las bolsas que duró tres meses, pero donde estuve totalmente equivocado con la tendencia y el mercado nos metió un sablazo en los meses de enero y febrero de 2016 (hablo en plural porque ya había empezado a andar Ítaca Global Macro) .

En estos momentos tiendo a pensar que, como mucho, la situación actual se puede parecer más a 2015, ya que los indicadores líderes de la OECD han girado a la baja, tanto en Europa como a nivel global, y otros activos señalan una incipiente fase risk-off en medio de un fuerte optimismo económico, lo cual es un campo minado para sorpresas negativas que impacten negativamente los mercados el resto de este año.

Además, el «feedback» o retroalimentación positiva que generaba una administración Trump plagada de gente más seria y competente que él mismo proponiendo una rebaja fiscal histórica, se ha convertido en las últimas fechas en un proceso de retroalimentación negativa con Trump despidiendo a esa gente capaz, para poner en su lugar a gente con un perfil más nacionalistas y proteccionista. Todo esto en un entorno macroeconómico que va a ser diferente al vivido en su primer año de mandato, tal y como sugieren la evolución de la masa monetaria y los indicadores líderes.

No me es difícil ver una situación futura en la que Trump es desbordado por los acontecimientos y deja una situación económica ruinosa, tal y como dejó en su día sus casinos en Atlantic City: arruinados por decisiones pueriles y superficiales. Sobre Trump y sus casinos aconsejo el excelente episodio relativo al caso en la serie «Dirty money», disponible en Netflix.

Más allá de mi escasa convicción alcista de medio plazo y sabiendo que lo más normal es un rebote del mercado tras una trampa bajista ¿puede tener lugar un crash bursátil? ¿puede que estemos en medio de uno? La respuesta es claro, puede ser. Y hay más probabilidades que en otros momentos de los últimos años, por lo relatado anteriormente, de que estemos asistiendo a «un accidente de mercado».

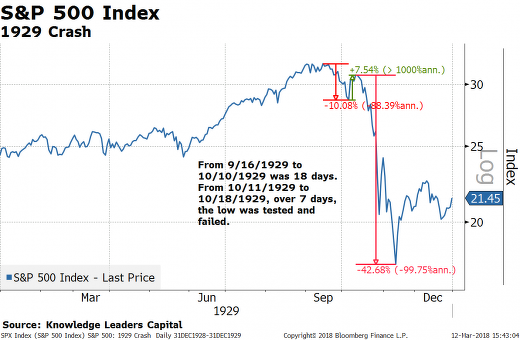

Además, el comportamiento de los precios recuerda mucho a cómo se iniciaron las caídas de 1929 y 1987. Primero un ascenso parabólico que auguraba subidas casi seguras (con el reciente meme del «melt-up» del que incluso hablaban Ray Dalio y Grantham), luego una fuerte corrección, un rebote breve y un «retest» de mínimos que si es fallido, acaba en crash.

Todo puede ser y personalmente estoy abierto a todo, ya que creo que son tiempos para ser absolutamente flexibles.

Pero el análisis técnico, el observar patrones de los precios y establecer analogías, no da para tanto, para predecir grandes movimientos del mercado. Una cosa que no entienden los no practicantes del análisis técnico e incluso -y esto es dramático- la mayoría de los analistas técnicos, es que el análisis técnico no sirve para predecir, sino que es una herramienta que mide y describe la evolución del mercado. Es como el termómetro para el médico, una herramienta indispensable que le va señalando «por donde» discurre la lucha entre el virus invasor y el sistema inmunológico del paciente, y gracias a la cual el médico puede ajustar su respuesta. Pero no una herramienta que por sí misma sirva para realizar un diagnóstico o que por sí misma sea capaz de proponer una cura. El mundo es mucho más complejo que eso.

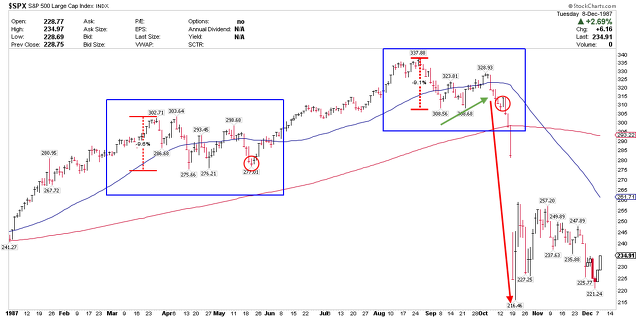

Si nos vamos de nuevo al año 1987, en el cual tuvo lugar el infame crash bursátil, podemos ver que exactamente el mismo patrón que dio lugar al crash tuvo lugar a principios de ese mismo año y, sin embargo, fue la antesala de un ascenso del 23%.

En marzo de 1987 -primer recuadro en el siguiente gráfico- el mercado subía a fuerte ritmo y se produjo una corrección de casi un 10% -tal y como ocurriría de nuevo entre agosto y septiembre-. El mercado formó un mínimo el 14 de abril y tras un «retest» de muy corto plazo, rebotaría brevemente hasta que se produce otro «retest» en los mismos niveles 6 semanas después -círculo rojo-, antes de ascender un 23% hasta finales de agosto.

Exactamente el mismo patrón, esta vez entre agosto y octubre de ese año acabó en crash. Entonces ¿cómo es posible que se pueda pensar que el análisis técnico sea capaz de predecir lo que va a ocurrir, especialmente predecir un crash bursátil? Simplemente no puede, el análisis técnico no predice, solo mide, describe y ayuda a pensar.

Yo prefiero ver las cosas de la siguiente manera. En ambos casos el mercado repentinamente corrigió, por lo que sea, y como suele ser habitual el primer intento de estabilización se produjo con un doble suelo, que es un patrón que se produce por cómo funciona la psicología de muchos inversores y que es parte de la cultura de los mercados: muchas veces solo aparece fuerza compradora una vez que se produce este «retest». Luego, dado que la caída fue repentina y de magnitud, se hacía necesario un tiempo de estabilización y un último «retest». Es ahí, en ese último «retest», donde se deciden las cosas, dependiendo de cómo se encuentra la cambiante emoción de las masas en un entorno macro determinado.

El patrón tiene todo el sentido del mundo, fuerte corrección que intenta estabilizarse y que tras un rebote breve es puesto a prueba (dicha estabilización) de nuevo pocas semanas después. Es como funcionan los mercados desde siempre, las convicciones alcistas y bajistas son puestas a prueba. Pero nada hay escrito, no hay patrón alguno que pueda decir que va a ocurrir. El análisis técnico como mucho te puede decir eso, que estás en una zona donde va a producirse una prueba y lo interesante es la resolución de esa prueba.

Entre el 12 y el 13 de octubre de 1987 el mercado hizo su último «retest» y durante la jornada del 13 parecía que un rebote iba a tener lugar. Ese día me hubiera gustado estar alcista igual que me hubiera gustado estar alcista el 21 de mayo, antes de un ascenso del 23% durante varios meses. Pero el día 14 de octubre el mercado se giró repentinamente a la baja, sugiriendo que la prueba de soporte era fallida y que algo peor podía ocurrir.

Ahora mismo, volviendo a marzo de 2018, tenemos ese mismo patrón y se está poniendo a prueba la convicción de los alcistas.

El cierre del viernes fue muy débil, lo que sugiere que las caídas se extenderán aún más. Aunque intenté posicionarme alcista a lo largo del día de ayer, tuve que cubrir de nuevo mi posición porque mientras no se produzca otro intento de rebote, la realidad es que el mercado está cayendo y nunca se sabe que puede ocurrir.

Pero si se produce a partir de aquí un rebote, mi opinión es que hay que seguirlo porque puede ser la trampa bajista típica antes de un movimiento alcista, pero sabiendo que probablemente solo será un rebote de pocas semanas, no el inicio de una nueva tendencia. Y por descontado, si se produce el rebote y se disuelve, como ocurrió el 14 de octubre de 1987, lo mejor es estar de nuevo fuera del mercado hasta la próxima oportunidad.

Hay ocasiones para ser alcistas, hay ocasiones para ser bajistas, y otras para ser completamente flexibles. Creo que es la hora de ser flexibles y poco dogmáticos.

Nota: el próximo 14 de abril celebraremos la conferencia trimestral de Renta 4 Ítaca Global Macro en Barcelona. Si quieres asistir, aquí tienes los detalles.

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

La inversión en la bolsa es un tipo de actividad en la que la principal característica es la fluctuación diaria y muy visual de los precios. Cada día, cada mes, sin ningún motivo serio aparente puede variar mucho. Eso, si no lo tienes en cuenta, genera una ansiedad que es difícil de llevar. La inversión en inmuebles, por ejemplo, es vista como más segura porque no ves los precios fluctuar continuamente y tienes la convicción de que no han caído tanto o incluso han subido porque lo que tú ves no es la realidad del mercado. Los precios que aparecen en los portales de las inmobiliarias son, en su mayoría, irreales pero a cambio dan sensación de mayor estabilidad. El encanto de la bolsa para aumentar el ahorro tiene que ver mucho con esas oportunidades que te da la volatilidad que te permite escoger las empresas cuando están a buenos precios.

En fin, que seguramente la bolsa subirá, bajará o se mantendrá lateral, es decir demostrará su esencia. La fluctuación.

En respuesta a Andrés Corral Márquez

Andrés, creo que ha llegado la hora de que inicies tu blog en inBestia porque tienes mucho que aportar con tus reflexiones :)

Lo que tenía que ser una corrección técnica se ha convertido en algo más por culpa de los miedos que ha despertado Trump con su política arancelara, que justamente ha entrado en escena para anular la recuperación en V.

En principio dichas medidas son calderilla y parece que solamente afectan a China y a artículos muy concretos y sensibles (50.000 millones, lo mismo que ha bajado FB en tres días). Ahora mismo pesa más el "y si..." y los miedos por futuribles que las realidades. Pero claro el dinero es miedoso y los pequeños han vendido a saco. Los grandes han comprado, pero ellos compran siempre.

La tendencia de la bolsa es alcista, y es de una potencia pocas veces vista. Si esto de Trump y China no va a mucho más lo más probable es que se reprenda y el mercado siga dando alegrías por el lado comprado.

Ver un Crash en el momento económico actual de crecimiento y exhuberancia me parecería más raro que ver nevar en el desierto

Aver

En respuesta a Toni Bofill

Un crash es raro por definición! Además de en sí mismo ir a "cazar crashes" es un mal deporte en general. Quienes aciertan uno se hacen famosos pero viven los siguientes 20 años completamente equivocados.

Muy buen artículo Hugo pero ¿no crees que cuando empiece la temporada de resultados del Q1 en USA donde ya tendrá impacto la reforma fiscal, volverá el optimismo y la tendencia alcista.?

En respuesta a Nuria Gonzalez Barros camba

Hola Nuria. En mi opinión los beneficios son una métrica retrasada, los estupendos resultados ya cotizaron en los precios (de ahí las subidas previas especialmente en EEUU). Lo que importa ya no es lo resultados del primer trimestre, sino como serán los resultados de finales de año.

No sé que harán los beneficios, pero el mercado no suele seguirlos, son info retrasada.

En respuesta a Hugo Ferrer

Permitime que discrepe. En EEUU la presentación de resultados va seguida de las previsiones para el siguientre trimestre (guidance). Además es el momento en el que los analistas ajustas sus recomendaciones. El problema ocurre cuando excelentes resultados se presentan en una semana pésima por las noticias que afectan a la bolsa y muy tarde dentro de la temporada de resultados. Es lo que pasó con Micron el jueves, que a pesar de los resultados, bajó (de momento)

En respuesta a Nuria Gonzalez Barros camba

Lo que digo es lo siguiente. Fíjate en el gráfico. En azul es el PMI manufscturero, un indicador lider y en verde los beneficios. Ambos coinciden verdad? Pero lo hace porque el azul ha sido retrasado 5 meses, casi medio año ya que es más adelantado.

Los beneficios siguen las condiciones economicas y no al revés.

Y sin embargo, tal como avisa Hugo, es perfectamente posible tal curso de acontecimientos...

El sp está inmerso en un triangulo bajista para mi,el hecho de ser muy bjista se potencia el lado alcista, a menor posibilidad alcista el poco porcentaje es muy alcista,jahajs

Para subir fuerte debe romper la directriz bajista ,

Ahora mismo debe de romper por la base porque es simplemente muy bajista y el quebesté debe de mantener,

Deberia caer al 2000 y todavia seria alcista para consuelo de los eternanente alcistas,jajaha

Si subieramos al 3000 podria ser una trampa alcista, el Sp está condenado a caer al 2000,jaja

En respuesta a Pepe Mary El chucho de colastani

El que esté corto deberia mantener

Como al final te ríes siempre parece que estás diciendo coñas marineras, pero sueltas verdades de órdago bandido!!!!! :-\

En respuesta a Rafael Manzano

Las risas es por mi nick, al comentar lo veo y me descojono,jajaja

En respuesta a Pepe Mary El chucho de colastani

Jajajajajaja me pasa lo mismo. No puedo parar de reír al leer tu nick jajaja

A mi me parece que no hay miedo ,la economia và bien no hay motivos para bajar...

Siempre que ha recortao luego ha subido con fuerza..

Yo ha eso lo llamo educado o institucionalizado en la tendencia, y no tienen armas para defenderse,jajaja

No creo que un análisis técnico sea capaz de predecir un crash bursátil. Se producen cuando los valores bursátiles de alejan de los reales.

En respuesta a Gabriel Delpino

¿Cómo están ahora?

Lo del crahs tampoco hay que obsesionarse, ahora mismo esto apunta para abajo, que se produzca un crahs cuando apunta para abajo...en realidad seria corregir al 2000 como algo normal

Para que fuera un crahs deberia perder el SP la mitad desde el 600 hasta 2800 ,

Deberia caer al 1600 en una semana

Es exagerado aparentemente pero hace poco el SP. se movia por esos niveles,

Se deberá producir un fallo bajista para no conseguir el hipotético 1600.

Es que si no se produjera un fallo bajista en cualquier momento el objetivo seria cero,jajaja

Predecir un crahs no tiene relevancia cuando el mercafo apunta pa bajo, o que las maquinas se vuelvan locas y se pongan a vender , y qué si esto yá desde hace tiempo apunta pabajo,otra cosa es nuestra educacion en la tendencia,jajaja

.

En respuesta a Pepe Mary El chucho de colastani

Es curioso en los recortes de esta tendencia alcista se habló mas de los crahses que ahora yá nadie cree en el lobo,

A eso yo lo llamo educaos ó institucionalizados ,en la tendencia, jaja,ja

No pasa nada, la economia va bien , el paro va bien , no hay recesion las empresas ganan ..,

Pero al indice solo le queda una raya para la catastrofe ...

Esa es la realidad , el gran indicador de indicadores indica eso, lo que manda es el grafico por encima de las cosas,es mas que una herramienta es Dios,jajaja

"el análisis técnico no sirve para predecir" exacto, solo sirve para viajar con la dirección del precio, el mayor tiempo posible, por lo demás, el AT en bastantes casos si ha dado oportunidad de salidas cuando la tendencia ha cambiado, bastantes mas de lo que la gente se piensa, pero el mercado es vida, nadie puede predecir el mañana, yo entiendo por crash el que se produce sin avisar, y dentro de estos aun más crash, el que se presente de un dia para otro con un 20/30% de caída en horas o varios días, eso es imposible de evitar, pero por suerte en el histórico se produce poco, y por eso compensa mas el riesgo de estar en el mercado dentro de la tendencia, hoy Trump dice una cosa, mañana puede decir otra, al final , solo es el tiempo, el que dirá si eran excusas bajistas, lo que si existen en estos momentos es mucho miedo. hasta ahora, lo ocurrido entraba en el guion, aunque es verdad que el tecnológico no solo volvió en V, sino que Nasdaq 100 hizo nuevos máximos, posiblemente para cazar a ambos lados, determinar si esto es corrección o crash, yo me inclino por lo primero, mientras no se demuestre lo contrario, seguirá en vigor la presunción de inocencia alcista en el mercado.

Seria la primera vez, desde 2008, que ganen los que estan comprando puts. Yo creo que no pasara.

Mas bajadas muy dificil y si las hay tienen que ser pronto y rapidas porque sino pierde fuerza.

En corto plazo veo una entrada segura apenas se den las primeras velas verdes en heiken ashi, largo plazo, si no se dan, tendria que venir una semana tan mala como la anterior (y el vix hacer nuevos maximos) para activar el escenario bajista de largo plazo

Veremos

Buenos días Hugo, efectivamente tienes toda la razón cuando dices que el análisis técnico no nos predice lo que vaya a hacer el mercado al igual que tampoco lo hace el fundamental.

Yo sigo el análisis técnico, si bien no me considero un analista técnico, únicamente empleo el análisis para poder especular en los mercados.

La diferencia entre el A.Fundamental y el técnico es más que evidente, el fundamental está basado en un ciencia muy "particular" que es la Economía, o al menos en alguna de sus ramas (macroeconomía, econometría, política económica e incluso en el análisis de la información contable).

El A. técnico no tiene fundamento en ciencia alguna, Yo particularmente sigo lo que denominamos " Teoría" de la onda de Elliott, que realmente no obedece a postulados comprobados por métodos científicos.

Pero llegados a este punto (y esto lo he comentado en innumerables ocasiones), una cosa es la economía y otra muy distinta lo que pase en los mercados. Los mercados no se rigen por la "leyes económicas", entrecomillo leyes económicas, pues éstas tampoco son aceptadas por la mayoría de los economistas, pues efectivamente no existe una única interpretación de éstas, baste ver las diferentes corrientes económicas y que cada una aporta una solución diferentes a unos mismos problemas.

Dicho esto quiero dejar claro que, en los mercados no se hace economía, incluso en ocasiones los mercados no reflejan la realidad económica, sino que en estos se especula (se especula por las ineficiencias que se observan en los mercados), y es ahí donde el análisis técnico supera al fundamental. ·Este último nunca nos dirá si es o no es en el corto plazo un buen momento para "echar la red" o dicho de otra forma, a pesar de que una determinada compañía se encuentre con unos "fundamentales" de 10, si su A. Técnico no le es favorable, difícilmente nos servirá para llenar "la saca".

Resumiendo que me voy por los cerros de Úbeda, y por lo que a los índices se refiere, siguen mandando los cortos ( a pesar de que podamos ver rebotes). Desde el 5 de febrero estamos diciendo que nos falta por ver otro latigazo bajista, pues ahora empezamos a decir que, estamos en la cuenta atrás para que hagamos suelo.

El latigazo bajista del 5 de febrero que nosotros hemos bautizado como el día del tsunami, el gráfico a los que seguimos la Onda de Elliott nos dejó una huella indeleble en forma de pauta terminal que nos marcó un techo en el mercado, ahora lo que nos toca es volver a encontrar la huella que seguro dejará el mercado cuando se haga suelo. Esto es así no porque sea una ciencia, sino porque así ha ocurrido desde que se Elliott formuló su teoría en 1934 y porque así estamos hartos de ver como se cumplen sus postulados.

Un saludo.

Para continuidad bajista los intentos alcistas fallan pero enganchan a muchos, hace poco un articulo de Virulet hablaba stoxx50 está a punto de ponerse alcista ... se genera un tufillo alcista y los siempre alcistas que es la inmensa mayoria terminan comprando en una cresta bajista,

Es como el metro de barillas del carpintero, lo puedes desplegar haciendo picos y valles al alza en lateral o bajista , seria siempre igual serian segmentos, en todas las crestas y valles son iguales en todas las tendencias ,

Si los segmentos van la baja y si el siguiente se contrae y forma un doble suelo o mas corto es preludio de un fallo,

Por eso todos los segmentos tienen que ser iguales para mi ,y cuando no son por lo menos es preludio de un buen rebote,

Lo peor que puede pasar es bajar de forma civilizada en tendencia con rebotes con tufillos alcistas,

Lo mejor es a modo crahs porque el origen bajista se consige rapido,

Pero y si esta vez se hace con una tendencia civilizada sin panico. Al el nversor quedaria sumido en una depresion porque la tendencia bajista duraria años,jajak

Pongan velas para un crahs,jajaja

Yo siempre soy bajista en origen luego será para poco mucho o nada,y seré alcista en origen , siempre lo dirá el grafico , la clave es el timing,

Perdidas insignificantes beneficios increibles

La clave el timing el que sea,

Por eso todos los traders fracasan porque no tienen buen timing, porque el timing es imposible , ese el origen del fracaso de todos,

Lo arreglan con el largoplazo, pero en realidad es porque no pueden con el timing,jajaja

El largo plazo con un buen timig para las coberturas las rentabilidades seria otra cosa pero es mejor que todo siga a sí el timing es imposible,jajaja

Buenos días Pepe Mary, como bien dices, en el metro varillas de carpintero todos los segmentos son iguales, pero eso no sucede en los movimientos u ondas que el precio va dejando en los gráficos. Sin querer dar una "chapa de Elliott", en todo impulso ya sea alcista o bajista, se pueden distinguir 5 ondas, de las cuales 3 van en el sentido de la tendencia dominante en ese espacio temporal. Pues bien de esas tres ondas siempre hay una que es la más amplia( por lo general la tercera que denominamos X3), en el argot de Elliott decimos que es la extendida. Las otras dos ondas se suelen igualar en cuanto a recorrido en el precio y también en tiempo.

Tienes razón en cuanto al espacio temporal, en muchas ocasiones no tener claro en cuál tienes que trabajar en garantía de fracaso seguro.

Un saludo.

En respuesta a Jesús Rodríguez

El que todos los segmentos tienen que ser iguales es una referencia si son mas largos ... si son mas cortos... si son iguales..., que hacer en cada situacion ?,jahaja

Aqui las matematicas no es una ciencia exacta,jahaja

En respuesta a Jesús Rodríguez

La tercera extendida suele ser una extension de segmentos muy iguales incluso sus recortes son iguales , suelen ser muy iguales los segmentos que conforman las ondas, , es como constrir una casa todo los ladrillos son iguales pero las casas no lo son,jajaja

En fin, la gente siempre comprará en las crestas sin inportar la tendencia,jahaja

Lo improbable (un crash estilo 1987) no está ocurriendo y de momento parece más una trampa bajista. Gráfico, Stoxx 600 Europa.

En respuesta a Hugo Ferrer

Giro a la baja del mercado. Hoy no es el día de largos tampoco.

Hugo:

Mis felicitaciones por la calidad del artículo y los gráficos con los que lo acompañas; por eso lamento decir, que estamos viviendo la clásica corrección de principio de año, tras la euforia de cada fin de año, que hace subir como cohetes a empresas que no tienen tanta mecha. Otra cosa es, el PROTECCIONISMO DE TRUMP, que lo que hace es cerrar a su país, las puertas a las exportaciones.

Mas miedo me da, el precio del barril de petróleo que se mantuvo en 2017, entre los 45 y los 55$/barril y que ahora esta tonteando con los 69$/barril, con tendencia al alza; no olvidemos aquí, que la CRISIS DEL PETROLEO DEL 78, se produjo qando, una sociedad en la que todo iba bien, se despertó una mañana (tras el conflicto del Yom-Kippur) con un barril a 100$. Ahora sin embargo, estamos en una crisis (el estado tiene un déficit publico entorno al 3% y la deuda publica, ni te cuento) y por lo tanto, no será necesario que el precio del barril suba hasta los 100$/barril, por lo que con tan solo 80$/barril, podríamos estar hundiéndonos todavía mas.

Por último, no conviene olvidar, que quienes mueven los precios de las acciones, son personas con miedos, esperanzas e ilusiones y que tanto análisis chartista, quizás nos esté alejando de las brújulas que dirigen nuestras decisiones.

En respuesta a Bernardo García

En este grafico del petroleo se observa en el circulo una onda de arramque o lo que es lo mismo un modulo de Elliot ,

Siempre que se se de esta situacion se abren largos y se mantienen mientras esté por encima de la directriz roja, lo que pasa ya se tenia que haber hecho en el momento que se puede trazar uno se incorpora ante lo posible fuerza compradora que dá muestras el grafico ,

Me pregunto si en el petroleo han pasado los miedos ...o ha lo mejor ahora la fuerza compradora ....

Desde hace tiempo el chart del petroleo marcaba comprar,jajahs

Bernardo el chartismo del petroleo es igual al chartismo del Ibex o de Bankia, o el Sp

El grafico del petroleo el circulo es el modulo de ELLIOT en el trazo rojo se abren largos y se mantiene para mucho para poco o para nada , en edte caso es muchisimo y ademas promete,jajaja

En respuesta a Pepe Mary El chucho de colastani

al petroleo parece que le falta una quinta ,

Bernardo el petroleo es pues como pueda ser cualquier chicharro,jahsja

En respuesta a Pepe Mary El chucho de colastani

Pepe Mary:

Lo único que te digo es, que al petroleo le quedan pocos años de vida comercial y que no es conveniente comprar un derivado a, x ejemplo 5 años, pues es posible que para 2023, no usen gasolina ni los coches de los gitanos.

Y de momento todos los indices siguen siendo bajistas desde maximos

el 100% de los índices son bajistas desde máximos, y alcistas desde mínimos, jajaja, pero eso a la tendencia le da igual.

En respuesta a Juan A Beño

Entoces Juan quieres decir que las tendencias bajistas no existen, y bien mirado desde los minimos desde la edad de piedra efectivamente no existe la tendencia bajista.,

Juan tienes razon,ajaja

En respuesta a Juan A Beño

Tambien decir que a mi la tendencia me dá igual es una cosa que viene sola

En respuesta a Pepe Mary El chucho de colastani

Ademas la riqueza siempre es la misma solo hay progreso ,

Y la riqueza solo cambia de barrio pero no se crea, por eso con la inversion clasica solo sirve para quedarte como estas si lo haces muy bien en el largo plazo ,jjaja

Pero nos ponen la pellica de Buffet en el horizonte y todos como galgos a correr,

luego las modas de inversion como todas fracasan los expertos la cambian por otras y como vuelven a fracasar sacan otras para justificarse y como siempre sale carnaza con mucha ilusion mantienen la industria con el mito de la riqueza , jajaja

En respuesta a Pepe Mary El chucho de colastani

pepe Mary:

Qidado con los análisis históricos.

tengo entendido que durante la prehistoria económica (osea mucho antes del nacimiento de Keynes) la gente hacia intercambios de productos antes de que se inventasen las piezas de metal llamadas dinero. Lo extraño es, que no haya registros en tablillas de piedra, donde se pueda leer "He cambiado al tonto de la cueva, 2 ovejas a cambio de mi suegra"

Muy sospechoso.

En respuesta a Bernardo García

Lo de la suegra es mas conteporaneo,jajajs

Pero nada cambia ,es todo progreso, ya en la cueva unos ganaban y otros perdian con los intercambios, igual que ahora se cambian dinero por gilipolleces, compras una gilipollez y el presidente de Amazon el mas rico de la Forbes,gracias al tonto de la cueva,jajaha

En respuesta a Pepe Mary El chucho de colastani

Pepe Mary:

No olvidemos que, el progreso es aprovechado también, x gente muy astuta como Victor Lustig (1890-1947), quien se hizo famoso por vender la Torre Eiffel 2 VECES.

Y ahora tenemos al Sakamoto ese que ha inventado el Bitcoin, agujero de codícia x el que muchos han desaparecido.

En respuesta a Bernardo García

El progreso es en realidad si antes comiamos con las manos ahora con cucharas,

Ahora das un pellizco a la pared y se enciende la luz,

Antes las ruedas eran cuadradas ahora son redondas,jajj

Ahora las suegras estan de buen ver antes nó, jajaja

Ahora te venden un coche antes era un borrico, dá igual no llegas a final de mes,jajaja

La riqueza si crece y ahora es muchísimo mayor que hace cien años y lo será mucho más dentro de unos años. Otra cosa es cómo se produzca el reparto de ella y quiénes reciben una parte mayor o menor. Y una de las razones de invertir es la búsqueda de parte de esa riqueza.

En respuesta a Andrés Corral Márquez

Confundimos riqueza con progreso,por eso cada equis tiempo nos lo quitan,

Nos lo dan pero luego nos lo quitan ,

Amazon arruinan a unos para quedarselo ellos simplemente la riqueza cambia de manos,y encima no pagan impuestos ,

Europa pierde en el mundo pero lo ganan otros,la riqueza se va a otro barrio,

Ves a los africanos saltando la valla pero llevan un smarfon... son igual de pobres con el smarfon o sin el ,jajahs

Yo antes tenia un opel corsa,

Ahora tengo un opel corsa que aparca solo soy mas rico que antes... pues yo creo que nó ,el que ha progresao es el opel corsa,jajaja

Invertir bien en realidad es para quedarte como estas, ,

Por eso los que ganan son muy pocos , Buffet siempre es el mismo ,unico , y sin embargo es el modelo ...

Por estas cosas adopto la forma de un chucho,jajaja

En respuesta a Andrés Corral Márquez

Andrés Corral:

Hoy somos más ricos que hace 100 años, xque en aquella época, era necesario viajar a ultramar, para conseguir hacer fortuna (recordemos aquí a los pasajeros del Titánic) pero hoy en día cualquier millenial, puede hacerse de oro, mutando en un youtuber como el rubius.

Otra cosa muy diferente, es ¿Qué hace la gente con el dinero que gana?

En respuesta a Pepe Mary El chucho de colastani

Pepe Mary:

Que vida más perra.

Jajaja...

Mejor ser el chucho del maestro que el caniche de la suegra,jajaja

Pues como no cambie mañana martes de dolores,y todos de vacaciones viviendo la pasion de Jesus, ahora a sufrirlo en las propias carnes,jahaja

En este grafico deberia caer hasta la base del segundo rectagulo,y seria una ABC,

pero si la C la hace extendida las caidas pueden ser muy profundas, incluso de crahs porque nó ,desde maximos venimos bajistas eso es lo que manda de donde venimos y a donde vamos...lo sabremos cuando se dé la vuelta , mientras a disfrutar igual que cuando sube,claro.

Jajazjazz