"Cuando los hechos cambian, yo cambio de opinión ¿y usted qué hace?"

Cita atribuida a John Maynard Keynes

En la nota mensual sobre Ítaca que publiqué el viernes, hablaba de cómo algunos factores macro, de sentimiento y técnicos empiezan a señalar un cambio de régimen en el mercado. En realidad a nivel técnico no hay indicación alguna, sino que señalaba el mínimo de febrero como un nivel clave porque, si se quiebra, significaría que el mercado estaría en negativo en los últimos 12 meses y eso típicamente es una señal bajista per se.

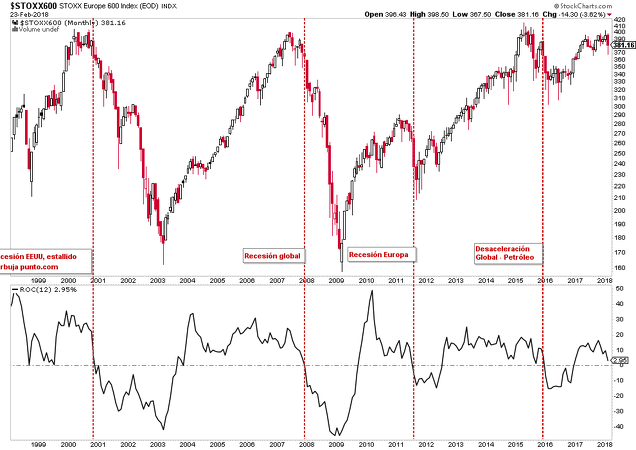

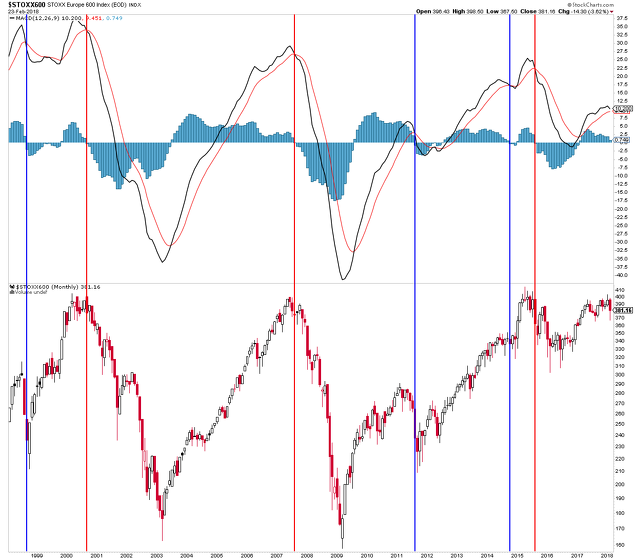

Probablemente también significaría que indicadores como el MACD mensual estarían cruzándose a la baja. En el siguiente gráfico vemos el MACD mensual del Stoxx 600 Europa, donde he señalado con líneas verticales los cruces a la baja. A veces son señales tardías (azules) que no sirve para nada, pero otras veces son señales muy útiles (rojas). A mi el MACD no me dice mucho si no es en contexto de otras apreciaciones técnicas o macroeconómicas, pero desde luego una señal de venta se activaría si se rompen los mínimos de febrero. Y se ha de respetar porque significaría que el mercado pasaría a negativo en el último año.

Sobre el aspecto técnico del mercado no tengo nada más que decir, aparte de que todo señala de que el mercado rebotará las próximas semanas con un probable retest de mínimos a lo largo del mes de marzo.

Mi reconsideración del mercado expresada en la nota del viernes se explica por dos factores. El primero es el cambio de signo de los indicadores macroeconómicos líderes o adelantados, tanto en EEUU como en Europa y el segundo es que tras el giro a la baja de estos indicadores, se detecta una divergencia entre el sentimiento económico y la nueva realidad económica menos positiva. Esta diferencia entre las expectativas y hacia adonde apunta la realidad macro -una desaceleración del ciclo- es un cóctel peligroso para los activos de riesgo, como la bolsa.

El sentimiento económico en niveles récord

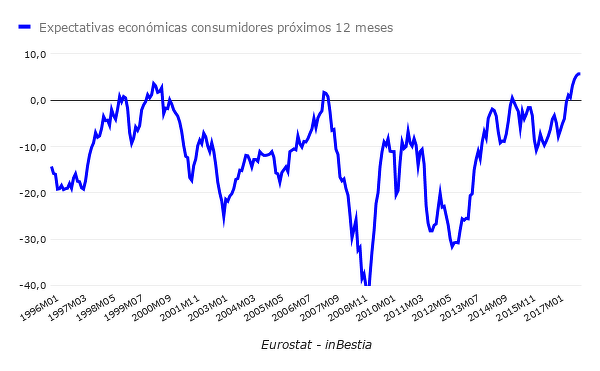

El sentimiento económico lleva meses en niveles récord en Europa. Me baso en las propias medidas ofrecidas por la Dirección General de Asuntos Económicos y Financieros de la Unión Europea, una de esas estadísticas aburridas que normalmente nadie comenta y de vez en cuando se publica en los medios en una noticia de 2 párrafos, sólo cuando hace falta rellenar.

A pesar de ello, el dato es muy interesante, especialmente para mostrar cuando el ciudadano europeo mantiene expectativas muy optimistas. El siguiente gráfico elaborado por mí, representa el epígrafe de expectativas económicas para los próximos 12 meses de los consumidores, estacionalmente ajustado.

En enero se alcanzaron los 5,7 puntos, siendo la lectura más elevada de la serie. Aparte de ser una medida elevada, vemos que es interesante las muy pocas veces en las que el indicador ha superado el nivel 0: noviembre de 1998, enero de 2000, mayo de 2007, marzo de 2015 y julio de 2017.

Aunque no es perfecto, en el pasado otras medidas elevadas han coincidido, de forma muy precisa, con el techo de mercado antes de 3 mercados bajistas (2000-02, 2007-09 y 2015-16), dos de los cuáles fueron de gran magnitud.

Ahora bien, este dato lo conozco desde hace meses, pero el sentimiento por sí solo nunca es suficiente para tomar ninguna decisión. Al fin y al cabo, también había optimismo en noviembre de 1998 y el mercado subió de forma vertical durante un año más.

Pero cuando los indicadores macroeconómicos adelantados empiezan a girar a la baja, entonces ya hablamos de «sentimiento elevado en divergencia con la tendencia macro» que apunta a un enfriamiento de la economía. Esta es la situación que es peligrosa para los activos de riesgo, ya que cuando las expectativas son altas y la economía se enfría, la volatilidad y las caídas de mercado suelen aparecer. Justo lo contrario a cuando las expectativas económicas son débiles y hay mucho margen para las sorpresas positivas.

Los indicadores adelantados se enfrían

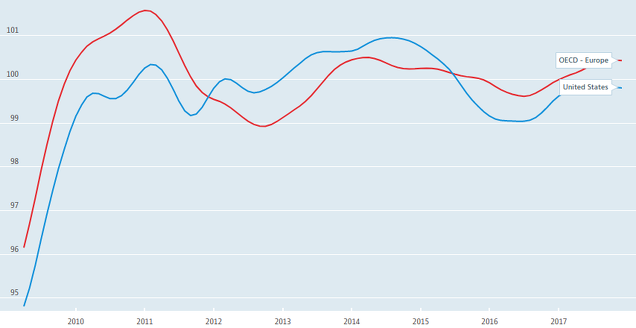

Los indicadores macroeconómicos que han girado son los elaborados por la OECD en su versión «amplitude adjusted» que es, en mi opinión, la mejor forma de observarlos. El siguiente gráfico muestra estos indicadores adelantados para EEUU (azul) y Europa (rojo).

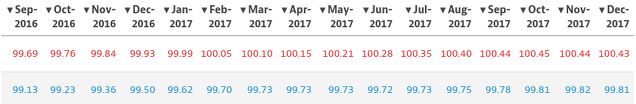

Y esta tabla muestra las últimas lecturas:

El indicador europeo señaló por segundo mes consecutivo un descenso al marcar los 100,43 puntos y el estadounidense descendió por primera vez en ese mes, reflejando 99,81 puntos. Mi regla es que un punto no hace tendencia, pero en el caso del indicador europeo ya van dos meses y eso es suficiente para mí. Este último dato, referido a diciembre, fue publicado el 8 de febrero y el próximo será publicado el 8 de marzo referido al mes de enero. Es decir, son datos nuevos que no existían, por ejemplo, a finales de enero. De ahí que mi perspectiva se haya modificado. El indicador líder no gira todos los días, está diseñado para registrar los cambios más importantes de la economía con la menor erraticidad posible.

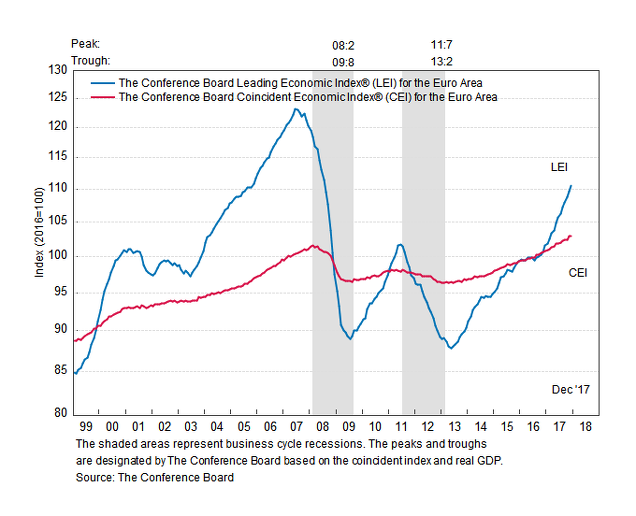

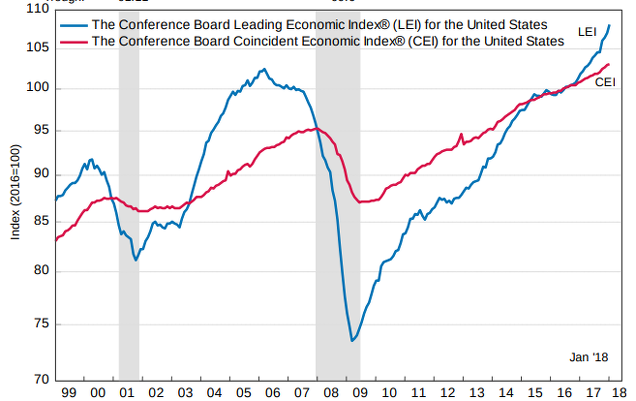

Puede fácilmente caerse en la confusión entre estos indicadores líderes de la OECD y otros que mencionamos con frecuencia, los de la Conference Board, una entidad norteramericana. Si miramos los indicadores líderes de Europa y EEUU de la Conference, vemos como siguen en máximos. El indicador líder de Europa creció un 0,7% en enero hasta un nuevo máximo cíclico de 110,5 puntos:

Y el indicador líder de EEUU repuntó en enero nada menos que un 1% hasta los 108,1 puntos.

Pero son indicadores diferentes. Los de la Conference Board, excelentes indicadores, están diseñados para señalar las recesiones y recuperaciones. De hecho, si estos indicadores adelantados estuvieran varios meses a la baja no estaría hablando de «cambio de régimen» y peligro bajista, sino de «alta probabilidad de mercado bajista y recesión económica».

Mientras, los indicadores líderes de la OECD en su versión «amplitud adjusted», reflejan las grandes aceleraciones y desaceleraciones del ciclo. Incluyen, por supuesto, los grandes giros del ciclo como los indicadores de la Conference Board, pero también desaceleraciones y aceleraciones intermedias. Y lo cierto es que si las rachas macroeconómicas de corto plazo tienen cierto impacto en el mercado, las de medio plazo, esas que reflejan los indicadores de la OECD, han tenido un gran impacto en las bolsas.

El siguiente gráfico muestra en qué momentos de mercado surgieron los giros a la baja del indicador adelantado de la OECD para Europa.

No es perfecto, solo hay que ver la señal de 2004, pero lo cierto es que la mayoría de los giros son la antesala de mercados bajistas o fuertes caídas.

Ahora vamos a sumar a estos puntos de giro del indicador líder, los puntos de máximos optimismo de los consumidores europeos, como vimos antes, solo que ahora son cuadrados amarillos.

Yo no soy capaz, porque no tengo datos, de pronosticar en estos momentos una recesión, pero el fuerte optimismo económico junto con una fase de desaceleración de los indicadores adelantados, sugieren que es momentos de ser prudentes en bolsa.

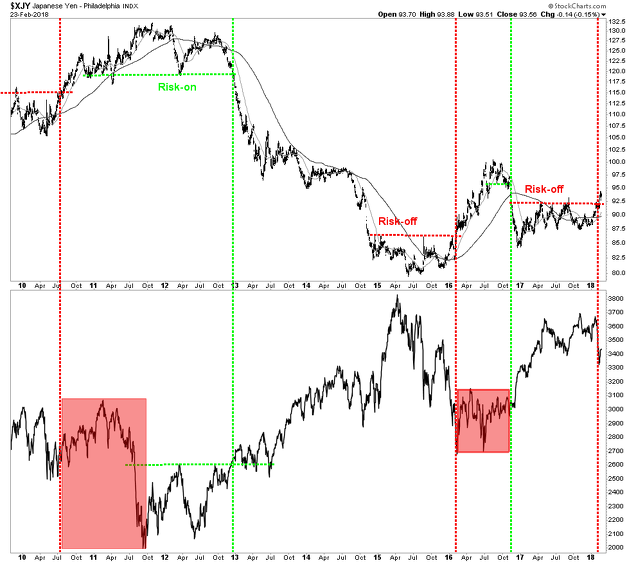

Además, otros activos que correlacionan con las fases de toma (risk-on) y aversión (risk-off) de riesgo, como el yen japones, sugieren que lo mejor es abrazar la prudencia a partir de ahora.

Como he explicado varias veces, lo probable es un fuerte rebote durante las próximas semanas, pero no creo que este sea un mercado de "comprar y mantener", sino de buscar pequeñas oportunidades, capitalizarlas y luego esperar a que surja otra pequeña oportunidad porque el riesgo bajista se ha incrementado. Además, si aparece una oportunidad muy clara con el riesgo delimitado, las posiciones bajistas son también aconsejables. Es un mercado para ser muy flexibles y no estar casado con ningún lado. Por eso hablo de «cambio de régimen» o de tono del mercado.

Haré todo lo que pueda para sobrevivir en este entorno e incluso poder ganar. Soy el primero que me hubiera encantando decir «aquí todo sigue igual» al último año, pero los datos han cambiado y 2018 no es 2017. Como expliqué el viernes, si la bolsa europea sube y supera la resistencia, entonces volveré a la táctica de estar comprado casi todo el tiempo. Pero ahora, mientras los precios oscilen entre el mínimo de febrero y esa resistencia, seré flexible, intentando capitalizar movimientos y salirme de forma rápida (swing trading). Luego, si el soporte es quebrado, entonces seremos bajistas.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

Se me plantea una duda: se están usando indicadores que el más antiguo data del final de las punto com y el inicio del lateral de casi dos décadas en los mercados de renta variable con las dos crisis sufridas, pero no se tienen datos de cómo se comportan en mercados seculares alcista de 20 años como el sufrido desde los 80. Si el mercado actual es un mercado secular de décadas lo marcado por esos indicadores no tendrían validez significativa o la incertidumbre asociada sería enorme por estar aplicándose en un contexto con parámetros totalmente distintos. Haría falta un indicador con al menos las dos fases testadas en muchas décadas.

Por otro lado, el indicador adelantado de la OECD no llega ni siguiera a completar un ciclo económico, por lo que no se sabe que hizo antes de las grandes crisis sufridas, de nuevo tendría un margen de error mayor que la propia medida como para considerarlo en una decisión de inversión, al menos si lo queremos hacer con un muestreo del pasado.¿ No podría ser?

En respuesta a Mister killer

En el indicador adelantado hago referencia a la versión «amplitude adjusted»

En respuesta a Mister killer

Te cuento lo que acabo de mirar, en el indicador lider de Europa.

Abril 1973

Agosto 1976

Julio 1979

Marzo 1982

Febrero 1984

Octubre 1984

Noviembre 1986

Noviembre 1987

Septiembre 1989

Junio 1990

Marzo 1992

Enero 1995

Marzo 1998

En respuesta a Hugo Ferrer

Este es el índice MSCI Europa (moneda local, Large + Mid).

Los dos primeros giros a la baja, el de 1973 y 1976.

En respuesta a Hugo Ferrer

El giro a la baja de 1979 y 1982. Aquí ya ha empezado el famoso mercado alcista de los años 80.

En respuesta a Hugo Ferrer

Las dos de 1984

En respuesta a Hugo Ferrer

Finales de los 80s y 1990:

En respuesta a Hugo Ferrer

1992 y 1995:

Y finalmente 1998:

En resumen, el indicador giró antes del gran mercado bajista de 1973, giró dos veces en 1989 y 1990 antes del mercado bajista de 1990 y antes de la gran caída de 1998 (4 eventos).

Luego en 1979, 1984 y 1992 «pronosticó» mercados laterales con correcciones prolongadas (3 eventos)

Y no significó nada o casi nada en 1976, 1982, la segunda de 1984, 1986, 1987 y 1995 (6 eventos).

Ahora sumamos las últimas dos décadas (desde el año 2000) y tenemos esto

8 señales de mercado bajista

5 señales de fuertes correcciones o laterales largos.

7 señales donde no significó nada.

En total el 65% de las veces el resultado fue negativo muy negativo, esto ya es una buena probabilidad, teniendo en cuenta que la estadísitica general es que la bolsa suba el 70% del tiempo.

Además, hay que tener en cuenta que no solo es las probabilidades de acierto, sino el resultado de estar acertado o equivocado.

En respuesta a Hugo Ferrer

Por cierto, hay que tener en cuenta que hablamos de giros a la baja del indicador. Todo hay que contextualizarlo y aparte entender que también hay giros al alza.

Así, si despues de un giro a la baja que no significa mucho, muchas veces el indicador gira al alza a los pocos meses.

En respuesta a Hugo Ferrer

Teniendo en cuenta que las correcciones son normales en cualquier mercado bajista o alcista, se podría concluir que acierta 8 de cada 20, es decir, un 40% de las veces es significativa la caída posterior, que teniendo en cuenta que es un 70% alcista la bolsa, prácticamente no aportaría un gran adelanto como tu dices, simplemente una herramienta más para contextualizar. Interesante.

Como decia el maestro de Kun Fu hay que ser flexible como un junco,, osea un chaquetero ,jajaja

Si abro una posicion y dura 20 segundos durante 20 segundos tenia razon,jajaja

Yo estoy dentro y prefiero cerrar los ojos y taparme la nariz

Yo es que debo de ser un bicho raro, equivocarse o acertar donde está la diferencia?

Equivocarse es acertar por defecto, sobre todo en los mercados financieros ,

Si es que la educacion de la vida real es cotraproducente en este plano, por eso los doctores en economia no se comen un rosco,jajaja

El mercado europeo es débil con respecto a los bonos, débil con respecto a las comodities y el flujo de capitales negativo.

Cuando cambie seremos alcistas, pero de momento ni tocar la RV europea.

La previsión es que el indicador líder de Europa (elaborado por la OECD) vuelva a descender en enero. El dato oficinal se conocerá el 8 de marzo.

Hoy en el Sp es el paraiso de los triangulitos bajistas,jajaja

Se me cae la baba,jajaja

Ahora hace un triangulito alcista, largos y si corta la directriz se cierra sin más,podria ser mucho mas bajista

En respuesta a Pepe Mary El chucho de colastani

Dentro del triangulito inicial ahora ha hecho uno bajista, he cerrado los largos con 4 puntos de ganancia he pillado hoy 38 puntos casi todos en posicion corta,

Y tambien me he equivocado como ahora , pero no importa en edte casi he ganado pero al orientarme al timing no necesito mantener un error

En respuesta a Pepe Mary El chucho de colastani

Pues lo he pillado tambien,jajaja

Voy a cerrar porque ya tengo mas puntos que Frankestein

Antes tenia 45 puntos,y no 38,

Mas estos,jajaja

En respuesta a Pepe Mary El chucho de colastani

En ese suelo he hecho varias operaciones yo soy a si,jajaja

En respuesta a Pepe Mary El chucho de colastani

La cresta de ese rebote lobvorona con otro triangulito bajista esta vez me he quedao quieto,jajaja

Lo mio ya es enfermizo

Actualización del indicador líder. Ayer publicaron que en enero siguió descendiendo, tanto a nivel global como en Europa.

En respuesta a Hugo Ferrer

Estoy viendo el dato de EEUU. Si estoy mirando el mismo dato que pusiste en este post, lo habrían revisado al alza los de meses pasados.. y no se vería ningún descenso en el indicador:

99.82 (oct2017) 99.84 99.86 99.87 (ene2018)

En respuesta a Ángel Martín Oro

Sí, acabo de mirarlo. El Global y el europeo permanecen a la baja. Gracias por el update.

En respuesta a Ángel Martín Oro

Interesante el crecimiento semestral de la M1 global, desacelerando fuertemente. Problemas para final de año.