¿Se terminó la corrección actual? Aunque los índices bursátiles estadounidenses han recuperado parte de la caída de principios del mes de febrero, en Europa la situación parece mucho más frágil. Lo sucedido la semana pasada ha sido un claro retest de los mínimos previos, algo que previó Hugo Ferrer en el artículo “Anatomía de una corrección de mercado”. Por tanto, aún parece demasiado pronto para cantar victoria.

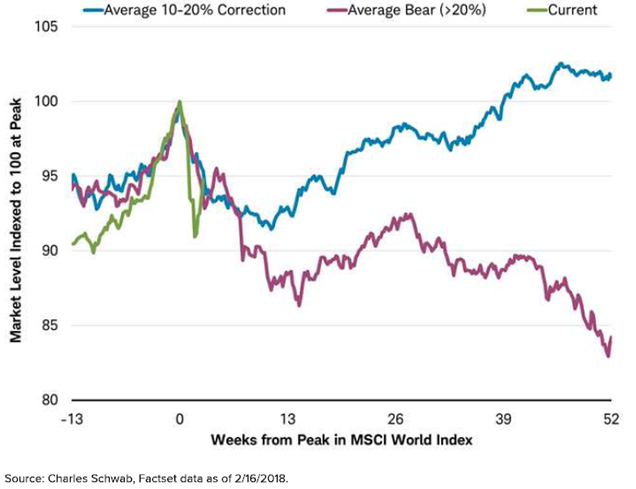

¿Se convertirá la actual corrección en un mercado bajista? En el gráfico inferior se compara la evolución de anteriores correcciones y mercados bajistas tomando como base datos del MSCI World desde 1979.

(Fuente: Charles Schwab)

La línea verde representaría la evolución del mercado en la actual corrección, aunque el último dato es de mediados de febrero. Lo que nos dice es que, en caso de que estemos ante una corrección más, podríamos estar cerca del suelo y ver un fuerte repunte en los próximos meses.

Según los analistas de Charles Schwab, esta reciente corrección no parece ser el típico comienzo de un mercado bajista. Los mercados bajistas, expresión que se utiliza de forma generalizada para hacer referencia a las correcciones del 20% o superiores, están asociados más habitualmente con los periodos de recesión económica. Los datos económicos mundiales actuales, como los indicadores económicos adelantados (curva de tipos de interés o condiciones financieras), sugieren que no hay signos de desaceleración económica. De hecho, esta última corrección fue impulsada, según apuntan los analistas, por los temores sobre un sobrecalentamiento de la economía global como consecuencia de un repunte inflacionario.

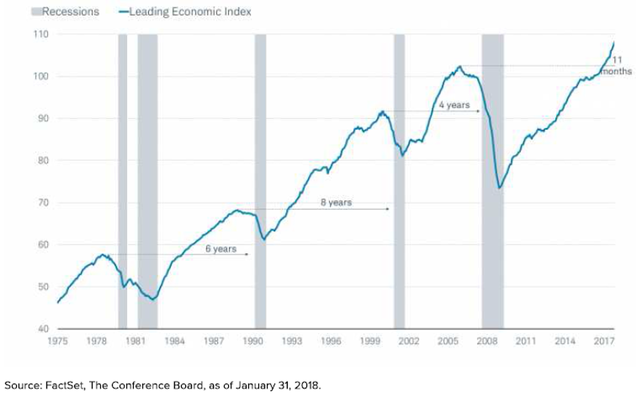

La fortaleza de los indicadores económicos adelantados junto con las políticas de estímulos fiscal implementadas por el gobierno de Estados Unidos, sugieren que el crecimiento económico seguirá siendo positivo. Pero a pesar de celebrar que el ciclo económico expansivo actual puede seguir alargándose durante un tiempo, el inversor ha de ser consciente que esto puede traer aparejados ciertos riesgos como una mayor inflación, una política monetaria más dura o incluso una recesión.

(Fuente: Charles Schwab)

El repunte de la inflación y el endurecimiento de las condiciones monetarias que está llevando a cabo la Reserva Federal (su política de subidas de tipos de interés continúa intacta, tal y como ha señalado recientemente Jerome Powell) señalan que estamos entrando en las últimas etapas del ciclo económico, las cuales estarán marcadas por una mayor volatilidad. El aumento de la volatilidad no señala exactamente el final de la expansión económica, pero al igual que la inflación o los tipos de interés, nos indica que estamos en las fases finales del ciclo económico. Estadísticamente, el 60% de los aumentos de volatilidad fuera de periodos recesivos han tenido lugar en las últimas fases del ciclo. Por ello, y aunque es de esperar que la volatilidad repunte en los próximos meses, históricamente no constituye un impedimento para que la renta variable o la economía sigan su marcha durante más tiempo.

Por lo tanto, lo más probable es que esta corrección no desemboque en un mercado bajista. Tradicionalmente se ha denominado “corrección” porque teóricamente corrige los excesos del mercado (véase el movimiento parabólico al alza de enero) y devuelve las cotizaciones a su tendencia de más largo plazo, corrigiendo el fuerte movimiento alcista de los meses precedentes.

Algunos conceptos erróneos sobre las correcciones bursátiles

Es posible que lo peor de esta corrección haya terminado, pero es poco probable que sea la última a la que asistamos este año. Según esto, ¿qué es lo que pone fin a una corrección del mercado? Lamentablemente, no existen reglas simples a seguir que funcionen todo el tiempo. Tal y como nos indican los expertos de Charles Schwab, es conveniente que echemos un vistazo a una serie de conceptos erróneos sobre los motivos que pueden dar lugar al fin de una corrección.

1. Tamaño o duración: de media, las acciones tienden a corregir un 15% cada año desde sus máximos hasta los mínimos (medido según los datos del MSCI World Index). Pero esto es sólo la media, ya que no hay que olvidar que las correcciones varían ampliamente en su profundidad y duración, ofreciendo a los inversores pocas señales sobre si van a seguir su curso o han terminado.

2. La “put” de la FED: algunos inversores y analistas piensan que la Reserva Federal, así como otros bancos centrales, tienen un “objetivo” para los mercados de renta variable, y que no permitirán que las acciones caigan por debajo de un cierto nivel. La última corrección que tuvo lugar a principios del año 2016 trajo como consecuencia una reducción en las perspectivas de las alzas de los tipos de interés de la FED. De este modo, el mercado de futuros sobre fondos federales rápidamente eliminó dos de las tres alzas de tipos previstas en los siguientes 12 meses. Pero esa corrección del mercado fue impulsada por temores acerca de la debilidad económica, justificando el apoyo de las políticas monetarias implementadas por los bancos centrales.

Sin embargo, la actual corrección ha sido impulsada por temores sobre un excesivo calentamiento de la economía, lo que deja poca justificación para la “put” de la FED. A diferencia del año 2016, los mercados de futuros sobre fondos federales en este año están pronosticando incluso más subidas adicionales de los tipos de interés para los próximos 12 meses.

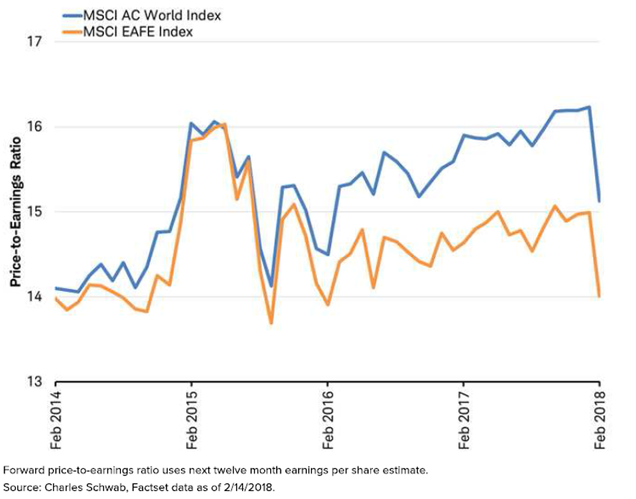

3. Valoraciones ajustadas: un argumento muy manido durante las correcciones es que las acciones deben volver a su “valor razonable” antes de que dejen de bajar. Dejando de lado el concepto subjetivo de “valor razonable” de una acción, la historia nos muestra que las correcciones no tienen relación con el PER en el que finaliza la corrección (éste ha oscilado en las correcciones entre 11 y 33 desde 1979) ni cuánto han descendido las valoraciones hasta que la corrección se ha detenido. Si fuera así, fácilmente podríamos determinar si la reciente caída de las valoraciones del mercado bursátil global al nivel más bajo en dos años han sido suficientes para terminar la corrección, tal y como se puede apreciar en el cuadro inferior. Pero las cosas no funcionan así: los indicadores de valoración son una mala herramienta para el market timing.

(Fuente: Charles Schwab)

4. Medias móviles: existe una lógica en creer que los mercados deben volver a su línea de tendencia después de una subida vertiginosa. Existe una creencia generalizada de las medidas técnicas del mercado, como por ejemplo que las medias móviles actúan como soporte de los precios en un mercado a la baja. Sin embargo, no hay una media móvil consistente que haya actuado como soporte para el mercado durante las correcciones. Las acciones caen frecuentemente por debajo de la famosa media de 200 sesiones.

5. Cambios en los datos: cuando los mercados responden a un debilitamiento de la economía, las señales de un cambio en los datos pueden aliviar las preocupaciones de los inversores y proporcionar respaldo a las acciones. Sin embargo, como hemos señalado en el punto 2 referente a la “put” de la FED, esta corrección es diferente. Los participantes del mercado no están buscando datos económicos sólidos para cambiar de dirección, sino que simplemente están buscando un cambio en el grado de crecimiento mientras lidian con el ambiguo concepto de cuánto es “demasiado” crecimiento.

No hay reglas sencillas

La historia nos muestra que las correcciones en los mercados alcistas son comunes, especialmente durante los últimos años del ciclo económico alcista, cuando se producen de media dos o tres cada año. Desafortunadamente, no existen reglas sencillas que pueda seguir el inversor que funcionen siempre y permitan detectar el final de una corrección. Si fuera así, no sería tan rentable acercar con los suelos. Pero es tan rentable como difícil. Por eso, los inversores de largo plazo harían mejor en despreocuparse de las correcciones, en lugar de buscar los suelos de las mismas.

[Nota: este artículo es parcialmente una traducción de los originales (1 y 2) publicados por Jeffrey Kleintop y Liz Ann Sonders en Charles Schawb Insights.]

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí