La última recesión en EEUU comenzó a finales de 2007 con la enorme mayoría de los inversores y analistas pensando que no había recesión. Recuerdo perfectamente septiembre de aquel año, con la FED recortando tipos, los mercados reaccionando fuertemente al alza y casi todos con la expectativa de que habría más ganancias, porque eso es lo que piensa la mayoría cuando el mercado alcanza máximos de 52 semanas. Los precios dictaminan el sentimiento independientemente de la realidad subyacente, como esta nota del mes de octubre de 2007, justo antes de que el mercado comenzara a declinar hasta caer aproximadamente un 50% en año y medio:

Traducción de la nota: Octubre 7, 2007. ¡Buenos días operadores! El dato de empleo del viernes dio en el clavo de nuestro rango previsto, reconfortando a los operadores ya que muestra una economía sana sin que aumente el temor a un repunte de la inflación. Los mercados mostraron algo de duda al comienzo del día, pero a medida que la jornada avanzaba, los alcistas mostraron una confianza creciente. El resultado fue un nuevo máximo histórico en el S&P 500. La actual evolución de los mercados nos recuerda a la ruptura de máximos que vimos en julio, la cual, por supuesto, termino muy mal. Pero la diferencia en las subidas actuales, es que ahora las small caps (pequeñas compañías) están participando del movimiento general. Si bien el Russell 2000, el índice de las pequeñas compañías, no está todavía en máximos, está en modo de ruptura con la mayor fuerza relativa desde abril. Estos es un buen signo de cara al futuro.

También recuerdo que muchos decían que la curva de tipos, la cual se había invertido y desinvertido, ya no era una buena guía (i, ii y iii) o que los indicadores líderes -que llevaban bajando desde un año y medio antes-, no eran útiles porque estaban alertando desde 2006 y no había pasado nada (i). Luego llegó la Gran Crisis Financiera y la Gran Recesión, probablemente los eventos que más han cambiado el mundo tal y como lo conocemos. Más, por ejemplo, que el ataque al World Trade Center o cualquier guerra.

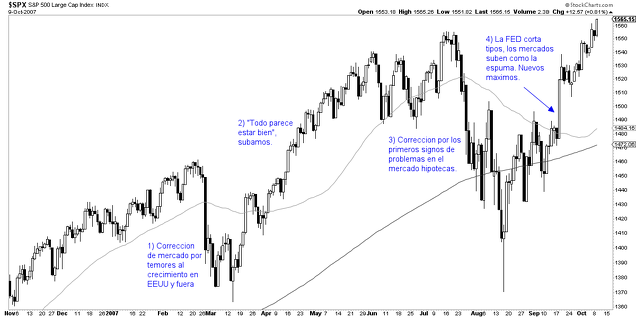

Siendo un poco más concreto, el fin del último mercado alcista es una buena muestra de como el comportamiento de los inversores lleva a correcciones de mercado causadas por temores entre inespecíficos y ambiguos y que, cuando creen que los temores se han superado, vuelven a ser optimistas. Pero en conjunto no ponen precio al riesgo de ciclo hasta muy tarde, cuando una recesión ya es totalmente inevitable. Ni siquiera cuando lo que estaba por venir, era la mayor recesión y crisis financiera en décadas.

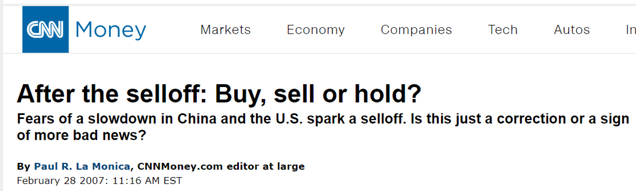

En febrero de 2007 comenzó una fuerte y repentina corrección (1) que, según CNN Money en aquel entonces, estaba provocada por la "incertidumbre del crecimiento económico en China y EEUU", un titular que podría usarse hoy mismo.

También recuerdo que dicha corrección tuvo mucho que ver una declaraciones del que fuera presidente de la FED, Alan Greenspan, que alertaba de problemas en el mercado inmobiliario. Pero los inversores olvidaron pronto (2) y siguieron pujando las cotizaciones al alza. Después de unos meses se produjo otra corrección (3), esta vez por la aparición de algunos problemas en algunos bancos y las titulaciones hipotecarias. La pesadilla se había iniciado, las tuberías del sistema financiero habían colapsado, la mayor crisis financiera en 80 años había comenzado, pero aún así los inversores consiguieron desquitarse de las malas noticias y, con la ayuda de un recorte de tipos de la FED (4), se alcanzaron nuevos máximos (fechas en la que se publicó la nota que mostraba al comienzo):

Desde entonces, desde el clímax recesivo de finales de 2008, han pasado ya 11 años. Así, una mayoría de los inversores en renta variable de EEUU no han vivido ninguna recesión, o como mucho una sola y su recuerdo no es más que un evento muy especial que sólo vale la pena olvidar. Pero lo que sí han vivido los inversores en renta variable de EEUU -no así los europeos lamentablemente- es un mercado alcista que se recuperaba de cada una de sus caídas. Tanto que ya extrapolan que cualquier retroceso, cualquier enfriamiento de la economía, es sólo eso, una pausa temporal antes de una mayor apreciación de los activos de riesgo. Los que pensaron de otra manera fueron eliminados y sólo quedan los que fueron premiados con sus compras cada vez que la cosa caía.

Pero los ciclos existen y en el punto de la mayor extrapolación es cuando el riesgo de ciclo es el más elevado. Ahora, mientras la economía norteamericana sigue en una fuerte desaceleración que no ha terminado, la extrapolación es que esta desaceleración será igual que la de 2011-2012 o que la de 2015-2016. Sin embargo es diferente, no se parece absolutamente en nada a los dos anteriores miniciclos.

Ahora, a diferencia de las dos ocasiones anteriores, se ha invertido la curva de tipos. Ésta no te dice nada de si el próximo trimestre la bolsa va a caer o subir, pero si te advierte de que el ciclo está en sus momentos finales:

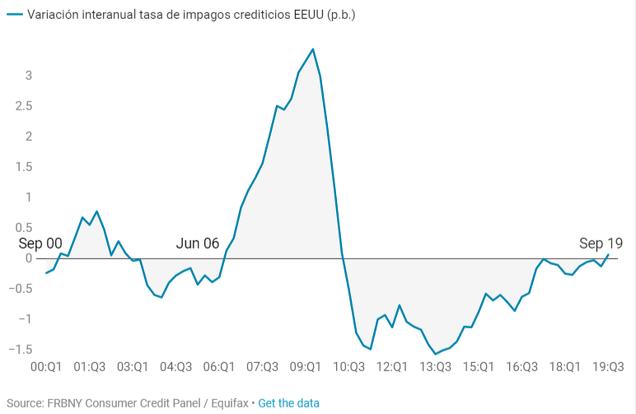

Ahora, a diferencia de entonces, la morosidad ha comenzado a crecer de un año para otro:

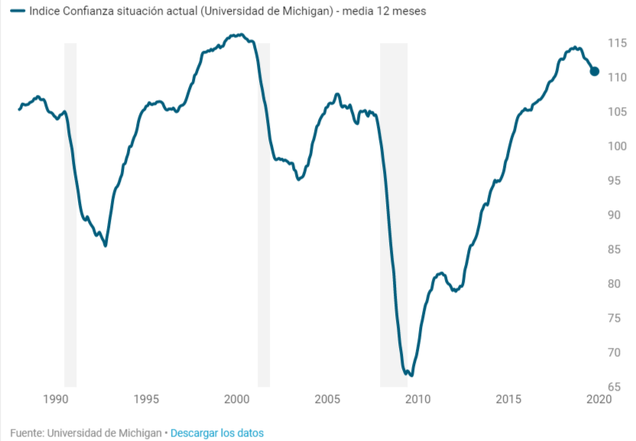

Ahora, a diferencia de los dos anteriores miniciclos,el sentimiento general de los consumidores ha alcanzado niveles extremos y ha comenzado a deteriorarse:

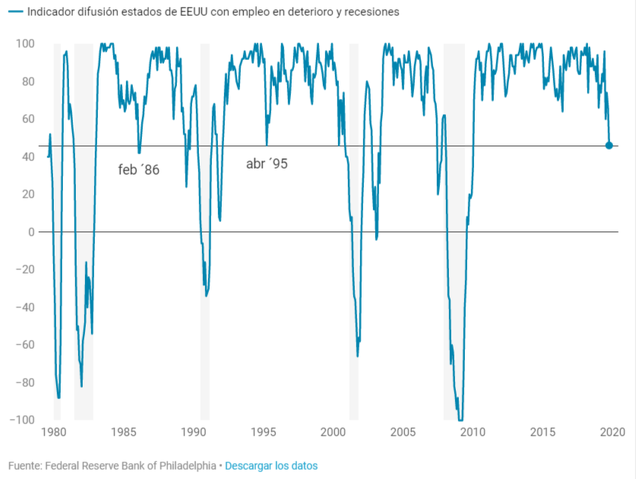

Y ahora, a diferencia de 2011 o 2015, los indicadores adelantados del empleo han comenzado a lanzar señales de alerta:

En la bolsa estadounidense, muchos han estado mal acostumbrados durante mucho tiempo, con el famoso "buy the f***** dip". Los que compraron a finales de 2011 o 2012 (i, ii y iii) salieron ganando porque la corrección de la bolsa americana sólo fue contagio de la segunda recesión europea, no un problema interno de la economía norteamericana. Los que compraron en 2016 (i y ii) salieron ganando porque la desaceleración fue en el sector industrial global, pero no en el conjunto de la economía y en su sector servicios.

Pero el final de 2019 y el comienzo de 2020 no es un problema ajeno a la economía estadounidense como en 2011-12, o no es una recesión industrial global (2015-16). En 2020 es el propio ciclo económico estadounidense, en su conjunto incluyendo su sector servicios, el que está dando señales de agotamiento. Los signos de potencial giro o mejora del sector industrial alrededor del globo son irrelevantes, porque el americano medio ha comenzado a impagar sus deudas, a perder su empleo y a mostrar menos confianza.

Se puede debatir si habrá recesión o no en próximas fechas, si está puede llegar más tarde o más temprano, si los mercados todavía tienen algo de potencial o no, pero en nada se puede comparar el mercado actual a los dos anteriores miniciclos o fuertes desaceleraciones que se produjeron en 2012 y en 2016. La actual es, objetivamente, más preocupante. En el corto plazo es imposible determinar que harán los mercados. Incluso el momentum actual parece señalar que pueden haber más ganancias en el muy corto plazo, como suele ocurrir típicamente cuando el MACD mensual se cruza al alza (por señalar un indicador muy popular). Pero si los signos de fin de ciclo siguen acelerándose -personalmente no creo que aún se haya llegado al punto crítico- entonces dará igual si la bolsa forma nuevos máximos, porque el ciclo prevalecerá.

Buen artículo Hugo.

El problema será como combatir esta recesión, especialmente en Europa, y a donde nos pueden llevar las actuales políticas monetarias de los Bancos Centrales.

Un saludo.

En respuesta a Manolo G J

De momento están poniendo toda la carne en el asador. A veces tienen éxito, a veces fracasan (como en 2007), depende de como de sobreextendido esté el ciclo.

Ahora mismo, en el corto plazo, aún los indicadores adelantados de corto plazo no han girado al alza...si lo hacen entonces, probablemente, el fin de ciclo se pospondrá algo.

Pero el intervenir tanto los mercados no suele terminar bien en definitiva.

Los inflaron en 1997 y 1998 y acabó en una burbuja en 2000. Luego mantuvieron los tipos por los suelos cuando la burbuja tecnológica explotó y acabó creando una burbuja inmobiliaria. Ahora, llevan años con una experimentación aún más agresiva, lo cual garantiza que los desequilibrios de fondo seguirán ahí.

Mientras se siga contemplando los mercados sólo en un sentido se seguirán viendo amenazas...

Buen artículo, pero señalar que hemos tenido 5 caídas mayores al 40% en los últimos 100 años (2 de ellas en los últimos 20)

en mi opinion creo que aun tardaremos en ver una del mismo calibre.

Caídas del 20%? seguro que veremos varias de ellas, ya tuvimos una a finales de 2018.

pero caída de mas del 40% en un periodo cercano? No lo tengo tan claro.

De todas maneras no somos adivinos, nadie sabe que pasará, por lo que mejor estar invertido al 100%.

Que tenemos la suerte de ver una del 40%? Pues sera momento de apalancarse para recoger ofertas del mercado.

Como modesto inversor con cierta experiencia creo más bien que hay que estar en la tendencia de medio largo, y por ende ajustándo inversión con muy moderada frecuencia y por otro lado evitar ejercicios de adivinamiento macro que incurren en constantes costes de oportunidad.

Todo lo dicho está en lo cierto, pero lo mejor ha sido y es estar comprado por el momento. Con un simple trailing stop y preparado para ponerse corto cuando de la señal, hasta entonces todo para arriba

Estamos todos de acuerdo en que el fin del ciclo está llegando, lo que pasa que puede haber alguna prolongacion que se pueda aprovechar, llamese onda 7 que hace tiempo que anuncié y que parece que quiere formarse. Las ondas hasta que no se completan no podemos decir que se hayan formado, pero de momento parece que ese es el camino que han tomado las ondas.

¿Buen artículo? Soberbio artículo, más bien. Al menos a mí me lo parece. En él veo las diferencias entre el ciclo real y el financiero, y que éste se el determinante de la virulencia del primero. Como dice Hugo, “las tuberías del sistema financiero habían colapsado” y tomar conciencia de esto desató el infierno. Fue como si un niño dijera “el rey ésta desnudo”.

Hoy sabemos que ese infierno no llegó a la categoría Z, más grave que el 29, porque la FED hizo lo que no se hizo en 1929.

Enhorabuena, Hugo. Excelente.

En el año 2000 se pinchó una burbuja que si lo era pues entonces detrás de las tecnológicas no había gran cosa. Hoy lo copan todo. En cuanto a 2007, está demasiado "cercano" como para volver a repetirse. Dicho esto, cualquiera sabe. Lo único que veo es que cuanto más apocalípticos os ponéis, mas sube la bolsa en USA. Un saludo

En respuesta a MARIANO MARTINEZ

2007 probablemente no lo veamos más en nuestra vida, eso hay que olvidarlo porque las crisis financieras son cada muchas décadas normalmente.

Hablamos de una recesión que. a falta de más datos, es una recesión normal.

Sirvanos la memoria para recordar, que, tras el 11 S de 2001, la historia ya no ha sido la misma. Muerto de miedo, el señor Greenspan bajo el precio del dinero de una manera radical, así mientras a comienzo del año, estaba en el 6,50%, el 11 de Diciembre (3 meses después de la fecha roja), se situaba el precio del dinero en el 1,75%; aquello hizo que los llamados NINJAS comprasen viviendas y lo hicieron hasta que la burbuja les explotó y termino provocando el 15 S de 2008, la quiebra de LEHMAN BROTHERS.

Más tarde la crisis griega que aún dura y la deuda pública creciendo por encima del 100%.

Por cierto, en España, tenemos todavía déficit publico, o lo que es lo mismo, números rojos. por lo tanto, estamos aún, en la crisis que explotó con la quiebra de Lehman Brothers.

Por el camino hemos acudido al entierro de las participaciones preferentes y de las cajas de ahorros, como la del socialista Fernández Moltó y su famosa frase "Míreme a los ojos"

pero la desconfianza que ha surgido de todo ello, nos sigue invitando a ahorrar, más que a invertir, sobre todo con la mirada puesta en la política podemita, para hundir a la clase media.

¿De qué nos hablan los gráficos de los Estados Unidos? simplemente, de lo que queremos ver en ellos. Nada más.

Por cierto Hugo, un buen artículo.

Aquí un articulo con gráfico incluido, predice próxima recesión en Trumplandia:

https://www.lainformacion.com/economia-negocios-y-finanzas/el-grafico-que-asusta-al-mercado-preve-una-recesion-en-eeuu/6351019/En respuesta a Bernardo García

El 11 S lo cambio todo, lo seguiremos pagando varias generaciones, saludos

Entre la telegrafiada siguiente recesión y el cambio climático estamos apañados, esto es el apocalipsis, yo me bajo aquí no puedo más jj

En respuesta a Jose Antonio Guerrero Sierra

son todo oportunidades, el miedo y la volatilidad son oportunidades, siempre y cuando tengamos liquidez para disparar y hagamos una adecuada gestión monetaria.

el único peligro verdadero que genera pérdidas irrecuperables de dinero, prosperidad, libertad y democracia es la izquierda Chavista que padecemos, expertos en crear legiones de pobres expoliados y luego eso sí, subsidiados con una leve parte de lo que les han quitado..idem con la imbécil de Greta y toda la caterva de radicales progres que quieren aprovechar la ocasión para acabar con todo y mandar al paro a cientos de millones en el mundo con ideas catastróficas como prohibir los vuelos y así cargarse el turismo. Son peores que los Tártaros

En respuesta a alonso tordesillas

Una pregunta sobre mi ignorancia.

¿No fueron las tártaros, los que inventaron las tartas? quiero decir las de manzana, xque las de chocolate se comieron x primera vez en Francia, creo. No sé.

En mi opinión puede que si haya recesión, pero hay que intentar distinguir si será como la de los años 2000 donde los valores mas "caros" lo hicieron peor frente a los "baratos", o como en 2008 donde no se distinguió entre "buenos" o "malos" valores, yo creo que se parece más a 2000 y puede que saber que sectores o valores soportarán aún a

pesar del enfriamiento marcará la diferencia en los resultados, porque no existe esa falta de liquidez que sí existió en 2008 y donde se liquidaron posiciones forzosamente

En respuesta a Gaspar VaRo

En una página de youtube, se anúncia el próximo 26 de Diciembre de 2019, como posible fecha del anuncio de la quiebra de un banco importante, que teniendo en cuenta que 14 dias antes, serán las elecciones en el UK, es fácil preveer que el citado banco, será de aquel lejano país, ya es noticia la quiebra cercana del MetroBank, pero quizás otros como el Barclays, vayan detrás, explotando por la misma mecha de pólvora llamada Bréxit.

https://www.businessinsider.es/metro-bank-borde-quiebra-no-solo-culpa-brexit-502403http://www.finanzas.com/noticias/mercados/bolsas/20190821/bancos-britanicos-tiemblan-ante-4023133.htmlEn respuesta a Gaspar VaRo

Me da que, como dices, a nivel económico será una recesión suave y que partes del mercado lo van a hacer relativamente bien como ocurrió en 2000. Esos ratios de value o las de dividendo estarían señalando eso

Hugo donde se pueden encontrar los indicadores que expones ,he mirado en la pagina de la reserva federal pero no hay dorma de localizarlo

En respuesta a paco arevalo

Hay que estar en las cíclicas industriales, con buenos balances, y después a dormir la siesta...

Es verdad. Toca recesión. Porque la economía no puede crecer todos los años indefinidamente. Y llegará el año que viene o el siguiente. Ahora bien. ¿En que nos afecta a nosotros como inversores en bolsa?.

EN NADA.

La bolsa no bajará en mucho tiempo. Al margen de pequeñas correcciones como en 1980 y 1990. El ciclo de subida del sp500 no se ha acabado y seguirá seguramente 10 años más. Cuando se rompa la MMS200 empezaré a preocuparme.

En respuesta a da ca co

El "ciclo de subida del sp500" continuará mientras así le venga bien al gobierno comunista de China, que es quien tiene la mayor parte de la deuda de aquel país. Por lo tanto, no pensemos tonterías.

hace un año ya, las familias de clase media, tenían serias dificultades para pagar sus deudas, x lo tanto Trumplandia ESTÁ AL BORDE DEL COLAPSO FINANCIERO, como qando quebró LEHMAN BROTHERS.

Aquí se desvela el elevado nivel de deuda de la clase media de los Esta2 Uni2:

http://www.blogscapitalbolsa.com/article/15635/japon_tiene_la_deudapib_mas_alta_del_mundo_y_usa_el_32_de_la_deuda_mundial_espana_el_2_quien_las_pagara_nadie.html

Como siempre recuerdo:

Formación e información.