Se dice estos días que los inversores no son muy optimistas y que por tanto el fin del ciclo bursátil aún no puede llegar a su fin. Más allá de medidas de sentimiento de corto plazo y del todo irrelevantes -me refiero a cosas como el VIX, el índice de miedo de la CNN y otras encuestas cortoplacistas que se mueven literalmente según el último movimiento del mercado-, todas las evidencias muestran que el sentimiento de largo plazo o bien ha sido extremadamente optimista en fechas recientes o aún lo es.

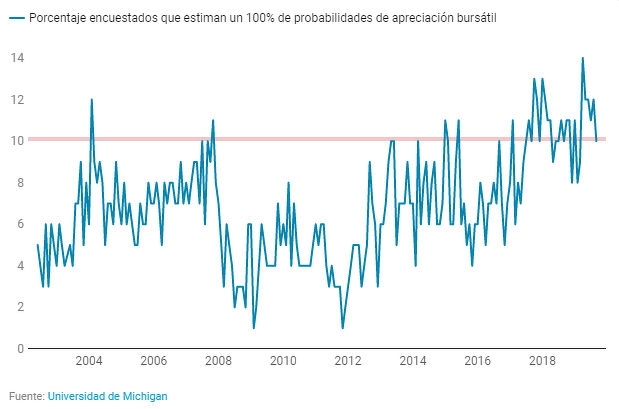

En primer lugar, según la encuesta de la Universidad de Michigan, el porcentaje de consumidores que responden que creen que el mercado tiene una probabilidad del 100% de subir en el próximo año, se ha mantenido en niveles muy elevados durante los últimos trimestres. Se alcanzó la cifra récord del 13% en enero de 2018 y el pasado mes de abril se marcó un nuevo récord con un 14% de las respuestas.

El mercado actual no tiene nada que ver con las lecturas de sentimiento detectadas en las grandes correcciones de 2010, 2011 o 2015, ya que la actual cuadriplica, triplica y duplica, respectivamente, las lecturas de sentimiento de aquellas situaciones. Los consumidores, simplemente, no son pesimistas, sino todo lo contrario.

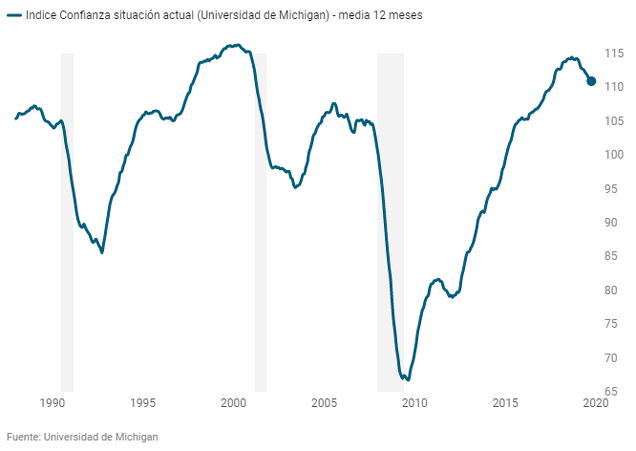

Y en general, no sólo referido al mercado de acciones, los consumidores han alcanzado niveles de optimismo no vistos desde la burbuja tecnológica. Estos extremos niveles de optimismo no te dicen que hará la bolsa de un día para otro, ni de un mes para otro y ni siquiera exactamente de un trimestre para otro, pero sí te dicen que todo o casi todo el pescado está vendido y que el ciclo ha alcanzado el máximo de su madurez.

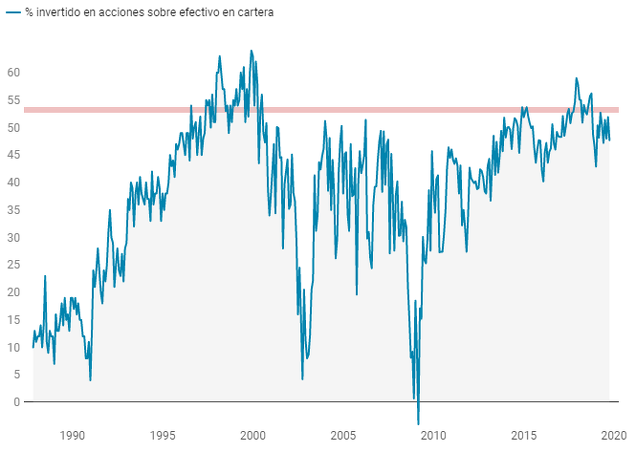

Por otro lado, la encuesta de asignación de activos que realiza American Investors, mostró que en diciembre de 2017 los inversores mantenían la mayor proporción en renta variable desde el periodo 1998-2000, en plena burbuja tecnológica. En fechas recientes se ha moderado algo este peso de la renta variable en cartera, pero sigue en niveles elevadísimos, propios del comportamiento de los inversores en un final de ciclo.

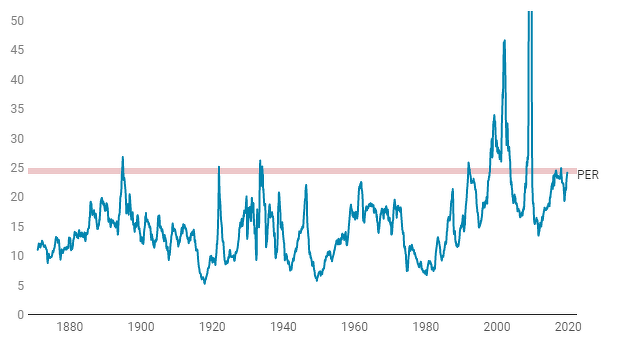

Por otro lado, observando el ratio PER del conjunto del mercado, que en definitiva es una medida de sentimiento porque mide lo que los inversores están pagando para unos determinados beneficios, se encuentra en lecturas históricamente extremas, básicamente sólo superadas durante la burbuja tecnológica. Incluso aceptando que unos tipos de interés muy bajos modifican el rango natural de este ratio, la medida de optimismo no deja de ser extrema (nota, el gran repunte del ratio en el año 2008 no es un repunte del optimismo, sino que se debe a unos beneficios negativos producidos en la recesión de ese año, lo que altera el ratio).

De esta manera, se mire por donde se mire, todo muestra que se ha alcanzado un máximo cíclico y extremo de optimismo en los últimos trimestres, lo cual concuerda totalmente con un ciclo muy maduro que está a punto de llegar a su final.

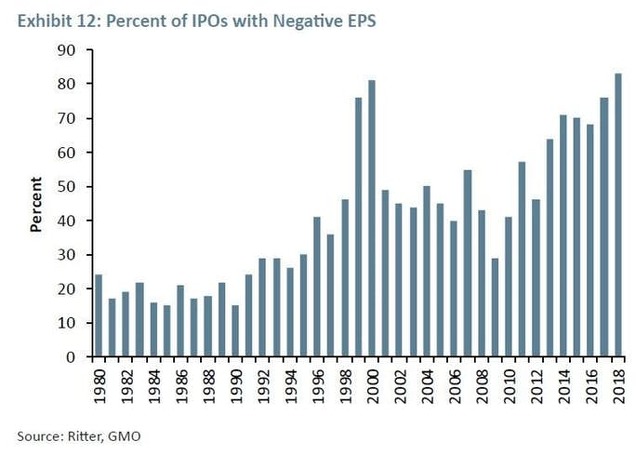

Tanto optimismo hay, que el número de salidas a bolsa de empresas sin beneficios en el año fiscal anterior, ha igualado en porcentaje al número de estas salidas a bolsa del año 2000.

Al final de un ciclo, y recuerdo esto perfectamente del año 2007, se suele decir que los inversores son pesimistas cuando en verdad no lo son. Claro, hay un momento en el que los inversores alcanzan un clímax de optimismo, que en mi opinión fue en enero de 2018, y luego no pasan de un día para otro de ser optimistas a pesimistas, sino que hay un proceso de deterioro del sentimiento. Ese proceso inicial de deterioro del sentimiento es lo que confunde, porque hace pensar a muchos que eso es pesimismo. Pero un poco menos de optimismo después de un extremo cíclico de optimismo es lo normal.

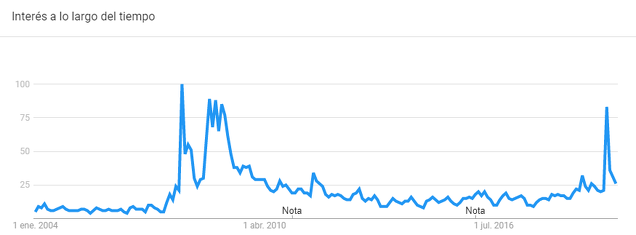

Por eso muchos piensan que el que mucha gente esté hablando sobre una posible recesión (el siguiente gráfico muestras las búsquedas de este término en Google en EEUU), es un signo claro del sentimiento pesimista al que hay que contradecir. Si eso fuera así, entonces, cuando la gente buscaba y buscaba el término recesión entre el último trimestre de 2007 y los primeros meses de 2008, hubiera sido una oportunidad alcista, cuando más bien era el comienzo de un mercado bajista.

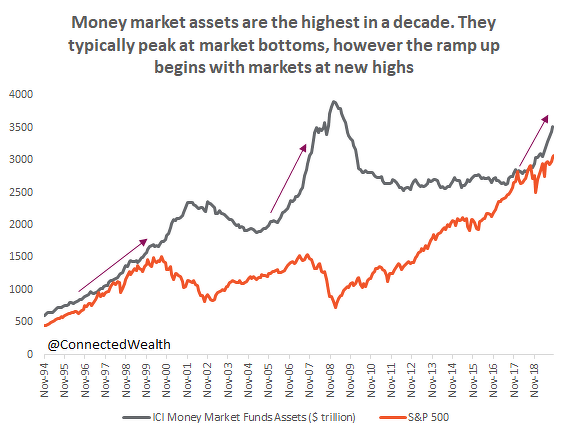

Al final de un ciclo, tras llegar a un fuerte optimismo, éste comienza a deteriorarse y eso es natural. Por eso, también es típico que el dinero en los últimos compases de un mercado alcista comience a refugiarse en los fondos monetarios. Es más, la aceleración de este flujo hacia este tipo de instrumentos, es un signo clásico de que el sentimiento extremo ha llegado a su pico y empieza a desinflarse.

La pregunta es, sin pretender el saber qué hará el mercado el próximo trimestre, ¿es esta vez diferente?, ¿esta vez el fuerte optimismo de los consumidores no será castigado con retornos negativos?, ¿esta vez será diferente que una gran asignación en renta variable en las carteras no será castigado con retornos negativos?, ¿esta vez es diferente que un altísimo ratio de valoración no traerá retornos negativos?, ¿es esta vez diferente que se pueden sacar a cotizar tantas compañías sin beneficios sin que realmente los inversores no sean castigados? Si se piensa que esta vez es diferente habría que explicarlo.

En la línea de lo que dices, aquí pongo un gráfico visto en un artículo de 2.007 de Juan Higuera (creo que entonces era gestor de renta fija)

En este momento estaríamos entre las 7 y las 9 de dicho reloj. Las anotaciones que se encuentran en el mismo son orientativas, y no tienen porqué ser totalmente exactas, pero creo que los que lean esta página son capaces de verlo.

El gráfico no era exactamente así, pero es una "recreación" que hice entonces.

Saludos

En una formación reciente a la que asistí, el ponente preguntó al conjunto: “ alguien opina q ya hemos salido totalmente de la crisis?? “ ... levantaron la mano menos de la mitad.

En respuesta a Reina Hortensia

¿La ponencia fue en EEUU? Tal vez en Europa haya mayor recorrido de largo plazo, cosa que me creo a la perfección.

De todas maneras, cíclicamente, el ciclo estadounidense pesa mucho y por eso es tan relevante incluso para los europeos.

Coincido con Hugo que probablemente en EEUU el ciclo esté más maduro. En Europa, sin embargo, la situación es diferente. Aquí existe aún bastante desconfianza y la renta variable no es la opción preferida. La duda es cómo aguantará Europa si cae EEUU.

Indudablemente algún día llegará una recesión y en algún momento habrá caídas superiores al 20% en los mercados

Aparte de otras consideraciones, me pregunto ¿en este momento que supone más sorpresa, que haya una recesión en USA antes de año y medio, o que no se produzca ninguna en los próximos 3 años?

A la vista de la profusión de artículos en los últimos 2 años, en esta web y en otras, europeas y americanas alertando sobre indicios de final de ciclo, en USA y Europa, muchas incluyendo grandes bancos de inversión, o famosos gurús, anunciando recesión en 2020, esta claro que si se cumplen los vaticinios, no sería ninguna sorpresa y dado que según se dice lo que se da por hecho ya está descontado por el mercado, este asunto debiera estarlo,

Las grandes caídas en bolsa se han producido porque solo las esperaban los agoreros profesionales y los que una semana anuncian una cosa y la siguiente la contraria, por eso hicieron daño, porque pillaron a contrapié a la inmensa mayoría,

Dicho esto la profusión de datos hoy día es tal que con la misma validez usando unos u otros podemos probar una cosa y su contraria

Pero cuando llegó la caída de las Torres Gemelas la Bolsa llevaba meses bajando, lo mismo que cuando llegó la caída por la quiebra de Leman Brodher. Por lo tanto la Bolsa suele avisar con bastante tiempo para salir. La caída más repentina que conozco es la de octubre del 87, las demás han sido todas perfectamente controlables, salvo para los que siguen estrategias durmientes y nunca hacen nada.

En respuesta a Luis Mayoral

El día 4 de diciembre pasado, en intradia el S&P llegó a superar el 20% de caída, muchos habían vendido antes y otros muchos lo hicieron esos días, parecía confirmarse una gran caída, pero paró ahí y pocos meses después volvió a máximos, esto lo sabemos hoy, ese día la inmensa mayoría pensaba que estábamos inmersos en la esperada gran caída, fueron muchísimos mas los que perdieron con esa rápida caida y recuperación que los que compraron mas barato

El problema es que cuando hay que tomar la decisión la emoción te domina y te equivocas, analizar un gráfico y decir "aquí había que salir y luego comprar en este otro momento" es muy fácil, llevarlo a la práctica es algo muy distinto

Las Torres gemelas y Lehman aceleraron mucho las caídas, pero.no eran inevitables, no deberían haber sucedido, y los resultados hubieran sido muy distintos ¿cómo metes estos hechos en la ecuación, antes de que sucedan? cuando sepamos que hemos tenido una recesión ya estaremos fuera de ella

En respuesta a Javier Garcia Perez

Estoy de acuerdo en que seguir las emociones y mas cuando sube el ruido mediático te equivocas siempre. Pero para evitarlo está el seguir un sistema lo mas perfecto posible, por ejemplo siguiendo el estocastico, o el macd o el cruce de medias que son muy sencillos de construir y de seguir. En mi caso sigo el LUMAGA SYSTEM que es sencillo aunque algo mas complejo que los anteriores y en el caso de la caída que citas nos dió señal de salida el 25 de junio del 2018 para fondos europeos y en la primera semana de octubre para fondos americanos y no volvimos a entrar hasta la segunda semana de enero del 2019. Pero no somos el único sistema de detección de cambios de tendencias, lo que pasa es que los sistemas hay que seguirlos con disciplina espartana y dejar las emociones y los consejos fáciles apartados. En esta pagina de Inbestia hay varias personas que mandan artículos que son acertadisimos indicando unas veces subidas y otras bajadas, pero hay que seguirlos.Ya decia hace poco en un articulo que estar tendido en un prado viendo pasar el AVE a 300 km/h no supone coger esa velocidad salvo que abandones el prado placentero y te subas al tren.

Por cierto, algunos percentiles para mostrar lo extremas que son las medidas:

U. Michigan Present Situation 12 m.a. percentil 86

Expectativa apreciación acciones (respuestas 100%), percentil 94.

Asignación activos percentil 95

PER S&P 500 percentil 92

OPVs sin beneficios percentil 99