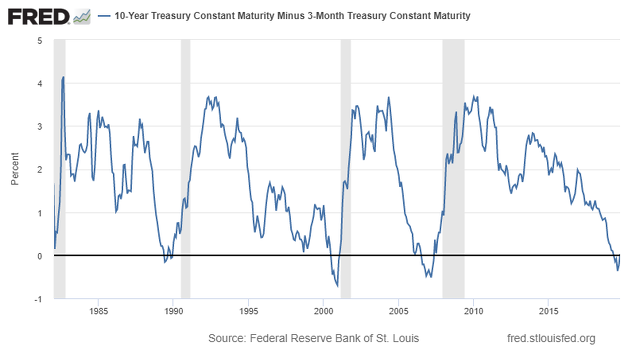

La inversión de la curva de tipos, un fenómeno muy poco frecuente en el que los tipos de interés de largo plazo son menores que los de corto plazo, históricamente ha sido uno de los indicios clásicos que ha alertado del fin de un ciclo expansivo y la llegada de una recesión, por profunda o superficial que a posteriori fuera esta.

Se ha discutido mucho si hay causalidad real o no entre la inversión de la curva de tipos y el empeoramiento económico, o simplemente es un reflejo paralelo. En cualquier caso, nadie duda de que es un fenómeno que suele aparecer al final de los ciclos expansivos y antes, a veces bastante antes, del comienzo de las recesiones.

El ciclo económico actual en EEUU -un ciclo de suma importancia para todos los mercados internacionales-, vio como el diferencial entre los tipos de interés a 3 meses y a 10 años se tornó negativo en mayo de este año y permaneció de esa manera hasta el mes de octubre. Según el "padre" de la curva de tipos, que es una forma de decir la primera persona conocida que utilizó la curva de tipos en sus modelos económicos, el profesor de la Universidad de Duke, Campbell Harvey, el indicador necesita estar tres meses invertido para considerarlo una señal de alta probabilidad de recesión en la economía.

Una de las cosas más comentadas en las últimas semanas y que se ha vuelto relativamente viral (i), es la idea de que como la curva ha dejado de estar invertida desde el mes de octubre, "el peligro ya ha pasado". Desde luego, los que somos pesimistas sobre la economía en estos momentos, tenemos que aceptar que por muchos indicios que haya de fin de ciclo, éste se puede alargar aún unos trimestres, pero el que la curva de tipos se haya desinvertido, no es un buen argumento para pensar que lo peor ya pasó.

Si nos fijamos en el gráfico anterior, la inversión de la curva de tipos de un indicador muy adelantado, a veces comienza a invertirse hasta un año y medio antes del comienzo de una recesión, como por ejemplo ocurrió en el anterior ciclo cuando la curva de invirtió en agosto de 2006 y la recesión no llegaría hasta finales de 2007. Y como indicador adelantado, el que la curva se desinvierta no significa nada bueno, más bien confirma que el mercado y la FED han bajado los tipos -hablo de ambos porque es una relación que se retroalimenta- por la previsión de dificultades en la economía, no porque la economía tenga mejor perspectiva.

Así, efectivamente, las fechas en las que se produjo la desinversión de la curva de tipos en anteriores ciclos, fueron fechas siempre poco antes de las recesiones y no auguraron nada bueno: septiembre de 1989, con una recesión y mercado bajista a punto de comenzar, febrero de 2001, con el mercado bajista y la recesión ya comenzada y junio de 2007, a pocos meses de la Gran Recesión y del gran mercado bajista 2007-2009.

También se argumenta los nuevos máximos del S&P 500 como una evidencia de que no hay problemas. Esto es un sinsentido completo, el mercado de acciones tiende a revalorizarse hasta que el ciclo expansivo está en su absoluto final, y sólo tiende a caer cuando la recesión es obvia para todos los actores. En el siguiente gráfico, muestro con una barra vertical los momentos de mercado en los que la curva de desinvertió durante los tres últimos ciclos y como en dos de ellos las ganancias aún se prolongarían algunos meses en el mercado de acciones.

Septiembre 1989:

Febrero 2001:

Junio 2007:

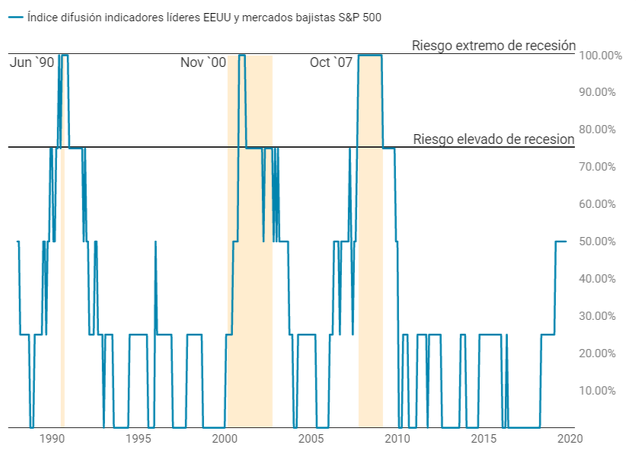

Se pueden argumentar muchas cosas para pensar que no habrá recesión. Según mi propio entendimiento, a tenor de lo que están haciendo los indicadores líderes -siguiente gráfico- aún no se han activado la alarma roja, pero el que la curva de tipos se haya desinvertido, es el peor argumento posible para decir que lo peor ya ha pasado.