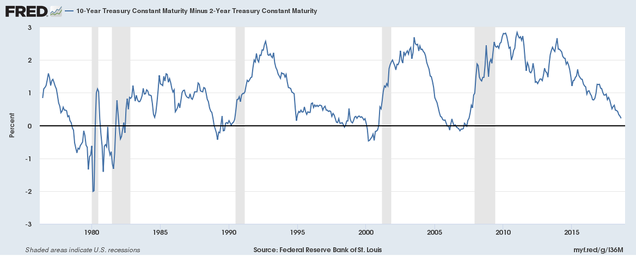

Uno de los temas macro de mayor actualidad está siendo la tendencia a la inversión en la curva de tipos de interés (cuando los tipos de interés de corto plazo superan los de largo plazo), la cual ha sido históricamente un indicador de alta fiabilidad para pronosticar recesión. Teniendo en cuenta que el actual mercado alcista es ya el más largo de la historia, no es de extrañar que muchos analistas empiecen a hablar de esto (aunque ha habido analistas que hablaban de una nueva recesión a los pocos meses de finalizar la última en marzo del año 2009). Por ello, si uno de los indicadores más fiables para detectar giros en el ciclo económico empieza a dar señales de alerta, es comprensible que sea “trending topic” en el mundo económico financiero.

Aunque las tensiones sobre la guerra comercial o los recientes problemas en emergentes han desviado algo la atención de la curva de tipos en los últimos meses, el aplanamiento de ésta sigue su curso. Y las autoridades de política económica de EEUU están hablando de ello.

El debate de la curva de tipos llega a las autoridades económicas

En esta línea, James Bullard, presidente de la FED de St. Louis, encendió las alertas la semana pasada en Jackson Hole al alertar del peligro que corre la Reserva Federal de que se invierta la curva de tipos si persiste con su política de subida de tipos. Señaló que la situación actual de la curva de tipos sugiere que los inversores esperan un menor crecimiento económico el próximo año y que no ven riesgos inflacionarios en el futuro.

Sin embargo, el mismo día que Bullard expresó sus temores acerca de una posible inversión de la curva, Jerome Powell, presidente de la Reserva Federal, afirmó que la entidad seguiría con su hoja de ruta subiendo los tipos. Parte del razonamiento de Powell para seguir por este camino está basado en que con una tasa de desempleo en mínimos históricos (3,9%), la inflación no se mantendrá en niveles tan reducidos para siempre, por lo que de alguna manera es necesario subir los tipos de interés.

Sin embargo, el mismo día que Bullard expresó sus temores acerca de una posible inversión de la curva, Jerome Powell, presidente de la Reserva Federal, afirmó que la entidad seguiría con su hoja de ruta subiendo los tipos. Parte del razonamiento de Powell para seguir por este camino está basado en que con una tasa de desempleo en mínimos históricos (3,9%), la inflación no se mantendrá en niveles tan reducidos para siempre, por lo que de alguna manera es necesario subir los tipos de interés.

“El asunto es que estaríamos invirtiendo deliberadamente la curva de tipos, porque creemos que nuestros modelos son correctos y creemos que el mercado está equivocado. No tenemos que hacer eso, no tenemos que caminar en esta situación porque la inflación no es alta y las expectativas de inflación no están subiendo”, apuntó Bullard. Considera que pueden permitirse esperar y ver y si la inflación comienza a repuntar, entonces pueden seguir adelante con las subidas de tipos.

En dicha entrevista, Bullard fue preguntado acerca de si una subida de tipos en la próxima reunión de la FED del mes de septiembre (en la actualidad los tipos de referencia se encuentran en el rango 1,75% - 2,00%) podría invertir la curva. Éste señaló que es una posibilidad, y que depende de la lectura que haga el mercado de la reunión. Igualmente afirma que probablemente no sea tan pronto, sino más bien a finales de este año o principios del próximo.

Sin embargo, esta preocupación por una inversión de la curva de tipos no es compartida por todo el mundo. Steven Mnuchin, secretario del Tesoro y una de las personas con mayor poder económico en Estados Unidos, señala que no está preocupado por ello y no cree que sea una señal fiable de advertencia acerca de una futura recesión. “Creo que es una condición de mercado, y por ahora tener una curva de tipos aplanándose con nosotros emitiendo deuda a largo plazo, es algo con lo que estamos perfectamente satisfechos”, afirmó Mnuchin. Pero ya saben que cuando las autoridades tratan de quitar el miedo, a veces es porque esos miedos son justificados.

Del mismo modo, los funcionarios de la FED también están divididos sobre si el aplanamiento de la curva de tipos constituye un problema, ya que algunos de ellos lo descartan como un problema mientras que otros como Bullard lo ven como una amenaza seria. El propio Mnuchin dijo recientemente que respeta la independencia de la Fed y ve al presidente Jerome Powell como un "líder fenomenal". Estas declaraciones del secretario del Tesoro de Estados Unidos entran en conflicto con los comentarios recientes del presidente Donald Trump, quien criticó que la política de subida de tipos de la Fed es mala para la economía, y dijo que no estaba "encantado" con Powell. Pero todos sabemos cómo se las gasta Trump...

La fiabilidad de la curva de tipos

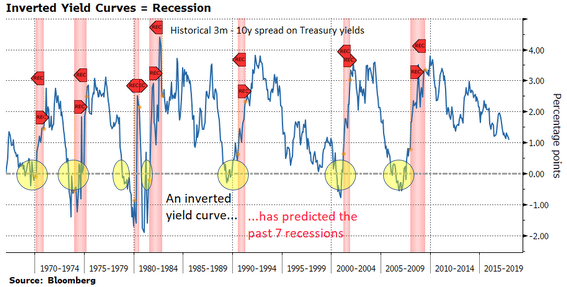

Dada la elevada popularidad del tema, es importante analizar la fiabilidad histórica de la curva de tipos como predictor de recesiones. Este asunto ha sido tratado por multitud de analistas, y lo que se puede deducir de dichos análisis es que pueden existir recesiones económicas sin que se invierta la curva de tipos, aspecto que fue analizado por Hugo Ferrer hace unos meses. Señala que aunque “la curva de tipos se haya invertido en las últimas 7 recesiones de EEUU (donde se produjo siempre un mercado bajista), no significa que para ver una recesión esta vez también se tenga que invertir la curva de tipos”.

(Fuente: inBestia)

(Fuente: inBestia)

La razón que argumenta Hugo Ferrer para señalar esto es que desde los años 60 se ha vivido un régimen inflacionario que ha permitido que se invierta la curva. Sin embargo, “desde la Gran Crisis Financiera vivimos en un régimen distinto, de baja inflación y bajos tipos de interés, tanto que algunos tipos de interés son nominalmente negativos en algunos países”. Aunque esto pueda parecernos novedoso, no lo es visto desde la perspectiva histórica, más allá de unas pocas décadas: “después del crash de 1929 la economía norteamericana vivió otra época de bajos tipos de interés y la economía japonesa también ha vivido en ese entorno desde 1990, donde las recesiones y mercados bajistas han llegado sin ningún tipo de inversión de la curva, ya que ese entorno de bajos tipos de interés no permite que se produzca inversión de la misma”.

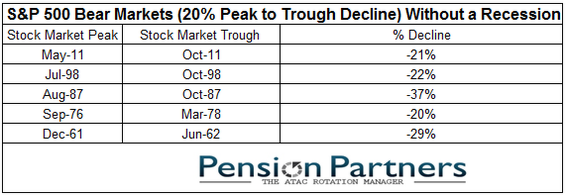

Si ponemos números a esto que señala Hugo Ferrer, en la tabla inferior podemos ver las cinco ocasiones en las que ha habido un mercado bajista (corrección superior al 20%), sin que haya habido una recesión ni inversión previa de la curva de tipos.

(Fuente: Pension Partners)

(Fuente: Pension Partners)

Pero de lo que no hay apenas dudas es que su aplanamiento y posterior inversión es un signo de alta fiabilidad de que una recesión está próxima en el tiempo. Comentaba Ángel Martín Oro en un artículo sobre el tema que “todas las recesiones en EEUU de este periodo (1955-2018) han sido precedidas por la inversión de la curva”. Pero lo que es más importante y debemos vigilar como inversores es lo que apunta Ángel en el citado artículo: “la señal de alerta real no es cuando el diferencial cae, ni siquiera cuando la curva se invierte por primera vez, sino cuando el diferencial de la curva, una vez en negativo, empieza a subir y se vuelve positivo. Ahí es cuando la recesión sí está realmente próxima y las bolsas a punto de hacer máximo.”

El poder predictivo de la curva de tipos

Si bien ya hemos visto las implicaciones que tiene una inversión de la curva de tipos para la economía (generalmente anticipa una recesión), lo que nos interesa conocer como inversores son las implicaciones que tiene ésta para los mercados. Es evidente que una recesión económica es mala para la renta variable, pero es necesario analizarlo con datos reales.

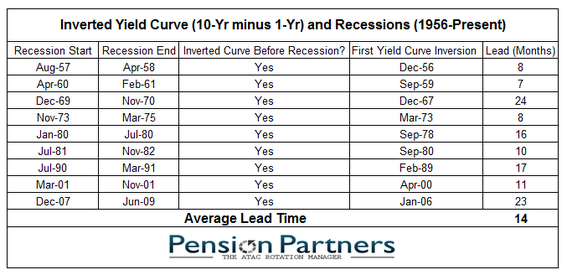

La tabla inferior muestra la duración de las últimas recesiones, si hubo o no inversión previa de la curva de tipos y con qué antelación se invirtió la curva antes de que se iniciara la recesión de forma inicial. Como vemos, típicamente la curva de tipos se invierte unos 14 meses antes de que se produzca una recesión, si bien este período ha sido muy variable (oscilando desde 8 meses hasta 24 meses).

(Fuente: Pension Partners)

(Fuente: Pension Partners)

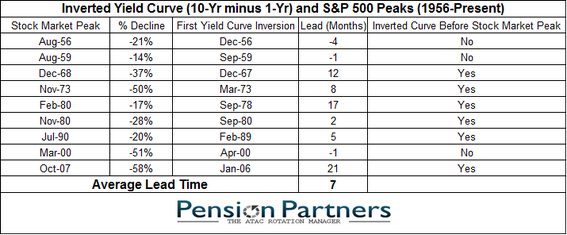

En la tabla que figura a continuación podemos apreciar el tiempo que pasa desde que se invierte la curva de tipos y hace techo el mercado de valores (en este caso el S&P 500), y la caída posterior que se produce en el mercado. Aunque ha habido ocasiones en que el mercado ha hecho techo antes de que se invierta la curva de tipos, lo normal es que esta se invierta unos 7 meses antes de que el mercado haga techo. Y aunque las dos últimas recesiones trajeron aparejadas dos mercados bajistas muy fuertes (con caídas del 50% aproximadamente), la realidad es que el mercado suele corregir en torno a un 35% de media en estas situaciones.

(Fuente: Pension Partners)

(Fuente: Pension Partners)

Situación actual y reflexiones finales

En la actualidad, la curva de tipos está casi totalmente plana (la diferencia entre el tipo de largo plazo y del de corto plazo es ínfima), proceso que se ha acelerado de forma más intensa desde principios del año pasado. La política de endurecimiento monetaria por parte de la FED, que ha subido los tipos de interés de corto plazo en diversas ocasiones, se ha traducido en un aumento de la rentabilidad de la parte corta de la curva (3, meses, 1 año, 2 años…), mientras que los tipos de largo plazo (10 años) se han movido poco, lo cual ha propiciado este aplanamiento.

Si ponemos el zoom en los últimos 5 años, la imagen es la siguiente:

Si ponemos el zoom en los últimos 5 años, la imagen es la siguiente:

Por ello, si los altos responsables de la política monetaria a nivel mundial no se ponen de acuerdo en la fiabilidad de la curva de tipos como pronosticar de futuras recesiones, es altamente comprensible el debate existente entre partidarios y detractores de la misma. Lo que sí es cierto es que es un indicador más que el inversor debe analizar y tener presente a la hora de evaluar el mercado. Más allá de que determinados inversores, analistas y economistas afirmen que “esta vez es diferente” (algo que está por ver), pasar por alto un aplanamiento de la curva (y posiblemente una inversión dentro de pocos meses) no parece una estrategia sensata. La historia muestra que estamos ante un indicador que ha tenido un porcentaje de aciertos muy elevado a la hora de pronosticar recesiones. No conviene desperdiciar un indicador tan útil.

Por ello, si los altos responsables de la política monetaria a nivel mundial no se ponen de acuerdo en la fiabilidad de la curva de tipos como pronosticar de futuras recesiones, es altamente comprensible el debate existente entre partidarios y detractores de la misma. Lo que sí es cierto es que es un indicador más que el inversor debe analizar y tener presente a la hora de evaluar el mercado. Más allá de que determinados inversores, analistas y economistas afirmen que “esta vez es diferente” (algo que está por ver), pasar por alto un aplanamiento de la curva (y posiblemente una inversión dentro de pocos meses) no parece una estrategia sensata. La historia muestra que estamos ante un indicador que ha tenido un porcentaje de aciertos muy elevado a la hora de pronosticar recesiones. No conviene desperdiciar un indicador tan útil.

Otros artículos relacionados publicados por el equipo de inBestia:

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí