Lo primero de todo y muy importante: lo que voy a mencionar a continuación no tiene nada que ver con lo que haga la bolsa en el muy corto plazo. De hecho, lo más usual es que la bolsa americana continúe al alza mientras se termina de completar el ciclo.

No obstante, entender que se está al final del ciclo en EEUU es una información crucial para todos los inversores en cualquier parte del mundo. Para los inversores "long only" o solo alcistas, porque es el momento de empezar a reducir el riesgo en las inversiones de muy largo plazo (o al menos empezar a considerarlo) y para los que somos inversores bidireccionales (que podemos posicionarnos al alza y a la baja), porque vienen tiempos muy interesantes. Sobra decir que desde un punto de vista "global macro", el que se acerque un cambio de ciclo es una excelente noticia.

Leía esta semana en el blog de Ed Yardeni (ex-empleado de la FED y ex-jefe de estrategia en Deutsche Bank) un párrafo que explica estupendamente cómo acaba un ciclo económico. Lo traduzco como mejor puedo a continuación:

Así es como ocurre típicamente: los tipos de interés al alza provocan una crisis financiera cuando algunos de los prestatarios no pueden devolver sus deudas a esos tipos de interés mayores. Ese repunte de impagos fuerza a los prestamistas a reducir su nivel de préstamos incluso entre los clientes con buen perfil de crédito. De esta manera se produce una reducción general del crédito, hasta alcanzar la denominación de crisis que contagia la economía y acaba provocando una recesión. Naturalmente, en esta fase el mercado de acciones entra en un mercado bajista que solo termina cuando la FED baja los tipos para facilitar de nuevo el crédito.

En mi opinión ese proceso ya se ha iniciado, además de que hay otros signos que confirmarían que nos encontramos en la fase final del ciclo. Vamos a verlos.

1. Impagos crecientes de créditos y préstamos

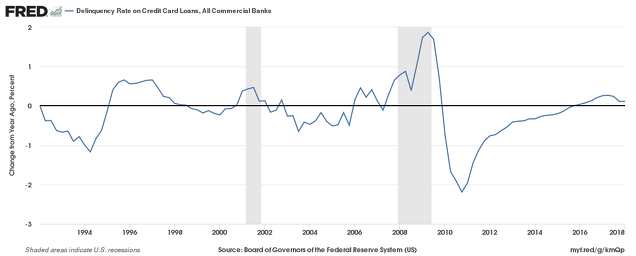

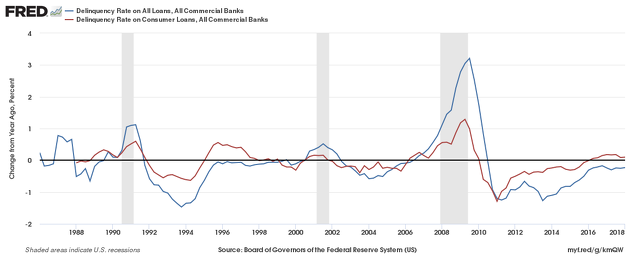

En primer lugar, desde mi punto de vista, ya es obvio que con lo que ya han subido los tipos de interés, algunas capas de la población están teniendo problemas para devolver sus deudas. Así, los impagos en las tarjetas de crédito llevan ya algunos trimestres creciendo. Como puede verse en el siguiente gráfico, toda recesión (zonas sombreadas en gris) viene precedida de una tendencia creciente de impagos.

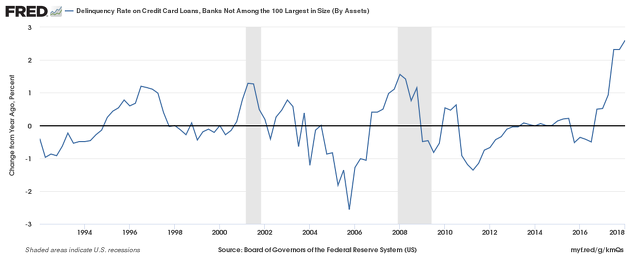

Llama la atención el nivel de impagos en las tarjetas de crédito emitidas por los bancos fuera del "top 100", es decir por bancos que probablemente han prestado a gente que no prestaban los bancos más solventes:

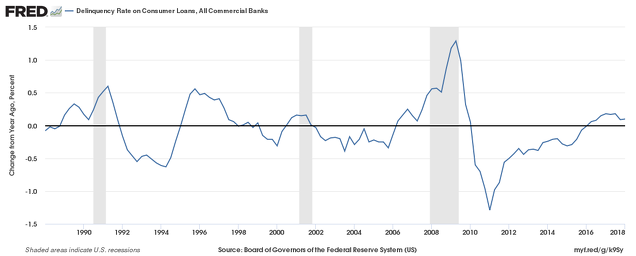

Esta situación de crecientes problemas para devolver deudas va más allá de las tarjetas de crédito, se extiende al conjunto de los préstamos a los consumidores:

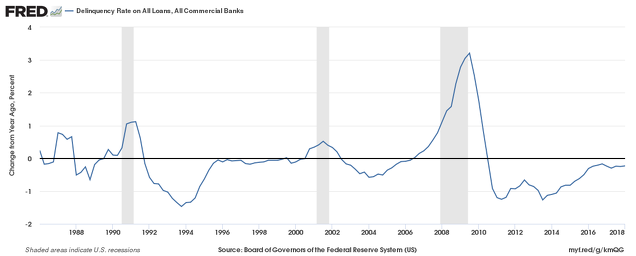

Cabe señalar, para dar una imagen completa, que si los créditos al consumo presentan una tendencia preocupante, los impagos en el conjunto de todos los préstamos siguen sin repuntar de un año para el otro, tal y como muestra el siguiente gráfico:

No obstante, la historia nos muestra que los primeros impagos se producen en los créditos al consumo y después se extienden al resto de préstamos (como los hipotecarios). Así, el actual liderazgo de los impagos en las tarjetas de crédito y otros préstamos al consumo, probablemente sea de nuevo una señal temprana de alerta. En el siguiente gráfico vemos los dos datos anteriores en la misma imagen, esta vez la evolución de los impagos en los créditos al consumo en rojo, y la evolución de los impagos del total de préstamos en azul.

Esta es la situación actual y, lo que me temo, es que va a ir a peor. Si con los actuales tipos de interés ya se están produciendo impagos, ¿qué nos deparará el futuro inmediato cuando la FED está casi obligada a seguir subiendo tipos?

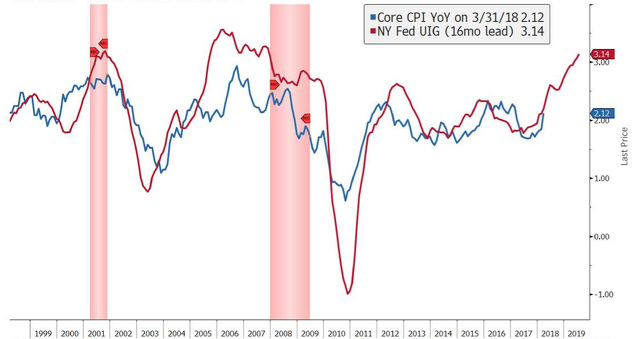

En un entorno de pleno empleo y donde la inflación va a más según los indicadores adelantados de la propia Reserva Federal de Nueva York, espero un crecimiento de los impagos. Es más, el actual nivel del indicador adelantado de inflación (siguiente gráfico), ha sido un nivel que históricamente ha exigido un comportamiento muy agresivo de la FED a la hora de subir tipos, ya que si no se ponen medidas para frenar el sobrecalentamiento de la economía, existe el riesgo de que la inflación subyacente repunte por encima del 3%.

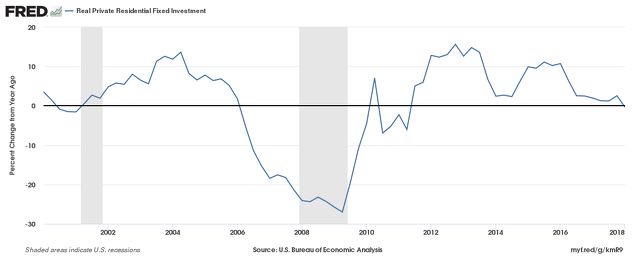

2. El principio del fin del ciclo inmobiliario

El ciclo inmobiliario y el ciclo económico general están íntimamente relacionados. Tan relacionados están que al menos desde 1929 cada vez que la inversión residencial ha declinado de un año para el otro, a continuación ha tenido lugar una recesión económica. La apariencia actual es que el mercado inmobiliario sigue con buena salud, pero ya hay signos que hablan de que el final del ciclo está cerca. Por ejemplo, la inversión residencial declinó un 0,37% entre el primer trimestre de 2017 y el primero de 2018.

Aunque en el año 2000 el dato pasó a negativo antes de la recesión de 2001, pero dos trimestres después de que la bolsa hiciera techo en marzo de ese año, lo más frecuente es que la inversión residencial decline primero y luego el mercado de acciones haga techo (como ocurrió en 2006-2007).

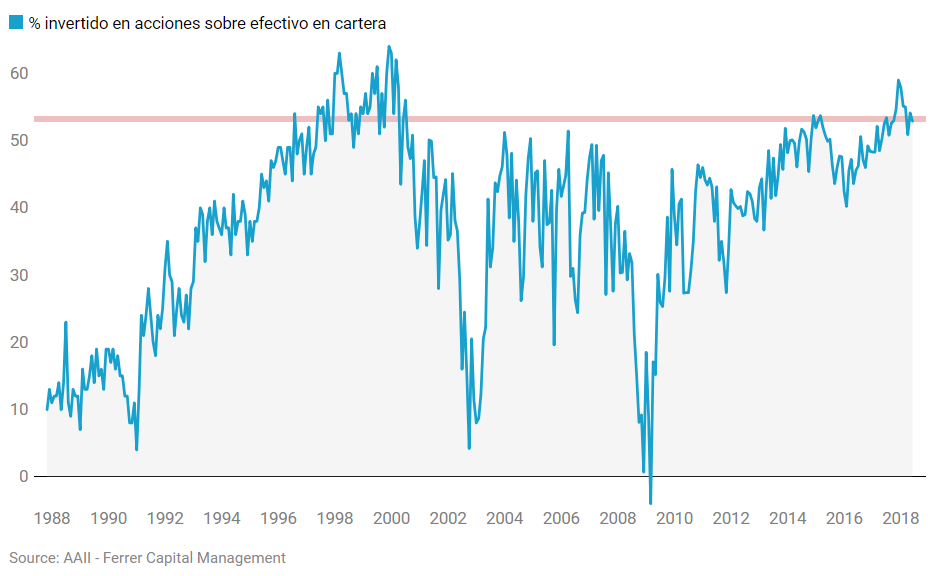

3. Fuerte optimismo de los inversores, típico de final de ciclo

Los inversores en bolsa exponen lo mínimo sus carteras a la renta variable cuando más habría que estar invertidos, en medio de una crisis. Y viceversa, tienden a estar sobreponderados de acciones al final del ciclo, cuando el peligro de obtener retornos mediocres es más elevado. Según la encuesta de American Investors, hace pocas semanas se alcanzó un nivel de exposición a la renta variable, que solo se había alcanzado cerca del final de la burbuja tecnológica de finales de los años 90.

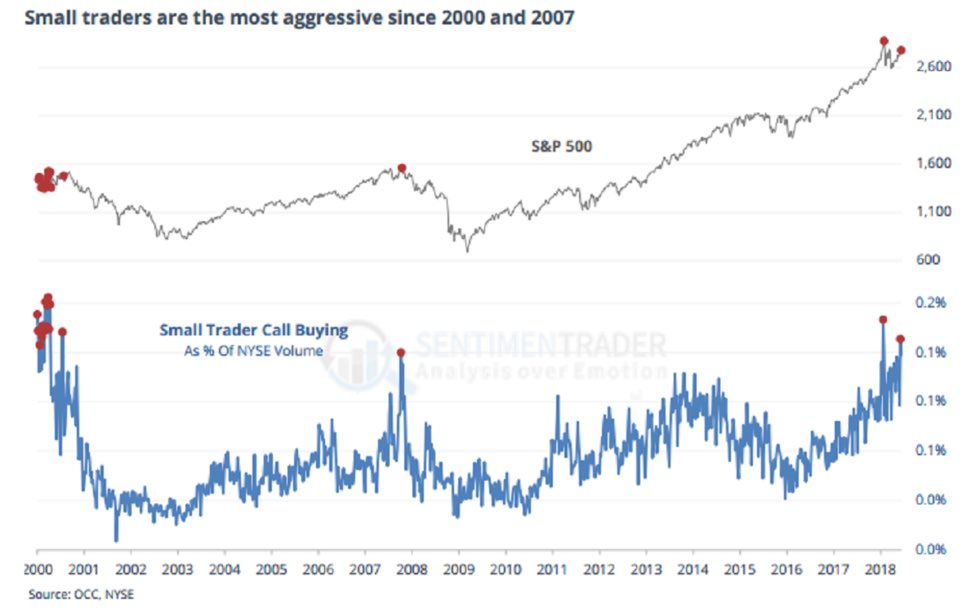

Por otro lado, estos últimos meses hemos visto como los pequeños especuladores que compran opciones calls (posiciones alcistas en el mercado de opciones), lo hacían en un nivel no visto desde los años 2007 y 2000.

4. Un mercado laboral muy caliente (pleno empleo)

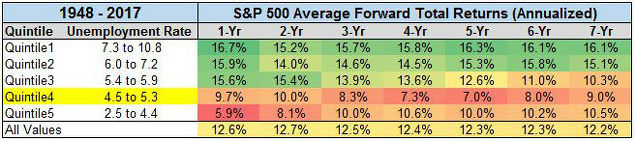

Quien crea que es mejor invertir a largo plazo cuando las noticias económicas son las mejores, es que tiene un problema entendiendo el ciclo. Es al revés, los mejores retornos bursátiles se obtienen cuando se invierte en el largo plazo cuando la tasa de paro está por las nubes y se vende cuando está por los suelos.

¿Por qué una tasa de paro extremadamente baja es un signo de problemas? porque la escasez de fuerza de trabajo es una garantía de que los salarios van a seguir repuntando, ya que las empresas necesitan retener a su personal. Y este aumento de los salarios se va a traducir en mayor inflación y mayor inflación en mayores tipos de interés que a su vez provocan un mayor número de impagos en los créditos y préstamos.

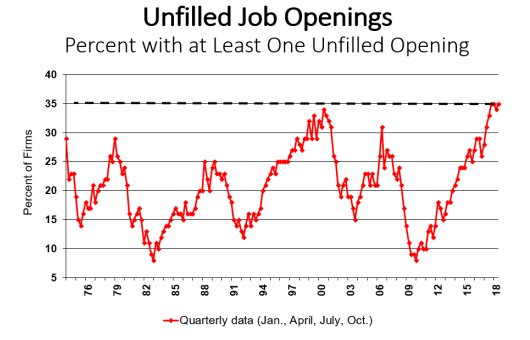

Actualmente el mercado laboral estadounidense ha llegado al máximo de su capacidad. El número de empresas informando que no pueden cubrir al menos uno de sus puestos de trabajo, está en máximos históricos. Esto típicamente provoca el final del ciclo expansivo.

5. Fusiones, adquisiciones y bonos convertibles.

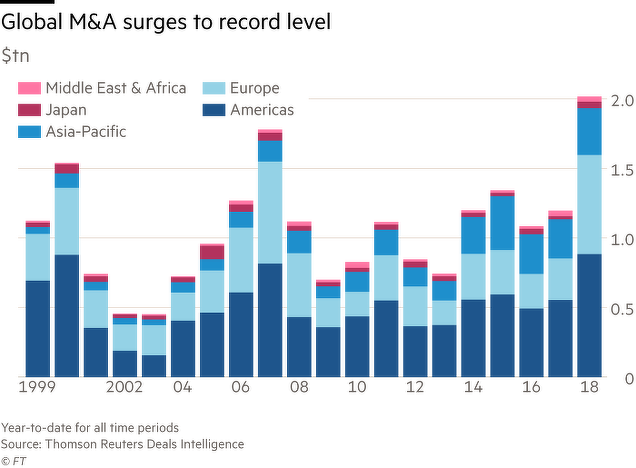

Al final del ciclo también se producen exageraciones empresariales, por supuesto al cobijo del dinero caliente. La más clásica es el volumen de fusiones y adquisiciones corporativas. En el primer semestre de esta año se superaron los 2 billones de dólares en este tipo de operaciones, mostrando una aceleración propia de fin de ciclo, tal y como ocurrió en los años 2000 y 2007.

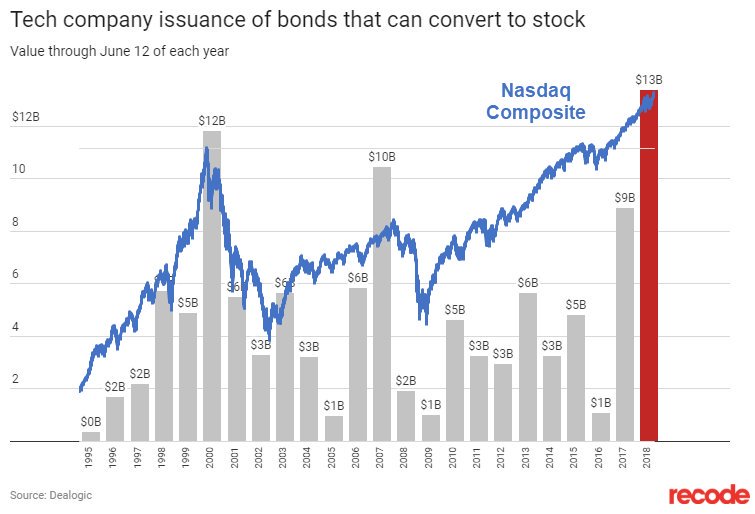

Por otro lado, el volumen de bonos convertibles en acciones de las empresas tecnológicas está por las nubes, con una aceleración propia de manía y fin de ciclo. ¿Por qué este repunte en la emisión de bonos convertibles son un mal augurio? porque la emisión de este tipo de instrumentos, que permite a estas empresas tecnológicas financiarse muy barato, solo surge cuando los compradores tienen la expectativa de que las acciones subyacentes seguirán subiendo de precio. Un pensamiento lineal en estado puro.

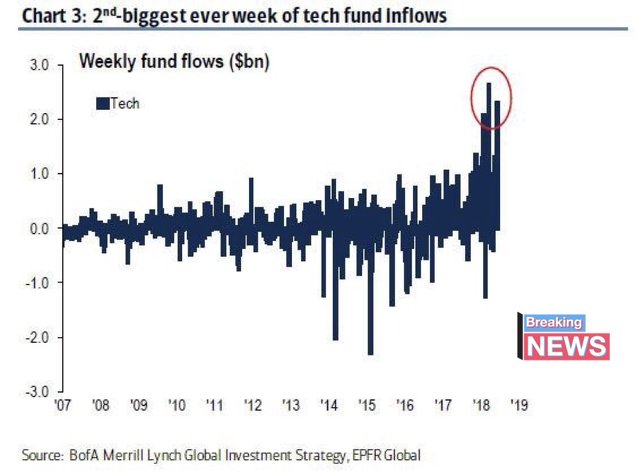

En definitiva, estas empresas tecnológicas se están beneficiando de la fuerte entrada de flujos por parte de los inversores en las empresas tecnológicas (siguiente gráfico). Las empresas actúan de forma racional en este caso, buscando una financiación más barata en un mercado muy dispuesto a ello, pero probablemente los inversores se están comportando de forma irracional y lo pagarán caro a largo plazo.

Como se puede concluir de estos datos, hay una multitud de indicios que señalan que el fin del ciclo expansivo se acerca y que las probabilidades son muy altas de que en los próximos 18 meses se inicie una recesión económica y un mercado bursátil bajista, que por supuesto afectará a las bolsas europeas.

En los próximos meses o pocos trimestres iremos verificando si esto es así o no. Si es cierto que estamos abocados a una recesión, veremos una fuerte desaceleración en los datos de producción industrial, se deteriorarán los datos de comercio al por menor, las licencias de construcción se desplomarán y dejará de crearse empleo repentinamente. Cuando todo eso sea visible, podremos estar seguros de que la recesión ya es una certeza. De momento los primeros signos ya están aquí.

Claro, a no ser que esta vez sea diferente, pero ya sabemos que esas son las palabras más caras del mundo de la inversión. Tenga cuidado de aquí en adelante.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

Muy interesante! Pero aun así sería prudente de cerrar lasrgos antes de tiempo o entrar corto ya que puede demorarse de meses a años o incluso ser un repunte temporal(que es otra posibilidad) en cualquier caso lo mejor es que las bolsas suban de forma vertical antes del giro.

Esta misma semana los PMIs del globo empezaron a repuntar de nuevo(PIB mayores) el empleo americano ha vuelto a salir por encima de lo esperado con un promedio de ganancias por hora menor de lo esperado(IPC que crece menos) y una tasa de desempleo que ha subido porque la tasa de participación ha aumentado lo cual es bueno para cubrir esos puestos. Podríamos estar varios trimestres a pleno empleo antes de que empiece a subir fuerte. A ver si hay suerte y sube la bolsa un 30% para vender a mejor precio.

En respuesta a Mister killer

Totalmente posible, especialmente en la bolsa de EEUU, la cual se suele mantener muy fuerte hasta el final completo del ciclo.

Para tener algo más que los primeros signos, algunos indicadores se tienen que deteriorar fuertemente, como digo al final.

Por ejemplo, la creación de empleo, que fue muy buena el mes pasado, cuando llega una recesión se deteriora rápidamente. Ese es un signo claro de entrada en recesión.

Saludos

En respuesta a Hugo Ferrer

El sector tecnológico podría ser un buen lugar dondefijarse llegado el momento, ahora hace de valor refugio, pero en el futuro debería ser más volátil que el resto. Una buena idea sería coger las acciones más deterioradas del índice y venderlas en pleno techo.

En respuesta a Mister killer

O mejor, si hay que vender algo, hay otros índices en el resto del mundo que al tener menos fortaleza posiblemente sean mejores cortos.

En respuesta a Hugo Ferrer

Los emergentes, cuando el dinero deja de ser barato y desaparece la liquidez los fondos ya no resulta tan interesante financiarse en USA que ya deja de ofrecer el dinero tan barato y el riesgo no compensa.

Ya pasó en el 2016 y la Fed tuvo que mantener los estímulos ante el rápido deterioro que se empezó a producir en los mercados emergentes

Hugo, muy bueno.

Sería interesante un artículo sobre la evolución del ciclo y los sectores que se ven mas perjudicados en estos mercados maduros así como los que tardan mas en deteriorarse.Ánimo.

Una pregunta desde mi ignorancia al autor:

Qué / Quién obliga a los bancos centrales a subir tipos? Quiero decir, y si simplemente buscaran una fuerte inflación para monetizar deuda y nos tiramos muchos más años con tipos negativos... pq personalmente me da que eses es el plan, una fortísima inflación que se coma la montaña de deuda que se ha generado

En respuesta a Jose Luis Perez

Los bancos centrales existen para modular el ciclo económico, para asistir en tiempos de estrés y para evitar que la economía se sobrecaliente en las fases de crecimiento lo que provoca grandes errores. Lo que obliga a los bancos centrales a subir tipos es su mandato legal de estabilidad de precios y además en el caso de EEUU, el pleno empleo.

Luego, esto varía por circunstancias culturales e históricas. En Alemania odian la inflación y a la mínima que repunta quieren que suban tipos y en EEUU tienen más libertad, pero no mucho.

Se considera que una alta inflación (así como la deflación) son dos grandes males a combatir y que todo lo que esté en medio es aceptable.

En respuesta a Jose Luis Perez

El ciclo boom-bust está provocado por los bancos centrales, la impresión de dinero provoca inflación y la economía se vuelve dependiente del crédito. Cuando la economía está bien cebada de crédito entonces comienzan con la sustracción de liquidez no renovando los bonos.

Los bancos centrales están en manos privadas, no son públicos. Así que buscan el beneficio para sus dueños. No se trata de ganar más dinero ya que son ellos los que lo imprimen a discreción, sino de llegar a controlar los países.

La mano que da está por encima de la que recibe, que decía Napoleón.

Es como el juego de las sillas musicales, cuando acaba la música pillan a los más despistados (los más apalancados). Mira cómo va el Deutsche Bank y su filial americana, no ha pasado los stress test de la Fed.

Excelente.

El gráfico que más me gusta es el del exceso de optimismo (acciones/liquidez). ¿Podrías decirme algo más De la Fuente, o como se pueden reconstruir algo similar?

En respuesta a Miguel Navascues

Hola Hugo, muy bueno tu artículo, apenas descubrí tu blog y me ha gustado.

Leí los primeros artículos de Invertir en bolsa es para sabios.

Aquí me surge una duda, actualmente yo estoy posicionado en tres ETFs a largo plazo (10 o 15 años), uno que replica el SP500 (IVV), Mercados Emergentes (EEM) y Mexico (Naftrac) , buscó realizar rebalanceos a principio de cada año.

Con este fin de ciclo; sería conveńiente vender parte de mi ETF IVV? O dejarlo así sin cambios, como bien mencionas en tus primeros artículos, que el largo plazo vence a cualquier bajada en crisis.

Gracias, saludos

En respuesta a Ivan Castro

pues pasate a bonos de corto plazo,y mejor q etf son los fondos indexados

En respuesta a Ivan Castro

Hola Iván, no hay una respuesta universal sino que depende de cada uno.

Ahora bien, si es verdad que estás invirtiendo a 15 años y que puedes aguantar un mercado bajista del 50%, entonces el consejo genérico que aportaba en aquel artículo, puede ser válido. Tal vez, es momento de no aportar más y guardar la liquidez para invertirla en el peor momento de esa futura recesión.

Excelente artículo Sr. Ferrer

Me crucé en twitter (cuenta de VixSquared) con este dato que no conocía, una de las muchas preguntas que la Universidad de Michigan realiza para calcular el sentimiento de los consumidores en EEUU.

Se trata de las condiciones de compra de casas (serie "relative" o balance de las respuestas negativas y positivas) y la verdad es que es interesante porque 132 puntos es una medida bastante baja y no parece que sea ruido porque la tendencia es a la baja.

Las otras veces que en anteriores ciclos de los últimos 30 años llegó a ese nivel tras un ciclo expansivo (según miro en Quandl) fueron estas fechas:

septiembre de 2005

junio de 2000

marzo 1989/ agosto 1990

Como se ve son fechas muy interesantes, todas a finales de ciclo antes de mercados bajistas. La recesión que más tardó en llegar de las tres fue la de 2005 ya que aunque el ciclo inmobiliario empezó a declinar a partir de ese año, el ciclo económico estaría en marcha dos años más.