En el año 2000 muchos inversores decidieron ignorar la inversión de la curva de tipos (hablamos y seguiremos hablando de EEUU a lo largo de este artículo) porque llevaba invertida un tiempo y, sin embargo, el mercado seguía subiendo. Pero la recesión llegó, la burbuja tecnológica explotó y se sucedió uno de los mercados más bajistas de la historia.

En el año 2007 ocurrió lo mismo. Desde el año anterior la curva de tipos estuvo invertida y tras un tiempo sin que ocurriera nada, cuando ya todos ignoraban la señal, el mercado hizo techo en octubre de 2007 y tuvo lugar la Gran Crisis Financiera que dio lugar a la Gran Recesión.

Es el año 2018 y en las últimas semanas se ha producido un renovado interés, masivo, por la curva de tipos. La opinión mayoritaria viene a decir que el ciclo está maduro porque la curva de tipos está plana, pero que no hay peligro porque hasta que no se invierta no es una señal bajista.

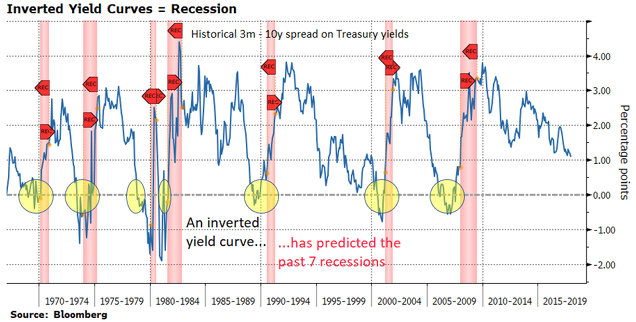

En realidad, es una apreciación erróna. Que la curva de tipos se haya invertido en las últimas 7 recesiones de EEUU (donde se produjo siempre un mercado bajista), no significa que para ver una recesión esta vez también se tenga que invertir la curva de tipos.

Fuente: Bloomberg

¿La razón? Desde los años 60 se ha vivido un regímen inflacionario, donde el contraste entre lo que cotiza el mercado en el tramo largo de la curva y la actuación de la FED en el tramo corto, ha permitido estas inversiones. Pero desde la Gran Crisis Financiera vivimos en un régimen distinto, de baja inflación y bajos tipos de interés, tanto que algunos tipos de interés son nominalmente negativos en algunos países.

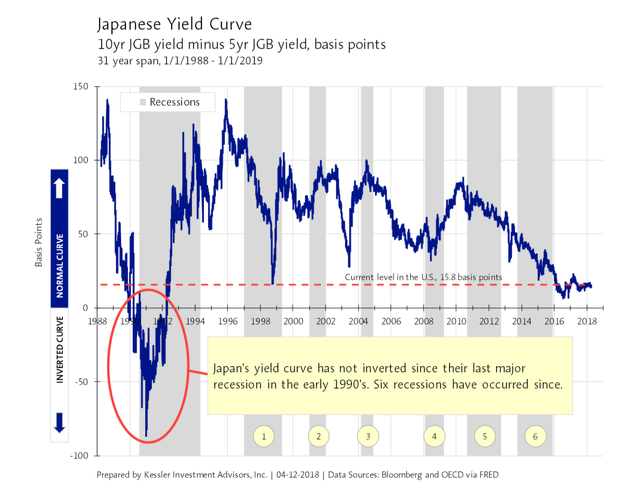

Y resulta que este entorno no es exactamente novedoso, ya que después del crash de 1929 la economía norteamericana vivió otra época de bajos tipos de interés y la economía japonesa también ha vivido en ese entorno desde 1990, donde las recesiones y mercados bajistas han llegado sin ningún tipo de inversión de la curva, ya que ese entorno de bajos tipos de interés no permite que se produzca inversión de la misma.

Con todo esto, si se invierte la curva de tipos americana, entonces seguramente sea una gran señal de venta, de peligro casi inminente, pero estar esperando a que se invierta es un error.

Puede que una recesión sea mucho más inminente de lo que muchos se piensan. De momento las economías de EEUU y Europa crecen, pero los indicadores adelantados de la OECD están girando a la baja, señalando una fase de desaceleración, que ya es más pronunciada en Europa y Japón.

Fuente: Simon Ward

El mismo Mario Draghi hablaba en su última aparición de esta desaceleración y más o menos venía a decir "solo el tiempo dirá si es una desaceleración o algo más". Para ser una señal bajista, de recesión y mercado bajista, los indicadores macro se tienen que deteriorar y eso es algo que aún no ha ocurrido. Pero en otras ocasiones, la simple desaceleración de estos indicadores líderes de la OECD, ha traído fuertes turbulencias bursátiles. Si todo fuera tan fácil como mirar la curva de tipos....pero la realidad es que todo es siempre más complicado y necesita mucho más contexto.

No siempre los últimos 50 años son una guía de lo que hacer en la próxima recesión. Hay grandes ciclos y es probable que el gran ciclo en el que estamos, inaugurado por la Gran Crisis Financiera, sea un ciclo que no tenga mucho que ver con las recesiones habidas desde los años sesenta. Y sí mucho que ver con lo ocurrido en EEUU en los años 30, 40 y 50, así como en Japón desde 1990.

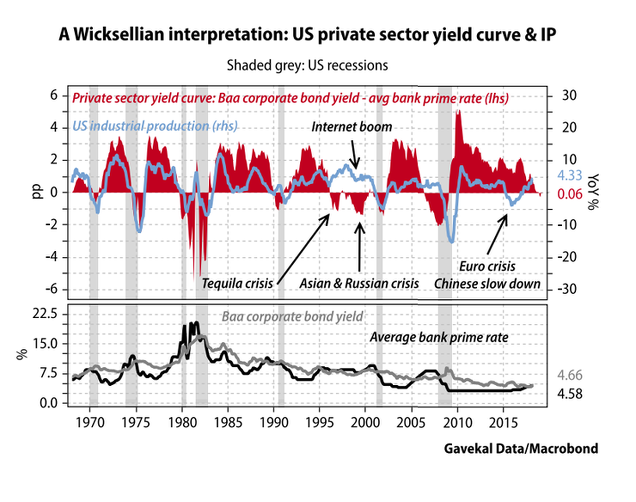

De hecho, aunque yo mismo las tomo solo como datos sueltos, hay algunas curvas de tipos alternativas que ya están invertidas. Por ejemplo, en el sector privado la curva entre la rentabilidad de los bonos corporativos en EEUU (Baa corporte bond yield) y el tipo de interés al que prestan los bancos (prime rate), está en un nivel que solo se ha dado antes de otras recesiones y crisis.

Fuente: Bloomberg y Gavekal Data/Macrobond

No digo que este dato tenga la conclusión. La conclusión hoy es que esperar a una inversión de la curva de tipos seguramente sea esperar en vano algo que no va a ocurrir.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.