Hablábamos hace un mes y medio de varios signos que indican que el ciclo económico -y por tanto bursátil- en los Estados Unidos ha entrado en su recta final. Entre los signos de los que hablaba entonces, mencionaba la evolución del crédito y las hipotecas, en donde los impagos de créditos al consumo y tarjetas de crédito eran mayores que hace un año, pero no así el impago de hipotecas.

Lo que expresaba es que mientras los datos de impago realmente importantes eran los impagos hipotecarios, que componen la gran parte de las deudas de la población, posiblemente el deterioro en los impagos de los créditos al consumo y las tarjetas de crédito, estarían adelantando un escenario más complicado para los hipotecados. Al fin y al cabo, es normal pensar que si hay gente teniendo problemas para pagar tarjetas y otros créditos al consumo, las mismas condiciones generales son propicias para poner en apuros a muchos hipotecados que empezarían a retrasarse en sus pagos.

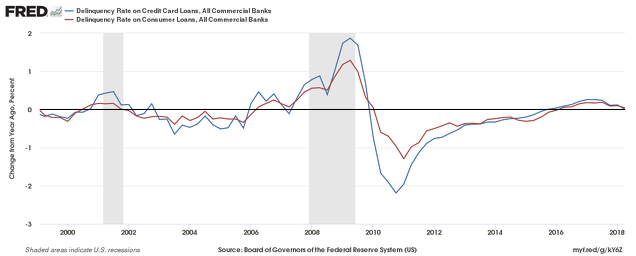

De momento, en la última actualización de los datos oficiales de impagos -publicados esta misma semana-, la situación sigue siendo parecida e incluso algo más benévola que el pasado trimestre. Los impagos de créditos al consumo (rojo siguiente gráfico) siguen creciendo en el último año y los impagos en las tarjetas de crédito (azul) siguen elevados pero estables en el último año.

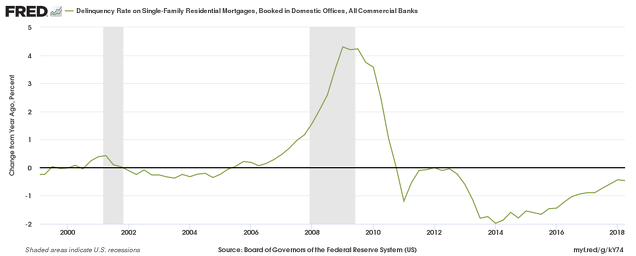

Y lo que es más importante, los impagos hipotecarios siguen mostrando una situación benévola donde cada vez hay menos retrasos en los recibos. De hecho, la tasa de impagos descendió 46 puntos básicos entre el segundo trimestre de 2017 y el segundo de 2018, pasando del 3,71% al 3,25%.

Así, en la actualidad, los impagos de los consumidores no se están trasladando a impagos hipotecarios, que es lo que de verdad estaría señalando el inminente fin del ciclo económico desde la perspectiva del crédito.

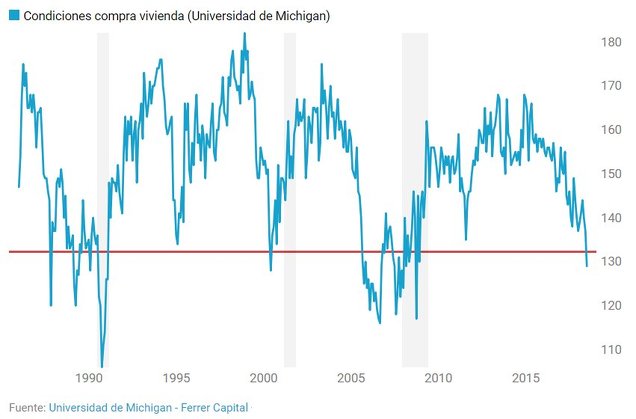

Sin embargo, a pesar de que no hay impagos hipotecarios crecientes, algo está ocurriendo en el mercado inmobiliario estadounidense y no es nada menos que los compradores entienden que las condiciones de compra de casas se han deteriorado fuertemente (por precios y tipos de interés de financiación). Esto lo refleja la encuesta de Universidad de Michigan en su apartado sobre este tema, donde el índice ha caído hasta los 129 puntos. Por debajo de los 132 puntos siempre ha señalado, en las últimas décadas, la llegada del fin del ciclo y una pronta recesión.

De esta manera tenemos impagos crecientes en los créditos al consumo, el sentimiento de compra de casas en un fuerte deterioro, pero no un impago creciente de las hipotecas. Dado que hay varios factores paralelos que apuntan al final del ciclo y que ya hay algunos segmentos del mercado de crédito en deterioro y que el sentimiento también se está deteriorando en el mercado inmobiliario, lo más probable es que en los siguientes trimestres el mercado hipotecario se deteriore.

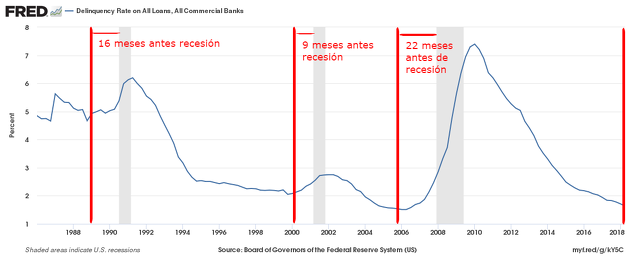

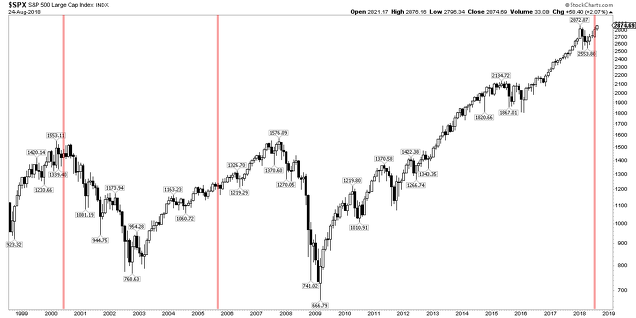

En el siguiente gráfico he puesto la evolución de los impagos de hipotecas y en líneas rojas verticales he marcado cada vez que la encuesta de la Universidad de Michigan, en su apartado de compra de casas, declinó por debajo los 132 puntos por primera vez durante un ciclo expansivo de la economía.

Como se puede ver, el deterioro en el sentimiento en la compra de casas, suele darse casi a la vez -a veces poco antes, a veces poco después- de que los impagos hipotecarios empiecen a incrementarse y el ciclo económico llegue a su final. Como decía anteriormente y en mi artículo de hace mes y medio, como hay otros elementos concomitantes que hablan de fin de ciclo, pienso que muy pronto los impagos hipotecarios repuntarán.

También he señalado en el gráfico anterior, la diferencia temporal que se produce entre que se deteriora el sentimiento en la compra de casas y la llegada de las recesiones. Como se observa, suele haber un retraso entre el deterioro del sentimiento y el final del ciclo. A veces tan importante como 22 meses. Por eso no hablamos de "fin de ciclo inminente", sino de "recta final del ciclo expansivo".

Y como decía en julio, lo normal en esta fase final del ciclo, es ver la bolsa ascender. En los dos siguientes gráficos muestro los momentos exactos en los que el sentimiento en la compra de casas se deterioró y la evolución posterior del S&P 500 en los últimos ciclos.

En este primer gráfico vemos como ya en marzo de 1989 el mercado inmobiliario comienza a deteriorarse -o al menos su sentimiento- y como la bolsa seguiría subiendo hasta mediados de 1990, cuando la economía estadounidense entró en recesión. Es decir, hubo una diferencia temporal de 15 meses entre deterioro del sentimiento y el techo de mercado.

Y en el siguiente gráfico vemos que cuando el sentimiento en la compra de casas se deterioró en el año 2000, fue tres meses después de que el S&P 500 hiciera techo (en la práctica, ocurrió a la vez) y cómo el sentimiento se volvió a deteriorar en 2005, nada menos que unos 20 meses antes del fin de la tendencia alcista y principio del mercado bajista de 2007-2009.

Con todos estos elementos, tenemos una información importante que yo dividiría en tres elementos. Por un lado, (1) ha aparecido una nueva evidencia que señala que el fin de ciclo se está materializando, evidencia que acompaña la idea de que los impagos repuntarán llevando el ciclo económico a su final.

Pero aún así, (2) dado que un incremento de los impagos hipotecarios no se ha manifestado, y que el deterioro del sentimiento de los compradores de inmuebles tiende a aparecer mucho antes de la llegada de una recesión y en general antes del fin de los mercados bursátiles alcistas, lo normal es ver las bolsas americanas seguir con su actual tendencia. O al menos no entrar en un mercado bajista pronunciado.

Saber que se está en la recta final del ciclo no es poca cosa, ya que es una perspectiva completamente diferente a cuando, por ejemplo, se está en el principio de un ciclo. Más allá de que la inercia bursátil pueda seguir su marcha -eso parece lo probable-, la cuenta atrás para el fin del mercado alcista está cada vez más cerca de llegar a 0.

Y hay otro elemento que no es menor, (3) y es que en todos los casos, todas las ganancias bursátiles que se acumulan desde que el sentimiento inmobiliario se deteriora hasta el fin del mercado alcista en la bolsa, se evaporan al inicio del siguiente mercado bajista unos trimestres después. En el caso más benévolo como el de 1990, las ganancias se evaporan pero las pérdidas no fueron a más. Sin embargo, los casos del año 2000 y 2007 son llamativos: se evaporaron las ganancias finales del mercado alcista y se perdió mucho más en los sucesivos mercados bajistas.

El momento final del ciclo, o al menos el entendimiento más o menos certero de que ha llegado aunque nos enteremos con algo de retraso, lo podremos constatar cuando otros indicadores cíclicos adelantados a la economía se deterioren repentinamente. Aún no estamos "ahí", pero nos estamos acercando y si hay ganancias bursátiles en los siguientes meses o pocos trimestres, conviene no olvidar que estando tan cerca del fin, lo normal es ver como las ganancias se evaporarán rápidamente para los alcistas.

No son tiempos fáciles, aunque personalmente me alegro de que un cambio de ciclo esté cerca, porque cuanto más "macro" sea el entorno, en el sentido de que las condiciones macroeconómicas pesen más en el devenir bursátil, más oportunidades debería haber para los fondos y estrategias global macro.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

Así es. Los signos negativos se van acumulando, si bien hasta que se materialicen del todo puede quedar aún tiempo. Pero tener una idea más o menos precisa del marco actual no es poco.

En este sentido, hace poco comentamos como "potenciales" problemas para el actual ciclo el repunte del dólar, la situación geopolítica, un agravamiento de la desaceleración económica o la subida de tipos por parte de la FED >

https://inbestia.com/analisis/las-amenazas-globales-que-se-ciernen-sobre-el-mercado-de-accionesDudo mucho que las recesiones se anuncien con tanta antelación, pero estoy de acuerdo lógicamente en que cada día que pasa esta más cerca el final de todo aquello que se haya iniciado

Pero aún acertando la recesion y suponiendo que la caída bursátil este en torno a la media en recesiones, un 20% seguramente se ha dejado de ganar más de lo que se va a caer

Pensar que cojo del suelo, me apalanco, y me forro es fácil de decir pero poco menos que imposible de hacer, lo más probable es que se crea que va a bajar más y cuando se reaccione la bolsa este más cerca de máximos que del suelo

Por otra parte los precios inmobiliarios según el índice Shiller, el más valorado en USA, empezó a bajar en 1989, cierto, pero siguió bajando hasta 1997, volvió a subir hasta 2006, bajo hasta 2010 y ahora sigue subiendo, predijo los problemas de 2007 pero no los de 1990 (que en realidad fueron problemillas, causados por la invasión de Kuwait) y no predijo los de 2000

En respuesta a Javier Garcia Perez

Eso es, si empiezas a ponerte bajista ahora con datos idénticos con resultados tan distintos en el pasado corres el riesgo de que el mercado te suba un tramo antes de caer y en el mejor de los casos no pierdas nada en el global.

La realidad a día de hoy es que USA está en máximos históricos de nuevo con unos datos que se han debilitado ligeramente y con una volatilidad decreciente( que favorece subidas) imagínate lo que subirá si dichos datos mejoran al alza.

No hay necesidad de adelantarse como muchos gestores hacen pues al final acabas pagando por intentar adelantarte mientras podrías estar alcista mientras tanto y vender cuando la caída ya de señal con su respectiva volatilidad. Lo primero que nos tiene que extrañar es que para que algo caiga debe haber algún tipo de exuberancia como ya pasó en 2014/2015

El mercado inmobiliario parece que ha hecho techo y hay deterioro de créditos al consumo por lo que empresas cíclicas como las automovilísticas tendrían que empezar a sufrir

Lo prudente puede ser ir rotando hacia un aumento de liquidez. De momento no me atrevo a ponerme corto en Daimler- lo estoy valorando, jeje

¿Podría haber una corrección en algunos sectores sin llegar a recesión? Rotación hacia sectores menos ciclicos.

Adjunto gráfico de Daimler y Caterpillar bajistas desde Febrero de este año.

Este es el gráfico correcto

El ciclo finalizará, siempre sucede, pero el peligro es que por el miedo al cambio te quedes esperando sin hacer nada. Y liquidez en esta época sale cara. Debes buscar siempre buenas empresas a buenos precios y seguir invirtiendo y creando tu cartera a lo largo de los años (en los que se sucederán los ciclos). Si acaso comprar menos y observando bien cuando todos estemos alegres y más cuando la bolsa sea rechazada. Por lo demás, aún creo que le queda para que esto se derrumbe y todavía hay empresas que se pueden comprar.

En fin, esto es mar abierto y cada uno elige la ruta que mejor se adapte a sus circunstancias y personalidad.

En respuesta a Andrés Corral Márquez

Pero el sentimiento es extremadamente negativo, puedo contar con una mano los gestores que se muestran positivos para comprar. Es un claro indicador contrarian de que la bolsa tiene via libre pasa subir, es más en los medios se percibe pánico, algunos medios después de tantos meses parados se plantean si será el inicio de un nuevo ciclo bajista peor que el de febrero. Toda estas cosas dan una seguridad extra sobre las compras.

En respuesta a Andrés Corral Márquez

No se trata de estar en liquidez al 100% pero si buscar algún porcentaje de liquidez para poder realizar compras tras alguna corrección.

Afortunadamente hay muchas rutas que llevan a buen puerto pero en caso de tormenta me he propuesto aligerar la carga. Todo de forma progresiva reduciendo posiciones y comprando alguna oportunidad y buscando sectores más defensivos o empresas muy infravaloradas.

En respuesta a Mister killer

El sentimiento negativo es debido a lo intenso que fue la ultima crisis pero no nos inmuniza en Europa contra otra crisis. Pronto veremos el desenlace del Brexit (Sabadell, Santander, Ferrovial, Shell entre otras pueden tener nuevamente volatilidad) pero esto no es nada con un posible recrudecimiento de la guerra de aranceles.

En la parte positiva: de momento los bancos todavía quieren prestar dinero pero igual particulares y empresas somos más prudentes. Algunos milenial sin noción clara de la última crisis se pueden haber excedido con la tarjeta de crédito. Esperemos que puedan seguir trabajando, refinanciando su deuda, seguir consumiendo, viajando y les de finalmente por empezar a invertir. Yo por si acaso no invierto en empresas de crédito a consumo (por muy bajo que pueda ser el PE) ni en prestamos P2P.

En respuesta a Enrique Vert

Tu referencia a los milenials deja claro como las grandes crisis marcan para siempre a toda una generación

En los 70 la causa fue la inflación, y hasta la crisis de deuda de 2007, todos los que sufrieron la década de los 70, tenían pesadillas con la inflación, estaban convencidos que volvería a atacar y causar estragos

Al final una gran crisis volvió a atacar, más de 30 años después eso si, pero la causa no fue la inflación si no la deuda

Habrá otras grandes crisis, pero después de algúna o varias décadas y la causa será lo que menos esperamos, simplemente porque como.paso con la inflación estamos demasiado pendientes de la deuda como para que llegue a ser un problema devastador, alguna otra cosa nos pillara por sorpresa

En respuesta a Javier Garcia Perez

Además que creo que eso será lo que pase Javier, vendrá por el lado menos esperado y nos pillara a la mayoría a contrapié, y yo personalmente creo que esta vez no vendrá de USA como la mayoría espera, apuesto por Asia, saludos.

El remate final de ciclo sería rellenar la última caja como guinda al gran pastel alcista, yo ya soy muy,muy, bajista

pero hay que estar largos... es de tontos estar ya cortos,jajaja

En respuesta a Pepe Mary El chucho de colastani

El pantallazo es del 27 de junio, y todo progresa adecuadamente,jajajs

En respuesta a Pepe Mary El chucho de colastani

Si hiciera dos cajas menores al alza podría impedir rellenar la última gran caja y poner fin de una puñetera vez el ciclo,jajsja

En respuesta a Pepe Mary El chucho de colastani

Buenas, este sistema de las cajas me recuerda a las muñecas rusas, creo que se llaman "maskirovas".

En respuesta a antonio garcia

Si, o como las cajas chinas,

Leyendo el articulo de Zona de Bolsa el pez que se como al chico , algo parecido,jajaja

Cada caja alcista es una gran fuerza, entra una fuerza bajista y provoca una caja azul es curioso que todas las cajas azules son iguales ,

En la última gran caja alcista el relleno lo puede provocar un pánico comprador o solo hace dos cajas menores al alza y a continuación el estacazo sin rellenar la gran caja

En respuesta a Pepe Mary El chucho de colastani

El no rellenar la gran caja alcista yo lo considero un gran fallo alcista

La subida de las Bolsas americanas cada vez estan mas concentradas en el sector tecnologico y dentro de este en un puñado de valores con mucha ponderacion.

Cómo bien comentáis, los riesgos existen y la desaceleración de determinados datos macro es una realidad que no se puede obviar, pero como escribíamos hace unos pocos días, no podemos hablar todavía de recesión a corto plazo >

https://inbestia.com/analisis/el-crecimiento-economico-podria-haber-techo-pero-la-recesion-aun-tendra-que-esperarEn respuesta a Jorge Alarcón

Todo está en el timing, quien se precipita y entra sistemáticamente antes de tiempo pierde siempre frente al benchmark, el que entra ligeramente después del timing gana menos pero bate al benchmark y quien tiene el timing perfecto es el primero que entra en cada nuevo ciclo, cosa que es extremadamente difícil.

Lo importante no es acertar con el timing porque eso no es posible, se trata de entrar en la parte baja del ciclo y salirse en una parte más alta del mismo, ya está!!! Pero eso requiere temperamento, liquidez cuando casi nadie tiene y paciencia mucha paciencia, saludos

Estamos en LA ABUNDANCIA en presente y está va hacia el futuro de LA DURACIÓN.

Tardará en llegar ese Cambio. Cómo dice Hugo Ferrer. 25 0 quizás más tiempo. Lo van a ir sosteniendo.

Hugo:

¿No te estarás equivocando, al decir que los estadounidenses no compran casas?

Quiero decir.

Que no es EL ÚNICO PAIS EN QUE SE PUEDEN COMPRAR CASAS, en la costa del sol x ejemplo, pueden hacerlo, igual que los ingleses que están huyendo del BREXIT.

Por otro lado, el deterioro de la economía de tyrumplandia, debería hacernos huir, de invertir sobretodo, en la banca de aquel lejano país y en pensar en un mundo menos relacionado con el petroleo.

Por eso, si queremos que esta nueva ola de crisis, no nos afecte, comprémonos cada uno, un bonito coche eléctrico y los depósitos de los coches de gasolina, que los sigan llenando los tontos.

Interesante dato, que señala cómo en buena medida el ciclo económico está muy relacionado con el ciclo inmobiliario. Primero las condiciones se complican y así lo sienten los ciudadanos, tiempo después la actividad se frena. Gráfico via @MikaelSarwe