Si los fundamentales de las empresas es lo que guía a los mercados a largo plazo (ya se comentó hace unas semanas que el verdadero motivo del retraso de la bolsa europea respecto a la estadounidense eran los beneficios empresariales), a corto plazo el sentimiento juega un papel decisivo. Y esto es lo que estamos viviendo desde hace menos de un año en los mercados financieros globales.

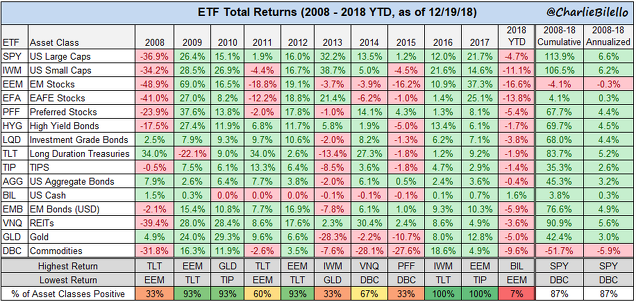

Todos recordamos que el pasado año 2018 fue uno de los peores de la historia, ya que prácticamente todas las categorías de activos arrojaron pérdidas. Unas pérdidas que se generaron fundamentalmente en las últimas semanas del año cuando los índices bursátiles estadounidense se desplomaron cerca de un 20% en cuestión de pocos días. Las crónicas culparon de dichas caídas a los renovados temores acerca de una inminente recesión, aunque es posible que otros factores como el sentimiento o el trading de alta frecuencia tuvieran un papel relevante en estas caídas.

(Fuente: Charlie Bilello)

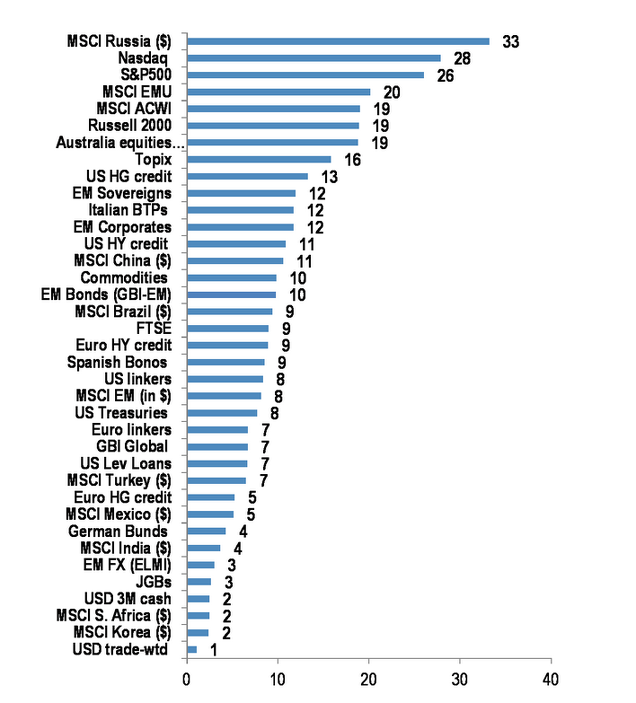

Sin embargo, este año está siendo justamente lo opuesto al 2018. Prácticamente todos los activos acumulan rentabilidades positivas (muchas de ellas de dos dígitos), y hasta las denostadas materias primas también han logrado esquivar las pérdidas. A falta de poco más de un mes para que finalice el actual ejercicio, y si la situación no se tuerce en demasía, la mayoría de inversores habrá podido disfrutar de rentabilidades más que atractivas en su cartera.

(Fuente: The Market Ear)

Y básicamente ha sido el optimismo de los inversores (así como la ausencia de alternativas de inversión ante un entorno de tipos cero) lo que ha originado que los índices se hayan disparado al alza e incluso hayan superado los máximos históricos de hace unos meses. Aunque el deterioro macroeconómico, por lo menos hasta hace escasos meses, ha sido la tónica dominante y todo apunta a que nos encontramos en la fase final del actual ciclo alcista, los inversores han preferido hacer caso omiso de estos datos y apostar decididamente por la renta variable.

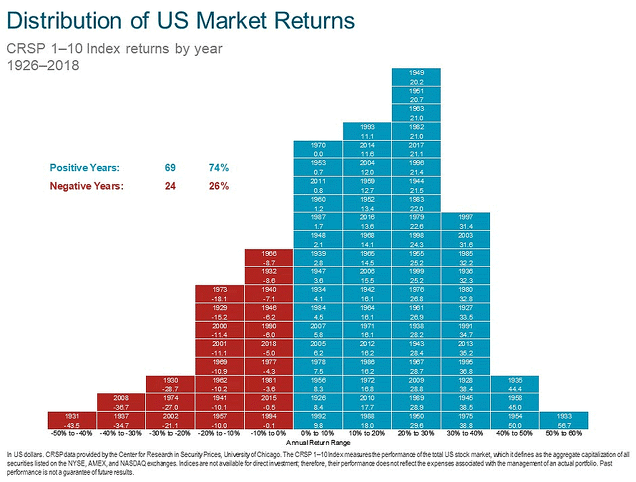

Muchos inversores consideran que las subidas superiores al 25% que acumula el S&P 500 este año es algo fuera de lo normal y poco habitual. Sin embargo, tal y como vemos en el gráfico inferior, la realidad histórica nos muestra que rentabilidades anuales entre el 20% y el 30% es lo que más se repite a lo largo de los años. Por ello, y aunque la subida de la bolsa nos pueda asustar (y más teniendo en cuenta que venimos de diez años de mercado alcista en el cual el S&P 500 se ha multiplicado por cuatro y el Nasdaq por más de ocho), la realidad es que lo que estamos viviendo entra dentro de la “normalidad” de los mercados financieros. Recuerden que ese 7,5% anualizado que ha generado históricamente el S&P 500 se logra con años de subidas muy fuertes y otros de rentabilidades nulas o ligeramente negativas (años con caídas superiores al 20% son muy poco frecuentes y casi siempre oportunidades de compra extraordinarias).

(Fuente: ISABELNET)

De este modo, y aunque es momento de disfrutar las subidas, quizás sea tiempo de extremar más que nunca la cautela y consolidar parte de las plusvalías acumuladas. Aunque todo parece ir bien, e incluso los datos macroeconómicos parecen estar dándonos un respiro, los signos que apuntan a un cercano final de ciclo, tal y como nos ha estado alertando Hugo Ferrer en estas últimas semanas (i, ii, iii, iv y v), son cada día más evidentes.

Otros artículos relacionados publicados por el equipo de inBestia:

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí

Pero el mal año 2018 que citas es porque piensas que todos los inversores entran en un valor o en un fondo y no salen cuando vienen las bajadas, pero esto no es así. Hay muchos inversores que siguen sistemas más o menos sofisticados y cuando detectan los inicios de las bajadas salen y no se tragan esas bajadas como las del 2018. Por lo tanto partiendo de que cada uno puede seguir la estrategia que mejor le vaya, lo que no me parece bien es enfocar los artículos pensando que todos los inversores siguen a píes juntilla a los bancos cuando yo conozco muchos desengañados que van por libres.

En respuesta a Luis Mayoral

Yo no hablo de bancos en ningún caso, pero inversores que entran y salgan en el momento exacto son un minoría y muchos de ellos lo consiguen por suerte.

Estoy convencido (no tengo datos aunque es una sensación), que la caída de diciembre de 2018 se la comieron casi todos.

Oportunidad como la bajada de 2018 no volverá, ya casi 800 puntos por encima de aquel mínimo, casi nada.

En respuesta a Juan A Beño

Nunca se sabe. En bolsa cualquier cosa puede suceder. Volver a los 2.000 o irnos directamente a los 4.000 sin descanso en el SPX. Y cualquier cosa de esas, la pueden hacer en cuestión de semanas

Puede ser, pero es mas probable ir a 4000 que volver a 2000

Pedir que alguien o algún sistema vendan en el máximo y que entren en el mínimo es pedir demasiado. El que pida esos aciertos está pidiendo un imposible. Pero salir cerca del máximo y entrar cerca del mínimo no es cuestión de suerte sino de disciplina de seguir algún sistema. No hace falta explicar que hay sistemas sencillos que consiguen lo anterior, pero evidentemente también hay sistemas pasivos que sabemos que es el que siguen los bancos y no hace falta mirar a ningún banco porque cualquier lector de esta página sabe de que estamos hablando. Y aclaró que siempre he defendido la función de los bancos y que los sigo defendiendo pero creo que se quedan cortos defendiendo los intereses de sus clientes cuando les cuentan que no viene bien salir en las caídas.