Es paradójico, pero detectar una recesión es increíblemente difícil y, sin embargo, lo contrario, que es detectar el fin de la misma, es mucho más fácil. Hablamos en términos relativos, ya que no hay nada de fácil ni siquiera en este último cometido.

Simplificando bastante las cosas -y toda simplificación sacrifica elementos importantes-, diría que es porque en última instancia, en una economía que depende del comportamiento agregado de sus individuos, es difícil detectar cuando estos dejan de percibir optimismo y empiezan a consumir e invertir menos. Y, sin embargo, cuando se está en medio de una recesión, una vez producido el golpe, es mucho más fácil detectar cuando los hogares vuelven a reactivarse en su consumo e inversión.

Las recesiones suelen ser fenómenos económico-sociales de gran impacto y en medio de ellas se ponen muchas medidas políticas, fiscales y monetarias para salir de las mismas y, cuando la actividad por fin repunta por vez primera, ese primer repunte suele ser "el bueno" que indica que se está saliendo del periodo contractivo.

Pero lo contrario es más difícil. A veces un dato habla de recesión y no es más que un falso positivo. De hecho, casi todos los indicadores del ciclo tienden a mostrar falsos positivos de recesión en algún momento. En la "parte alta" alta del ciclo es normal que esto ocurra. Por eso, aparte de asumir el que podemos ser engañados por señales falsas, quizás el único truco que queda es observar una batería de métricas y sólo llegar a una conclusión cuando la mayoría de ellas señalan peligro de caída económica.

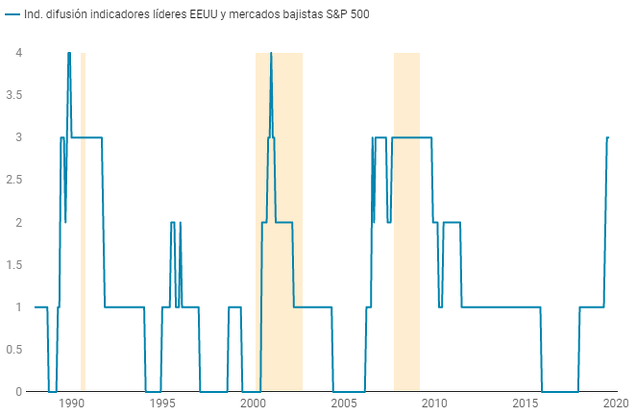

Por ejemplo, ahora mismo mi indicador agregado del riesgo de recesión en EEUU está muy elevado (3 puntos de 4), pero sólo cuando llegue a 4 tendré la convicción de que una recesión se está desencadenando en la primera economía del mundo.

Y a pesar de que mi propio indicador aún no ha llegado al nivel crítico, en las últimas fechas se están dando a conocer algunos datos macroeconómicos que apuntarían y confirmarían la idea de que EEUU finalmente entrará en recesión en próximas fechas.

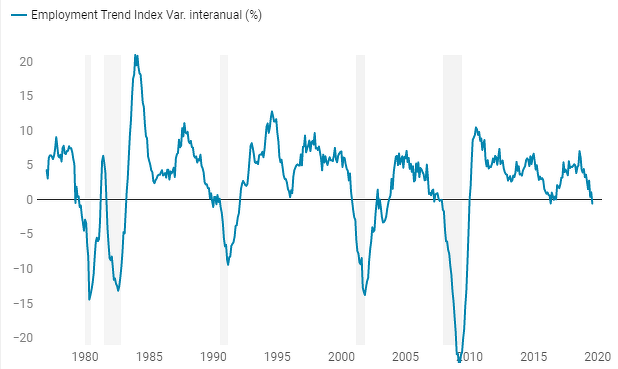

Por ejemplo, el Employment Trend Index calculado por The Conference Board y que es un indicador que adelantada cambios en el mercado laboral estadounidense, declinó por primera vez en agosto (en términos interanuales), un evento que desde que comienza la serie sólo se ha producido en 6 ocasiones, llegando una recesión de forma inmediata en 5 de esos eventos. El único falso positivo de recesión se produjo en mayo de 2016, durante un sólo mes.

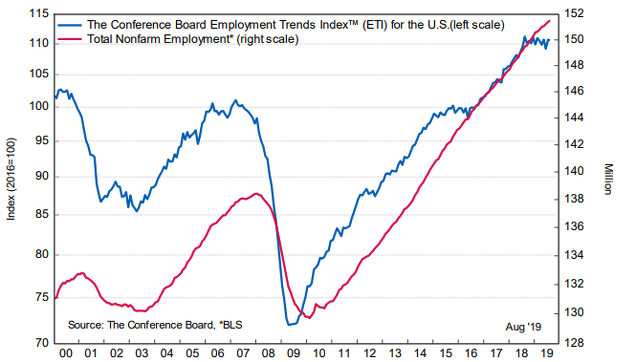

Desde la propia Conference Board señalan que todavía no lo ven como una señal de peligro, ya que realmente lo que le ocurre al índice es que está plano y no cayendo realmente. En el siguiente gráfico podemos ver la evolución del Employment Trend Index por su valor absoluto (azul) y en rojo la evolución del mercado laboral estadounidense. Si la economía estadounidense no va a caer en recesión, es importante que este índice comience a subir de nuevo.

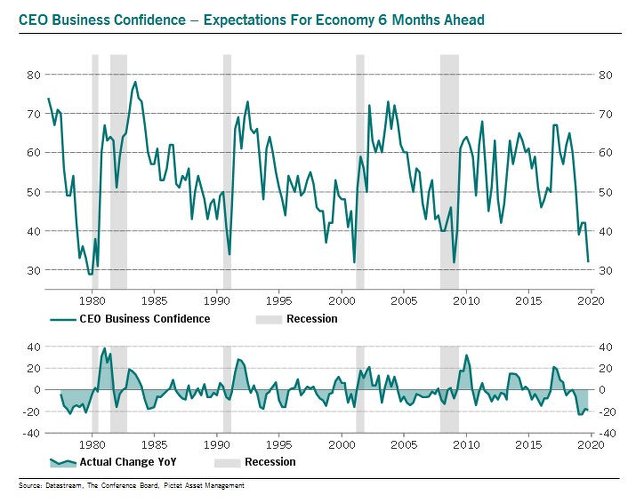

Por otro lado, ayer se conoció otro dato que es la confianza de los directores ejecutivos en EEUU (CEO Confidence Index) y este, tras pasar los dos primeros trimestres de 2019 al borde del nivel que típicamente se ha asociado con las recesiones económicas, colapsó en el tercer trimestre hasta los 34 puntos, un nivel que siempre se ha dado con una recesión económica de por medio. Los principales directivos no lo están viendo nada claro, eso seguro.

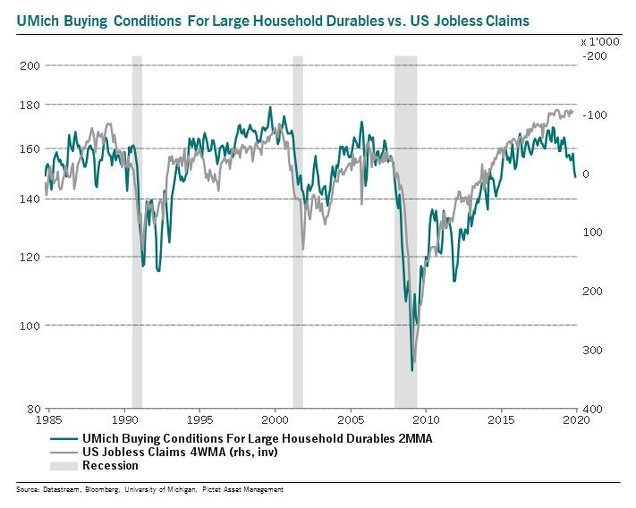

Y lo cierto es que no es sólo el sentimiento de los grandes directivos, sino que los consumidores tampoco empiezan a "verlo" claro. Por ejemplo, la encuesta que la Universidad de Michigan hace a los consumidores sobre la intención de compra de grandes bienes (electrodomésticos, coches, muebles, etc.), está en caída libre, como suele ocurrir al comienzo de las recesiones.

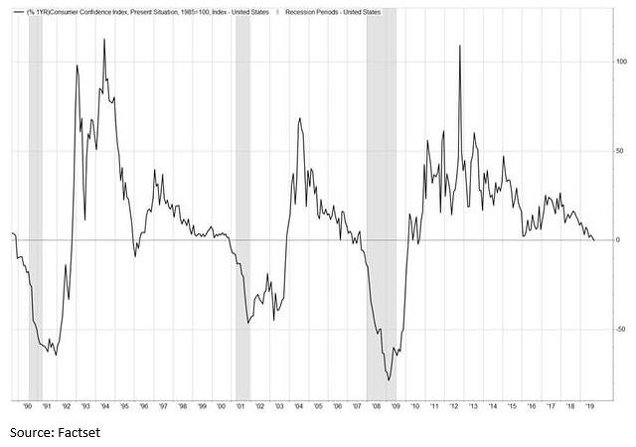

Y en una encuesta diferente también realizada a los consumidores, el índice de situación actual (Present Situation Index) de The Conference Board, ha girado a negativo en términos interanuales, lo cual, típicamente se da en la entrada de las recesiones.

Empiezan a ser muchas las cosas que no suman, sino que además restan. Es cierto, como decía al principio, que prácticamente cada uno de estos indicadores han mostrado lecturas erráticas en el pasado, aunque fuera de forma muy breve. Así, el Employment Trend Index declinó un mes en mayo de 2016 y no ocurrió nada. O la encuesta de la Universidad de Michigan, que acumula alguna señal errática, al igual que la encuesta de sentimiento de la situación actual -Present Situation Index- de la Conference Board, que se volvió negativa unos pocos meses en el año 1996.

Lo llamativo es que, aún asumiendo estos falsos positivos que estos indicadores de forma aislada han podido dar en el pasado, ahora están dando una información homogénea sobre la evolución de la economía estadounidense: recesión.

Sobre el dato de la Universidad de Michigan, muestra como cuando ha habido señales erráticas, realmente ha sido por desastres naturales, más a favor de ese dato.

Recesión o desaceleración ? Profecía autocumplida? La verdad es q el catalizador profundo de una recesión en este caso no lo vemos.

Aún con el recuerdo de la crisis del 2007 en el cuerpo, sin burbujas en la economía real reseñables, sueldos congelados desde entonces para el gusto de las empresas q si han aumentado sus beneficios y facturación, e inmersos en una revolución digital de proporciones históricas...

Mi opinión es q esto no será más q un paso atrás para coger impulso.

El único problema gordo q veo es la demografía pero aún no ha estallado (creo)

En respuesta a Reina Hortensia

Probablemente estemos en la mejor época del capitalismo para invertir en bolsa, si ya fue bueno cuando una "pequeña" cantidad de personas de occidente se desarrollaron trayendo enormes retornos imaginaros cuando de verdad el mundo emergente(india, china) se pongan a liderar el mundo al estilo occidente. Con esa demografía solo es esperar crisis y recesiones, quizás la cosa sea muy diferente dentro de 100 años, pero ahora probablemente sea el mejor momento de la historia de la humanidad.

En respuesta a Mister killer

Efectivamente, yo también creo que es un buen momento para invertir en bolsa. Si a eso le añadimos el miedo que se ve, la oportunidad puede ser muy buena.

Pienso que hay un cambio a nivel tecnológico importante y una transición a nivel energético. La guerra comercial va más encaminada a tratar de acotar la parte del pastel y negociar áreas pero jugando con eso y alargando el tema liman el PIB. Si no fuera por eso estarían 1-1,5 puntos por encima los datos. Europa como ni pincha ni corta, es la perjudicada..Creo es cuestión de esperar a que solucionen el tema para que repunten los datos macro.. Si cae el mercado posiblemente sea una presión para ello pero hasta creo que sin acuerdo seguirán subiendo al menos entre 2021-2022

En respuesta a B. Pa.

2020-2021... he visto previsiones crecimiento mercado tecnológico-internet que abarca hasta 2022 creciendo

Bueno, el juicio a trump puede traer buena tormenta ...

Un mercado bajista necesita ventas forzosas y urgentes. A mi solo se me ocurre como causa una crisis de deuda que seque la liquidez del mercado. ¿Que otra causa puede haber?

https://inbestia.com/analisis/un-mercado-bajista-necesita-ventas-forzosas-y-urgentesEn respuesta a Rafael Manzano

Hombre, ya la expectativa de retroceso económico y contracción de los beneficios genera ventas. Tampoco todo tiene que ser una gran crisis sistémica.

Lo normal es que no lo veamos venir, los cisnes negros parecen blancos hasta que abren las alas y se les ve claramente y ya es tarde. Las recesiones no se predicen. Se temen, dan pistas, pero nunca sabemos cuando realmente empezará y cuan profunda será ni durante cuanto tiempo. Solo tenemos datos promedio, análisis histórico y la observación.

Debería ser suficiente para estar prevenidos y tambien para reaccionar si cambian a positivo cuando no se espera

En respuesta a José Luis Méndez González

Pues en 10 años no ha habido más pistas de que el ciclo de EEUU está con un riesgo elevado. Eso seguro, más allá de lo que haga la bolsa en el corto plazo.

Estoy fijándome hoy y un porcentaje muy alto de titulares de la portada son bastante pesimistas..recesión, pesimismo, desaceleración, nubarrones, ralentización...

La bajada del paro al 3,5% creo es bastante bueno y creo nadie lo esperaba.. ¿ lo seguirán bajando ?

Es la primera vez que se llega a un final de ciclo sin inflación y con los intereses tan bajos y la Bolsa con sectores como la banca en mínimos. Vivir para ver.

En respuesta a Luis Mayoral

Ejercicio simple de valorar zonas. Santander +47% aprox o -47% aprox.. Dónde creen que va a estar o es más fácil que esté a medio plazo ???

oportunidades bajo mi punto de vista claras pero hay que saber que el técnico está en contra y no importar si cae ahora a corto plazo, es que Europa es esto principalmente en Empresas, ya lo sabemos.... cuando diga ahora va.. en dos días se meterá por encima de 4...

Eso sí para luego más adelante verla en 3..