Bromeaba el presidente Reagan diciendo que "una recesión es cuando tu vecino pierde su empleo, una depresión cuando tú pierdes el tuyo y que la recuperación llega cuando Jimmy Carter pierde el suyo".

Anécdotas presidenciales aparte, el mercado laboral es la medida definitiva de la evolución de una economía para la enorme mayoría de ciudadanos y expertos. Al fin y al cabo, las desaceleraciones, e incluso las recesiones que sólo son técnicas -2 trimestres consecutivos de PIB negativo- pero que no destruyen empleo, no suelen tener grandes consecuencias a largo plazo ni tampoco suelen tener consecuencias políticas para los gobernantes.

Pero cuando el empleo sufre, cuando una debilidad económica impacta el mercado laboral, entonces se acepta que es una recesión en toda regla, con los consumidores reduciendo el gasto y la inversión, las empresas poniendo paños calientes en sus negocios y los políticos viendo sus cuellos peligrar (casi no hay gobierno que aguante una recesión).

Con ello, en esta fase muy madura del ciclo económico estadounidense, donde la tasa de paro sólo está una décima por encima del mínimo cíclico del 3,5% alcanzado en el mes de septiembre, muchos son los ojos puestos sobre el mercado laboral, ya que un deterioro desde este punto posiblemente señale el comienzo de una recesión. El pleno empleo, desde la perspectiva del medio plazo (5 años) no es una noticia positiva para los inversores. El 3,8% de paro alcanzado en abril de 2000 -mínimo del penúltimo ciclo- no fue una buena noticia para los inversores en los años siguientes. Y el 4,4% de paro alcanzado entre octubre de 2006 y mayo de 2007 y que fue el mínimo del último ciclo, no fue una buena noticia para los inversores durante los años siguientes.

No obstante, si bien el pleno empleo o una tasa de paro extremadamente baja -como la de ahora- no es una buena noticia para los inversores, también es cierto que la tasa de paro puede permanecer en niveles bajos durante bastante tiempo, tal y como ocurrió hace décadas. En febrero de 1951 el paro bajó del nivel actual (3,5%) y la recesión no llegaría hasta julio de 1953, o unos 28 meses después. Y en noviembre de 1966 el paro llegó al 3,6%, pero la recesión no llegaría hasta diciembre de 1969 o unos 37 meses después.

Por tanto, se puede decir que una vez alcanzado el pleno empleo, el ciclo podrá estar maduro, pero también que una recesión puede tardar en llegar incluso 2 o 3 años. Y también merece señalar que, incluso en aquellos ciclos, los mercados apenas se apreciaron en esa fase final del ciclo y acabaron devolviendo todas las ganancias cuando por fin llegó el periodo recesivo. De ahí que se pueda decir con un riesgo limitado a estar equivocado, que si bien no se puede saber que harán los mercados en el corto plazo, las probabilidades no juegan a favor de los activos de riesgo en el medio plazo.

Más allá de esta reflexión sobre una mayor o menor duración del ciclo una vez alcanzado el pleno empleo, lo que le suele importar a las familias, a las empresas, a los políticos y a los inversores, es detectar cuando por fin el mercado laboral se deteriora. De ahí que cada dato mensual de empleo que se publica es un alivio para los alcistas si este sigue siendo positivo. Eso fue lo que ocurrió el pasado viernes, cuando se supo que el dato de empleo oficial mostró una creación de 128.000 puestos de trabajo en el mes de octubre.

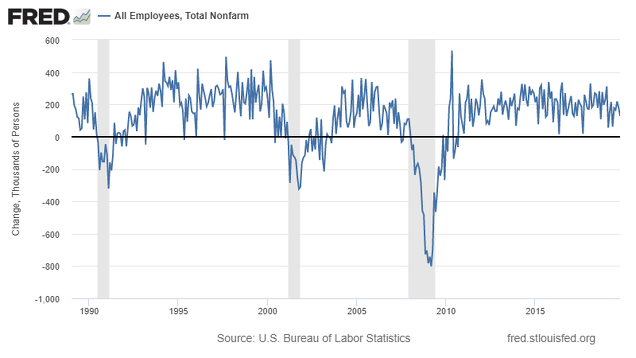

Sin embargo, desde mi punto de vista, este es un dato superficial que no revela la salud o no salud del mercado laboral. Si nos fijamos, en enero de 1990 con los mercados apunto de entrar en un mercado bajista y la economía entrando en recesión, se crearon 361.000 empleos; en noviembre de 2000, con el mercado ya habiendo formado su máximo cíclico y la recesión a las puertas, se crearon 205.000 empleos, sustancialmente más que ahora; y en mayo de 2007, justo poco antes del último máximo de las bolsas y a las puertas, nada menos, que de la Gran Recesión, el paro creció en 237.000 personas.

Observar simplemente la creación mensual de empleo o la propia tasa de paro, no parece que diga mucho. Sin embargo, hay otras variables del mercado laboral que tienen una naturaleza más adelantada, que han comenzado -de forma agregada- a dar signos de debilidad, hasta un punto que sólo se ha visto en la entrada de las recesiones.

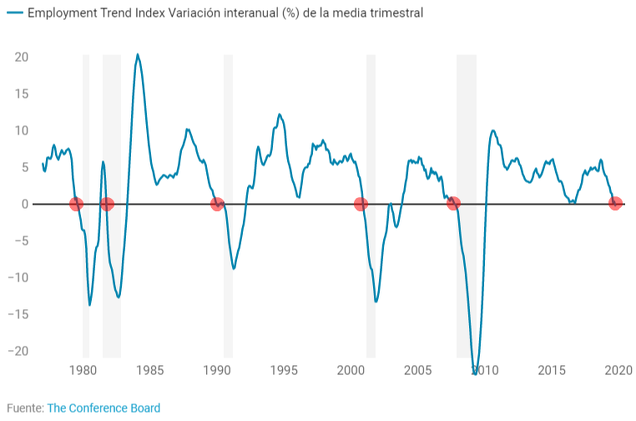

Cuando hablo de forma agregada es porque el índice Employment Trend Index, que engloba a varias de estas variables adelantadas, calculado y difundido por The Conference Board, una institución sin ánimo de lucro que lleva décadas estudiando el ciclo económico en EEUU, ha declinado hasta los 110,11 puntos en octubre y declinando por primera vez en este ciclo en su variación interanual de la media trimestral, un fenómeno que sólo ha ocurrido al comienzo o poco antes del comienzo de las recesiones económicas.

Este indicador, en el que por supuesto no hay que poner toda la fe porque al fin y al cabo es un modelo basado en el pasado, está conformado por 8 variables, las cuáles muchas de ellas tienen décadas de existencia y que son tales como el número de ciudadanos que declaran dificultad para encontrar trabajo, el ratio de personas empleadas a tiempo parcial de forma involuntaria -porque desearían trabajar a jornada completa- sobre el total de empleados a tiempo parcial, la evolución del empleo de trabajo temporal, las solicitudes de los subsidios por desempleo o las vacantes laborales entre otras.

En el último mes de octubre, 7 de estas 8 variables declinaron. Recordemos que son variables consideradas adelantadas del mercado laboral y, por tanto, aparentemente hay una mayor debilidad en el empleo que los 128.000 puestos de trabajo creados en el mes octubre pudieran sugerir. Sobre la bondad del dato en la superficie, en el corazón algo no pinta bien, al menos de momento.

Lo más grave es que, aunque por supuesto hay que aceptar que esta debilidad podría considerarse como ruido, como una pequeña debilidad que en principio no tiene por qué ser el comienzo de una recesión, no olvidemos que en los últimos meses se han producido otros signos clásicos de fin de ciclo, como la inversión de la curva de tipos, la caída de la inversión inmobiliaria o incluso el comienzo de la debilidad de la confianza de los consumidores. Es decir, realmente vale la pena tomarse en serio la alerta que está lanzando el mercado laboral estadounidense, porque no lo hace en el vacío, sino en medio de otros indicios.

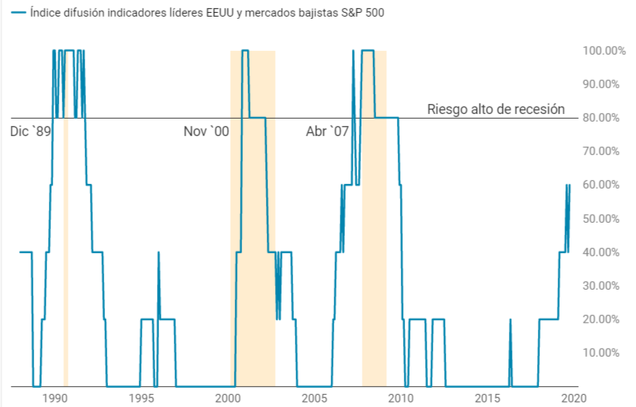

Tanto es así que el indicador de difusión de indicadores adelantados -un indicador propio- ha vuelto en octubre al 60%, elevando el riesgo de recesión al máximo desde el año 2008. Si bien no considero que el riesgo de recesión se materializa hasta que llega al 80%, la situación aparenta agravarse por momentos.

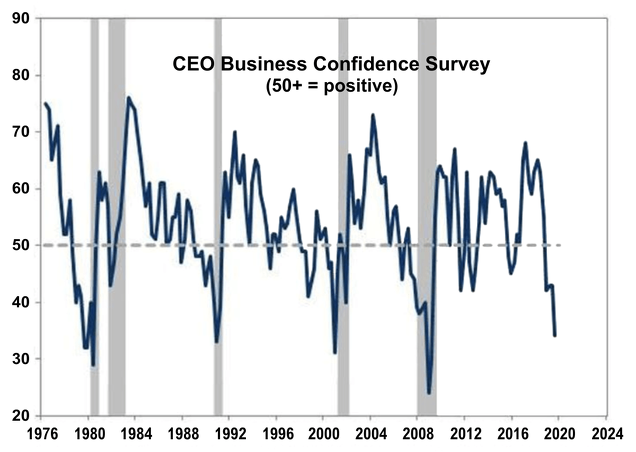

Incluso la confianza de los directores ejecutivos (CEOs) colapsó en el tercer trimestre hasta niveles que en el pasado han coincidido con la entrada de la economía en recesión en los siguientes meses o pocos trimestres.

En un intento de tener una opinión equilibrada, basada en varios sectores, segmentos y niveles de la economía, cabe preguntarse ¿está el indicador del mercado laboral equivocado? si es así ¿también están equivocados los directores ejecutivos?, ¿la declinante confianza de los consumidores? o ¿la caída de la inversión inmobiliaria?

Para ser alcista a medio plazo desde este punto (recordemos que en el corto plazo es más difícil tener una opinión e incluso todo aparenta estar subiendo), casi parece que hay que decir que esta vez es diferente. Y bueno, por supuesto que se puede decir, pero quien lo defienda tendría que explicar el por qué.

Resumen:

- El mercado laboral sigue creando empleo en EEUU

- Pero las variables adelantadas del mercado laboral se han debilitado a niveles clásicos del comienzo de las recesiones

- Una tasa de paro extremadamente baja, es una mala noticia para los inversores en el medio plazo

- Una vez alcanzado el pleno empleo, el ciclo se puede alargar incluso 2 o 3 años

- El indicador adelantado del empleo ha comenzado a declinar en su variación interanual de la media trimestral

- Esta señal negativa se da en el contexto de otras señales negativas que han aparecido sobre el ciclo