Seguramente muchos inversores (y no solo novatos) se sorprenderán de lo que voy a hablar aquí, porque les parecerá la base y lo evidente de las opciones, algo por lo que todos deben empezar. Y en realidad ese es justamente el error de la inmensa mayoría de inversores con opciones, e insisto en que no solo hay novatos. Me estoy refiriendo a la simple compra de PUTs (opciones de venta), cuyo objetivo es una de dos:

1- Protegerse, es decir, cubrir una cartera ante el riesgo de una caída fuerte,

2- Especular con una caída de mercado a la que le queremos sacar provecho.

Aquí nos vamos a centrar en el punto 2, pero antes quiero mencionar expresamente un tema clave: el apalancamiento. Apalancar significa "multiplicar el impacto de nuestro dinero", y viene a ser algo así como invertir 500 teniendo solo 100, es decir, ganar un 50% si el mercado sube un 10% (pero también perder un 50% si el mercado cae un 10%). Es muy importante comprender todos los entresijos del apalancamiento, y por eso hablo de ello en profundidad en la primera clase de mi Curso de Opciones.

Mucha gente acude a las opciones por el impresionante efecto apalancamiento que permiten (lo cual no significa que estemos obligados a hacer uso de él). Y sin embargo no hay milagros: cuanto mayor apalancamiento utilices, mayor es tu probabilidad de ruina. Y considerando la volatilidad de la bolsa, se puede decir (aproximadamente) que todo aquello que suponga un apalancamiento mayor a 2x (duplicar el impacto de nuestro dinero), implica una probabilidad de ruina del 100%. Hablo grosso modo, sin tener en cuenta correlaciones y otros aspectos. Pero es una buena referencia para empezar.

Pues bien, en mi curso explico el primer día que no solo no nos apalancamos, sino que estamos muy sub-apalancados, es decir, estamos muy lejos de estar invertidos al 100%, y siempre estamos muy lejos.

Es un punto clave cuando planteamos estrategias de compra de opciones PUT, donde lo más probable es que perdamos el 100% de la prima comprada. Ahora voy a hablar de ello más en detalle, pero adelanto como ejemplo, que hemos comprado algunas opciones PUT por importes que no llegan al 0,1% del patrimonio. Y ahora verán por qué.

Comprar opciones: la estrategia más peligrosa que hay.

En mi artículo "Un método fácil con opciones que bate ampliamente al mercado y con menos volatilidad" expliqué un método con opciones que ha batido al mercado durante los últimos 10 años y además lo ha hecho con menos volatilidad, es decir, algo inaudito según la teoría financiera moderna. Es un método que se basa exclusivamente en la venta de opciones. Y en mi último artículo sobre las opciones como alternativa a la Renta Fija, describí otros dos "métodos" que también utilizan la venta de opciones: la venta de PUTs al descubierto tal y como la practicamos nosotros en JDS, y los famosos Collars que practican algunos fondos americanos (y que en este caso se combinan con contado y con la compra de opciones). Son por lo tanto 3 formas de invertir con opciones que funcionan, y todas ellas pasan por vender opciones (es decir, emitir opciones). La venta de opciones es la esencia de la inversión a través de opciones, y por eso hablo de ello permanentemente en mi curso.

Ahora en este post os voy a hablar de otro uso que se puede hacer de las opciones, de una forma radicalmente opuesta a las anteriores, y muy diferente a lo que suelo plantear: me refiero a la compra simple de PUTs sobre acciones sobrecalentadas, sobre las que puede haber sospecha de burbuja. Una estrategia que estamos desarrollando en JDS, y que busca aprovecharnos de "Cisnes negros", como hacía Nassim Taleb en sus tiempos de trader de Opciones.

Esta forma que yo llamo "alternativa" es en realidad la que casi todos los novatos intentan al principio, y descubren rápidamente lo peligrosa que es la compra simple de PUTs, cuando no se respetan unas normas básicas, que son:

- elegir con muchísimo cuidado el activo, y el momento (es decir, el Timing),

- utilizar una ponderación muy baja.

Todo es cuestión de probabilidades (otro concepto que debemos comprender a fondo, sin necesidad de saber de matemáticas), y si cuando vendemos PUTs tenemos una probabilidad de éxito muy alta (y por lo tanto un beneficio pequeño), cuando compramos PUTs como aquí, la probabilidad de éxito es muy baja (pero si acertamos, el beneficio será muy grande, en relación a la cantidad invertida). Por eso debemos destinar una parte infinitesimal de nuestro patrimonio a este tipo de estrategias, porque lo más probable es que la tengamos que repetir 10 o 20 veces antes de tener éxito (aunque si pueden ser solo 4 o 5 pues mucho mejor).

Sin duda es la forma más emocionante que hay de usar las opciones, porque es casi un juego: apostamos a que tal o cual valor (o el mercado) se va a desplomar (o al menos caer fuerte y rápido), y además pretendemos "forrarnos" mientras los demás pierden (y mucho). Es por lo tanto un juego de alto riesgo, y por eso se debe jugar con máxima cautela: importes minúsculos.

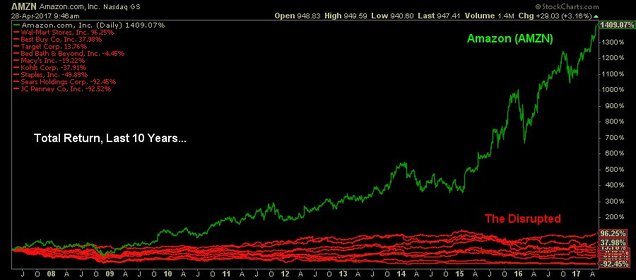

Normalmente es un juego del que hay que mantenerse al margen. Pero en la situación actual del ciclo, y detectando cierta euforia o "confianza casi ciega" en la fuerza de las empresas de la nueva era (amazon, netflix, tesla, etc...), hay quizá una posibilidad de jugarlo. Observen por ejemplo este gráfico de Amazon:

El canal alcista de fondo, que lleva vigente desde finales de 2008, tiene una pendiente del 22% anual, coherente con el crecimiento de Amazon como empresa. Sin embargo, desde principios de 2016 parece estar acelerando, y el canal más reciente tiene una pendiente del 50%. ¿Es sostenible eso? Pues no lo sé, porque no soy experto en Amazon ni en la valoración de negocios (y menos de este tipo). Pero sé que técnico y fundamental deben estar "en armonía", al igual que la Macro, y me parece que este no es el caso, y estamos "en fase de exageración". Tengo la sensación de que el Sentimiento está siendo demasiado optimista con Amazon, porque empiezan a proliferar mensajes como los siguientes:

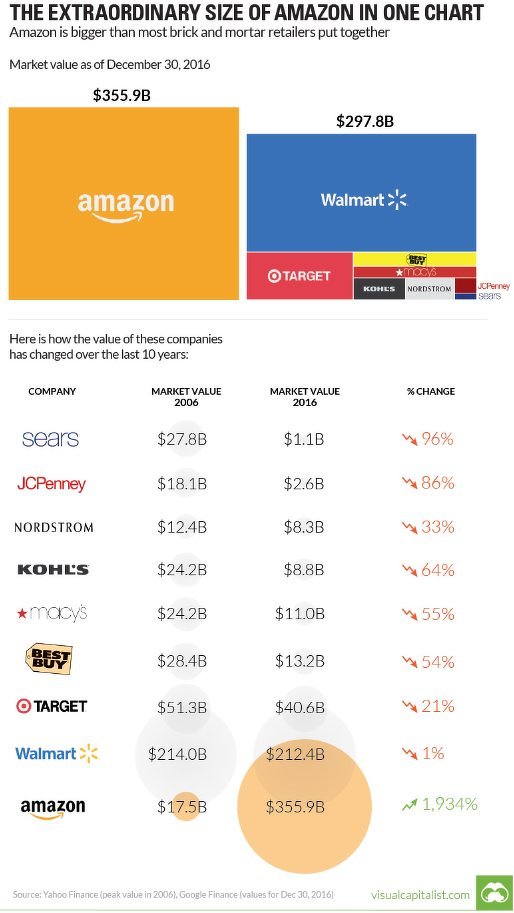

Cierres de tiendas de ventas al por menor en EEUU.

Indice SP Dept Stores vs Amazon

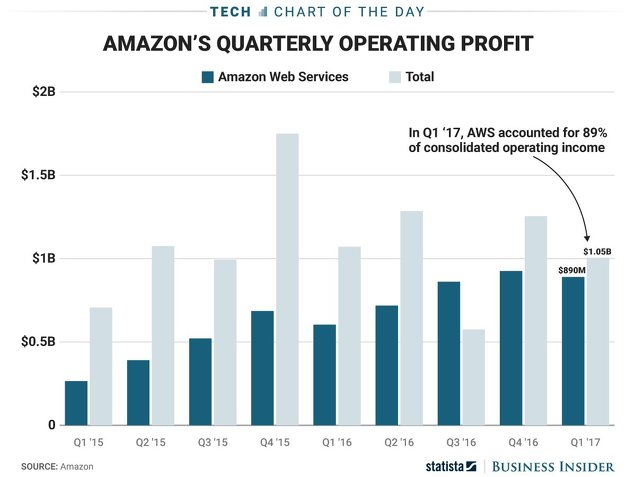

El peso de AWS (Amazon Web Services) sobre el total de Amazon (nuevo nicho ¿super rentable?)

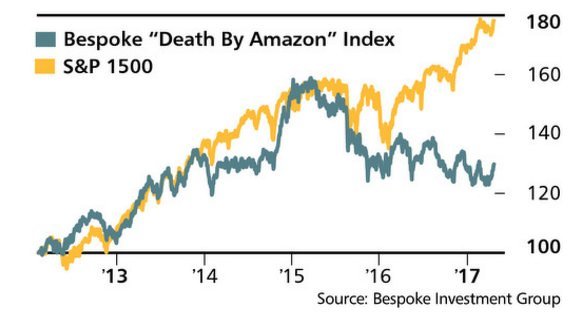

Indice de víctimas de Amazon

Por cierto, hace un par de días Wal-Mart (gigante nº1 mundial de la distribución) presentó resultados, y sorprendió al mercado. La disrupción de Amazon: las 10 víctimas.

Otra forma de ver el "milagro" de Amazon

Fíjense en que no estoy discutiendo la validez de estos números, sino el timing en que se habla de ellos, el momento en que mucha gente coincide sacando a la luz o recordando estos números. ¿Está el milagro de Amazon por venir (por delante nuestra), o es cosa del pasado (y está detrás nuestra)? Normalmente cuando algo se hace extremadamente popular y está en boca de todo, es que su efecto está casi acabado...

Todos son gráficos que he visto en twitter en las últimas semanas o meses, y además he tenido varias conversaciones con gente que habla maravillas de Amazon y piensa que se va a comer el mundo. Así que, siendo muy consciente de que el Sentimiento tiene una gran parte subjetiva, creo que tiene sentido pensar en una corrección en Amazon (y otros valores como Tesla o Netflix, ¿e incluso la propia Facebook quizá?). Las valoraciones fundamentales están por las nubes (pero en realidad no tienen sentido en este tipo de negocio), y técnicamente como hemos visto antes, está en la parte alta del rango dinámico de fluctuación (canal).

¿Es una sensación subjetiva mía fruto de la casualidad o puede tener sentido que la confianza en Amazon (y negocios similares) esté en un punto álgido? Pues por eso compro PUTs y por eso lo hago con un porcentaje extremadamente bajo del capital. Porque además soy muy consciente de que probablemente "estoy llegando demasiado pronto" (si es que tengo razón). Así que doy por perdido lo invertido en estas PUTs, pero me preparo para renovar la estrategia dentro de unos meses (si sigo pensando lo mismo). Sea como sea, creo que la relación riesgo/recompensa ahora mismo es favorable a esta estrategia.

También hemos comprado PUTs sobre Netflix y sobre Tesla, sobre las que planean muchas más dudas respecto al negocio a largo plazo. Observen sus gráficos de largo plazo (siempre en velas semanales):

Por otra parte también quiero destacar que no necesitamos que ninguna de estas empresas sea una burbuja: nos basta con que se produzca la clásica e inevitable "reversión a la media", uno de los principios básicos más importantes en los mercados. ¿Y cuál es esa media? Pues la base, o al menos la línea intermedia (ver línea punteada azul gráfico siguiente) del canal alcista de largo plazo, el que mejor refleja la evolución de la empresa.(para Amazon esto supondría caer desde 900 hasta 700$).

Este punto es muy importante, porque nos proporciona un argumento suficiente para poder ganar en algún momento con esta estrategia, sin tener que acertar en algo tan abstracto e imprevisible como que alguna de estas empresas sufra un crack y destape una burbuja. Ya no estamos apostando por un evento "cisne negro" sino por algo mucho más habitual: la tendencia de las empresas a oscilar dentro de un canal de tendencia, y sufrir excesos en una dirección... que tarde o temprano son ajustados en la otra dirección.

Dicho de otra manera, no necesitamos un cambio de tendencia de largo plazo, sino "solamente" una corrección que vaya a buscar la base de las canalizaciones alcistas. Y si viene algo más...pues mejor. Dejamos la puerta abierta a "cisnes negros" que en caso de producirse, serán favorables a nuestros intereses, y en cambio dejamos la puerta cerrada a otros cisnes negros (por ejemplo, que Amazon realmente se coma el mundo "de aquí en adelante"), puesto que lo máximo que podemos perder es el coste de las PUT (un 0,03% aprox en cada caso). Es lo que Nassim Taleb define como "operativa robusta".

En la web del Nasdaq se puede seguir la evolución de las cotizaciones de las PUTs de estos valores (link a Tesla por ejemplo). A modo de ejemplo, las PUT 200$ de Tesla y las PUT 700$ de Amazon, con vencimiento diciembre 2017, son los strikes (precios de ejercicio) y vencimiento que hemos elegido para comprar.

Para terminar, os lanzo una pregunta: ¿además de los ejemplos que pongo en este post, conocéis alguna empresa que esté en una situación similar, es decir, fuerte crecimiento en los últimos años, y una narrativa fuerte de éxito donde parece que ya nadie cree en la posibilidad de fracaso, y cuya cotización está en máximos?

---

El próximo martes 23 de mayo - ¡ SÓLO QUEDAN 2 DÍAS ! - empieza una nueva edición de mi Curso de Opciones online. Si te interesa descubrir el apasionante mundo de las opciones y todo

lo que pueden hacer por tí (cuando las sabes utilizar bien), no lo

dudes: apúntate a mi curso. Seguro que te gustará. Consulta aquí el temario y las opiniones de ex-alumnos.

Artículos

donde explico qué son las opciones, por qué me encantan y las utilizo

como herramienta principal de inversión, y qué podéis esperar de mi

curso de opciones:

Aprovecha el potencial de las opciones: te cuento por qué mi curso es diferente y único.

El fabuloso mundo de las opciones: no hay nada igual.

Fecha de caducidad en las opciones: una gran ventaja que no tienen los otros activos.

Venta de PUTs muy OTM: si sale bien, gano poco. Si sale mal, puedo ganar mucho más.

Por qué todo el mundo debería utilizar y tener opciones en cartera.

También puedes repasar el LISTADO COMPLETO de artículos que he publicado sobre opciones.

Bueno yo puedo decirte que he operado con opciones sobre acciones en call en put en comprador y en vendedor en ambos productos.

También futuros miniibex y warrants de Societé Generale que no son muy diferentes a las opciones.

La historia es que si estás en comprador pagas la prima y tienes el derecho a comprar o el derecho a vender según que sea call o put respectivamente pero si estás vendedor cobras la prima y te pueden freír bien frito como haya una variación brutal en el sentido contrario al deseado.

Mi experiencia me ha demostrado que los vencimientos hacen de los derivados un tema de cortísimo plazo porque el efecto yunque hace que la prima se vaya depreciando conforme se acerca el vencimiento así que es muy peligroso desde el punto de vista del vendedor tanto Call como put y realmente tampoco sirve de mucho para cubrir una posición put si tienes cartera o aceptar una call en vendedor ofreciendo como garantía tu cartera o un precio de cartera que tengas lo mejor es venderlas porque si quieres proteger vas a pagar una casi del entorno del 10% o más por tener el derecho a venderlas dentro de 3 meses o dentro de 6 meses casi mejor las vendes y te olvidas. Qué hay que ver las valoraciones que hace MEFF en su boletín dónde se informa de las posiciones cruzadas y de los precios a los múltiples vencimientos incluso hay una calculadora para que tú te hagas una idea de lo que tendrías que ofrecer o lo que cobrarías por aceptarlas pero ya te digo a mí no me convence la operativa con derivados en general soy más un inventor que un trader.

En respuesta a fran valderrama

Se puede invertir con derivados, y de hecho es mucho más eficiente que con contado: pagas menos comisiones, no tienes custodia, el mercado es muy liquido, etc.

Lo que pasa es que la mayoría de la gente se siente obligada a hacer uso de la capacidad de apalancamiento que ofrecen los derivados...y por lo tanto se convierten en especuladores. Y claro, especular tiene una gran parte de azar, o en todo caso, es un arte más dificil que invertir. Hay que empezar la casa por los cimientos, y eso es invertir. La especulación es el tejado...

En cuanto al tema compra o venta de opciones, en mi curso explico que el "secreto" de la operativa exitosa con opciones está en saber venderlas. Por eso son tan atractivas, y por eso los warrants ni los toco (porque no se pueden vender sin tenerlos previamente).

Resumiendo, en los warrants no puedes hacer de banca pero en las opciones sí. Y ya sabes quién gana: siempre la banca...

Saludos!

¿Comprar una Put sobre bitcoin?

En respuesta a Alejandro Coll

eso estaría bien, pues sí ¿dónde se pilla eso? ;-)

En respuesta a Alejandro Coll

jajaja cierto !

Sí, ¿sabes si existen esas opciones sobre bitcoin? Sin duda sería un tema interesante... :)

En respuesta a Niko Garnier

Esperaba que alguien supiese algo. Yo lo más cercano que he encontrado es

https://www.deribit.com/

Pero como para fiarse...Una lástima porque tiene pinta de que no le quedará mucho (en tiempo. En valor puede irse donde quiera siendo el gráfico exponencial)

En respuesta a Alejandro Coll

Pues el bitcoin ha superado los 2700 dólares... la locura crece y crece...

Yo en realidad auque hubiera opciones, no creo que las usara. Es un terreno totalmente desconocido...

Saludos!

Ahora mismo ese ejercicio se puede hacer con cualquier acción que esté en máximos históricos o cerca, que hay muchas, Apple, Google, Nvidia, ... y hay otras muchas acciones gordas de empresas de sectores que pueden dejar de ser importantes ... a medio plazo bancos, sin ir más lejos, a corto industriales ... creo

hombre ... y los juegos ... activision, blizzar ... están por las nubes ...

No dejes de contar si compras puts de alguna de estas.

(Yo creo que la más apropiada es Blizzar, está alta, está fuerte, y cuando corrije se dá soberanas leches ... aunque se recupere, que no siempre lo hará)

En respuesta a José Luis Méndez González

Me gusta ese razonamiento de "no siempre lo hará", porque en efecto, esto a veces me recuerda el cuento del lobo... que al final vendrá.

Gracias, voy a echar un vistazo a esas que dices. Es importante el tema fundamentales: tiene que haber dudas sobre lo rentable que pueda ser la empresa en el futuro. En Google por ejemplo, nunca comparía PUTs porque su posición de dominio es brutal...

En Apple a priori tampoco, aunque si sigue subiendo así en vertical...habrá que ver, nunca se sabe jeje

Saludos y gracias !

Buenos días Nicolás,

excelentes como siempre tus lecciones sobre opciones. Gracias por compartir.

Voy al grano: después de haberte leído, tanto éste como los últimos artículos sobre las opciones, quería comentarte por un lado, que las compras de puts que mencionas TSLA 200 deberían estar a precio teórico de 1,22 cuando está a 5,00 y AMZN aún peor, debería estar a 0,38 y están a 5,4. No te parece que están carísimas??

Por otro lado, quería preguntarte cómo verías en el caso de TSLA con misma fecha de ejercicio (15Dec17) vender calls a 480, con un 95,4% de acierto o puts a 135, con un 99,9%? Qué verías mejor hacer y por qué?

Me he fijado en el caso de TSLA y no en el de AMZN (aunque también tengo hecho el estudio con suculentos beneficios potenciales), porque TSLA es en mi opinión un caso de locura colectiva, ya que si no estoy mal informado siempre ha dado pérdidas y Amazon, aunque su modelo de negocio pueda o no estar agotado, al menos es una empresa con un balance saneado y dando rendimientos (aunque minúsculos).

Paro aquí, porque mi capacidad de sintesis brilla por su ausencia y no quiero aburrirte ni a ti ni al personal.

Tu respuesta será agradecida como siempre.

En respuesta a Manuel Fernández

Si crees que Tesla es una locura colectiva, nunca deberías vender PUTs 135...

Las PUTs son muy caras porque son valores volátiles. Lo que no sé es por qué dices que "deberían". Aquí no hay nada escrito, todo depende de la volatilidad que le metas a la fórmula (volatilidad implícita). Pero en este tipo de apuestas es secundario: vas a ganar si Tesla / Amazon, caen fuerte. Ten en cuenta que por muy alta que esté la volatilidad ahora, cuando se pongan a caer estará todavía más alta... así que como dicen algunos gurús, lo importante es comprar caro y vender aún más caro ;)

En mi opinión vender una CALL Tesla 480 tampoco tiene mucho interés, porque si Tesla se hunde, tampoco vas a ganar mucho. Tesla, como dices, es una locura... o no: es un cara o cruz, donde en mi opinión merece la pena jugar cruz, aunque como digo, posiblemente el timing no sea el correcto...todavía.

Saludos !

gracias por tu respuesta.

Cuando digo que el precio de las opciones que mencionas en tu artículo "deberían" tener una prima mucho menor, me refiero al cálculo teórico según la fórmula de Black & Scholes.... y claro, logícamente aplicando la volatilidad implícita, que en el caso de TSLA está entre 32-35 dependiendo donde lo mires. Teniendo en cuenta ésto, el valor teórico de las PUT 200 de TSLA (y PUT 700 de AMZN tb), ambas con vencimiento Dic17, las primas deberían ser mucho más baratas, atendiendo a su valor teóirco. Pero eso es lo que creo. Por eso te he preguntado. Sigues pensando que es una buena alternativa comprar esas puts con las primas actuales?

Respecto a la venta de puts o calls de TSLA con los strikes que menciono, es cierto que no ganas mucho (con venta de calls), comparado con ponerse corto, pero es una forma de generar un ingreso (al igual que con las venta de PUT) con una probabilidad de que el precio se mantenga en rango de beneficios superior al 94% en el caso particular que menciono...... que no está mal. Pero es cierto que el caso de TSLA está para mi dentro de la locura colectiva, y como tal, puede pasar cualquier cosa en varios meses, tanto al alza como a la baja. Mi caso no obstante está presentado desde un punto de vista estadístico, nada más.

Agradezco tu tiempo dedicado a responderme.

Un saludo!!

En respuesta a Manuel Fernández

La venta de CALLs es más peligrosa que la venta de PUTs, pero la creencia popular es justo la contraria. No obstante, la venta de PUTs en un valor concreto tiene también más riesgo que la venta de PUTs sobre grandes índices, como explico en mi curso de opciones.

Y más en concreto, la venta de una CALL OTM en un valor en tendencia alcista, es todavía peor. La clave es que al vender una PUT sobre índices o sobre un valor, sin apalancar, la idea es invertir de verdad en ese valor o índice si se produce la caída hasta ese nivel. Por lo tanto es una estrategia INVERSORA, NO ESPECULATIVA. Por eso vender CALL OTM es pura especulación...

Y la probabilidad de éxito que mencionas es teórica, y no tiene en cuenta la tendencia alcista existente...

Por último, al hablar del precio de las PUTs OTM no estás teniendo en cuenta el Skew de Volatilidad: las PUTs OTM siempre son más caras, porque su volatilidad implícita es siempre muy superior a la volatilidad de las opciones ATM por ejemplo. Otra razón para vender PUTs OTM y no CALLs.

Pero vamos, el éxito de la operación no depende de que pagues un 30% de volatilidad o un 50%, sino de que realmente se produzca un desplome, cosa que ahora mismo sería un "cisne negro" ;)

Saludos !