Los ciclos económicos son procesos largos, tanto que son muchos los que prefieren no seguirlos porque muchas veces, especialmente en medio de un ciclo, solo tienen una importancia relativa. Pero es en los grandes puntos de giro del ciclo, donde su estudio alcanza todo su valor. Al principio de la salida de una recesión, porque se puede ser especialmente agresivo durante 2 o 3 años. Y al final de una expansión económica, porque a veces permitirá evitar pérdidas o incluso permite obtener beneficios en un mercado bajista.

El agotamiento del ciclo económico de EEUU - Indicios variados del final del ciclo - Sin pruebas irrefutables o definitivas

El ciclo estadounidense dejó ver sus primeros síntomas de agotamiento el pasado verano, cuando varias medidas de sentimiento y comportamiento corporativo e inversor, alcanzaron extremos propios de fin de ciclo. Ahora, más de medio año después, el ciclo económico sigue dando señales de que está en su última fase. No obstante, y esto es importante, no parece que todavía esté llegando una recesión económica y, por tanto, lo probable sigue siendo que la bolsa continúe desarrollándose al alza. Veremos en este análisis que es totalmente típico que una vez que el ciclo se agota, la bolsa siga ascendiendo.

Utilizando una metáfora, creo que ese gran barco que es la economía estadounidense, es posible que haya chocado con algo, tal vez un iceberg. Y si realmente es así, desde ya comenzaremos a ver que poco a poco el barco comienza a inundarse hasta que finalmente se vaya a pique. Lo cierto es que personalmente, desde el interior de mi camarote, creo haber escuchado un golpe, pero no tengo la convicción total de que se haya producido y menos de que se vaya a hundir. Simplemente intento observar, lo mejor que puedo, cuáles son los elementos para ir juzgándolos en los próximos meses. La siguiente tesis es la sospecha de que algo está ocurriendo, pero también presento datos para desmentir que así sea o al menos que el barco se esté hundiendo en este preciso momento.

Mi principal preocupación es que son varios los signos, provenientes de diferentes segmentos de la economía, que han cambiado o están cambiando de signo. Y es esa pluralidad de datos, lo que me hace ser especialmente escéptico con la idea de que todo va bien. No veo un indicador que sea errático o esté declinando por ruido, sino que son varios.

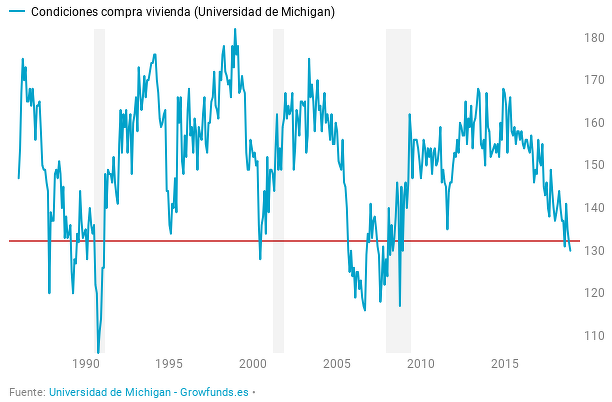

Por ejemplo, el mercado inmobiliario es un indicador muy importante y adelantado del ciclo. Desde hace ya meses la encuesta de la Universidad de Michigan muestra que los hogares estadounidenses perciben las condiciones de compra de viviendas como restrictivas, hasta niveles que se dan antes de una recesión. Es un indicador muy adelantado al ciclo, pero ya lleva desde agosto en estos bajos niveles.

Igualmente, la cifra de venta de viviendas de segunda mano está en una clara tendencia bajista, lo cuál es propio de la fase final del ciclo.

Y si bien me preocupan estos dos signos, también es verdad que otros signos importantes del mercado inmobiliario aún no señalan ningún tipo de alerta roja. Por ejemplo, el número de empleados en el sector de la construcción residencial aumentó en enero hasta los 834.800, un nuevo máximo cíclico. Para pensar que realmente hay un problema, que efectivamente el barco ha chocado con un iceberg y se está hundiendo, lo normal es que veamos reducirse el número de empleados de este sector, al menos durante unos pocos meses. Por ello, este es uno de los indicadores a observar este año.

A nivel de dinero y crédito, la situación es similar. La M1, que es el dinero en circulación, ha comenzado a mostrar lecturas negativas (el pasado mes de noviembre).

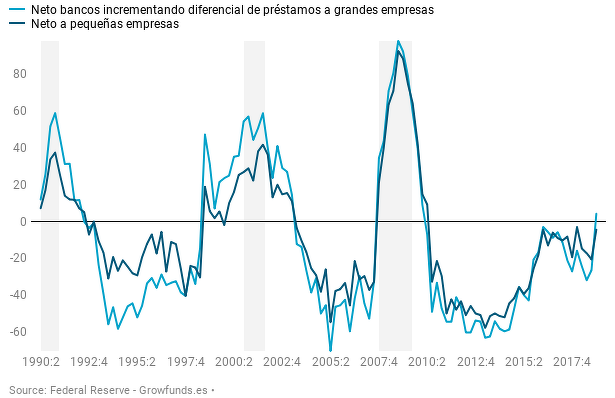

O por ejemplo, la última encuesta de la Reserva Federal a los bancos, muestra que estos están incrementando los diferenciales de sus préstamos a las grandes empresas, un fenómeno que ocurre al final del ciclo antes de las recesiones.

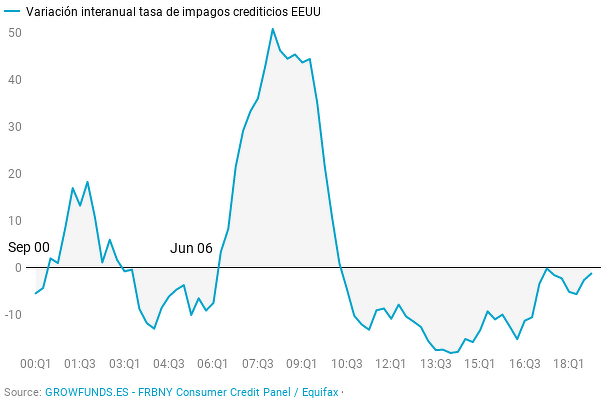

Y de nuevo, aunque a veces estos fenómenos ocurren poco antes o en el mismo comienzo de una recesión, también pueden adelantarse 1 o incluso 2 años al fin absoluto del ciclo. En los próximos meses, aparte de ver que estos indicadores empeoran, si realmente la economía estadounidense ha chocado con un iceberg y se está hundiendo, seguramente veamos que los impagos de los hogares en EEUU comiencen a aumentar de un año para el otro (total de créditos a los hogares). Algo que aún no está ocurriendo, pero que si pasa sería la prueba del algodón de que el ciclo ha terminado.

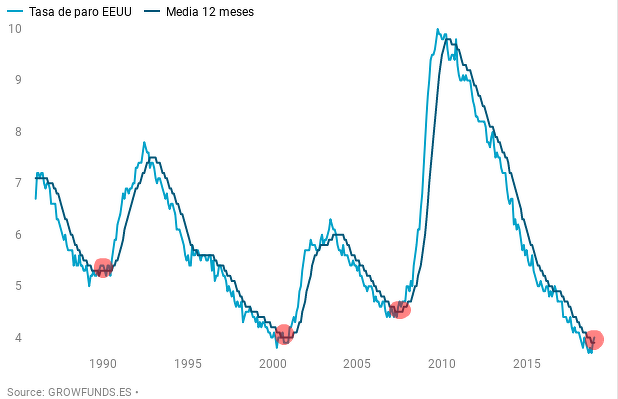

El mercado laboral, observado de forma general, es otro que aparenta estar enviando señales de agotamiento. Por ejemplo, la tasa de paro ha repuntado ligeramente por encima de su propia media de 12 meses. Podría ser ruido, pero en sí mismo es una señal de alerta naranja, más cuando hay otros síntomas de fin de ciclo.

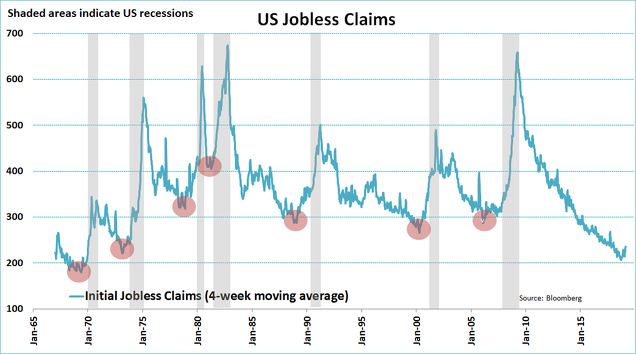

Igualmente, las nuevas solicitudes de los subsidios por desempleo, en todo este contexto, parecen haber registrado su mínimo cíclico, señalando la llegada de la última fase del ciclo expansivo de la economía norteamericana.

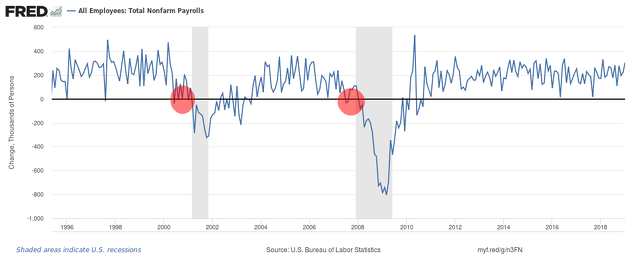

No obstante, este aparente giro del mercado laboral pudiera ser ruido o tal vez un giro "demasiado adelantado". La verdad es que hasta que no vea flaquear al mercado laboral, ya sea con una baja creación de puestos de trabajo o con algo de destrucción de los mismos, tal y como ha ocurrido en otros ciclos, es difícil pensar que efectivamente se ha desencadenado una recesión.

Como se puede entender, por todos lados comienzan a surgir indicios, por ello creo haber escuchado que el barco ha golpeado algo. Pero también es cierto que es difícil evaluar si el golpe ha sido realmente fuerte y el barco se va a hundir porque aún no se ve agua dentro del barco. Pero bien podría ocurrir en los siguientes meses y estos son algunos de los indicadores a observar.

La renta variable suele apreciarse en la última fase del ciclo - La renta fija tal vez ya ha cambiado de tendencia

Si bien son ya muchos los elementos que apuntan al final del ciclo, lo cierto es que típicamente la renta variable sigue apreciándose durante meses o varios trimestres y solo deja de ascender cuando el ciclo efectivamente llega a su final y la recesión económica es casi obvia.

Por ejemplo, históricamente entre los mínimos de la serie de las nuevas solicitudes de los subsidios por desempleo y el máximo bursátil y la llegada de una recesión, típicamente pueden pasar varios trimestres. En la recesión de principios de los años 90 marcó su mínimo en febrero de 1989, un año antes de que la bolsa alcanzara su máximo cíclico.

En abril de 2000 la serie marcó su siguiente mínimo cíclico. En este caso no se adelantó a la bolsa porque tuvo su mínimo un mes después de que la bolsa alcanzara su máximo -es decir, fue coincidente-.

Y en el anterior ciclo, las solicitudes de los subsidios por desempleo marcaron su mínimo en febrero de 2006 y la bolsa subiría hasta octubre de 2007, nada menos que unos 20 meses después.

Por esto señalaba al principio, que bien pudiera ser cierto que la economía haya "chocado con algo", que igualmente sea cierto que veamos más signos que nos hagan pensar que una recesión se acerca y que, sin embargo, lo mejor sea ser alcista en bolsa en el corto plazo. Que un ciclo se esté terminando, no suele significar que la bolsa no vaya a subir hasta el fin absoluto del mismo. Por ello este análisis, es una mirada escéptica al ciclo pero no un análisis bajista en la bolsa, al menos no aún. Todo lo que empiezo a tener de escéptico sobre el ciclo, no lo tengo de bajista en bolsa.

Sin embargo, en otros activos que por su naturaleza recogen con mayor coincidencia los cambios cíclicos, como el mercado de bonos, ya pudieran estar ya cambiando de signo y ser una oportunidad tendencial. En el siguiente gráfico muestro el precio del bono soberano estadounidense a 10 años y con círculos rojos los mínimos cíclicos de la serie de las nuevas solicitudes de los seguros por desempleo.

Como se puede observar, con variaciones máximas de 3 meses, una vez que las solicitudes de los subsidios por desempleo marcan su mínimo cíclico, el mercado de bonos también cambia de tendencia. Esto es algo que discutí en un artículo reciente (ver The Next Big Long: bonos soberanos ante la próxima recesión).

Gran artículo Hugo. Parece que el previsible desenlace de las negociaciones con China puede suponer otro empujón a la bolsa.

Pero que puede pasar si es Europa la que entra en recesión?.

Saludos

En respuesta a Manolo G J

No lo sé, al fin y al cabo el mercado lleva poniendo precio al acuerdo con China durante las últimas semanas. No vaya a ser que salga la noticia y se produzca una venta, por aquello de "compra el rumor y vende la noticia".

Europa es que sufre (big cap) por sí misma y cuando ocurre cualquier cosa en el resto del globo.

Buen artículo Hugo. En cuanto al mercado laboral hice un vídeo interesante hace unas semanas en el que se ve el impacto que puede tener la demografía en los datos del mercado laboral para detectar techos de mercado. La situación actual no se puede comparar con la de los 80, 90 o incluso 2000. Y sí más con la de finales de los 60 principios de los 70 (no hay datos antes). Ciclos en los que el techo se adelantó mucho a los indicadores "convencionales". Y es que cuando sale más gente de la que entra al mercado laboral, los datos empeoran un poco más tarde que el mercado. O al menos eso parece.

Lo dejo aquí por si le interesa a alguien.

https://www.youtube.com/watch?v=BD2V8Kgfi0I&t=1sEn respuesta a Alejandro Coll

Los datos de creacion de empleo, asi como los datos de demandantes de subsidios habría que ponerlos en relacion con el cierre de la administracio, así como con la dureza del invierno, que puede darnos datos distorsionados, pero a pesar de ello creo que son bastante buenos.

En respuesta a Luis Mayoral

Es que la estadística del empleo en Estados Unidos tiene truco. Hay muchas personas en edad de trabajar que no constan en los registros como demandantes de empleo. Se calcula que puede haber 100 millones de personas en esa situación. hay que ver la calidad del empleo que se está produciendo ahora que ya eso no lo sé si son por horas en hamburgueserías y Hot dogs y desconozco ese detalle. usa juega siempre hacer el tramposo USA es muy tramposa

Como bien apuntas, ahora sí que parece que empiezan a acumularse diversas señales que apuntan a fin de ciclo.

A mayores, podríamos apuntar los siguientes aspectos que hacen ser cautelosos:

1. Venta de camiones: se aprecia una significativa desaceleración que en anteriores ocasiones ha sido señal de fin de ciclo >

https://inbestia.com/analisis/las-ventas-de-camiones-se-desploman-anticipando-el-final-del-mercado-alcista

2. Pausa de la FED en las subidas de tipods. Cada vez que la FED ha hecho una parada en su proceso de subida de tipos de interés, los mercados han hecho techo y la economía ha entrado en recesión >

https://inbestia.com/analisis/la-fed-detiene-las-subidas-de-tipos-estas-seguro-de-que-es-una-senal-alcista

3. Desaceleración del sector químico, que es un indicador adelantado de la producción industrial >

https://inbestia.com/analisis/el-sector-quimico-de-eeuu-y-caterpillar-lanzan-otra-senal-de-alerta-sobre-la-economia-global

4. Elevado volumen de cash en las carteras de los gestores, a niveles de 2008, justo antes de la gran crisis financiera >

https://inbestia.com/analisis/los-gestores-no-se-fian-del-rebote-y-aumentan-el-nivel-de-efectivo-de-sus-carteras-a-maximos

Por lo tanto, a medio plazo parece que sí, aunque a corto plazo la fortaleza del mercado está siendo brutal.

En respuesta a Jorge Alarcón

Hola Jorge, respecto al punto 4, he leído a analistas que lo consideran alcista, en cuanto están esperando una corrección para entrar esperando nuevos máximos.

De todas formas me quedo con el dato que das del 2008.

Saludos

... y la pregunta del millón es: para cuando se espera el desenlace?, porque los doctores siguen metiendo morfina. Supongo que cuando menos te lo esperes evidentemente porque así es como son las reglas de esto. Pero que llegue pronto porque ni corrige siquiera. Creo que es el mayor número de semanas consecutivas al alza de la historia que podrías comprobarlo. Jajajaja.

En respuesta a fran valderrama

Ni va a corregir a corto plazo. Mientras todos estemos buscando el techo, el mercado seguirá subiendo. Sólo cuando pensemos que no hay nada que hacer, el mercado caerá.

Más vale tarde que nunca, Sr. Ferrer. Tantas veces le he hablado de cómo se estaban desencadenando los acontecimientos que nos llevarían a las señales de que los nubarrones eran muy negros, como usted se empeñó en negar. Tantas veces le he cuestionado los gráficos falsos sobre los que usted sustenta sus análisis, como veces usted ha negado que fueran falsos. Tantas veces he pronosticado ésta situación, como usted se ha negado a dar un solo ápice de credibilidad,...

¿No cree usted, que en vez de sumarse tardíamente al carro de los que pronostican que la economía, va a tomar un camino de declive, sería hora de que admitiese sus errores de análisis, reconociese que es verdad que algunos lo llevamos analizando hace tiempo, aceptar que no supo ver la simiente que ha sembrado ésta cosecha, y aceptar que no tiene usted, ni idea de nada de lo que acontece en el mundo macroeconómico, y que sus tesis basadas en el copia/pega de lo que dice la FED es una burda manipulación de la realidad?.

¿Para cuando pedir perdón por sus erráticos comentarios, desacertados análisis, y abnegada obcecación por defender la mentira y el sectarismo de quien manipula y miente?.

En respuesta a Oscar Bailo Abuelo

Aquí se viene a aportar no a descalificar, cada uno tiene una visión de lo que acontece, como en cada artículo de Inbestia se evidencia y después cada uno es dueño de sus decisiones. Para los que invierten, este es un foro muy recomendable y además gratuito, que hay que agradecer a personas como Hugo Ferrer.

En respuesta a Oscar Bailo Abuelo

Bravo! Muy bien dicho...lo mismo que él que recriminó a Serrat que cantara en catalán. Gracias por su aporte, ahora podemos seguir con el show.

En respuesta a Oscar Bailo Abuelo

Este que se vaya con el intelectual snticamarero procatedráticos anglofilo hispanofobo progre de salón que se está leyendo con ffuición, que supongo ya habrá terminado de perro sanchez, su amo y lo lean juntos a ver si surge el amor.

En respuesta a Oscar Bailo Abuelo

La bolsa no se trata de tener razón. Se trata de ganar dinero.

Siguiendo con la metáfora del Titánic. Dónde se encontrarán ahora tantos pasajeros que presas del terror de algún ruido extraño se arrojaron por la borda, algunos hace ya varios años. Y además, aunque efectivamente sea verdad que hemos chocado con algo. Será seguro que el barco se hundirá completamente, o sólo sufrirá daños y ralentización, porque si no se hunde a lo mejor se está mejor esperando dentro, que fuera en las aguas del atlántico. En fin, yo es que le he cogido cariño al camarote.

Esperaba una caída igual o más vertical que la subida que pillara a todos desprevenidos, para probar al menos el último suelo que de no haber salido los jonkis que dopan al sistema se habría producido así que jugar en USA es un asco. Al oso le están picando todas las abejas. Jajajaja.

Yo sí observo los datos macro además de otros datos pero invierto bajo análisis técnico. Respeto el modo de inversión de cada uno, nadie me obliga a elegir donde invierto ni como invierto y no voy a criticar a nadie, aparte que no soy quien y así me educaron de niño, cada uno en base a sus resultados ya sacará sus propias conclusiones al igual yo saco las mias. Me parecen útiles todas estas informaciones y personalmente aprendo y agradezco sean compartidas.. Luego cada uno decide...

En respuesta a B. Pa.

Tienes razón. Siempre he sido un loser. Las emociones hay que dejarlas a un lado. Sí da alcista hay que ponerse alcista y si ya te salen los yonkis cerrar, no hay otra. Pero es que voy tan a mi bola que esto no es nada. Jajajaja.

En respuesta a B. Pa.

Pues es que es evidente que hay que separar la economía de la Bolsa, que normalmente llevan un desfase mínimo de 6 meses, aunque lo normal es entre 1 y 2 años. En otras palabras no estamos hablando de invertir en una nueva fabrica de neumáticos en Brasil por parte de Michelin que viendo la fase del ciclo no corresponda iniciar esa inversión, sino que nosotros compramos acciones de Michelin directamente o mejor a traves de fondos y puede que precisamente como estamos en el final de ciclo y Michelin no inicia la inversión de esa hipotética fabrica tenga unos buenos resultados al aprovechar mejor su capacidad productiva y nuestra inversión financiera sea un éxito. ¿O acaso alguien me va a negar que la entrada en renta variable de hace mas de un mes, que hemos hecho muchos inversores, no ha sido un éxito total cuando hay fondos que han subido mucho mas del 6 y 7% en este tiempo?.

Como decia mi abuela hace mas de 50 años, "en tiempos de perdices se comen perdices y cuando tengamos que hacer penitencia ya rezaremos"

Recordando un artículo reciente de hugo sobre los bonos, ¿es hora ya de comprar bonos americanos? He estado mirando etfs y dudo entre uno de bonos de 7-10 años y otro de bonos de más de 10 años. También me preocupa el cambio euro/dolar, ahora está en tierra de nadie, si subiera a 1,25 se me despejarían las dudas, ¿qué opináis vosotros?

En respuesta a Francisco Pérez Rodríguez

A día de hoy no se ven próximas unas cotizaciones del 1,25 en euro-dolar, como para empezar a hacer cabalas.

En respuesta a Francisco Pérez Rodríguez

El tema del cambio de divisa sin duda es un problema al comprar bonos americanos. Puedes también intentar comprar futuros sobre esos bonos, que te consumen menos capital y apenas tienen efecto del cambio de divisa ya que el tipo de cambio solo afecta sobre las cantidades liquidadas cada día.

En respuesta a Francisco Pérez Rodríguez

Actualmente invertir directamente en usdeur mediante derivados abonan aprox 1,94 %, anual, hay pocos productos abonen eso. Si estamos cortos supone sobre un 4% el coste que es el coste que actualmente entiendo soportan los fi invertidos en usd cubiertos y que repercuten en el vl. Invertir sin cubrir ya se tiene ese margen del 4%,que se pierde en el cubierto por costes Personalmente tengo mis posiciones en fi sin cubrir moneda a día de hoy ya que creo el par puede ir a favor en gráfica mensual pero lo principal es que el activo principal vaya en la dirección que nos beneficie. La divisa a largo plazo creo no implica tanto. Salvo que el activo vaya en contra y la divisa también.

En respuesta a B. Pa.

Hola Benjamín, podrías aclararnos un poco el comentario, y el modo que operas la renta fija, creo que es muy interesante. Gracias y un saludo.

En respuesta a Manolo G J

Actualmente no tengo posiciones en renta fija, Cualquier posición vía cfd en contado que es al activo hago referencia", tiene un coste diario de mantener la posición el futuro lo meten en la valoración diaria .. En el caso del usdeur abonan en cuenta ese porcentaje la posición larga aunque esto no es fijo, puede variar e incluso pasar de abonar a cobrar. Los fondos que cubren la divisa tienen un coste por cobertura, supongo existirán distintos tipos de cobertura divisa según producto utilizado pero pero si vendieran usdeur con derivados para cubrir a día de hoy eso cuesta un 4% anual y es más o menos la diferencia se ven si se compara rendimiento fi rv fondo usa cubierto con uno sin cubrir, es por el coste cobertura.. Si se invierte en rf solo por pensar en descorrelacion si cae rv también se puede meter un corto, eso sabes seguro descorrelaciona. Todo es relativo y valorable

Cada vez que leo a Hugo (y también a Jorge) creo que son de los mejores analistas que existen, además de conocer como nadie el mercado. Eso no les exime de equivocarse, no ya en lo que dicen, si no en la reaccion de los inversores que como cualquier acción humana es impredecible.

Lo que yo añadiría al ejemplo del barco es que cuando se confirme que el barco realmente ha chocado con un iceberg y que se hunde, darse cuenta que los botes salvavidas no existen (los tipos de interes no se pueden bajar y existe tanta deuda en los estados que no se puede aumentar...) Entonces, ese día, que no tardará mucho en llegar, que Dios nos pille confesados... perdón en liquidez o cortos.

Los datos de ventas mayoristas en EEUU han salido muy negativos. Llama la atención todo lo relacionado con la construcción y reformas, en niveles propios de recesión.

En respuesta a Hugo Ferrer

Anterior gráfico es la evolución interanual de las ventas al por mayor de materiales de construcción y este de herramientas, materiales de fontanería y calefacción.

El dato de construcción de viviendas en EEUU ha salido bastante malo. Confirmación de lo aquí dicho, pero como este mismo gráfico señala, hay que recordar que se puede adelantar mucho al fin real del ciclo y de la bolsa, por supuesto.