La expresión "the big short" [el gran "corto" o posición bajista] se popularizó tras el libro del mismo nombre de Michael Lewis (La gran apuesta, en castellano) y de la excelente película basada en el libro; película que para mi gusto es la película más interesante del mundo de las inversiones, porque relata la intrahistoria de varios operadores que surfearon una de las mayores operaciones global macro de la historia: la debacle del mercado inmobiliario y de crédito de EEUU entre 2006 y 2008.

Si no has visto la película (Oscar a mejor guión adaptado en 2015) o leído el libro, los recomiendo. Aparte de explicar cómo diferentes operadores llegaron a la misma conclusión y cómo cada uno de ellos adoptó su propia estrategia, en la narración se refleja a la perfección las emociones que siente un inversor profesional, especialmente ante una idea de inversión totalmente alejada del consenso en su grado más extremo (ya que nunca se había producido un colapso del mercado inmobiliario estadounidense a nivel nacional), así como la tensa espera por la que tuvieron que pasar hasta que el mercado empezó a caer, una espera en la que incluso tuvieron que enfrentarse a sus inversores que amenazaban con demandarlos (como en el caso de Michael Burry).

Desde la aparición del libro, como decía, se suele utilizar la expresión "the next big short" para hablar del próximo gran evento, cosa o mercado que presentará una gran oportunidad de beneficio. Normalmente, como su nombre indica, una oportunidad hacia el lado bajista, siempre más espectaculares y llamativas que las grandes oportunidades alcistas.

Salvando las distancias porque lo que voy a exponer no es es algo extremadamente contrarian como el caso que relata la película, sino simplemente algo "cíclicamente contrarian" que ocurre cada muchos años, una de las mayores oportunidades en los próximos 12 meses será en el mercado de bonos soberanos. Una oportunidad alcista en los bonos (en su precio que al final es lo que se puede comprar) y bajista en sus rentabilidades y bajista en la economía. Bien podría haber titulado este análisis como "the next big short" ya que es apostar por una recesión económica, pero también se puede hablar de "the next big long" porque apostar por una recesión significa comprar bonos, los cuales suben al calor de la huida de los inversores hacia los activos refugio.

Vamos a hablar del final del ciclo económico, del comportamiento de los bonos con respecto al mismo y de qué mirar para elegir el momento de compra ideal.

El ciclo económico

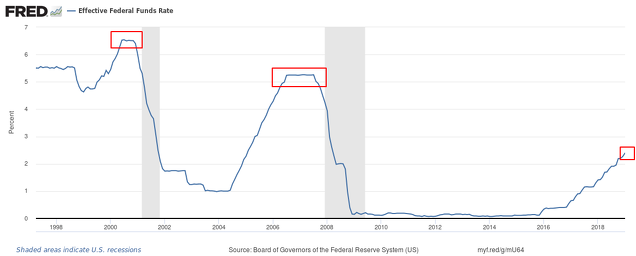

El ciclo económico de EEUU lleva dos trimestres dando señales de agotamiento. Personalmente no creo que estemos entrando en una recesión en este preciso momento, pero los indicios empiezan a acumularse de que la próxima recesión está cerca en el tiempo. De hecho, la Reserva Federal ha decidido por el momento dejar los tipos de interés como están, pausando su ciclo de subida de tipos al menos hasta el mes de junio.

Típicamente, en la parte final del ciclo expansivo de la economía, la Reserva Federal deja de subir tipos porque advierte potenciales problemas económicos (aunque no lo verbalice) y porque deja de estar preocupada por las presiones inflacionistas. Dados los indicios que llevan acumulándose desde el pasado verano y los que van llegando, me temo que la de diciembre fue la última subida de tipos de este ciclo.

Los bonos y el ciclo económico

Desde el momento en el que la FED termina su ciclo de subidas de tipos, hasta que efectivamente llega una recesión, suele pasar algún tiempo, a veces más de un año como ocurrió entre 2006 y 2007. Y en ese periodo típicamente las bolsas siguen subiendo en lo que será su último rally. Pero el mercado de bonos no, es más eficiente que la renta variable a la hora de "poner precio" al cambio de ciclo. Una vez que la FED pausa su ciclo de tipos, estos comienzan a subir, acelerando su apreciación a medida que se desarrolla la recesión.

En el siguiente gráfico vemos como el precio del bono soberano a 10 años de EEUU ya había hecho suelo a principios del año 2000 y que a partir de junio de ese año, cuando la FED subió tipos por última vez, empezó una acelerada tendencia alcista que le llevaría a apreciarse un 23% hasta el 20 de mayo de 2003, toda una fase en la que las bolsas colapsaron un 50% aproximadamente. Igualmente, en el siguiente ciclo la Reserva Federal subió los tipos por última vez el 29 de junio de 2006, fecha que prácticamente coincidió con el suelo en el precio del bono a 10 años, un bono que se apreciaría un 25% hasta enero de 2009, un periodo en el que las bolsas perdieron, de nuevo, más de un 50% de su valor.

En mi opinión, para este ciclo ya hemos visto los mínimos del precio del bono el pasado mes de octubre y la pausa de la FED es una indicio más de que el ciclo está cambiando y de que se aproxima una gran ola alcista en el mercado de bonos durante los próximos 18 meses aproximadamente, tal vez más.

Después de todos los ríos de tinta que se han vertido, parece que el precio del bono (instrumento de 30 años en el siguiente gráfico), no perderá su canal de largo plazo y volverá a desarrollar un importante tramo alcista.

Momento de compra

Explicado lo anterior, parece como que el momento de compra es ya. Probablemente lo sea. Pero como personalmente no tengo una gran convicción de que el ciclo se ha acabado (solo la primera intuición de que está acabando), no soy capaz de lanzarme a comprar bonos con contundencia (actualmente solo tenemos un peso del 10% en cartera). Al fin y al cabo, puede ocurrir como entre 2006 y 2007 y ser una salida inicial en falso, que un año después retestaría los mínimos de mediados de 2006.

Por eso, sabiendo que es improbable y que no es la intención "coger el mínimo absoluto" y que no quiero estar un año comprometido con una idea de mercado que no funciona, necesitaría ver más evidencias de que el ciclo ha llegado a su final. La muestra de que el paciente no solo está enfermo, sino de que efectivamente ha muerto.

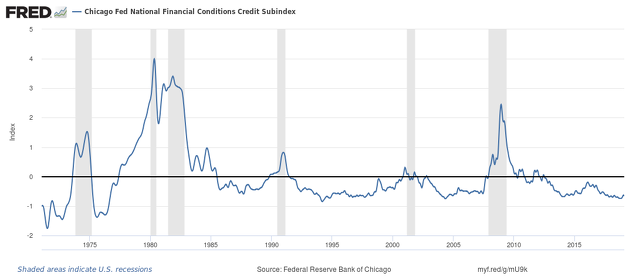

Personalmente me fijo en una batería de varios indicadores adelantados, pero por mor del ejemplo y la sencillez para expresar el momento adecuado en el que podríamos comprar bonos "a manos llenas", podemos seguir un indicador que, cuando se activa, es porque el ciclo efectivamente ha llegado a su final. Me refiero al subíndice de condiciones crediticias de EEUU que elabora la FED de Chicago.

Una vez que supera la barrera del 0, el indicador señala que el sistema financiero y económico se encuentra bajo un fuerte estrés. Además, o bien lo señala antes de una recesión o justo al comienzo de la misma. Por ejemplo, el subíndice de condiciones crediticias superó la barrera del 0 en noviembre de 2000 y en el siguiente ciclo en septiembre de 2007. Cuando eso ocurre (líneas violetas siguiente gráfico), el mercado de bonos solo puede ya subir porque los inversores huyen de los activos de riesgo para protegerse en los activos defensivos. Es verdad que no es el mínimo absoluto, que siempre es antes, pero también es verdad que cuando se está en esa fase, la tendencia suele ser sólidamente alcista y, si bien hay retrocesos, también cada uno de ellos es una oportunidad de compra.

Lo interesante de empezar a comprar bonos desde ya si se cree que el ciclo ha terminado, o muy pronto si se cree que el ciclo está por terminar, es que el mercado de bonos se vuelve más direccional en esta fase de cambio del ciclo que la propia renta variable.

Esto es así por varias razones, pero tal vez la principal es que en el mercado de bonos los operadores son capaces de adaptarse a los cambios del mismo ajustando la duración de sus carteras de renta fija y realizando coberturas. Por ello los cambios son con un patrón en "V" o tal vez en "W". Además, esto se hace con mayor facilidad porque es un mercado dominado por profesionales. Sin embargo, en la renta variable, tanto los inversores profesionales como los numerosos inversores particulares, tienden a ser "siempre-alcistas" y por tanto logran que por un periodo de tiempo la bolsa no termine de caer, formando un patrón de formación de techo típico de final de ciclo. Algo así como una "MM". Un patrón de cambio más prolongado y complicado que el que se suele ver en el mercado de renta fija.

Dicho de otro modo, el mercado de bonos es más eficiente "señalando" el cambio de ciclo que la bolsa y por eso esta es una interesante oportunidad desde ya...si se cree que el ciclo está llegando a su final.

Desde luego, una de las mejores ideas de inversión en el lado "largo" para los próximos años. Para mí, la segunda mejor después del oro, son los bonos de largo plazo norteamericanos. Poca gente se los imagina "europeizados o japonizados" cerca del 0%. De ahí que tengan más potencial. De todas formas, hay que distinguir entre los refugios (americanos, japoneses, suizos, alemanes) y entre los periféricos puesya vemos que los italianos no se comportan igual. También destacar la que se puede liar en el mercado de deuda corporativa. GE y alguna otra pueden provocar un efecto cascada interesante. Un saludo.

En respuesta a Alejandro Coll

La gráfica del bono alemán está en zona de resistencia y ha salido del canal bajista ya

En respuesta a Alejandro Coll

Claro, solo me refiero al bono de EEUU y en todo caso a los core de Europa. Del fondo ni siquiera estoy guardando la liquidez en letras del tesoro del sur de Europa, porque creo que en una próxima recesión existe el riesgo de ruptura del euro.

En respuesta a Hugo Ferrer

Joder, qué me dices.

En respuesta a Hugo Ferrer

Ruptura del euro!! Ese si que es el Next Big short, long y más! Ciertamente después de los límites alcanzados justo antes del "whatever it takes" de nuestro amigo SuperMario, creo que la próxima recesión conlleva una probabilidad no nula (y bastante alta) de que el euro salte por los aires, probablemente o en dos.

Los inversores espabilados deberían hacer los deberes y construir su cartera a prueba de un evento semejante... ¿Alguna recomendación en este sentido que puedas hacer, Hugo? (Sin desvelar tus cartas operativas, claro :) )

En respuesta a Miguel Hernandez

Bueno, como fondo estoy obligado a diversificar la liquidez y en vez de comprar letras españolas o italiana, compro de norte.

Aparte de eso, pues no tener muchas inversiones en el sur de Europa. Nada más.

Coincido en que el riesgo es más elevado de lo que se pinta.

Yo ahora mismo la inmensa mayoría del grueso de mi operativa está en renta fija fondo y plan. Que desde hace un mes o algo así da positivo por primera vez casi medio punto porcentual.

ojo con el oro y lo tuve largo en 1200 $ la onza y no tuve pelotas de aguantar me cagué me bajé muy pronto pero en 1350 me pongo corto seguro

En respuesta a fran valderrama

Hola Fran, estoy básicamente de acuerdo contigo, la duda es en que tipo de renta fija, creo que la única que puede dar rentabilidad a partir de ahora es la USA, el último trimestre de 2018 la R.F. fue muy negativa. Pero también habrá que valorar la divisa, yo confío en el dolar en momentos de crisis.

Respecto al oro si se complican las cosas puede servir de refugio y creo que será complicado ver bajadas.

En fin, complicado para invertir, hay que buscar activos, que se beneficien de las crisis y que empiecen tendencias primarias alcistas.

Saludos

En respuesta a Manolo G J

El diferencial de tipos de interés entre Europa y Estados Unidos es significativo.

Europa parte de tipos más bajos, por lo que entiendo que los tipos tienen mayor potencial de subida en relación a USA que ya la reserva Federal según los expertos vaticinan como mucho una subida adicional y pueden que no se produzca incluso para seguir alimentando el yonki y facilitarle el terreno de cara a la reelección al pollito, es posible que bajen los tipos. Europa no puede ni eso, ni bajarlos. No le queda política monetaria.

Creo que en renta fija hay que estar en Europa en países saneados macroeconómica mente hablando. Con los demás países habrá más rentabilidad y riesgo.

El fondo de renta fija corto plazo del que soy participe opera en el mercado monetario no solamente con bonos soberanos sino deuda corporativa. Y ya te digo después de tanto tiempo está dando rentabilidades positivas sorprendentemente además altas después de ver durante años que perdían dinero y además creo que tiene recorrido.

Estuve viendo el informe de la gestora y está muy diversificado.

En respuesta a fran valderrama

Hola Fran, en estos momentos cuesta localizar inversiones para simplemente esperar el desenlace del mercado, al margen de la liquidez.

He estado comprobando varios fondos de renta fija soberana y monetarios, pero ya sea por su gestión o por las comisiones no encuentro nada decente.

Si no te importa y si has tenido mas suerte sería muy de agradecer que la compartieras.

Saludos

No soy entendido en bonos pero aunque técnicamente el bono a 30 apunta alzas considero que los niveles anteriores eran de burbuja en las valoraciones. El bono a 30 creo que debe ser el más intervenido por parte de quizás la FED para evitar se les invierta la curva de tipos y eso es frenando el alza del bono de 30 a su gusto, vendiendo y subiendo el rendimiento y sube la curvita. Una zona de rendimiento del 3,5% o 4% es creo muy buena inversión con poco margen de caida del bono en el mercado pero yo no creo se vaya a ir de nuevo a niveles de 178, al menos el de 30. Pero ya se verá..

En respuesta a B. Pa.

Hola Benjamín, en mi opinión, con la inflacción actual y el entorno de desaceleración de la economía, esperar rendimientos del 3,5% o 4%, lo veo muy difícil. Saludos

En respuesta a Manolo G J

Cuando el bono usa de 30 cotizó en el entorno de 135 creo ya equivalía a un rendimiento de un 3,5 y es donde creo era interesante. comprar.. Hay que tener en cuenta el tema de que un tema es el rendimiento del bono y otra el beneficio o pérdida del bono en el mercado que va a la inversa del rendimiento.

Hola Hugo, creo que poner en duda la continuidad del euro, merece un artículo especial para los que te seguimos, detallando los riesgos y las soluciones según tu opinión, lo que abriría un interesante debate en Inbestia.

Sería muy de agradecer .

Saludos

En respuesta a Manolo G J

Ok, tal vez, aunque tampoco es una opinión fuerte. Es solo x si acaso.

Enhorabuena Hugo por el artículo yo creo que es muy buena idea comprar bonos a largo los tipos indefectiblemente van a bajar a más tardar el año que viene y se habla incluso de tipos negativos en el dólar. Como ves el comprar yenes contra euros? Podías explicar la correlación entre el yen japonés y los tipos a 10 años americanos? Muchas gracias por anticipado Por último desearte toda la suerte del mundo con el fondo Esfera

En respuesta a Juan Rodriguez

Hola Juan.

Comprar yenes tendría todo el sentido del mundo por la misma razón que tiene comprar bonos. Fíjate como el GBPJPY marca máximos con una precisión brutal cuando se inician las fases de desaceleración/recesión a nivel global.

Y en concreto el EURJPY parace más débil que otros pares, al menos las últimas sesiones.

Sobre las correlaciones escríbí esto hace tiempo

https://inbestia.com/analisis/por-que-un-inversor-en-bolsa-europea-no-quiere-ver-el-yen-apreciarse