Tras observar durante algún tiempo el proceso de búsqueda de ideas de inversión de muchos inversores en valor, me he dado cuenta de que acaban rechazándose muchas buenas ideas de inversión por ideas preconcebidas erróneas. Tras presentar una compañía con gran potencial de crecimiento, no solo en base a sus datos pasados sino también a cualidades presentes; a menudo recibo respuestas con pequeñas pegas y detalles en la mayoría de casos irrelevantes. A continuación reproduzco algunas de las respuestas que suelo recibir: “No me gustan las compañías muy nuevas”, “por múltiplo de beneficios está cara” (hace meses expliqué el problema de los múltiplos sobre beneficios), “hay mucha incertidumbre en ese sector”, “el indicador M-score es muy elevado”, “si ha caído un 20% tras la última presentación de resultados es porque algo va mal”. Entendería mejor una reacción del tipo: "Interesante tesis, aunque me gustaría realizar más comprobaciones y tener mayor grado de seguridad sobre la tesis de inversión".

Hay que aclarar una serie de conceptos. Es comprensible que cierta idea de inversión no encaje en el estilo de un inversor, que busca otro tipo de situaciones o ideas de inversión. No hay nada de malo en esto. Sin embargo, este no es el problema de fondo. La cuestión es que muchos inversores tenemos muchas ideas preconcebidas (estamos todos incluidos) de lo que es un signo positivo o negativo sobre una inversión. Por lo tanto, cuando Francisco Paramés dice que algo por encima de PER 15 está caro (idea heredada de Warren Buffett), se concluye que una idea de inversión tiene que cumplir este criterio. Me sorprendieron mucho unas declaraciones de uno de los antiguos gestores de Bestinver (creo que era Francisco Paramés) en una conferencia reciente a la pregunta de por qué nunca invirtió en Inditex. La respuesta fue: “siempre estuvo cara”. Esto es absurdo, Inditex siempre estuvo barata, en realidad fue una ganga durante muchos años. Una cuestión diferente es que ni él ni otros muchos fuimos capaces de ver el enorme potencial de crecimiento de Inditex. El mismo Francisco Paramés lo matizaba en su respuesta, quería referirse a sus estándares de valoración, siempre tuvo un PER o múltiplo no muy bajo, y por lo tanto, no cumplía sus criterios de inversión. Es evidente que los antiguos gestores de Bestinver han logrado buenos resultados invirtiendo de forma prolongada, y lo que importa son los resultados del proceso en su conjunto, no cuántas ideas se les escaparon.

Lo que quiero ilustrar es que las ideas preconcebidas no dejan ver el bosque. En vez de observar de antemano el múltiplo de beneficios de una compañía, deberíamos establecer unas expectativas sobre su futuro. El proceso debería empezar por recoger toda la información y evidencia posible, para finalmente, realizar una valoración final. En el caso de Inditex, ya sea hace años o ahora, deberíamos evaluar el potencial de crecimiento de una compañía que viene aumentando sus ventas y beneficios sin falta todos los años. Si lo hacemos al revés, que es lo habitual en muchos inversores, la primera idea negativa o positiva puede distorsionar todo el análisis posterior.

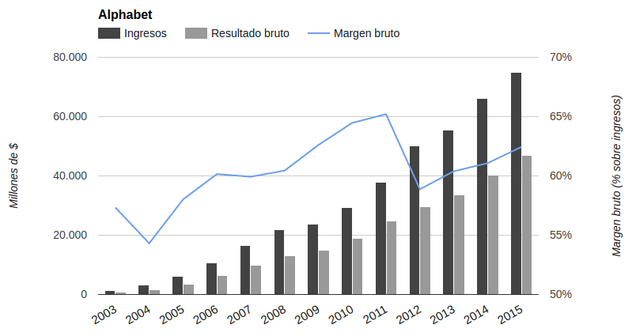

Es posible que no demos con la clave o los puntos de apoyo sobre los que sostener que esta compañía crecerá un 10% en ingresos y beneficios año a año, y en esa situación, a lo mejor no tenemos suficiente evidencia o razones para invertir en ella. Pero lo que es un completo error es pensar que el crecimiento futuro de una compañía es completamente aleatorio e impredecible. Por supuesto que no tenemos una bolsa de cristal y hay ciertas limitaciones. Pero es igualmente absurdo es pensar que las probabilidades de Inditex de crecer un 10% por año son las mismas que las ventas se reduzcan un 10% por año, como si fuesen escenarios equivalentes desde el punto de vista de las probabilidades. Otro caso evidente es el de Alphabet, que registra tasas de crecimiento más elevadas en los últimos años. Hay que estar completamente fuera de la realidad para pensar que es igualmente probable que siga creciendo al 20% anual a que decrezca al 20% anual. Esto se desmonta cuando se analizan las razones por las cuales los ingresos de esta compañía sigue creciendo al alza. No es un proceso aleatorio en el cual es igualmente probable que los ingresos caigan un 5% o crezcan un 5%. Estadísticamente no se sostiene, ya que Alphabet no ha registrado ni una sola caída en ingresos desde que salió a bolsa, ni siquiera en 2008 en la mayor crisis financiera de la historia. Es decir, si esto fuese un proceso de cara o cruz, ¿cómo se explica que salga siempre ‘cara’? Obviamente, algo está sucediendo para que Alphabet siga triunfando en varios mercados. Y lo que el inversor necesita es describir bien esa realidad que está detrás de esta evolución financiera, incluso antes de realizar ningún tipo de valoración.

No se confunda, resultados pasados no aseguran resultados futuros. Simplemente, estamos analizando la naturaleza del problema. A lo mejor, si el inversor analiza el potencial de crecimiento de Alphabet antes de observar sus múltiplos sobre beneficios, puede llegar a una conclusión distinta. Esto es lo que me sucedió a mí. Yo partía de la base de que para una compañía era difícil crecer mucho en términos relativos cuando ya era muy grande, como es el caso de Alphabet. Pero la disciplina que me he impuesto en la Cartera Value de analizar el negocio en todos sus aspectos independientemente de si es atractiva como idea de inversión o no, me di cuenta de que el potencial de Alphabet era muy superior al que descontaba la cotización en agosto de 2016 (y por eso fue incluida en su día en la cartera modelo). El proceso es claro, primero analizar la evidencia y recoger información sobre la naturaleza del negocio, después establecer expectativas y el potencial de crecimiento, finalmente, compararlo con la valoración del mercado.

Este proceso no va a evitar los errores de inversión, pero permite eliminar los sesgos e ideas preconcebidas que impregnan de forma sesgada toda la información que podemos lograr sobre la compañía. El proceso psicológico es el siguiente: “como su múltiplo es mayor de 15-18, en principio está cara”. Aunque después veamos grandes cualidades, buenos signos y gran potencial de crecimiento, siempre pondremos por delante el “pero”. La primera impresión o idea preconcebida sobre cualquier cuestión tiene un poder inmenso sobre cualquier otra observación posterior que hagamos. A veces, el inversor ni siquiera sigue investigando, entiende que no hay nada interesante en esta compañía a ese múltiplo. Liberarse de estas ideas preconcebidas es enormemente costoso. Lo vemos en múltiples facetas de la vida. Solo entendiendo este problema, se puede hacer el esfuerzo por reconsiderar estas opiniones continuamente. Es necesario estar abiertos a cambiar de opinión, eso sí, por buenos motivos o razones de peso.

Daniel Kahneman cuenta una anécdota muy interesante sobre este tema en su libro ‘Pensar rápido, pensar despacio’. Su compañero de investigación Amos Tversky dirigió un pequeño experimento de selección de personal en el ejército israelí. Se vieron obligados cambiar el tradicional método de selección de los candidatos para ciertas posiciones, que consistía en una entrevista personal que era valorada por el entrevistador según sus impresiones. El nuevo método obligaba a evaluar seis parámetros del candidato y evaluarlos por separado, finalmente, una fórmula matemática sobre la nota de los parámetros daba una nota final a cada candidato. Los resultados fueron positivos, el nuevo método mejoró los resultados y el proceso de selección. Pero ahí no se quedó el experimento, sino que probaron con un tercer método de selección, que consistía en evaluar los seis parámetros y dar una nota a cada uno, pero la nota final era decidida por el entrevistador sin ningún tipo de fórmula, solo atendiendo a la información que había recopilado. Amos Tversky contaba que este último método era igual de bueno que el segundo y mucho mejor que el tradicional, por supuesto. Esta historia ilustra que, independientemente de si usas una fórmula matemática o no para la toma de decisiones, la recogida previa de información y evidencia es lo que marca la diferencia. Por supuesto, una de las claves es escoger bien las preguntas o los parámetros a evaluar.

Si quiere comprobar cómo funcionan esas ideas preconcebidas en el mundo de la Inversión en Valor, observe esos comentarios que han estado circulando durante muchos años de que la tecnología es un sector muy cambiante y por lo tanto muy arriesgado. Esta fue una idea extendida por algunos inversores que con éxito evitaron caer en la burbuja tecnológica de finales de los años 90. Esa fue la simplificación, la realidad es otra. El problema no son las compañías tecnológicas en sí, sino que los negocios en fase inicial suelen estar rodeados de más incertidumbre. Cuando algo empieza es menos conocido y falta algo de experiencia para ver cómo se desarrollan los acontecimientos, podemos considerar una mayor dispersión de posibles desenlaces. Y esto es lo que sucedió con muchas compañías relacionadas con la aparición de Internet en los años 90, además del comportamiento estúpido de muchos inversores dando valoraciones extremas a compañías dudosas. Sin embargo, el mensaje que ha calado es que la tecnología es más arriesgada, más impredecible, etc. Y no se me ocurre un negocio más sólido y consolidado que el de Alphabet hoy en día. Incluso a principios de los años 2000 ya había ejemplos de compañías tecnológicas muy consolidadas y fuertes, como era el caso de Microsoft.

Si quiere un ejemplo de cómo un inversor lucha contra sus ideas preconcebidas, puede observar este párrafo de Peter Lynch donde explica cómo superó sus prejuicios tecnófobos analizando Amazon:

All along I’ve been technophobic. My experience shows you don’t have to be trendy to succeed as an investor. In fact, most great investors I know (Warren Buffett, for starters) are technophobes. They don’t own what they don’t understand, and neither do I. I understand Dunkin’ Donuts and Chrysler, which is why both inhabited my portfolio. I understand banks, savings-and-loans , and their close relative, Fannie Mae. I don’t visit the Web. I’ve never surfed on it or chatted across it. Without expert help (from my wife or my children, for instance) I couldn’t find the Web.

[...]

Later on you’ll read how I discovered some of my best stocks through eating or shopping, sometimes long before other professional stock hounds came across them. Since Amazon existed in cyberspace, and not in suburban mall space , I ignored it. Amazon wasn’t beyond my comprehension— the business was as understandable as a dry cleaner’s. Also, in 1997 it was reasonably priced relative to its prospects, and it was well-financed. But I wasn’t flexible enough to see opportunity in this new guise. Had I bothered to do the research, I would have seen the huge market for this sort of shopping and Amazon’s ability to capture it. Alas, I didn’t. Meanwhile, Amazon was up tenfold (a “tenbagger” in Lynch parlance ) in 1998 alone.

Durante todo este tiempo he permanecido tecnófobo. Mi experiencia me dice que no tienes que estar a la vanguardia para tener éxito como inversor. De hecho, la mayoría de grandes inversores que conozco (Warren Buffett para los iniciados) son tecnófobos. No compran lo que no entienden y yo tampoco lo hago. Yo comprendo Dunkin’ Donuts y Chrysler, y esa es la razón por la que ambas permanecieron en mi cartera. Comprendo el negocio de los bancos, las sociedades de préstamos y depósitos y su relativo más cercano, Fannie Mae. No visito la web, nunca he navegado a través de Internet. Sin la ayuda de un experto (como mi mujer o mis hijos por ejemplo), ni siquiera podría encontrar la web.

[...]

Más adelante verá cómo descubrí algunas de mis mejores ideas de inversión mientras comía o iba de compras, a veces mucho antes de que otros inversores profesionales las conociesen. Como Amazon solo existía en el ciberespacio y no en el centro comercial de un suburbio, lo ignoré por completo. Amazon no estaba fuera de mi comprensión, el negocio era tan sencillo como una tintorería. Pero no fui lo suficientemente flexible para ver la oportunidad en este nuevo entorno. Si me hubiese molestado en realizar la correspondiente investigación, habría visto el gran mercado para este tipo de compras y la habilidad de Amazon para capturarlo. Sin embargo, no lo hice. Mientras tanto, Amazon había multiplicado por 10 (una teenbagger en la jerga de Lynch) solo en 1998.

Peter Lynch - Beating the Street

La cuestión no es que las compañías tecnológicas sean más impredecibles o diferentes al resto. El problema es que, como bien explicaba Peter Lynch, muchos inversores tradicionales no comprenden bien las nuevas herramientas y productos. Están fuera de su área de competencia. Y cuando escucho decir a Francisco Paramés que es imposible saber si la gente seguirá usando Facebook dentro de 5 o 10 años, creo que lo dice sin haberse hecho una cuenta de usuario y observar el comportamiento de la mayoría de usuarios en la red social. El número de usuarios de Facebook sigue creciendo en millones año a año por todo el mundo. Desde el punto de vista estadístico, si millones de personas de todos los países del mundo y en todas las franjas de edad se sienten atraídos por la red social, y cada año aumenta el tiempo medio que gasta cada usuario en Facebook, no se puede decir que sea un fenómeno esporádico o pasajero. Algo hay detrás, una o varias fuerzas muy poderosas comunes a un grupo enorme de personas que deciden abrirse una cuenta y compartir información personal. Desde luego, todo es posible y nadie tiene una bola de cristal para asegurar que dentro de 10 años la gente seguirá usando Facebook. Pero no creo que sea menos predecible que saber si BMW va a seguir siendo uno de los principales fabricantes de automóviles dentro de 10 años o si van a seguir existiendo las televisiones en abierto y los periódicos en papel. No se trata de si Facebook es una buena idea de inversión o no, sino de si el negocio de las redes sociales está rodeado de mayor certidumbre que el de otros sectores.

Estoy convencido de que si muchos de los inversores escépticos en el sector tecnológico analizasen de forma objetiva la evidencia que tenemos hasta ahora, cambiarían significativamente su visión sobre algunas de estas compañías. Aunque más peligroso que cerrarse en banda frente a ciertos problemas, es aceptar de forma acrítica todas las ideas que circulan sobre la tecnología. Hay inversores que hacen pocas preguntas antes de dar por buena una idea tal que “esta compañía es el futuro, se va a comer a todos los competidores tradicionales”. La actitud mayoritaria en estos momentos se acerca más a este segundo caso que al primero, con valoraciones muy dudosas para compañías que se encuentran en una fase muy inicial y requieren la inversión de cantidades gigantescas, lo cual a veces termina en desenlaces desastrosos. Pero la respuesta a este segundo problema es la misma que al primero, recoja toda la evidencia posible y evalúe los diferentes aspectos de la compañía con mayor impacto para el inversor. Quizás cambie la idea extremadamente optimista sobre cierta compañía. No lo haga al revés: primero recoja información y describa con rigurosidad la situación, después realice las valoraciones correspondientes.

Si está interesado en el Curso de Análisis Fundamental, visite la página de información del curso que comenzará el 22 de mayo. El descuento por pronto pago acaba el 15 de mayo.

Cartera Value: Pruebe un mes gratis de la Cartera Value si está interesado en el análisis de compañías desde el punto de vista fundamental.

Artículos relacionados:

- Presentación del Curso de Análisis Fundamental de inBestia

- El fenómeno económico que está detrás de la nueva revolución tecnológica

- Las limitaciones de los screeners y el análisis estadístico - Daimler y los fabricantes de vehículos

- ¿Caro o barato? El PER es uno de los indicadores más confusos

- La diferencia la marca el marketing, no la tecnología

- La importancia de calibrar las herramientas del inversor