Creo que no me equivoco si digo que el sentimiento es mayoritariamente alcista en la renta variable. Incluso en la europea que tan castigada ha estado durante un tiempo por los temores deflacionistas, los temores de un contagio de la economía china en el resto del mundo, la guerra comercial entre los productores de petróleo, el impacto de esta guerra en los países emergentes y, cómo no, el referéndum del Reino Unido para revertir su membresía de la Unión Europea.

Pero esto es normal y per se no es una señal de peligro. En un mercado alcista suele haber mayorías de alcistas la mayor parte del tiempo, al igual que en un mercado bajista por lo general suele haber mayorías de bajistas. El problema sería que hubiera una gran mayoría de alcistas convencidos de que las acciones solo pueden subir, que es algo seguro y contra lo que no se puede argumentar. Entonces es cuando o bien el movimiento alcista termina, o bien se va a tomar un respiro prolongado.

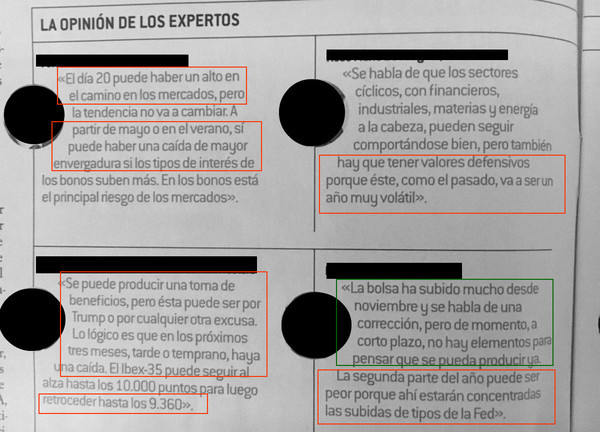

Eso no parece estar ocurriendo en estos momentos. Aparte de factores de riesgo que los inversores perciben (Trump, valoraciones, xenofobia, desintegración europea, Oriente Medio, etc) y que siempre existen, lo cierto es que el mercado bajista que parece estar dejando atrás la bolsa europea, sigue teniendo una fuerte influencia en el sentimiento. Así, a pesar de haber una mayoría de alcistas de cara a este 2017, también parece que existe una mayoría de personas que esperan una corrección importante inminente. Es una opinión subjetiva basada en mi percepción viendo los comentarios de los 8 analistas que aparecían en una revista de inversión española el pasado mes de enero y a la que ya me referí hace unos días:

Esta unanimidad en lo que podría denominarse "alcismo cauteloso" o "escepticismo alcista", es principalmente producto del entorno de mercado que se ha vivido en Europa en los últimos tiempos, aquel en el que ser cauteloso o dejar de ser alcista después de un repunte bursátil, ha funcionado mejor que otros enfoques.

Desde luego, si los últimos 6 meses han sido solo una tregua dentro de un gran mercado bajista, ese enfoque que ha estado funcionando lo seguirá haciendo mejor que el mercado. Pero si el mercado ha cambiado en su naturaleza, es decir, que sea alcista a medio plazo, entonces las estrategias basadas en no seguir el mercado, y especialmente las estrategias que buscan extremos de "sobrecompra", lo harán relativamente peor que los índices.

Por tanto la cuestión es ¿es éste un mercado alcista y lo seguirá siendo al menos un tiempo? ¿O es bajista? Yo creo que es alcista y el momento actual es interesante porque justo en medio de este escepticismo de corto plazo, el mercado parece estar formando un patrón de continuidad alcista. Vayamos por partes para intentar lograr el mayor grado de contextualización posible.

Primero un poco de recapitulación breve con referencias. Hace meses se vieron algunas medidas de sentimiento propias de fin de ciclo bajista (I y II). El siguiente gráfico,de entonces, mostraba el nivel de inversión en acciones con respecto al efectivo en cartera en la amplia encuesta a gestores que realiza Bank of America Merrill Lynch.

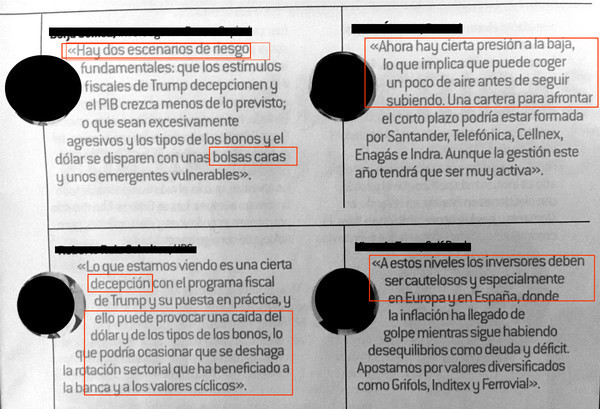

Por esas fechas, aproximadamente, también surgieron señales técnicas de medio plazo que suelen producirse justo cuando comienza un nuevo mercado alcista: nuevos máximos anuales después de más de un año sin ellos, la curva de Coppock, cruce al alza del MACD mensual, periodo de baja volatilidad tras el cual las cotizaciones rompen al alza, días de acumulación alcista y, por supuesto, superación de resistencias de corto plazo (todo estos datos en este enlace). El siguiente gráfico del S&P 500, de entonces, señala las ocasiones en las que se alcanza un nuevo máximo anual después de más de un año sin que se produzca uno.

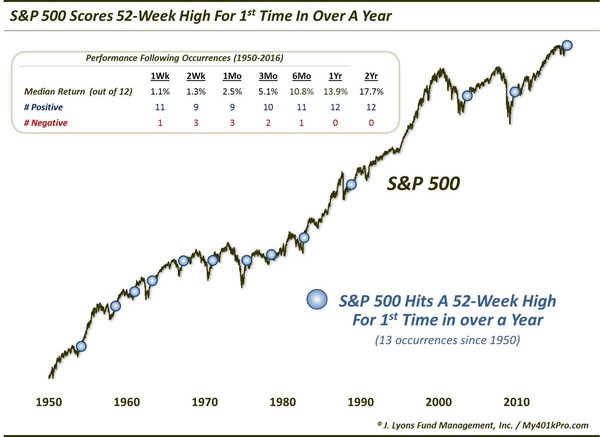

De esta manera, con el caldo de cultivo de un sentimiento pesimista, el mercado empezó a actuar como si comenzara un nuevo mercado alcista. Después de las elecciones norteamericanas se desató un fuerte e inesperado repunte bursátil que, en mi opinión, fue la confirmación de que estábamos en un nuevo mercado alcista. El desarrollo alcista desde entonces ha llevado a los índices bursátiles a niveles de "sobrecompra" no visto en años o incluso décadas según el indicador e índice que se observe. El alcanzar este nivel de "sobrecompra" ha hecho que muchos hayan pronosticado o sigan pronosticando fuertes caídas en el corto plazo. Si bien el mercado siempre puede corregir por cualquier evento sorpresa que aparezca, la realidad es que un nivel de "sobrecompra" no indica peligro si se está en un mercado alcista.

En medio de toda esta situación de "sobrecompra", el RSI del Dow Jones Industriales, alcanzó una de las 5 lecturas más elevadas desde la creación del índice en el siglo XIX. Pero como vimos, ni las 4 lecturas extremas previas habían pronosticado retrocesos bursátiles en los siguientes meses -más bien lo contrario-, ni el índice Dow Jones Industriales es muy apropiado para el análisis técnico por ser su metodología de cálculo una extravagancia. Por eso preferimos observar los niveles de "sobrecompra" en el índice S&P 500 (siguiente gráfico), que cuenta con una metodología de cálculo correcta y vimos como lecturas extremas al alza son la característica natural de un mercado alcista, más que una advertencia de peligro -de media-.

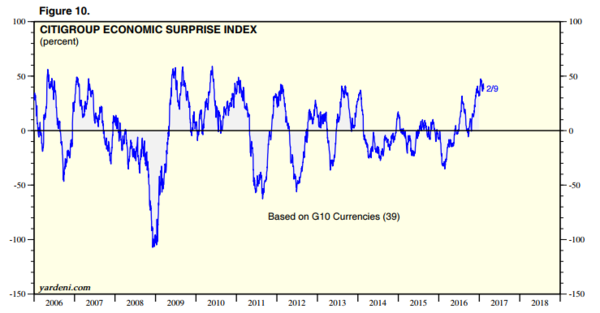

Todos estos factores de sentimiento y de comportamiento del mercado, además, se han producido con una mejora de los datos macroeconómicos, tal y como muestra el índice de sorpresas macroeconómicas elaborado por Citigroup. Es decir, que al menos hasta ahora, el movimiento al alza viene con una reaceleración macroeconómica de fondo.

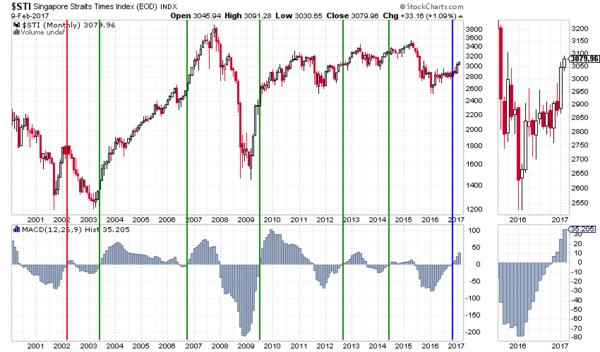

Así, índices bursátiles como el de Singapur, especialmente sensible al ciclo económico global, en este mes de febrero está cotizando por segundo mes por encima de la resistencia que no conseguía superar desde el tercer trimestre de 2015. Como puede observarse, los cruces del MACD al alza -mensual- suelen indicar correctamente el inicio de un nuevo movimiento alcista de al menos un año.

Más o menos, este ha sido el guión de la película hasta la fecha. El irme atrás hasta unos meses es porque al ser muchas de ellas señales de medio plazo (1-3 años) son señales que siguen vigentes a día de hoy y por eso es necesario recordarlas.

Ahora mismo la situación de "sobrecompra" continúa en los mercados, pero desde el mes de diciembre se ha producido una consolidación de unas 8 semanas. El momento actual es muy interesante porque aparenta que de nuevo se retoma el movimiento alcista tras este descanso, un movimiento que confirmaría el cambio de naturaleza del mercado, ya que estaría negando lo que casi siempre ha ocurrido en los últimos tiempos: retroceder tras cualquier punto de "sobrecompra". Todo en un claro ambiente de escepticismo alcista.

En el siguiente gráfico podemos ver en primer lugar el índice Euro Stoxx 600 y el índice Euro Stoxx 50, donde se ve como la tendencia primaria bajista se quebró al alza en ambos índices a finales de noviembre y como en las últimas semanas se ha producido un proceso de consolidación de las cotizaciones.

La situación actual es una en la que en medio de la consolidación se ha formado un patrón de doble suelo de corto plazo con apoyo en la media de 50 sesiones. Desde mi punto de vista, es un patrón típico que aparece en las primeras fases de un mercado alcista y, por ello, si entiendo que la situación global es alcista, espero que sea el principio de un nuevo repunte al alza. Esto me hace mantener por el momento el nivel de exposición alcista. Mientras este patrón se mantenga, en mi opinión no hay que tener miedo a las alturas. La resolución, a partir de este viernes.

----

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.