Mi forma de ver el mercado es que existen tendencias primarias, secundarias y terciarias en la bolsa. También existen tendencias primarias y secundarias en las tendencias macroeconómica (por ejemplo una expansión acelerada Vs. una expansión desacelerada o una contracción acelerada Vs. una contracción desacelerada).

Pero además, en mi opinión, existen diferentes estados del sentimiento bursátil en el corto, en el medio y en el largo plazo. ¿Cómo puede ser esto?

El sentimiento de mercado de largo plazo puede dividirse en 4 fases: pesimismo que es la emoción dominante al inicio de un gran mercado bursátil alcista: escepticismo durante la fase en la que las cotizaciones ascienden mientras la incertidumbre aún es elevada; optimismo que tiene lugar cuando la mayoría reconoce el nuevo ciclo; euforia que se produce cuando la mayoría mantiene unas expectativas exageradamente positivas sobre el futuro, hecho que suele ocurrir al final del ciclo.

Dentro de estas 4 grandes fases hay ocasiones en las que en el corto plazo hay mayor pesimismo y otras veces mayor optimismo. Por ejemplo, durante las fases bursátiles alcistas dominadas por el pesimismo y el escepticismo como ocurrió entre 2009 y 2011 en Estados Unidos, hay semanas en las que la encuesta de American Investors(AAII) refleja una mayoría de alcistas y otras semanas en las que refleja una mayoría de bajistas y aún otras semanas en las que el sentimiento es completamente neutral.

En la siguiente imagen he señalado las únicas semanas con una mayoría de bajistas en las encuesta de AAII entre 2009 y 2010.

Y en esta otra he señalado en rojo esas mismas semanas con mayoría de pesimistas y en verde las únicas semanas en las que hubo mayoría de optimistas.

Como se observa, podemos estar en una fase general de sentimiento pesimista y escéptico de 2 o 3 años de duración en la que se dan subfases donde brevemente domina un claro pesimismo y otras en las que domina un claro optimismo.

Muchos analistas y operadores -por no decir casi todos- tienen problemas en entender que puede existir sentimiento de corto plazo y sentimiento de largo plazo y tienden a creer por confusión y reduccionismo que el sentimiento es lo que una simple encuesta o tal vez un índice como el VIX señala.

Estos dos últimos ejemplos son herramientas fáciles de leer y muestran claramente cual es el sentir en el corto plazo. Pero sacar conclusiones sobre el sentimiento general en base a ellos, es como decir que uno puede definir cuál es la tendencia primaria de la bolsa atendiendo a que ha hecho ésta en los últimos 3 días. Un completo despropósito.

Las encuestas e indicadores de sentimiento de corto plazo son útiles, pero son muy reactivos a los acontecimientos recientes y poco o nada aportan a la perspectiva bursátil de medio o de largo plazo.

Cuando el mercado retrocede el pesimismo aumenta y es probable que aparezca una mayoría de bajistas en la encuesta de AAII y es inevitable que el VIX ascienda. Por el contrario, cuando el mercado avanza el optimismo regresa y el VIX desciende. Si la corrección es un poco más grande de lo habitual, el indicador de newsletters de Investors Intelligence señalará que hay más bajistas que alcistas. Todos estos indicadores ayudan a entender que está ocurriendo en cuanto al sentimiento en el corto plazo y son extraordinariamente útiles; pero ninguno te puede ayudar a entender en qué momento del ciclo estás desde la perspectiva del sentimiento de largo plazo, que es el más importante de todos.

Un VIX en 30 es un VIX en 30 tanto en la fase de pesimismo como en la fase de escepticismo o incluso en la de euforia. Una 45% de alcistas en la encuestas de AAII es un 45% tanto en la fase de escepticismo como en la de euforia. Pero ¿qué pueden indicar estas herramientas cortoplacistas del verdadero y más profundo sentimiento de mercado? Nada.

Para conocer cuál es el verdadero sentimiento bursátil de fondo en realidad no necesitamos indicadores ni herramientas, solo nuestros oídos para escuchar "lo que se dice por ahí". Tu percepción.

El problema es que percibir con claridad no es fácil. Hace falta tener experiencia, conocimiento y saber qué es lo que puede ser relevante y qué es lo que son nada más que anécdotas. Es extremadamente sencillo que todo el ruido que rodea a la bolsa nos lleve a error. Como hemos dicho el público (incluyo a los expertos) es muy reactivo a los acontecimientos. Si la bolsa sube el pesimismo aparentemente se atempera y el optimismo regresa en mayor o menor medida. Si la bolsa desciende los siempre-bajistas vuelven a alzar la voz y el nerviosismo hace presencia. ¿Cómo podemos distinguir el sentimiento de largo plazo de estas sobrerreacciones de corto plazo?

Desde mi punto de vista el sentimiento optimista de corto plazo es extraordinariamente uniforme en los rallys bursátiles sea que se produzcan durante una fase de escepticismo o durante una fase de euforia. Una portada de un medio económico señalando que un índice se acerca a un hito es común en todas las fases del mercado.

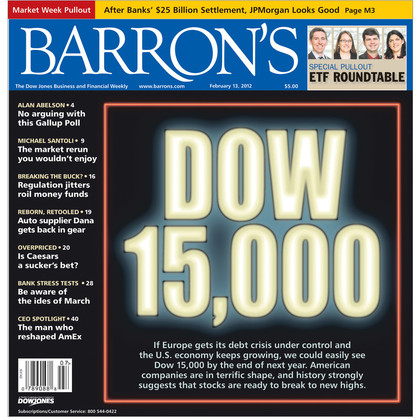

La siguiente imagen es de la portada de Barrons en febrero de 2012 hablando de los 15.000 puntos en el índice Dow Jones cuando este se encontraba en 12.500 puntos. En aquellas fechas el mercado había estado ascendiendo 5 meses después de una durísima corrección del 20% y la fase general era una de escepticismo. A pesar del evidente escepticismo bastan unos pocos meses de subida para que un medio publique cosas como esta:

Y esta otra es una portada reciente de Cinco Días hablando de como la bolsa española (Ibex 35) se dirigía a los 12.000 puntos después de muchos meses de subidas. De momento esos 12.000 van a a esperar con la corrección actual. En mi opinión esta portada se ha producido durante una fase de sentimiento general optimista (incipiente pero optimista).

Tal es la uniformidad que existe en las subfases alcistas que de ellas poco se puede saber sobre cuál es el verdadero sentimiento de largo plazo.

Por eso mi convencimiento es que solo hay una manera fiable de entender cuál es el sentimiento bursátil general. Se trata de observar el sentimiento no en las subidas sino en las bajadas. No en las "crestas" sino en los "valles". ¿Por qué? Porque si en las subidas bursátiles impera siempre el optimismo, en los retrocesos no se dan siempre las mismas emociones o al menos hay más matices. A veces un retroceso viene acompañado de un fuerte pánico, otras veces de incertidumbre sin llegar al pánico y aún otras veces un retroceso del mercado viene acompañado de moderación y hasta en ciertas ocasiones de euforia, tal y como ocurre durante una burbuja.

Por ejemplo, cuando en el verano de 2009 hubo una corrección después que se iniciara el mercado alcista en marzo de ese año, todo el mundo pensaba que esa corrección era una continuación del mercado bajista que había terminado 4 meses antes. Cuando una corrección es vista como la continuación de un mercado bajista, sin duda estamos en la fase general pesimista.

Luego, durante los años 2010 y 2011 asistimos a dos correcciones en Estados Unidos. Una del 15% y otra del 20%. En ambas correcciones la emoción imperante era que la economía estadounidense iba a recaer en una segunda recesión (double dip) o que el riesgo era elevado. Cuando una corrección es vista como el inicio de una nueva recesión, sin duda estamos en la fase general escéptica.

La fase de optimismo se reconoce porque cuando se produce un retroceso bursátil la mayoría de opiniones reflejan la idea de que el mercado es alcista y que probablemente continúe su camino al alza. Pero estas opiniones se emiten de forma moderada y con llamadas a la cautela. Algo así ocurrió en la corrección de 2006 y probablemente ocurriría en la actualidad si el S&P 500 retrocediera un 10%. Cuando una corrección es vista como parte de un mercado alcista pero también hay palabras de cautela, sin duda estamos en la fase optimista.

Finalmente la fase de euforia se reconoce fácilmente porque cuando se produce un retroceso este es visto por la mayoría como "algo natural" o una oscilación "inevitable" dentro de una cierta y segura tendencia alcista. En estas ocasiones todo el mundo recomienda comprar el mínimo ("buy the dip"). Todos los expertos justifican el retroceso como una sana corrección y prácticamente nadie duda de que el mercado solo puede subir. Cuando una corrección es vista como una clara oportunidad de compra que solo un siempre-bajista puede ignorar, sin duda estamos en la fase de euforia.

Y así es como se puede detectar el sentimiento de largo plazo. Escuchando qué dicen y cómo lo dicen cuando el mercado cae un 10%.

Buen artículo Hugo.

Yo sigo pensando en que la tendencia macro es alcista. Los datos por ahora es lo que muestran en España y en USA. Europa teniendo en cuenta algunos paises sigue alcista, aunque renqueando.

Me salí de las posiciones más agresivas ETF doble apalancado sobre los 10900 esperando esta corrección. Hoy he entrado con la mitad de la posición en el mismo ETF al tocar la media de 200 sesiones del IBEX 10200 como primer objetivo de caída.

Se y creo que va a caer más, pero sigo pensando que terminaremos el año por encima de los 11000 puntos salvo que la situación prebélica fastidie el crecimiento en Europa.

Un saludo.

Y esta portado ¿Donde la encuadramos?

neutra, sin valor. Es una descripción (a pesar de la palabra "caos").

No expresa deseo.

Mi mas sincera enhorabuena Hugo, desde que comentaste tus dudas sobre la continuidad del mercado alcista, has acertado de pleno, aunque lo importante es la argumentación del sentimiento que utilizaste, lo de menos es que luego acertaras o no. Para el futuro espero estar muy atento a ese olfato de mercado que has demostrado que tienes.

La portada es buenisima viendo ahora lo que ha pasado, lo que mas miedo me da para España es que saliera rajoy hace un par de dias diciendo, BUENO SEÑORES DA POR FINALIZADA LA CRISIS, miedo me da este comentario.

Creo y solo es una creencia que los indices estan en un punto clave o rebotan fuerte o se estapan sobretodo el IBEX Y EL CAC. puede pasar una de las dos cosas no creo qeu se queden en lateral este agosto.

Muy buen post!!! Aunque aun me es difícil identificar el sentimiento de las subfases creo que esta forma de hacerlo que explicas es un paso gigante. Genial.

Lo que me parece curioso es que después de tu primer post donde decías que vendías, han aparecido varios en inbestia y twitter cantando cosas similares como si quisieran "ride your coattails", que no sé como se diga en castellano, pero es como colgarse/aprovecharse de tu fama o tus acciones. Es curioso porque tu fuiste el primero y ahora resulta que varios también lo veían venir. ¿Qué podría significar esto en términos de sentimiento? o es irrelevante. No sé si me he explicado.

Saludos y gracias

Gracias me alegro que te haya gustado.

Sobre lo que comentas la verdad es que siempre hay gente que dice lo de "ya lo decía". Eso es algo normal que siempre ocurre en todos lados.

No tiene ningún tipo de significado bursátil. Tampoco sé a quien te refieres.

Esto viene en tu libro?

cuando sale a la venta? va a estar disponible para kindle?

Saludos

Si,que no veas que chapuza hice con el otro para pasarlo al Kindle :-P

Lo voy a publicar en Kindle y se verá bien. Esto en concreto no sale en el libro. Está acabado y no podía meter más cosas.

s2

Ya vendrá en el siguiente ;)

Gran articulo, ya esta entre mis favoritos. De todas formas, no hay que precipitarse y es importante ver como se comporta el sp500 en las proximas sesiones. Todavia no ha caido ni un 10% desde maximos, por lo que, desde el punto de vista de medio-largo plazo, yo aun me quedo a la expectativa...

Saludos

Este artículo no tiene nada pero nada que ver con la situación actual del mercado! No es un análisis de actualidad.

Pues yo diría que si es de rabiosa actualidad ..

La gente aun ve una remontada en breve ..en plan cohete..

Pocos quieren oír hablar de lateral o consolidación..

Porxeso espero más bajadas..en especial si sigue cortiguiendo el SP hacia 1850..

La gente ya habla de velas verdes en diario ..y luego subida fuerte

Pero pocos hablan de comprar ..mas bien están atrapados por arriba

Un abrazo

Yo hablo de medir el sentimiento en correcciones de al menos el 10%. De momento lo de USA casi no llega a corrección.

No lo he escrito pensando en la actualidad.

Si hay techo el SP dejo un bonito numero de techo 1991.

Muchas gracias Hugo! Por compartir tus conociminetos y tu experiencia... Y por haberme evitado buenas pérdidas!!

Muy buen artículo Hugo. Por un momento sí pensé que el artículo trataba de centrar la fase en la que nos encontramos. Sin embargo ese último comentario me despista, porque dices que no tiene que ver con la situación actual de mercado. Entonces? en qué fase dirías que nos encontramos?

Gracias por el artículo.

Saludos.

Yo diría que estamos en una fase de optimismo, lo cual es alcista a medio plazo.

Es un artículo intemporal. Saludos

Gran articulo! Enhorabuena por tus analisis y aciertos!!