Los principales índices bursátiles estadounidenses se encuentran escasamente a un 5% de sus máximos históricos (salvo el índice de pequeñas y medianas compañías Russell 2000 cuya caída se acerca al 13%), pero el pesimismo entre los consumidores no solo no se ha desvanecido, sino que se ha disparado de forma brusca. Y es que muy probablemente el impacto de la interminable guerra comercial (no se espera que se solucione con brevedad y lo que descuenta el mercado actualmente es tan sólo un mini-acuerdo antes de las elecciones estadounidenses del próximo año) no sólo está impactando a nivel económico (el sector manufacturero estadounidense y mundial es uno de los sectores que más está sufriendo), sino que también está minando la confianza de los inversores y haciendo que su pesimismo acerca de la economía vaya en aumento.

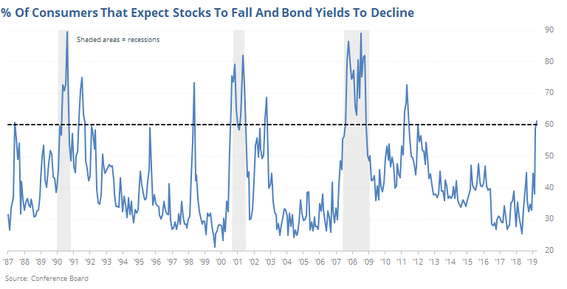

Tal y como vemos en el gráfico inferior, según los datos proporcionados por The Conference Board, el porcentaje de consumidores que esperan que las acciones y la rentabilidad de los bonos caigan (un caída de la rentabilidad del bono implica un aumento de su precio) se ha situado en niveles no vistos en 8 años, concretamente desde la crisis de deuda de la Eurozona de los años 2011 y 2012. Tal y como señalan desde SentimenTrader, es raro ver niveles de pesimismo como los actuales fuera de una recesión y afirman que la incertidumbre está golpeando más a los inversores que la evolución de los datos económicos reales (lo que en inglés se conoce como “hard data” y sobre lo que ahondaremos posteriormente).

(Fuente: SentimenTrader)

Esta caída de la confianza que estamos señalando también se está viendo reflejada en el índice de confianza del consumidor elaborado por The Conference Board. Si bien la percepción de los consumidores sobre la situación actual se mantiene muy cerca de máximos históricos, las perspectivas sobre el futuro se han desplomado de nuevo en el mes de septiembre. Como vemos en el gráfico inferior, niveles de divergencia tan extremos entre la situación presente y las perspectivas futuras como los que tenemos actualmente han sido históricamente precursores de recesiones económicas. Esta divergencia es tan notable que ha sido calificada por Jeff Gundlach, fundador de DoubleLine Capital y conocido coloquialmente como el “rey de los bonos”, como “una de las peores señales recesivas de la historia”.

(Fuente: Morten Lund)

Entonces, ¿estamos a las puertas de una recesión inminente como parecen apuntar estos datos? Es evidente que las perspectivas a medio plazo no son positivas, no sólo por estos datos sino porque estamos viendo señales típicas de fin de ciclo como la inversión de la curva de tipos de interés, la recesión del sector manufacturero global, las fuertes ventas por parte de los “insiders”, el debilitamiento del mercado laboral o el incipiente estallido de la burbuja que se está viviendo en determinadas compañías de la nueva economía (WeWork es uno de los más claros ejemplos, tras haber cancelado definitivamente su intención de salir a cotizar en bolsa).

Sin embargo, en los últimos meses estamos viendo que los datos económicos reales (“hard data”), al contrario que los “soft data” (encuestas como los PMIs que hablan de las perspectivas económicas futuras) están repuntando con mucha fuerza (no solo en Estados Unidos sino también en el resto del mundo).

(Fuente: ISABELNET)

En consecuencia, un elevado pesimismo como el actual unido a una mejoría macroeconómica podría interpretarse como una fuerte señal “contrarian” y originar subidas en los mercados de renta variable en las próximas semanas. Sin embargo, y aunque los “hard data” estén rebotando con fuerza en estas últimos meses, aún es pronto para saber si estamos ante un repunte puntual y momentáneo dentro de la desaceleración económica en la que nos encontramos inmersos o es el principio de un cambio de tendencia hacia una reaceleración económica.

Otros artículos relacionados publicados por el equipo de inBestia:

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí