Al buscar información y leer cosas, lo normal es que la mayoría de inversores y lectores anden tras ideas de inversión (o especulación) muy concretas. Cosas específicas donde tratar de ganar dinero.

Ya lo decía Jesse Livermore hace un siglo:

"El hombre medio no quiere que le digan si este es un mercado alcista o bajista. Lo que desea es que le digan de forma específica que acción en particular comprar o vender. Quiere obtener algo a cambio de nada, no desea trabajar, ni siquiera desea pensar".

Por ello todos los servicios esos de recomendaciones de compra y venta que bordean la legalidad son capaces de obtener cientos o incluso miles de suscriptores a cambio de un módico precio. Aparte de entretenerles como lo puede hacer un casino proponiendo apuestas, les liberan de la pesadilla de tener que juntar dos pensamientos. Porque apostar es divertido, pero pensar para apostar, pues no.

En este blog además tengo la sacrílega costumbre de no sólo hacer análisis, sino en muchas ocasiones "hacer análisis en negativo": no hablando de lo que es, sino de lo que no es.

Los libros, los manuales, internet, las universidades y las redes sociales están llenos de instrucciones con lo que hay que hacer, pero sólo la experiencia (siempre plagada de errores) te enseña que la otra mitad del conocimiento es lo que no está escrito. ¿De qué sirve saber lo que se tiene que hacer en teoría si a mitad del camino cometes un error negativo que invalida la teoría positiva? Siguiendo con Livermore en otra de sus célebres frases:

"No hay nada como perder todo lo que tienes en el mundo para aprender lo que no tienes que hacer. Y cuando por fin sabes lo que no tienes que hacer para no perder dinero, empiezas a saber de verdad lo que tienes que hacer para ganarlo"

Todo estaba ya escrito hace un siglo.

El comienzo de los mercados alcistas, por definición, es una fase de importantes cambios que generan grandes errores de interpretación por parte de muchos inversores. Y dada la crisis tan especial que hemos tenido, en donde artificialmente se ha tenido que restringir la vida económica de forma repentina y luego se ha ido reabriendo a medida que avanzaban los programas de vacunación, los errores de interpretación se han disparado por tratar de ver el momento actual con las mismas gafas con las que se han visto otras crisis en el pasado.

De ahí que en los últimos seis meses haya hablado mucho sobre interpretaciones que se estaban haciendo y que en mi opinión estaban y están muy equivocadas. Hago un pequeño recopilatorio antes de seguir.

20 enero 2021: el uso del apalancamiento (margin debt) en niveles récord para muchos auguraba una crisis

7 febrero 2021: el ratio PER se encontraba y se encuentra disparado, pero no se interpreta bien por la mayoría que no entiende que siempre se dispara al comienzo de los mercados alcistas

25 febrero 2021: la caída del mercado de bonos para muchos era un signo seguro de la llegada de problemas porque los mayores tipos de interés iban a poner en jaque a la economía

21 abril 2021: en abril el ratio de ventas por parte de los directivos (insiders) se disparó, para mucho signo de clara crisis a la vuelta de la esquina. Expliqué que históricamente los insiders tampoco saben mucho del futuro

23 abril de 2021: en esas fechas se hizo viral la idea de que la fuerte sobrecompra del mercado era la antesala de problemas. Un clásico. Demostré que, correcciones mediante, una sobrecompra es lo normal es un mercado alcista

Ahora, a finales de mayo, ya tenemos un nuevo temor, una nueva excusa para dejar de ser alcistas, algo que es tan evidente en sí mismo que cualquier inversor razonable o con dos dedos de frente debería aceptar para con ello vender toda su posición de forma inmediata.

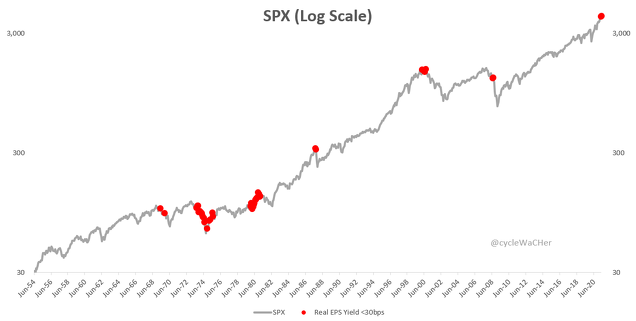

Hablamos de que por primera vez desde el año 2008, y antes desde el año 2000 (ahí es nada), las empresas del S&P 500 no están obteniendo beneficios una vez se descuenta la inflación. Un gráfico vale por mil palabras:

Como podemos ver en el gráfico, los puntos rojos representan los momentos en los que la tasa de beneficios de las empresas no superan la tasa de inflación. Fechas terribles todas: el terrible mercado bajista de 1973 a 1975, el comienzo de los años ochenta con la doble recesión, justo semanas antes del gran crash de 1987, el año 2000 cuando comenzó a implosionar la burbuja tecnológica y el año 2008 que dio lugar a la Gran Crisis Financiera. Viendo las cosas así, lo mejor es vender todo ¿verdad? Al menos es lo que señalan muchos expertos, que ven esta coyuntura como una de excesos.

En mi opinión no. Una observación más cercana y el contextualizar adecuadamente en qué momento del ciclo económico aparecen los datos y porqué se mostraron así, lo es todo. Como siempre digo, cualquier dato macro sin contextualizar no sirve de nada. Basta un pequeño análisis de los casos históricos para ver como muchas veces unos beneficios reales negativos son consecuencia y no causa de múltiples crisis:

1973-1975

Por ejemplo, la señal de agosto de 1973 se produjo con la bolsa americana habiendo hecho techo en diciembre de 1972 y tras haber caído esta un -13% desde esa fecha y con el indicador líder de la Conference Board declinando también desde principios de año, confirmando la recesión. Aquella recesión se produjo por la llamada Primera Crisis del Petróleo, cuando los países árabes dejaron de exportar petróleo a los países que habían apoyado a Israel durante la guerra del Yom Kipur, es decir, a los países Occidentales. Con ello la inflación pasó del 3,16% en agosto de 1973 al 11,86% en febrero de 1975. Lógicamente, la inflación subió tanto que superó la tasa de beneficios de las empresas componentes del S&P 500.

En ese caso ¿fueron los beneficiales deflactados por la inflación (reales en la jerga) la causa de la crisis? Obviamente no. La causa fue la inestabilidad geopolítica creada y la interrupción de la vida económica que produjo el bloqueo árabe. Como consecuencia y no como causa, los beneficios empresariales se deprimieron y por la subida tan particular del precio del petróleo, la inflación se disparó.

1980

A finales de los años setenta la inflación seguía disparada pero se aceleró aún más. Tanto que la Reserva Federal liderada por Paul Volcker decidió poner freno a la misma provocando no una sino una doble recesión. Con tasas de inflación por encima del 13% no es de extrañar que los beneficios reales del S&P 500 estuvieran en negativo. Pero por mucho que el gráfico de referencia de este artículo llene de puntos rojos los meses de aquellas fechas, lo cierto es que no se produjo un mercado bajista en 1980. Es más, fue el punto de partida del gran mercado alcista de los años ochenta y noventa. En el siguiente gráfico del Dow Jones señalo la fecha del momento en el que los beneficios se volvieron negativos y como no hubo consecuencia bursátil alguna. Si caso todo lo contrario.

1987

La siguiente ocasión en la que los beneficios reales, descontada la inflación, del S&P 500 se volvieron negativos, fue antes del célebre crash bursátil de 1987. En pocos meses la inflación pasó del 1,18% al 4,35%. Aunque se han descrito muchas posibles causas de aquella crisis, desde una FED subiendo tipos hasta los llamado "portfolio insurance" que provocaron una cascada de ventas, por darle el beneficio de la duda a que unos beneficios reales negativos predicen crisis, vamos a aceptar como buena esta señal.

2000

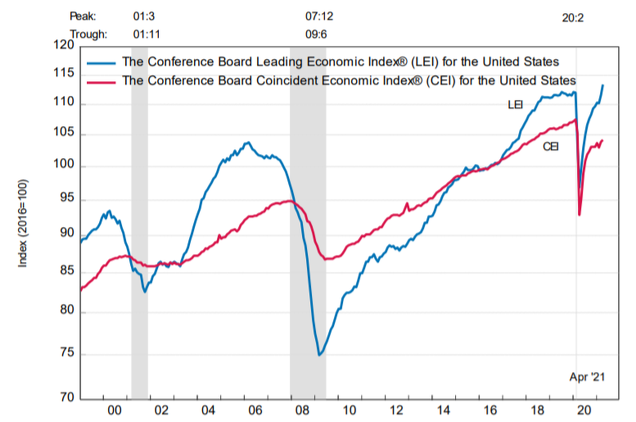

En marzo de 2000 los beneficios reales, descontada la inflación, volvieron a tornarse negativos. El indicador líder de la Conference Board también había empezado a declinar, augurando un futuro lúgubre. En aquel momento la economía se encontraba en una burbuja salvaje, el gran ciclo alcista desde 1980 había alcanzado el máximo de su madurez, los beneficios se estancaron y la FED se encontraba subiendo los tipos de interés para frenar las presiones inflacionistas y la propia burbuja. La suma de una recesión que había comenzado hundiendo los beneficios corporativos con una inflación que no bajaba (la inflación es un fenómeno retrasado), acabaron por dar inicio al mercado bajista de 2000-2002.

¿Fueron los beneficios reales en negativo del S&P 500 la causa de la recesión? Desde luego que no. Los beneficios reales negativos fueron la consecuencia de una recesión que comenzaba que deprimió los beneficios, junto con el hecho de que la inflación permanece elevada en la parte final del ciclo porque ésta es un fenómeno retrasado o tardío. El punto rojo en el gráfico de marras no causa crisis alguna, sino que aparece como reflejo.

2008

El siguiente momento y último hasta la fecha actual, en el que los beneficios reales del S&P 500 se tornaron negativos fue en julio de 2008. Este caso requiere muy poco análisis. Desde finales de 2007 había comenzado la denominada Gran Recesión, provocada por la crisis inmobiliaria en EEUU. ¿Por qué los beneficios reales se volvieron negativos? Muy fácil, en julio de 2008 la crisis ya llevaba activa casi un año, siendo evidente del todo, los beneficios se deprimieron como nunca, y a pesar de ello, como la inflación es un fenómeno retrasado esta se mantuvo elevada hasta mediados de 2008. La suma de lo uno y de lo otro trajo como consecuencia que los beneficios reales se volvieran negativos.. El fenómeno fue un reflejo de la crisis y no una causa. Como señal no sirvió de nada, la bolsa ya había bajando fuertemente y durante todo un año.

El caso actual

Como hemos podido ver, aparte de que el caso de 1980 no fue bajista (20% eventos) sino todo lo contrario, los casos de 1973, 2000 y 2008 (60% eventos), los beneficios reales se volvieron negativos no como causa, sino como consecuencia de que habían comenzado recesiones económica en fechas previas, lo que deprime los beneficios, mientras que la inflación o bien seguía subiendo o permanecía elevada porque es un fenómeno retrasado. Aparte de que en esos 3 casos y además también en el de 1987, la FED se encontraba subiendo tipos de interés en las fechas previas a esos eventos.

El caso actual es muy diferente a todos esos y está dando una señal de beneficios reales negativos por la características tan especiales de la crisis que aún estamos viviendo.

Si en 1973, 2000 y 2008 los beneficios reales, una vez descontada la inflación, se volvieron negativos porque estos efectivamente estaban cayendo al entrar la economía en recesión, en el presente los beneficios no están yendo a la baja, sino al alza. Se está saliendo de una recesión y todo va a mejor, con las perspectivas económicas más adelantadas sugiriendo que el crecimiento seguirá siendo sólido en los siguientes meses y pocos trimestres. El siguiente gráfico muestra cuán diferente es el momento actual al año 2000 o 2008.

Y la inflación, tal y como expliqué muy recientemente, ha repuntado no como causa de una economía que está recalentada como suele ocurrir antes de las recesiones cuando la Reserva Federal se ve obligada a subir tipos, sino que ha repuntado fuertemente y de forma repentina porque la actividad económica estuvo restringida artificialmente a causa de los confinamientos y ahora, una vez que están llegando las reapertura económicas, hay una cantidad de dinero enorme que no se había gastado persiguiendo demasiados pocos bienes y servicios.

Más que una inflación de naturaleza decadente, la inflación actual es un signo de que la vida ha vuelto, es como si se hubiera agitado la botella de champagne fuertemente antes de abrirla y lo que estamos viendo es la espuma de toda esa energía contenida. ¡Es alegría que muchos quieren confundir con tristeza!

Además de una demanda que ha salido en tromba, la inflación ha repuntado temporalmente porque el lado de la oferta, por las mismas razones de esta crisis única, se ha encontrado sin capacidad para satisfacer tanta demanda en tan poco tiempo. Un ejemplo es que muchos trabajadores han preferido seguir cobrando cheques del gobierno por no hacer nada que volver a trabajar. Para una misma demanda (el mismo número de personas necesitando y queriendo cosas) la oferta no se puede satisfacer igual, porque con menos trabajadores no se produce ni se sirve lo mismo. De todas maneras esta situación es completamente temporal, más pronto que tarde todos los trabajadores tendrán que dejar de ver Netflix mientras el gobierno les manda cheques y tendrán que trabajar, con lo cual la inflación volverá por el redil. Al menos en el medio plazo, que es lo que nos interesa (nada que decir sobre sí la inflación de largo plazo se elevará, que puede ser).

Con todo ello, la evolución de los beneficios corporativos en el momento presente no es la misma que en las crisis de 1973, 2000 o 2008. Y tampoco la inflación es la misma porque está respondiendo a otras causas. Y, por si fuera poco y no menos relevante, la FED no está subiendo tipos de interés como ocurrió antes de esas anteriores crisis. No hay riesgo de un fallo de política monetaria por el momento. Y hay que recordar que no es la inflación la que mata los ciclos económicos, sino la Reserva Federal tratando de frenar la inflación la que provoca recesiones. El matiz lo es todo.

Cuando uno empieza a investigar de forma detallada que ocurrió en cada caso, el gráfico del apocalipsis de los beneficios reales en negativo del S&P 500 deja de asustar. ¿Significa esto que la bolsa va a subir sí o si? Pues no. Pero me sirve para saber lo que no tengo que hacer. Y lo que no tengo que hacer es prestar atención alguna a este nuevo temor espurio.

>> Recibe mi newsletter mensual para no perderte nada de lo que hago pinchando aquí. Además, durante este mes de junio por suscribirte estoy dando 3 regalos valorados en más de 300€, dos cursos de bolsa y mi libro.

>> Descargo de conflicto de interés: el autor está invertido en los activos mencionados o puede estarlo en fechas próximas a través de su estrategia de cuentas gestionadas All Seasons Momentum, que gestiona en Gestión de Patrimonios Mobiliarios (registro CNMV 105). Más info aquí.