La teoría del pensamiento contrario, o el ser contrarian, es un concepto que goza de cierta popularidad en la inversión bursátil, porque prácticamente todos los inversores son conscientes de que cuando muchos piensan algo, las más de las veces acaba ocurriendo lo opuesto.

Esto es así porque los mercados no dejan de ser mecanismos de descuentos de expectativas futuras y, cuando las expectativas sobre un determinado suceso ya se han descontado amplia y profusamente, el mercado queda fácilmente expuesto para que ocurra algo totalmente diferente.

Todos los inversores son capaces de recordar ocasiones en la que todos los expertos y gurús decían que la economía iba como un cohete y que la bolsa solo podía subir, para luego ver como la bolsa se quedaba, o bien estancada, o bien que directamente corregía. Y, lo contrario, casi todos los inversores recuerdan múltiples llamadas a la cautela, justo cuando las bolsas estaban formando lo que tiempo después se demostraría como un gran suelo antes de un fuerte rally bursátil.

Y no se puede negar que esto sea así en muchas ocasiones. Personalmente he encontrado que el sentimiento bursátil es mejor predictor cuando una determinada opinión se convierte en ubicua (o viral) y se convierte en una opinión casi unánime. Algo así como que 8 de cada 10 analistas o inversores opinan de forma similar y con fuerte vehemencia sobre algo que debería ocurrir en los mercados. Por ello, el viejo Kostolany decía frecuentemente que "lo que todo el mundo sabía a él no le interesaba".

Ahora bien, ¿en estos momentos qué ocurre? Bastante gente habla de burbuja. También hay mucha gente que habla de que cuando mucha gente habla de burbuja, es que entonces no puede haber burbuja.

No es un trabalenguas, es que la idea del pensamiento contrario está tan instalada entre los inversores, que al final estos inversores, de forma general, han aprendido a pensar en segundo, tercer y hasta cuarto grado (algún loco podría llegar hasta el octavo grado). Tantos grados y pensamientos contrarios los unos de los otros, que muchas veces la conclusión final podría ser cualquiera, dependiendo de en qué grado de pensamiento ha decidido dejar de pensar el inversor, o en qué grado la fatiga de pensar tanto le ha superado . Con el fin de aclarar las cosas, he creado un pequeño esquema:

1º Grado de pensamiento: la bolsa sube, ¡qué bien!

2º Grado de pensamiento: mucha gente es alcista, por tanto el mercado es una burbuja

3º Grado de pensamiento: mucha gente advierte de que hay una burbuja, por tanto no es una burbuja

4º Grado de pensamiento: hay mucha gente que advierte que no es una burbuja porque dicen que hay mucha gente que dice que hay burbuja, por tanto hay burbuja.

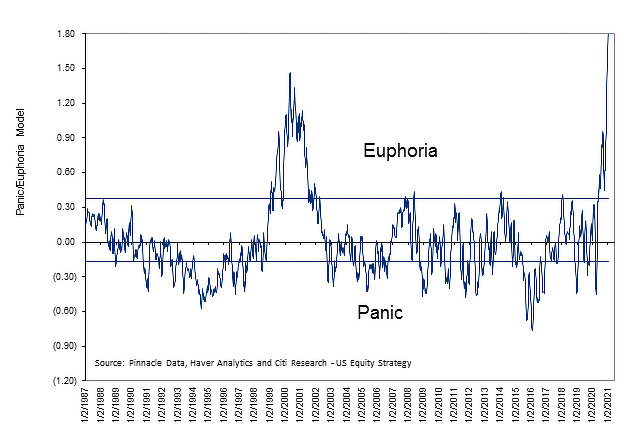

En fin, un ejercicio agotador. Sea como fuere, lo cierto es que hoy en día hay una serie de indicadores que animan a muchos pensadores en segundo grado, a decir que la bolsa americana está en una burbuja. Sin ánimo de ser exhaustivo y por no robarle mucho tiempo al lector con una ristra de cosas que no dejan de ser parecidas, un ejemplo es el indicador de euforia y pánico de Citigroup, el cual, tal y como muestra el siguiente gráfico, incluso ha superado los niveles de la burbuja tecnológica del año 2000 (aquella época en la que las cotizaciones de empresas prácticamente inexistentes, se apreciaban según los informes de clics en sus webs, ya que se estimaba que esos clics, más pronto que tarde, se transformarían en beneficios con las compras de sus clientes).

¿Realmente estamos ahí? Sí, muchos son conscientes de que el mercado actual en EE.UU. no está especialmente barato, pero ¿está el mercado caro y mostrando excesos en el comportamiento de los inversores tal y como ocurre en una genuina burbuja financiera? ¿Acaso no son los ejemplos de Tesla y del Bitcoin la seña de esos excesos?

Por supuesto que doy por hecho que el indicador de Citigroup muestra cierto optimismo de muy corto plazo. Este tipo de sentimiento exacerbado en el muy corto plazo, casi siempre da lugar algún tipo de corrección más o menos profunda, o al menos a un proceso lateral de mercado. Pero para saber esto no hace falta ningún tipo de indicador ni de estudio, la bolsa no sube ni baja en línea recta. Y cuando ha subido durante un tiempo y crece en medio de la alegría, lo raro sería que no se tomara un respiro en algún momento. Esto lo sabe hasta un niño de 10 años. En serio, pídele a un niño de 10 años que pinte como es la evolución típica de la bolsa y te dibujará un gráfico con dientes de sierra.

La pregunta es otra, es si realmente estamos ante un extremo de sentimiento tan pronunciado, que todas las expectativas positivas posibles ya cotizan en los precios y el fin de ciclo ya está irremediablemente aquí. Es decir, si este supuesto fuerte optimismo dará lugar, más pronto que tarde, a un devastador mercado bajista.

Personalmente, si es que mi opinión sirve de algo, todos estos ejercicios de mirar indicadores, para luego empezar analizar la escalada interminable de grados en el pensamiento que pueden mostrar los inversores para decir lo mismo y lo contrario, siempre me ha parecido bastante inútil, ya que para mí lo importante no es analizar el sentimiento de forma aislada, sino analizar cómo es el sentimiento de mercado con respecto a los fundamentales, es decir, con respecto a la evolución del ciclo económico.

Al fin y al cabo, un mercado alcista necesita alcistas y, por momentos, fuertes repuntes de optimistas que sigan impulsando el mercado. Y, al fin y al cabo, ¿qué más da que haya mucho optimismo si una economía está en pleno boom y eso puede seguir impulsando el optimismo y con ello hacer subir aún más las cotizaciones? Como decía Keynes, el mercado puede mantenerse irracional más tiempo del que tú te puedes mantener solvente.

Tomemos un ejemplo para entender esto. El indicador pánico/euforia de Citigroup mencionado anteriormente, no es más que un índice de sentimiento compuesto, o que agrega otras variables de sentimiento. Una de esas variables es lo que se denomina el nivel de apalancamiento (margin debt), que viene a medir cuanto apalancamiento utilizan los inversores en sus cuentas de inversión o trading. La teoría es que un mayor uso del apalancamiento para invertir, mostraría un comportamiento más arriesgado por parte de los inversores y que, por tanto, eso augura problemas en el mercado en algún futuro inmediato.

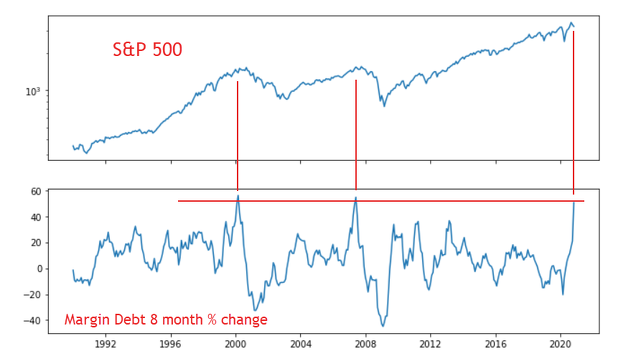

Uno de los gráficos con los que me he cruzado recientemente ha sido el siguiente, que muestra, desde el año 1992, las variaciones a 8 meses en el apalancamiento de los inversores. Según el autor del gráfico, cuando el uso del apalancamiento repunta un 50% o más en un plazo de ocho meses, eso muestra un comportamiento irreflexivo y arriesgado por parte de los inversores, algo que, tal y como muestra el gráfico, tiende a ocurrir antes de grandes mercados bajistas con caídas de hasta el 50%. Según esto, ahora estaríamos ante una situación parecida a la de 2000 o 2007.

Tras ver esto, lo primero es comprobar que los datos son ciertos. Los datos de margin debt de los miembros del NYSE, una serie estadística que se iniciaba en los años cincuenta, dejaron de tomarse y difundirse en noviembre de 2017 y, los datos actuales de margin debt que se dan a conocer, son los de la FINRA, cuyos datos empiezan en 1997. Ya eso te dice que se ha producido una fusión de datos y no se ha explicado en el gráfico. En segundo lugar, también es raro que alguien haga una tasa de cambio de 8 meses, cuando lo típico para indicadores económicos o de mercado son o bien tasas de cambio mensuales, trimestrales, semestrales o anuales, es decir periodos normales y que no parezcan muy rebuscados.

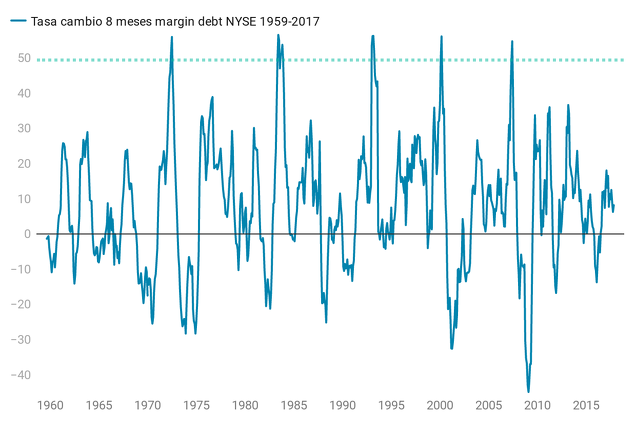

Aún así, vamos a respetar la tasa de cambio de 8 meses para ver si existe algún tipo de patrón. Eso sí, como lo que quiero es ver, si históricamente cuando se han producido este tipo de repuntes realmente siempre llega un gran mercado bajista, tal y como sugiere el autor de gráfico, vamos a observar sólo los datos de margin debt de NYSE desde 1959 hasta su fin en noviembre de 2017. Esos casi 60 años, deberían relevar de verdad si hay algo interesante en este indicador.

Lo que observamos (siguiente gráfico), es que en 60 años se produjeron 5 repuntes donde el apalancamiento de los inversores creció más de un 50% en sólo 8 meses. Las fechas exactas de los comienzos de esos repuntes fueron: junio 1972, junio 1983, enero 1993, marzo 2000 y junio 2007.

Muchas de esas fechas son llamativas. Desde junio de 1972 la bolsa subiría seis meses más antes de sufrir uno de los mercados bajistas más agresivos de siempre, el que llevó al Dow Jones a una caída del 41% hasta septiembre de 1974. Igualmente, marzo de 2000 fue el máximo del mercado alcista de la burbuja tecnológica. En los siguientes tres años el Dow Jones perdería casi la mitad de su valor. Y, de nuevo, todo el mundo sabe lo que ocurrió tras junio de 2007 (el último repunte de más de un 50% en ocho meses con datos del NYSE): la bolsa perdió la mitad de su valor hasta marzo de 2009.

Con esos precedentes, uno diría que este es un gran indicador. Cada vez que repunta hasta esos niveles, hay un gran peligro de crac bursátil. Sin embargo, las cosas no son tan sencillas. Quien hubiera vendido en la señal de junio de 1983, se habría perdido el gran mercado alcista de los años ochenta, uno de los periodos de mayor rentabilidad bursátil de siempre. Y quien hubiera vendido -y no digamos quien se hubiera posicionado a la baja- en enero de 1993, se habría perdido el gran mercado alcista de los noventa, con rentabilidades igualmente espectaculares.

Con ello tenemos cinco señales, de las cuales tres pudieron advertir de gran peligro en los mercados por exceso de optimismo de los inversores, mientras que las otras dos señales, si advirtieron de algo, fue de que venían grandes mercados alcistas de varios años de duración.

Lo normal tras ver esto es pensar que el margin debt (y por extensión el euforia/pánico de Citigroup) como indicador es como un reloj roto, que por casualidad da la hora bien dos veces al día. Yo no lo creo. Es un excelente indicador, muestra a la perfección cuando los inversores han tomado una actitud muy optimista. El problema es pensar que todo gran optimismo inversor irremediablemente termina en un crac bursátil.

La clave está en relacionar ese fuerte optimismo con las circunstancias económicas y con la evolución del ciclo. Cuando hay fuerte optimismo y en fechas aproximadas (ya sea algo antes o algo después) se detecta fuerte debilidad en el ciclo económico, entonces el fuerte optimismo inversor es una alerta de peligro inminente. Pero si el fuerte optimismo inversor se da en una situación de expansión económica, entonces el indicador sólo está reflejando la llegada de un nuevo gran ciclo bursátil alcista, tal y como ocurrió en 1983 y en 1993.

Eso es contextualizar el sentimiento con la situación del ciclo. Y no hace falta ser precisos. A veces primero aparece el fuerte optimismo inversor y solo unos meses después se detecta debilidad económica.

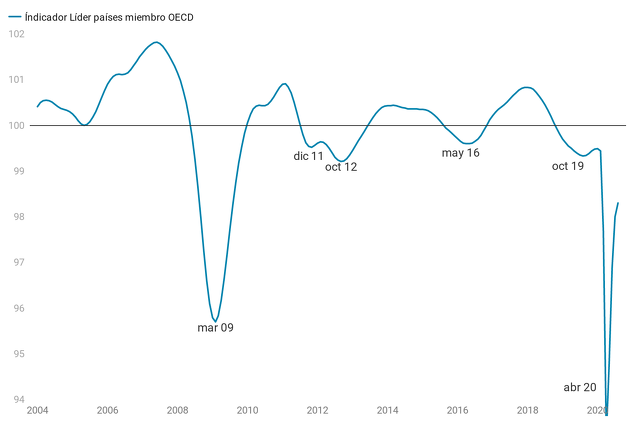

Por eso, si tras el fuerte optimismo bursátil actual, en los próximos 6 o 9 meses, se detecta que la economía pudiera estar entrando en recesión (por ejemplo indicadores líderes declinando), los inversores estarían mejor servidos siendo precavidos.

Pero a día de hoy eso no lo sabemos. La economía aparenta estar saliendo de la recesión del coronavirus, los indicadores líderes siguen repuntando al alza y, los bancos centrales, a diferencia de 1973, 2000 o 2007 (y en línea con lo ocurrido en 1983 o 1993) están estimulando la asunción de riesgos con sus políticas monetarias expansivas.

El hecho de que se esté saliendo de una recesión en estos momentos (indicador líder global en el siguiente gráfico), junto con ese fuerte apoyo de las autoridades fiscales y monetarias, hace que, en principio, el escenario actual se parezca más a 1983 y 1993, que a las fechas previas de los cataclismos bursátiles antes mencionados.

Puede que tal vez no sea así, que tal vez en seis meses las cosas se deterioren tanto que el fuerte optimismo actual, a la postre, se revele como el primer síntoma previo a una recesión y un gran mercado bajista.

Pero a falta de ese dato, en mi opinión es mejor ser prudentes a la hora de juzgar el sentimiento bursátil. Después de todo, las cosas en los mercados no ocurren de forma inmediata. Después de junio de 1972, marzo de 2000 o junio de 2007, hubo tiempo más que suficiente (normalmente más de seis meses) para evaluar si verdaderamente la economía mostraba debilidad.

En momentos de euforia parece, a la luz de lo que muestra la historia, que no se gana nada queriendo contradecir al mercado simplemente porque el optimismo ha hecho acto de presencia, ya que ese fuerte optimismo podría estar justificado.

>> Nota: Hugo Ferrer es gestor de cuentas de inversión con la estrategia All Seasons Momentum, en Gestión de Patrimonios Mobiliarios (GPM, número registro CNMV 105). Puedes encontrar toda la información sobre la estrategia pinchando aquí.