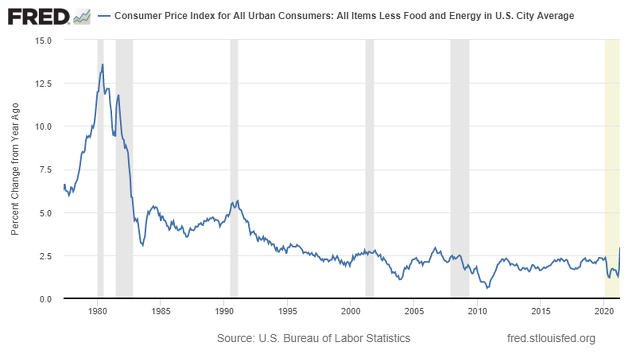

La inflación es una de esas cosas que fascina a todo el mundo, que hace que todo el mundo tenga una opinión sobre la misma y, a la vez, es de las cosas menos entendidas. Y esta pasada semana ha sido una en la que se ha hablado ampliamente de la misma, porque la tasa anual de inflación subyacente (la que descuenta precio de los alimentos y energía) ha repuntado a su nivel más elevado en 25 años en los Estados Unidos, hasta el 2,95%. Ahí es nada.

Vayamos de frente, yo no proclamo entender estupendamente la inflación, pero visto lo visto puedo señalar demasiados puntos débiles en las tesis de aquellos que temen la inflación, hasta tal nivel que me parece razonable poner en duda sus temores. Así que más que presentarme como experto en el tema, me "presento" como abogado que desea plantear dudas más que razonables.

La inflación es un fenómeno diferido del ciclo económico

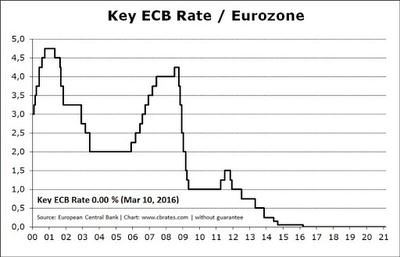

Tan mal entendida es la inflación por todo el mundo, que hasta el Banco Central Europeo, el cual teóricamente debería ser el organismo que mejor entiende el fenómeno, se le ocurrió la barrabasada de subir los tipos de interés en julio de 2008. Repito, en julio de 2008 ¿se acuerdan? En medio de la mayor crisis económica en 80 años, denominada Gran Recesión, una grave crisis que por esas fechas era del todo evidente, el BCE andaba preocupado por las subidas de precios, metiendo más presión a la economía al encarecer el precio del dinero. Esto es literalmente como decir que el bombero en vez de ayudar a apagar el fuego, se le ocurrió la idea de lanzar una garrafa de gasolina al incendio. O es como provocar un penalty entrándole al tobillo del jugador del otro equipo cuando el balón ya se está perdiendo por la línea de fondo.

Como digo, no puedo decir que sepa mucho del fenómeno de la inflación, pero algo que sí sé es que la inflación es un fenómeno retrasado del ciclo económico. Por supuesto, la inflación puede ser en general más o menos elevada (tendencia de largo plazo), pero su evolución cíclica siempre va por detrás de la actividad, es el producto de la actividad y no la que lidera la misma.

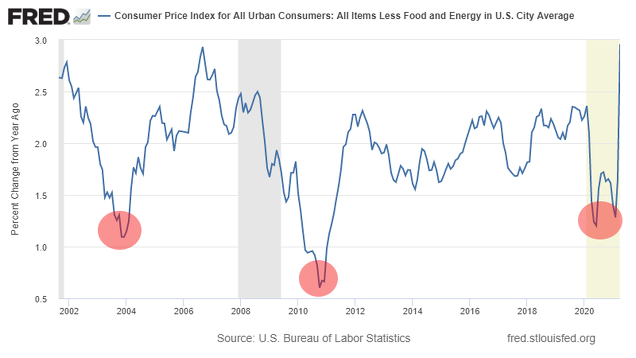

Un simple ejercicio es observar las lecturas mínimas de los últimos tres ciclos económicos en Estados Unidos, que fueron en diciembre de 2003, octubre de 2010 y junio de 2020, aunque en fechas tan recientes como febrero de 2021 casi se llegó al mínimo de junio de 2020. Obsérvese que los mínimos se producen tiempo después del fin de las recesiones (zonas sombreadas).

Fechas que comparadas con el mercado de acciones, un reconocido indicador líder del ciclo económico, muestran que el punto más bajo de la inflación se da mucho más tarde de que las recesiones terminen y ya no digamos mucho más tarde del fin de los mercados bajistas y comienzo de los nuevos mercados alcistas.

En diciembre de 2003 (primer punto de baja inflación cíclica), es más de dos años después del fin de la recesión de 2001 y más de un año después del comienzo del mercado alcista en octubre de 2002.

Octubre de 2010 (segundo punto de baja inflación cíclica), se produjo medio año después del fin de la Gran Recesión y, nada menos, que año y medio más tarde del comienzo del mercado alcista.

Y, ahora, junio de 2020 (y me permito señalar también febrero de 2021), se da tiempo después de que el mercado alcista ya estuviera en marcha y de que comenzara la fase hacia la recuperación de la economía.

Si el punto de menor inflación cíclica aparece mucho después del clímax de la recesión, lo contrario es igualmente cierto. Cuando la economía ya entra en recesión al final de un ciclo, en muchas ocasiones las presiones inflacionarias siguen al alza durante un tiempo. De ahí que Trichet, el presidente del BCE en 2008, cometiera el garrafal error de luchar contra algo que solo era un fantasma, porque la inflación de mediados de 2008 estaba destinada a reducirse una vez que recogiera el impacto de la fuerte crisis económica que ya se vivía en toda su crudeza.

Aparte de señalar la naturaleza atrasada de la inflación ¿esto qué tiene que ver con el momento actual? pues todo en mi opinión. El repunte inflacionario que estamos viendo estos meses no es más que el rastro que está dejando la recuperación económica que está en marcha desde hace más de un año. Mirar la inflación ahora es mirar el retrovisor de lo que ya ha ocurrido.

Los datos de inflación, como muchos otros indicadores, están dislocados por la naturaleza de esta crisis

Y, no menos importante, al igual que está ocurriendo con tantas y tantas métricas económicas, la naturaleza única de esta crisis pandémica y de confinamientos, hace que la inflación se haya dislocado en el corto plazo, sin que eso diga mucho de la evolución económica futura.

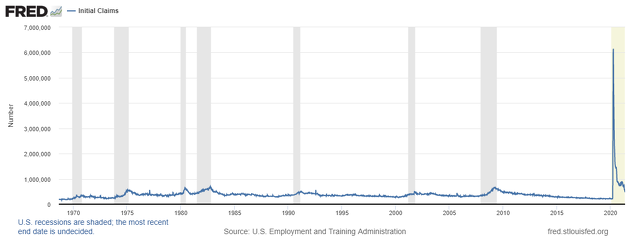

Al ser una crisis muy diferente a todas las demás (provocada por un factor puramente exógeno), los registros clásicos se han desajustados. Por ejemplo, el número de peticiones de paro (initial claims) se disparó como nunca durante el año 2020 y sigue en niveles elevadísimos (siguiente gráfico). Esto es lógico, la economía se llegó a parar en seco durante meses. Pero la crisis de 2020 no fue peor que la de 2008 ni de lejos. Simplemente es una crisis de una naturaleza tan distinta que muchos indicadores reflejan cosas no vistas con anterioridad. Si un extraterrestre llega y ve este dato de paro, diría que 2020 fue el peor momento de los siglos XIX, XX y XXI en la historia de la humanidad. Pero sabemos que no es así. Los datos no solo hay que observarlos, sino reflexionarlos. Si se me permite la analogía, no es lo mismo sufrir un cáncer (2008), que simplemente un resfriado y no poder salir de casa (2020).

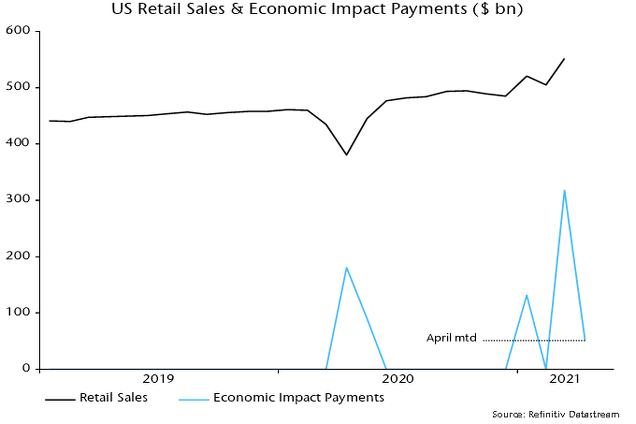

Con la inflación ocurre lo mismo. No se puede considerar sus lecturas como si fuera cualquier ciclo económico que hayamos visto con anterioridad, sino desde la perspectiva de la pandemia y de las medidas que se han tomado. Si la administración norteamericana envía cheques a sus ciudadanos, buena parte de este dinero se destina a gastarlo de forma muy rápida. ¿De dónde si no surge el fuerte repunte en las ventas minoristas?

Pero este repunte instantáneo de la demanda es algo muy temporal. No tengo ni idea si influirá en los niveles de inflación de largo plazo, pero desde un punto de vista cíclico, que es lo que más importa, los cheques se acaban muy pronto.

De cuando lo público interfiere en la demanda y en la oferta

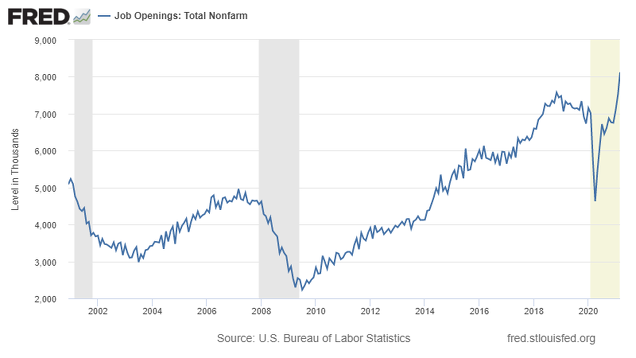

Esto de los cheques tiene otros efectos. En EEUU, según The Chamber of Commerces, el 25% de los receptores de los cheques ganan más con ellos que son su trabajo normal, razón principal por la que las empresas no pueden cubrir la demanda de puestos de trabajo (8.123.000) la cual se encuentra en niveles récord (siguiente gráfico). Por cierto, ¿desde cuando el que las empresas busquen como locas trabajadores es una situación de crisis? Crisis es cuando la empresas retiran los anuncios de trabajo, no cuando aumentan.

Y, por otro lado, la inflación tiene dos partes, la demanda y la oferta. En un mundo que aún sufre restricciones y no fluye de forma tan engrasada como antes de la pandemia, se producen cuellos de botella. Ejemplo rápido: para la recuperación se requieren materias primas y mano de obra, pero debido a la crisis muchas empresas están funcionando a medio gas. Ahora al ser sorprendidas por la repentina demanda, no han sido capaces de elevar la oferta al nivel de la demanda y eso hace que la única vía de escape sea elevar los precios puntualmente.

Así, mientras se mantengan los cheques mucha gente no querrá trabajar, no solo el 25% que cobra más quedándose en el sofá viendo la tele, sino también la gente que cobraría solo un poco más y que igualmente prefiere no hacer nada a cambio de cobrar un poco menos.

Con ello, no es de extrañar que la maquinaria económica, aún estando en fase de recuperación, no esté funcionando con normalidad: las empresas no pueden cubrir toda la demanda con menos trabajadores. Sube la demanda de forma artificial por los cheques y baja la oferta de forma artificial por esos mismos cheques.

Afortunadamente, esta intervención salvaje del estado terminará pronto y la normalidad volverá a nuestras vidas.

Un signo del wall of worry típico de los mercados alcistas

Aparte de que me parece dudoso, o al menos digno de dudarse, la idea de que estemos entrando en una época de alta inflación (las tendencias demográficas y globales siguen siendo las mismas), desde mi perspectiva lo más interesante con el dato de inflación del pasado miércoles, es como lo trató la masa de inversores.

Ya desde antes del dato muchísimos inversores hablaban de que el dato del miércoles podía ser extremadamente relevante. Todos hablaban de que todos estarían observándolo. Eso ya te dice, de antemano, que la capacidad de sorpresa tiene que ser limitada por ser una métrica que todo el mundo está siguiendo.

Luego, cuando se dio a conocer el dato de inflación, la reacción fue negativa e inmediata, con los bonos a 10 años declinando un -0,40%. Una caída de la magnitud que puede observarse en un día cualquiera, no con el peor dato de inflación en 25 años. Eso es justo lo que ocurre cuando todo el mundo espera algo negativo y ocurre, que el impacto es menor y limitado en el tiempo. De hecho, estos bonos recuperaron las pérdidas en dos días.

Y, más allá de la reacción de corto plazo que muestra como funciona el mecanismo de expectativas y sorpresas en los mercados financieros, mi opinión es que esta obsesión de muchísima gente con la inflación no es más que un signo más de la típica preocupación que aparece al comienzo de los mercados alcistas, lo que los americanos llaman "Wall of Worry" o "muro de preocupación": esa fase en la que en las cotizaciones aún descuentan pesimismo y, a medida que pasa el tiempo y no se confirman las peores sospechas, los precios acaban sorprendiendo poco a poco al alza, conformando el mercado alcista.

Este es uno de los mercados alcistas más odiados de todos los tiempos, primero porque objetivamente parte de valoraciones generales exigentes (aunque las valoraciones no te dicen nada de que hará el mercado a tres años vista). Y, segundo, por la rapidez con la que se produjo el mercado bajista y el subsiguiente mercado alcista, dejando a mucha gente fuera del mismo y con un gran miedo a volver al mercado, lo que hace que materialicen esos temores con todo tipos de excusas que hemos analizado en este blog durante este 2021.

Ahora el fantasma de la inflación es el nuevo tema que infunde temor, aunque lo cierto es que nadie sabe mucho de la inflación y menos de como se relaciona con el ciclo económico.

La renta variable es una cobertura contra la inflación

Otros de los malentendidos con la inflación es la creencia de que ésta es negativa para la renta variable. Sin embargo, lo cierto es que la renta variable es uno de las mejores coberturas que existen contra la inflación. Claro que las acciones suben más cuando la inflación es estable, o es alta y comienza a descender, pero en un entorno de creciente inflación, las acciones también suben. Las empresas se benefician sobre todo del crecimiento económico y mientras haya crecimiento económico suelen seguir apreciándose en bolsa, con o sin inflación. Además, las empresas tienen mecanismos más que de sobra para lidiar con la inflación. No es que la inflación repunte a un 6% y de repente todo su modelo de negocio se viene abajo. Simplemente se adaptan.

Una mera observación histórica muestra que las acciones siguen subiendo cuando la inflación crece. Esa es la evidencia histórica y no el temor simplificado de muchos de que la inflación es negativa para la renta variable, algo que pudo ocurrir en alguna ocasión pero que en es la norma.

La inflación no mata los mercados alcista, lo hace la política monetaria

Lo que mata los mercados alcistas no es la inflación, sino las políticas monetarias restrictivas, esos momentos en los que los bancos centrales temen que la inflación se les vaya de las mano y comienzan a subir tipos. Y cuando los tipos oficiales se vuelven demasiado exigentes para lo que puede soportar una economía, entonces llega la recesión y con ella el mercado bajista. La buena noticia es que de momento los bancos centrales no están preocupados con las alzas de los precios. Las primeras estimaciones de subidas de tipos por parte de la FED son para finales de 2022.

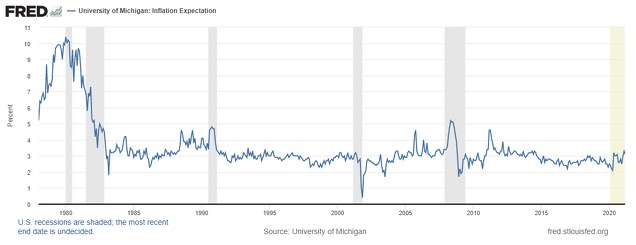

La FED, la cual a diferencia del BCE tiene un doble mandato de empleo estable e inflación, no va a dejarse asustar por este repunte inflacionario cuando el empleo aún ha de recuperarse. Es más, los datos de inflación del momento pueden ser llamativos, pero más relevante son las expectativas de inflación, y aquí ni siquiera los consumidores piensan que las alzas en los precios se sostendrán en el tiempo (siguiente gráfico). La FED se preocuparía si las expectativas comenzaran a modificarse, pero es que no es el caso. Un banco central no trabaja con los datos del momento, o no debería, sino con las expectativas que son las que modifican la realidad futura. Por eso no estamos viendo a la FED decir nada relevante al respecto.

Si las expectativas de inflación son moderadas y el empleo no ha repuntado, el banco central no va a subir tipos y sin subidas de tipos no hay mucho riesgo para las bolsas.

Súmale a esto que la inflación es un fenómeno retrasado, que es un dato dislocado como tantas otras métricas económicas hoy en día a causa de la especial naturaleza de esta crisis, que además está dando lecturas extrañas (y temporales) por la brutal intervención del Estado, y entonces se puede incluso llegar a la conclusión de que tal vez es la nueva excusa para que se materialicen los miedos propios de los inicios de los mercados alcistas, el famoso Wall of Worry. Sobre todo teniendo en cuenta que históricamente la inflación no ha matado las rentabilidades y que las propias acciones son una buena cobertura de la misma.

-

Descargo de conflicto de interés: el autor está invertido en los activos mencionados o puede estarlo en fechas próximas a través de su estrategia de cuentas gestionadas All Seasons Momentum, que gestiona en Gestión de Patrimonios Mobiliarios (registro CNMV 105). Más info aquí.

Recibe una newsletter mensual con los artículos de Hugo Ferrer pinchando aquí.