En mi último artículo estuve planteando una serie de nubarrones que acechan sobre la economía y las bolsas, y que sin duda son reales. Pero como la vida no es blanco o negro, sino cuestión de matices, es necesario explorar también cuáles son los argumentos positivos, para valorar luego si son más importantes que los negativos o no, y en base a eso construir nuestro escenario de trabajo. Un Escenario que en cualquier caso es dinámico, porque va evolucionando día a día en base a nuevos “inputs”.

Flujos de fondos (liquidez).

La semana pasada hubo récord histórico de entrada de flujos (al menos desde el año 2000) en los ETFs europeos, más de 6000 millones (séptima semana consecutiva de entrada de flujos en europa). Considerando que en 2016 salieron 103.000 millones, y que en lo que va de año han entrado 15.000 millones, a este ritmo (que es histórico) aún harían falta tres meses para recuperar todo el dinero que salió en 2016, como podemos ver en el siguiente gráfico.

Piensen que en última instancia, al margen de fundamentales macro y micro, de análisis técnico y de sentimiento, lo que empuja directamente los mercados hacia arriba o hacia abajo es la ley de la Oferta y la Demanda. Si se produce un desequilibrio a favor de la demanda, es difícil imaginar que los precios puedan caer de forma pronunciada y duradera (que es lo que nos debe preocupar).

Por supuesto, una entrada tan fuerte por parte de los inversores extranjeros también es señal de confianza y optimismo, lo que desde la perspectiva contrarían podría significar un techo (al menos temporal). La siguiente portada de Barrons debe levantar la desconfianza de todo inversor contrarían:

¿Entonces este indicador es alcista o bajista? Pues en mi opinión no es bajista, al menos no todavía. Las entradas de flujos hacia Europa pueden continuar durante semanas / meses, y seguir sosteniendo las cotizaciones. “Sosteniendo” no es sinónimo de “empujando a nuevos máximos”, pero desde luego es una información útil: queda todavía mucha leña para echar al fuego.

Por otra parte estamos hablando de Europa. ¿Y qué pasa con EEUU? Pues ahí la situación es distinta: la semana pasada hubo salidas de fondos, pero nada de récord histórico. Por lo tanto no hay ningún tipo de miedo que provoque una salida masiva de fondos de la bolsa americana, lo cual no quita que pueda consolidar. En definitiva, lo muy relevante es lo que ocurre con Europa (alcista), mientras EEUU simplemente descansa (lateral).

MACRO. PMIs Europa: mejor crecimiento en 7 años.

Uno podría pensar que la subida en los mercados europeos es una locura y no está apoyada en nada “racional”. De hecho, después del ciber-ataque masivo que ha afectado a más de 100 países y miles de empresas, más de uno se puede sorprender de que los mercados hayan ignorado olímpicamente una noticia que genera tanta incertidumbre e inseguridad.

Pero lo cierto es que son los fundamentales (Macro y Micro) los que determinan a la larga la dirección del mercado. Europa lleva 5-6 años muy retrasada respecto a EEUU, así que tiene sentido que después de fases de pesimismo (fin del euro…), lleguen fases de optimismo. No hace falta caer en el extremo de un nuevo ciclo alcista de medio plazo. Hablamos simplemente de “reversión a la media”, es decir, un violento rebote después de muchos años de marcado pesimismo.

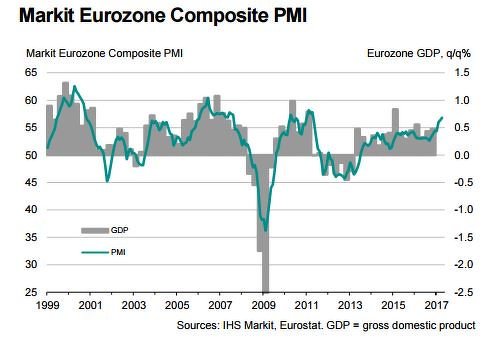

Así que tanto las bolsas como las economías, “de repente” han explotado al alza, subiendo en vertical. Los índices PMI de actividad económica en la eurozona está en subida libre vertical, y marcan máximos de más de seis años. Es decir, hace más de 6 años que la zona euro no crecía tan fuerte. ¿Tiene sentido tener miedo a una caída fuerte de la bolsa justo cuando la economía se pone a crecer fuerte, después de un largo período de pesimismo y estancamiento?

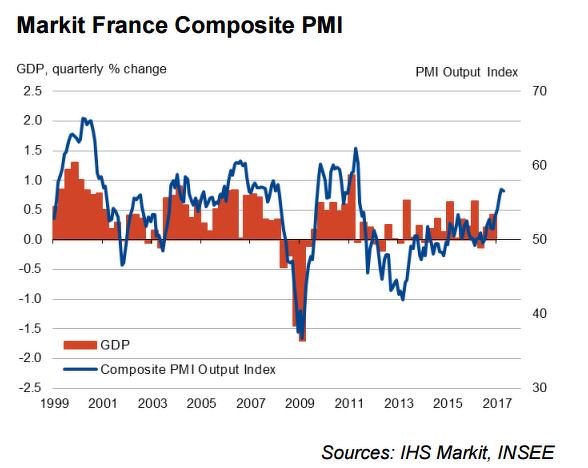

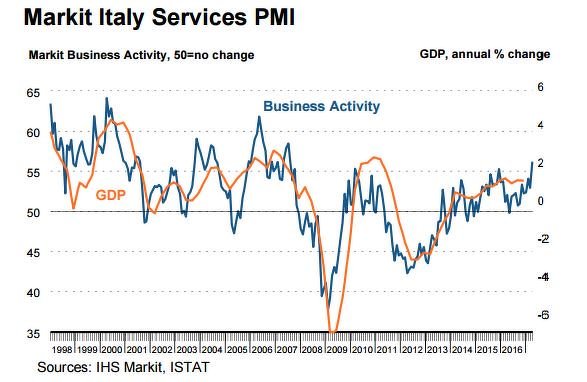

Y de forma destacada, Francia e Italia, que son los dos países que más preocupaban, parecen haber salido por fin del fondo del pozo.

El PMI de servicios en Italia sube al mayor ritmo desde hace casi 10 años.

¿Y en EEUU? Pues lo mismo: EEUU está en una fase del ciclo mucho más avanzada, y después de varios años de destacado crecimiento, tampoco debe sorprendernos que tenga períodos de descanso. Otra cosa es que un período de descanso se vaya transformando progresivamente en un techo de mercado y una crisis mayor. Pero es importante respetar los tiempos y no anticiparse.

Los datos de actividad económica del mes de abril son menores que los del mes de marzo, pero un dato en una serie más larga hace bien poco, por lo que no se pueden sacar conclusiones.

OJO: que los indicadores de actividad económica en EEUU no estén en subida libre como en Europa, no significa que no estén en zona positiva. EEUU sigue creciendo, y lo hace a buen ritmo. El primer trimestre de los últimos años ha venido siendo flojo, pero después se recupera. Así que tampoco hay razón aquí para temer una caída a 3 meses vista de los índices. La economía americana sigue en expansión, y los factores de riesgo por ahora siguen sin provocar un daño global a la economía.

El mejor barómetro de una economía sigue siendo el empleo: cuando la economía de un país en su conjunto está yendo a peor, las estadísticas del empleo no lo pueden disimular. Así que, aunque utilicemos otros indicadores para complementar y tener una visión más amplia, no se puede pensar en un mercado bajista ni un techo de mercado si el empleo no ha dado una mínima muestra de debilidad. Sin rastro alguno de problemas en las estadísticas de empleo, todo nubarrón se debe tomar con muchísima cautela.

El siguiente gráfico muestra la media de 4 semanas de las peticiones iniciales de desempleo: ni rastro de crisis inminente.

Otra forma de verlo: los consumidores dicen que es muy fácil encontrar trabajo (línea azul claro) y las empresas medias y pequeñas dicen que les cuesta encontrar trabajadores (línea azul oscuro). Es decir, la mano de obra escasea:

Eso debería de traducirse progresivamente en un aumento de salarios, y por lo tanto inflación, lo cual enfriaría los temores a una vuelta al escenario de desinflación.

Beneficios empresariales.

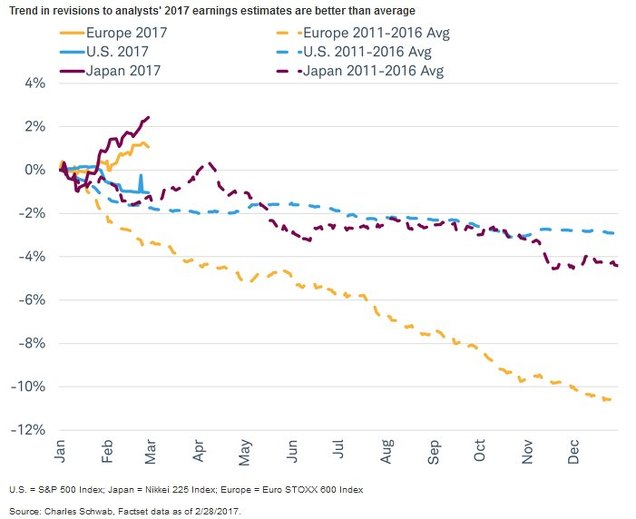

En Europa el primer trimestre de presentación de resultados de las empresas europeas ha sido el mejor en casi una década. La línea discontinua amarilla que vemos en el siguiente gráfico representa las revisiones de beneficios de los analistas (media entre 2011 y 2016), mientras que la línea amarilla sólida representa las revisiones de estimaciones de beneficios para 2017.

Dicho de otra manera, por fin después de 6 años, los beneficios empresariales en Europa han dejado de revisarse sistemáticamente a la baja según iba avanzando el año. Es la mejor noticia en más de seis años, y si le sumamos la elección de Macron como presidente en Francia, que levanta una gran parte de la incertidumbre política (al menos a corto-medio plazo), vemos que la entrada de 6.000 millones en Europa no es un movimiento de euforia irracional.

Nótese que con Japón ocurre algo parecido (líneas moradas), pero en cambio con EEUU no. Las revisiones vuelven a ser a la baja, pero hay una diferencia notable: en EEUU los beneficios de las empresas del SP500 han crecido con claridad durante los últimos años (salvo el pinchazo de 2015-16), por lo que revisiones a la baja significan que los analistas eran demasiado optimistas en un entorno de crecimiento. En cambio en Europa las revisiones eran a la baja, sobre un trasfondo negativo. Es decir, revisiones de mal a peor.

Además, este gráfico está actualizado en marzo, y desde entonces las empresas del SP500 han terminado prácticamente de presentar resultados. Pues bien, como vemos en la siguiente tabla, con el 80% de empresas que han presentado resultados (ahora ya estamos por encima del 90%), el 73,84% han batido (beat) las expectativas de los analistas, a comparar con el 67,75% que de media lo han hecho durante los trimestres desde 2013.

Es simplemente el mayor dato desde 2013, y por supuesto que no es una estadística que sea contundente y definitiva, pero desde luego apunta hacia arriba, no hacia abajo.

Otra forma de verlo es observando la tendencia en la presentación de resultados. Recuerden que en 2016 se produjo el suelo en la llamada “recesión de beneficios”, que fue provocada por la caída del sector energético en EEUU (por culpa de la caída del precio del petróleo). Desde entonces, por cierto, la técnica del Shale Gas no ha hecho más que mejorar y el coste actual de extracción está sobre los 40$.

El gráfico anterior significa que es muy probable que en 2017 el SP500 marque un récord histórico de beneficios operativos, y muestre en algún momento una progresión del +20% en comparación con un año antes. Por supuesto, no debemos dar por buenas las predicciones o estimaciones (línea punteada), porque es muy probable que tengan un sesgo excesivamente optimista. Pero sí que debemos ser conscientes de lo que HOY está ocurriendo, y esto es el mejor primer trimestre desde 2011 en términos de crecimiento de los beneficios: un +13,6% (vs +16,7% el 3er trimestre 2011), y un 75% de empresas han batido las previsiones (la media está en el 67% aprox). (Estos datos ya son con un 92% de empresas habiendo presentado resultados).

Insisto en que cuando venga una crisis, todo esto puede cambiar rápidamente. Pero la realidad actual es que estamos en fase de recuperación de los beneficios, después de un año 2016 en el que se tocó fondo en EEUU.

Único “aviso” que me parece relevante: las previsiones de beneficios están calculadas teniendo en cuenta la reforma de la fiscalidad prometida por Trump, dando por hecho que ya será efectiva este mismo año…lo cual podría llevar a revisiones a la baja en las previsiones de los analistas durante los próximos meses.

Estacionalidad.

Dice el refrán “Sell in may and go away”, porque estadísticamente la bolsa sube de noviembre a abril, y los otros 6 meses, de media, no aportan prácticamente nada a la revalorización de la bolsa (americana) a largo plazo. Y esto, siendo cierto, se puede matizar.

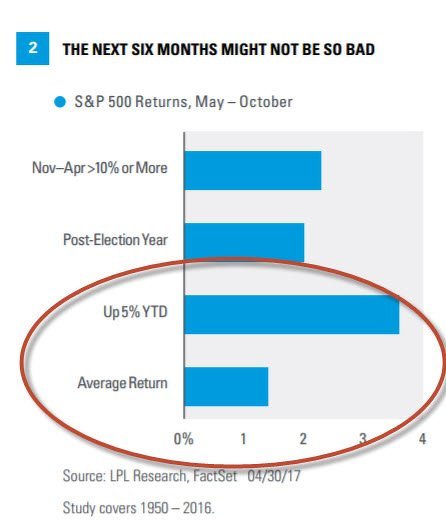

Por ejemplo, ¿qué pasa de mayo a octubre, si…

- previamente de enero a abril, la bolsa ha subido al menos un 5%?

- en el ciclo previo nov-abril la bolsa ha subido al menos un 10%?

- si estamos en año post-electoral?

La tabla siguiente aporta las respuestas. La revalorización media es del 1,5%, pero si previamente la bolsa ha subido un 5% desde el 1-ene, entonces la revalorización media es del 3,8%. Si es año electoral, casi un 2%. Y si la bolsa viene de subir un 10% o más desde noviembre del año anterior hasta abril, entonces la media de subida de mayo a octubre es del 2,2%.

No es para tirar cohetes, pero esos tres factores se dan ahora, y matizan un poco la estadística.

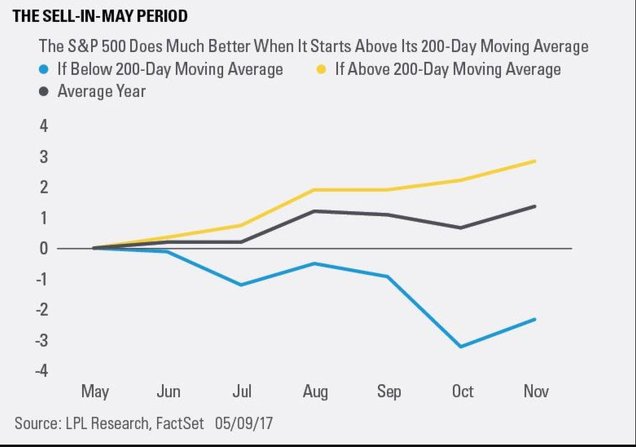

Otra forma de verlo es con el siguiente gráfico, que muestra la evolución típica de mayo a noviembre (línea azul oscuro), y después separando si entramos en mayo por encima de la media móvil de 200 sesiones (amarillo) o por debajo (azul claro).

¿Curioso verdad? De repente resulta que si la tendencia es alcista (MM 200 sesiones), entonces el famoso "semestre malo" (mayo-octubre) ya no es tan malo...

CONCLUSIÓN.

Cierto es que hay nubarrones, pero una cosa es la economía y otra cosa son los mercados. ¿Queda potencial en las bolsas ahora mismo? Veamos el resumen de estos dos últimos posts:

Nubarrones:

Hard data vs soft data: como dije en el post anterior, no es un problema en sí mismo.

Las condiciones de acceso al Crédito en EEUU parecen estar endureciéndose, lo cual es un problema potencialmente grave considerando las 3 burbujas que se han creado estos últimos años: endeudamiento empresas no financieras, y préstamos al consumo (automóvil) y Estudiantes.

El crédito en China, y por extensión el mundial, está perdiendo impulso. Recordar que “impulso” significa que aún crece, pero a un ritmo cada vez menor.

Los indicios de ralentización en EEUU se han suavizado con los últimos datos más recientes conocidos sobre Ventas al por menor por ejemplo. Así que por aquí todo sigue pendiente.

Caída materias primas e inflación, y riesgo de vuelta a escenario anterior (baja inflación y crecimiento): sigue abierto, pero como ocurre con el crédito, son factores de riesgo muy amplios cuyo impacto (si realmente se va a agravar) puede tardar meses en contagiar a toda la economía.

Amplitud de mercado y baja correlación: también en observación.

Vientos favorables:

Entrada fuerte de liquidez en Europa (y en parte también emergentes por cierto).

Actividad económica en Europa en máximos de varios años, y en EEUU claramente expansiva. Es decir, Europa acelera porque viene de ir muy despacio, y EEUU no acelera porque lleva muchos años a buen ritmo.

Las empresas tienen excelente arranque de año en Europa, y bastante bueno en EEUU, que se recupera del bache provocado por el petróleo en 2015-2016.

La estacionalidad (efecto Halloween) en teoría no es buena, pero mejora sustancialmente si introducimos el contexto actual (post-elecciones USA e inercia alcista previa muy clara).

Nuestro escenario principal en JDS es que la tendencia sigue siendo alcista y por lo tanto no hay motivos para oponerse a ella. No sabemos si marcaremos nuevos máximos en lo que queda de 2017 o no, pero por ahora no tiene sentido pensar en una caída fuerte. En todo caso, después del velón negro en las bolsas europeas y americanas, y en concreto el Nasdaq ayer (que un solo día perdió todo lo ganado en las 12 sesiones anteriores), planteamos un alto en el camino. Es posible que haya empezado la esperada fase de consolidación, lo cual significa que hay que aprovechar los recortes para entrar (o añadir) y los rebotes para salir (o reducir).

Después ya veremos cómo va evolucionando esta fase correctiva. Desde luego tenemos más dudas con EEUU que con Europa, aunque también las tenemos con Europa. Pero no olviden esto: cualquier tendencia fuerte, antes de girarse, se desacelera. Por lo tanto, paciencia.

No somos bajistas, así que suban o no los índices durante las próximas semanas / meses, hay que considerar que el entorno de mercado es alcista, y trabajar sobre esa base. Podemos descansar durante semanas o meses, e incluso podemos corregir, pero en un contexto de fondo positivo, lo cual significa que:

1- Existen valores que seguirán "saltando" al alza, subiendo fuerte y recuperando parte del retraso. Tenemos ejemplos en Vocento y EDF, ambos valores que tenemos en cartera.

2- La venta de PUTs OTM (opciones de venta fuera de dinero) sigue teniendo sentido como estrategia de fondo, tanto para beneficiarse del paso del tiempo (theta) como para beneficiarse de una posible extensión alcista (delta).

Todo esto centrado en Europa, dejando de lado a EEUU, donde incluso hemos comprado unas poquitas PUTs (sí sí, comprado...) sobre Tesla y sobre Amazon. Son importes muy pequeños (menos del 0,08% del patrimonio), que probablemente acabarán en nada, es decir, se evaporarán... pero creo que la relación riesgo-recompensa es atractiva. Son PUTs de diciembre, y si no llega un buen susto en 2017, probablemente repitamos la operación para 2018 (un par de veces por año, cada 6 meses). La apuesta es que antes de 4-5 operaciones de este tipo (o sea, en 2-3 años como mucho), llegará ese susto, y valores como Tesla o Amazon (y añadiremos alguno más de entre esos valores que están bajo sospecha de "burbuja"), sufrirán mucho, y podríamos llegar a multiplicar por 20 las primas pagadas por esas PUTs (que están un 25-30% OTM).

Seguramente más de uno/a se ha sorprendido de esta estrategia de compra de PUTs sin que además exista ninguna figura de techo en esos valores, porque de hecho es al revés: parecen estar muy fuertes. El problema es que no me cuadra esa fortaleza, y creo que estamos entrando en terreno peligroso. Empiezo a ver algo de "optimismo ciego" en los valores de la "nueva era" como Amazon o Tesla. En teoría no tiene por qué pasar nada grave de aquí a 2/3 meses, pero tener compradas unas PUTs sobre estos valores es una forma de diversificar (incluso dentro del compartimento de estrategias con opciones), y una forma de realizar una pequeña cobertura. Es una variante (de las muchas posibles) que ofrece la operativa con opciones, para jugar escenarios remotos con un riesgo bajo, y que en caso de materializarse, nos permitan sumar.

---

El próximo día 23 de mayo empieza una nueva edición de mi Curso de Opciones online. Si te interesa descubrir el apasionante mundo de las opciones y todo

lo que pueden hacer por tí (cuando las sabes utilizar bien), no lo

dudes: apúntate a mi curso. Seguro que te gustará. Consulta aquí el temario y las opiniones de ex-alumnos.

Artículos

donde explico qué son las opciones, por qué me encantan y las utilizo

como herramienta principal de inversión, y qué podéis esperar de mi

curso de opciones:

Aprovecha el potencial de las opciones: te cuento por qué mi curso es diferente y único.

El fabuloso mundo de las opciones: no hay nada igual.

Fecha de caducidad en las opciones: una gran ventaja que no tienen los otros activos.

Venta de PUTs muy OTM: si sale bien, gano poco. Si sale mal, puedo ganar mucho más.

Por qué todo el mundo debería utilizar y tener opciones en cartera.

También puedes repasar el LISTADO COMPLETO de artículos que he publicado sobre opciones.