El PER de Shiller se ha convertido en una de las métricas de valoración bursátil más populares en los últimos años. Se hizo famoso durante la burbuja puntocom a finales de los años 90, ya que proporcionaba una perspectiva única sobre la elevada valoración que habían alcanzado las acciones en aquellos días.

Esta métrica, también conocida como CAPE (Cyclically Adjusted Price to Earnings), ha sido desarrollada por Robert Shiller, prestigioso profesor de Economía especializado en finanzas de la Universidad de Yale y ganador del premio Nobel. Asimismo, es autor de varios libros, entre los que destaca “Exuberancia Irracional”, publicado en 2000 en el que alertaba de la burbuja puntocom.

El cálculo del PER de Shiller es muy sencillo. Tan sólo tenemos que tomar la cotización de un índice (para las acciones estadounidenses lo habitual es utilizar el S&P 500) y dividirlo por el promedio de los beneficios por acción de los últimos diez años. La utilización de un período de diez años presenta la ventaja de que se emplean datos de un ciclo económico completo (expansión, techo, contracción y suelo), lo que nos permite suavizar los vaivenes del ciclo, es decir, se elimina el “ruido” de la serie.

Actualmente, el PER de Shiller está siendo objeto de un amplio debate dentro de los círculos financieros, no sólo porque se encuentre en uno de los niveles más altos de su historia (sólo superado por el alcanzado durante la burbuja puntocom en el año 2000), sino por las críticas recibidas por la forma que tiene de contabilizar los beneficios empresariales. Incluso el propio Robert Shiller ha entrado en el debate, ya que hace escasos meses comentó que aunque el mercado está caro en términos de valoración, ve factible que el mercado de renta variable continúe con su escalada alcista y suba un 50% adicional desde los niveles actuales. Aunque no es extraño ver opiniones suyas en los medios que difieren entre sí en según qué momento.

Jack M. Forehand, en un artículo publicado en Validea’s Guru Investor Blog, analiza las ventajas y desventajas que presenta la utilización del PER de Shiller como métrica de valoración del mercado así como los errores más frecuentes que cometen los analistas e inversores al utilizar este ratio.

Ventajas de la utilización del PER de Shiller o CAPE

De acuerdo con los niveles alcanzados recientemente (30x), la principal conclusión que se puede extraer es que la rentabilidad que podemos esperar de las acciones para la próxima década será inferior a la media. Research Affiliates dispone de una excelente herramienta interactiva en su web que nos permite observar las rentabilidades proyectadas para una gran variedad de activos en función de sus valoraciones actuales. Si tomamos el PER de Shiller actual del S&P 500, la rentabilidad media anual para la próxima década se sitúa en el 2,6% aproximadamente, niveles claramente inferiores a la media histórica del mercado.

En el caso de los bonos estadounidenses las perspectivas son aún peores. La herramienta proporcionada por Research Affiliates proyecta un rendimiento medio anual del 1,6%. Cualquier persona que esté planificando sus inversiones futuras deberá tener en cuenta que lo más probable es que las rentabilidades de las acciones y los bonos durante los próximos diez años se sitúen por debajo de su media histórica.

Asimismo, la utilización del CAPE puede ser útil a la hora de asignar activos en una cartera de inversión global. Considerando las escasas rentabilidades esperadas de las acciones y bonos estadounidenses, puede ser buen momento para redistribuir su cartera de inversión y enfocarla hacia otras zonas donde las rentabilidades potenciales sean mayores. La citada herramienta de Research Affiliates proyecta una rentabilidad media anual del 8,7% para la renta variable de los mercados emergentes y del 6,9% para los mercados de renta variable occidentales (excluyendo Estados Unidos).

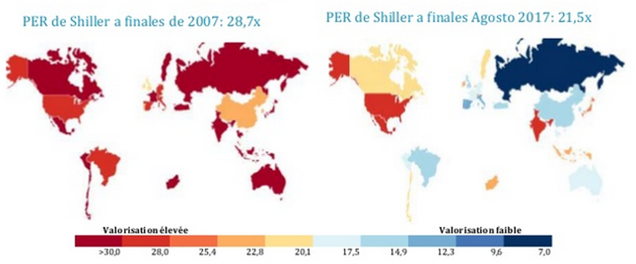

En el siguiente cuadro comparativo podemos ver la situación actual del PER de Shiller de los distintos países del mundo y la que había en el año 2007. La principal conclusión que podemos extraer es que, mientras que en 2007 todos los mercados tenían un CAPE muy elevado, en la actualidad existe una gran heterogeneidad, desde Estados Unidos (rojo) a Rusia (azul oscuro).

(Fuente: Amiral Gestion)

Desventajas de la utilización del PER Shiller

A pesar de su posible utilidad como métrica para proyectar las rentabilidades futuras de distintos activos, el PER de Shiller es generalmente mal utilizado cuando se aplica a períodos de tiempo más cortos. El debate en los últimos meses se ha centrado en la elevada valoración bursátil alcanzada por el S&P 500, lo que a juicio de ciertos expertos es señal clara e inequívoca de que los inversores deberían vender sus acciones. Pero la realidad es que los datos objetivos no apoyan esta teoría. El PER de Shiller no tiene prácticamente ningún valor predictivo a corto plazo.

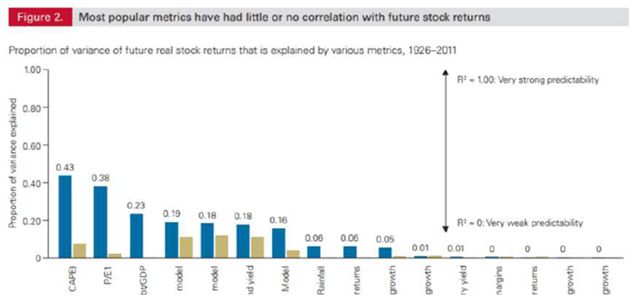

Para ilustrar esto, es recomendable echar un vistazo al gráfico elaborado por Vanguard, en el que se analizan una serie de métricas de valoración del mercado y cuán predictivas son para pronosticar las rentabilidades futuras a 1 año y a 10 años (el valor 1 significa que la métrica es muy predictiva de las rentabilidades futuras y el valor 0 significa que no es predictivo en absoluto).

(Fuente: Vanguard)

Como se puede ver en el gráfico, el PER de Shiller es la métrica de más utilidad para pronosticar los retornos a diez años, sin embargo a corto plazo (1 año) su valor predictivo se reduce casi a cero.

De este modo, cuando escuche a los expertos señalar que debe vender sus acciones inmediatamente porque el CAPE es de los más elevados de la historia, deberá recordar que esta argumentación no está respaldada en datos objetivos.

Pero si las valoraciones bursátiles actuales son tan elevadas y las proyecciones de rentabilidad a diez años son tan bajas, ¿por qué no debería vender?

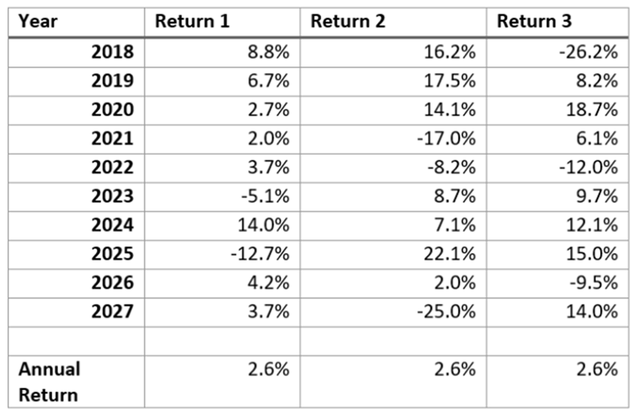

La respuesta radica en la variabilidad de los retornos. El hecho de que las rentabilidades para los próximos diez años sean probablemente más bajas que la media histórica no nos dice nada acerca de cómo vamos a llegar allí. Para ilustrar esto, conviene echar un vistazo a la siguiente tabla en la que se muestran tres escenarios distintos para finalmente llegar a la misma rentabilidad anual promedio.

(Fuente: Validea)

Por ejemplo, si el mercado se comporta de acuerdo con la segunda alternativa, podríamos perdernos excelentes rentabilidades en los tres próximos años, mientras que si lo hace según la tercera vía, sería un acierto vender y permanecer fuera del mercado para así evitarnos la fuerte caída. Teniendo en cuenta que nadie puede pronosticar cómo se va a comportar el mercado en los próximos años, lo único que podemos sacar en claro de la situación actual del PER de Shiller es que la rentabilidad media anual del mercado será, probablemente, inferior a la media histórica.

Mantener las cosas en contexto

Uno de los aspectos que todos los datos del mercado tienen en común es que sólo son útiles si entendemos el contexto en que proporcionan “valor”. El PER de Shiller no es una excepción. Si usted está planificando sus inversiones para los próximos años y quiere tener una idea aproximada de las rentabilidades que podrá obtener, esta métrica puede ser de utilidad. Además, también puede ser útil para realizar una correcta asignación de nuestro capital entre distintas clases de activos y países. Pero para lo que no es útil es para predecir los movimientos del mercado a corto plazo, por lo que si ve que los expertos utilizan el PER de Shiller para este propósito, deberá ser muy cauto al respecto.

También debe tenerse en cuenta lo que señala Lawrence Hamtil: el hecho de que las acciones estadounidenses aparezcan caras según los indicadores de PER (ya sea el de Shiller u otros), no significa que el resto del mundo, en comparación, sea una ganga. El motivo es que los mercados son difícilmente comparables entre sí, debido a las grandes diferencias que existen en sus composiciones sectoriales, entre otras razones. Este hecho por sí mismo justificaría que unos mercados coticen a múltiplos más elevados que otros, si sus índices están más concentrados en sectores más estables y de mayor crecimiento, como es el caso del S&P 500 frente al Eurostoxx 50.

¿Esta vez es diferente?

Debido a la gran cantidad que críticas que recibe y ha recibido en el pasado este indicador, hay que tener en cuenta sus limitaciones. Una de ellas está relacionada con la pregunta que se hacía Ángel Martín Oro en un artículo titulado “¿Es esta vez realmente diferente? Interpretando las señales del mercado”, haciéndose eco de las palabras de Jeremy Grantham, co-fundador y CIO de la firma de gestión GMO. Éste señalaba en una carta que fue muy difundida, que deberíamos acostumbrarnos a convivir con múltiplos relativamente altos durante un buen periodo de tiempo. De hecho, lo que le ha llevado a replantearse las cosas a Grantham es que las principales métricas de valoración se han situado significativamente por encima de los promedios históricos en los últimos 20 años, al igual que los márgenes. Esto podría implicar un cambio estructural en el mercado, que no nos debería llevar a esperar la reversión a la media y por tanto lanza dudas respecto a la utilidad de indicadores como el PER de Shiller.

Algunos de los motivos esgrimidos en esta tesis es que los grandes gigantes tecnológicos (Alphabet, Amazon, Facebook, etc.), cuyo peso sobre los índices son significativos, han crecido muy rápidamente y cuentan con grandes ventajas competitivas (economías de escala, costes de cambio, efectos de red, etc.) que podrían estar justificando esa prima de valoración. Los bajos tipos de interés son otro de los elementos que habrían apoyado los mayores múltiplos. Pero también otros cambios institucionales y estructurales, como un marco de políticas y regulaciones más favorable a las grandes corporaciones confiriéndoles un mayor “poder de mercado”, o el mayor valor de las marcas y los activos intangibles en un contexto de globalización.

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí