"Price is what you pay. Value is what you get" - Warren Buffett

En el último artículo de este blog (del que me gustaría agradecer enormemente la gran acogida que tuvo) descubrimos algunas de las herramientas que podemos emplear en la búsqueda de oportunidades de inversión como los screeners, las fuentes de información o las herramientas de cálculo. Además, desde que publicáramos dicha entrada hemos podido deleitarnos con el fantástico artículo de Sergio Sáez ("Joel Greenblatt y su Fórmula Mágica de selección de acciones") en el que se describe una estrategia de inversión en valor basada en precios bajos (PER bajo) y altos retornos sobre los activos (ROA alto). De una combinación de ambas entradas nace este artículo.

Muchos fueron los que preguntaron por una aplicación práctica de las herramientas, y más aún los que discutieron en el artículo de Sergio sobre la utilidad de la estrategia de Greenblatt para el mercado español. Ésta no pretende ser la demostración de que la "fórmula mágica" funciona para el selectivo español, sino un segundo filtro para dicha ecuación adaptado según nuestras preferencias y haciendo uso de alguna de las herramientas que vimos una semana atrás. El objetivo como siempre, buscar buenas oportunidades de inversión (empresas) con las que maximizar la rentabilidad obtenida en el largo plazo.

Filtrando la fórmula mágica

La estrategia de Greenblatt está basada en un mercado americano compuesto por miles de empresas entre las que elegir, y en el uso de ratios como el PER (o rentabilidad por beneficios) y el ROA (rentabilidad de los activos) para filtrar y hacer la selección de empresas. Debido al mayor interés por lo patrio, el mercado sobre el que nos basaremos no será ya el estadounidense sino el español. Además, adaptando el proceso a nuestras preferencias, utilizaremos el ROIC (Retorno sobre el capital invertido | Return on Invested Capital, ROI en ft.com) en lugar del ROA ya que pensamos es una mejor medida de la calidad de la empresa, manteniendo el criterio del PER. Para el primero de los ratios, filtraremos tanto por el dato del último año como por la media de los últimos 5 años, evitando así casos excepcionales.

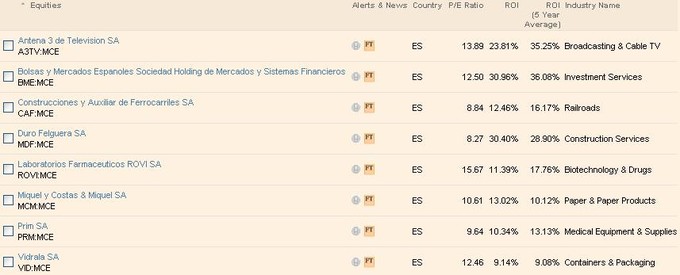

Pues bien, si hacemos uso del screener de Financial Times que presentamos hace unos días y tomando los criterios que hemos definido en el párrafo anterior, el resultado (en forma de empresas) que nos proporcionaría sería éste:

Ocho empresas. Ni más, ni menos. Las exigencias como podéis observar no son nada del otro mundo: PER máximo de 16 y una rentabilidad sobre las inversiones mínima de 9%. ¿Estamos entonces ante las ocho mejores empresas en relación calidad-precio de entre las cotizadas en España? ¿Tan sólo con este paso tan sencillo? No alcemos las campanas al vuelo antes de adentrarnos un poco en cada una de las compañías; no obstante, algo que sí podemos hacer es sacar una conclusión inicial bastante clara: de las ocho empresas, sólo BME cotiza en el índice IBEX-35 (que agrupa a las mayores empresas por capitalización en España), perteneciendo las siete restantes al denominadoIBEX Medium Cap, índiceque agrupa a las empresas de mediana capitalización en España (mid-caps). Interesante ¿no?

Buscando valor: las ocho candidatas

Además de caracterizarse por su tamaño medio en capitalización, resulta cuanto menos llamativo la diversidad de sectores a los que pertenecen las empresas resultantes de nuestro filtro. Curiosamente no encontramos dos empresas competidoras de un mismo sector (lo que por ejemplo podría indicar que se dieran altos ROI por definición en esa industria) y esta variedad va desde empresas de televisión, a farmacéuticas, pasando por constructoras de ferrocarriles o empresas de servicios financieros. Sabiendo que los datos que nos proporcionan los screeners no son siempre del todo fiables, e intentando dar alguna pincelada más en busca de valor en las empresas seleccionadas, conozcamos un poco más sobre ellas:

-Antena 3 [A3TV]

-Antena 3 [A3TV]

Una de los dos grandes grupos, junto con Mediaset, en el negocio audiovisual español. Cíclica, dependiente del mercado español y en un mercado deprimido, su alta tasa de retorno sobre el capital invertido la salva del abismo. Actualmente cotiza alrededor de los 5€, lejos de los 7,50€ a los que se intercambiaba hace ahora dos años, pero también lejos de los 3€ sobre los que se situaba hace menos de 6 meses, gracias al rally experimentado recientemente. Puede que salga reforzada tras su fusión con la Sexta, y su balance es mejor que el de su rival en este duopolio, Mediaset. Los ingresos por publicidad van en descenso y las expectativas no son nada halagüeñas, lo que se nos podría mostrar como una oportunidad 'contrarian' de inversión en valor, si confiamos en el buen hacer de esta empresa.

-Bolsas y Mercado Españoles [BME]

-Bolsas y Mercado Españoles [BME]

BME es el holding propietario al 100% de los mercados de renta variable, renta fija, derivados, y cámaras de compensación y liquidación de valores a nivel nacional. El negocio es altamente cíclico, ya que gran parte de los beneficios dependen del volumen de transacciones financieras en el mercado español, y éstas son muy dependientes de la actuación de la bolsa. A nivel fundamental cuenta con excelentes márgenes, una gran posición financiera al carecer de deuda, alto grado de liquidez, y tasas de retornos sobre fondos propios y capital invertido por encima de 30%. Se considera una empresa 'opable': susceptible de ser adquirida por una corporación más grande. Como señalamos unas líneas arriba, es la única empresa de la selección mostrada que cotiza en el IBEX-35.

-Construcciones y Auxiliar de Ferrocarriles [CAF]

-Construcciones y Auxiliar de Ferrocarriles [CAF]

Uno de los líderes internacionales en el diseño, fabricación, mantenimiento y suministro de equipos y componentes para sistemas ferroviarios. También una de las apuestas históricas de los gestores de Bestinver. Con una gran evolución en la cifra de ventas y beneficios, además de una creciente exposición al exterior. Niveles de deuda no preocupantes y generadora neta de caja. Podría seguir hablando de las bondades de esta maravillosa compañía, pero mejor les dejo que disfruten leyendo los artículos que escribió sobre ella Enrique García: "CAF, ¿ventaja competitiva? Buscando moats en el sector del ferrocarril" y "CAF (II) – Nuevas oportunidades de negocio y valoración".

-Duro Felguera [MDF]

-Duro Felguera [MDF]

Poco que hablar sobre Duro Felguera para los que sigáis este blog desde sus inicios. Una de mis principales apuestas cuyas cifras contables hablan por sí solas. Gran posición de liquidez, altos márgenes, ventas mayoritariamente al extranjero y altas tasas de rentabilidad a un precio que actualmente ofrece suficiente margen de seguridad. Para los que no siguieran el blog, les dejo los artículos que escribí en su día:1) Presentación, Liquidez y Estructura financiera

2) Calidad del Activo y Cuenta de Resultados

3) El riesgo país

4) Rentabilidad vs Sector

5) Valoración Final

-Laboratorios Farmacéuticos Rovi [ROVI]

-Laboratorios Farmacéuticos Rovi [ROVI]

Rovi es una empresa química-farmacéutica española, cuya actividad se concentra en productos propios farmacéuticos, fabricación para terceros y distribución de otros productos para los cuales es licenciataria de otros laboratorios. Ventas crecientes, liquidez y solvencia asegurada y buenas tasas de retorno. Por el contrario, su excesiva dependencia al mercado sanitario español, beneficios inestables, y los 'elevados' múltiplos a los que cotiza, me da que pensar. No obstante, quiero destacar que no la sigo y no la he analizado en profundidad, por lo que vuestro comentarios sobre ella (y sobre todas las empresas) son bien recibidos.

-Miquel y Costas [MCM]

-Miquel y Costas [MCM]

Una de las empresas clásicas, a la que estoy seguro que la gran mayoría de inversores en valor le ha echado el ojo alguna vez. Miquel y Costas es un grupo industrial dedicado a la producción, comercialización y prestación de servicios vinculados con papeles finos y especiales de bajo gramaje, destinados principalmente a la industria cigarrera. Aunque pudiera parecer lo contrario, es una empresa bastante diversificada que apuesta por la innovación, y tiene en la tecnología una gran ventaja competitiva que también actúa como barrera de entrada. Es la tercera productora mundial por volumen, y única en gama de productos (su situación me recuerda al liderazgo de Viscofan). Amplios márgenes, internacionalización de las ventas (>80% al mercado exterior), altas tasas de rentabilidad sobre fondos propios (ROE) y un balance envidiable. Sin duda, su inclusión en esta lista es totalmente merecida. -Prim [PRIM]

-Prim [PRIM]

Otra de las empresas que ha sido objeto de estudio en inBestia. De nuevo fue Enrique García, y de nuevo un análisis fundamental excelente sobre ella. Citando al mencionado autor: "Prim S.A es una empresa que se dedica suministro de materiales hospitalarios y ortopédicos, en fisioterapia, talasoterapia, termalismo, rehabilitación, geriatría y ayudas técnicas. El Grupo Prim S.A divide su actividad principalmente en dos ámbitos: Suministros Médicos y Suministros Hospitalarios. La primera división tiene su negocio principalmente en España mientras que la segunda también produce y distribuye en otros países de Europa, América Latina y USA." Su cifra de ventas estable, la prudente gestión financiera de la empresa llevada a cabo, los buenos márgenes de explotación, así como los altos rendimientos sobre las inversiones hablan muy bien de ella. Por el contrario, el sector en el que se encuentra y la actual situación de la administración pública (principal deudor) están en su contra. Para saber más sobre ella, los artículos de Enrique: (I), (II), (III), (IV), (V), (VI) y (VII).

-Vidrala [VID]

-Vidrala [VID]

Por último, el fabricante de vidrios por antonomasia en España. Centrando gran parte de sus ventas en el sur de Europa, y especialmente produciendo para el sector del vino, su cotización ha tenido una evolución brillante en las últimas semanas (+14% YTD). Está situada en un sector maduro pero aún así posee altos márgenes, lo que nos da señales de ventaja competitiva. Sus ventas siguen creciendo de forma estable, y aunque su posición de liquidez y solvencia no es ideal, la gestión financiera hacia una mejora de ésta ha sido una constante en los últimos años. Quizás se haya escapado un poco en cuanto al margen de seguridad que nos ofrece tras sus últimas revalorizaciones, pero sin duda otra buena empresa a la que tener muy en cuenta.

En conclusión...

Vaya por delante que ésta no es la forma "correcta" de invertir en mi opinión (por falta de profundidad en el análisis); hemos realizado una búsqueda rápida, sencilla, y accesible a todo el inversor de a pie, que nos ha permitido 'descubrir' ocho empresas muy interesantes. Además hemos podido comprobar una aplicación práctica de los screeners que presentamos en el post anterior, refinando una estrategia de inversión en valor adaptándola a nuestro criterio personal. Muchas de las empresas resultantes son excelentes candidatas para una posible incorporación a una cartera 'Value', algunas ya han sido analizadas en anteriores artículos por tal motivo y otras seguro que lo son en el futuro. Lo común en la mayoría de ellas ya lo señalaba el título, son empresas de mediana capitalización. Mid-caps con altos retornos sobre el capital invertido, a precios no excesivos y con balances sólidos, ¿no creen que aquí hay una gran fuente de valor?

Si no quieres perderte nuevos artículos sigue mi blog o mi cuenta de Twitter: @arturoballester

Disfruto un montón leyendo tus artículos, gracias por compartir tus conocimientos.

Saludos, Juan

Gracias a ti Juan, me alegra que disfrutes leyendo mis articulos.

Un saludo

Muy bueno e interesante Arturo, esto mismo en otros mercados europeos sería fantástico, porque cruzado con más información, daría auténticas opciones de inversión. Llevara tiempo, pero sería interesante verlo en otros países.

Gracias y enhorabuena

La búsqueda es fácil y rápida, ya has visto Carlos. Lo que sí llevaría tiempo sería el análisis pormenorizado de esas compañías extranjeras y el contraste de datos.

Al igual que lo hacemos para España lo podríamos hacer con Portugal, Grecia e Italia si creemos que son los mercados que más castigados han estado y dónde más oportunidades habrán :)

Un saludo y gracias por comentar!

Creo que me gustan todas, quizás con la que más escéptico soy es Antena 3. La mayoría son empresas industriales, incluida Prim que aunque sea de productos sanitarios se encarga de la fabricación y distribución. España siempre ha tenido una ventaja comparativa en bienes de equipo (no tecnología punta) e ingeniería, y de ahí que no salgan estos fantásticos negocios en el sector industrial. Técnicas Reunidas y Viscofán están caras pero también son excelentes negocios. Las constructoras del IBEX (OHL y ACS) también tienen activos pero están hiperendeudadas. Y nos dejaremos algunas otras. Si algo he aprendido con la bolsa es a superar ese fatalismo español sobre nuestra economía.

Coincido totalmente contigo Enrique, creo que en España tenemos negocios buenísimos y empresas líderes o cuasilíderes a nivel mundial que son excepcionales (Véase Viscofan, TRE, y algunas de la lista).

Si tuviera que descartar alguna, quizás estaría entre Antena 3 y Rovi. Menos margen de seguridad, y sectores en los que no me sentiría demasiado cómodo.

Muy bien y practico, lo cierto es que la diversidad de opciones es curiosa.

Es más si eliminamos lo de los cinco años en ROI, se añaden Dinamia y Zeltia, más Medium Caps.

La verdad es que tengo que decir que aunque alguna me gusta, otras no las contemplo ni las conozco.

- Antena 3 no me gusta, será porque no veo la tele y lo poco que veo, lo hago a través de internet, sin anuncios (menos margen).

- BME creo que si bien es cierto que esta el tema OPA, también la negociación de títulos va a la baja.

- CAF ya comenté en el articulo de Enrique.

- Duro compré unas pocas.

- Rovi, Prim y Miquel i Costas no las conozco suficiente.

- Vidrala para mi esta sobrevalorada, las subidas a causa de la venta de Verallia (grupo Saint Gobain) al grupo Ardagh, han hecho subir injustificadamente a la española en mi opinión.

Diversificada es un rato la relación que salió, la verdad que si jeje

Te animo a conocer más en profundidad Miquel i Costas Roger, me parece una empresa interesantísima y que seguro te gustará mucho. Quizás se escriba sobre ella en inBestia, algún compañero o si no, yo mismo :)

Un saludo y gracias por tus valiosos comentarios!

Disfruto leyendo vuestros artículos. Muchas gracias por compartir vuestra sabiduría.

Puedo preguntar cual es la diferencia y por qué es mejor un indicador que otro.

Gracias

Hola de nuevo Juan, supongo que te refieres a por que usar el ROIC o ROCE en lugar del ROA.

La diferencia está esencialmente en el denominador, en el caso del ROA se tienen en cuenta TODOS los activos de la empresa (incluidas partidas como los intangibles por ejemplo)., mientras que en el ROIC se discriminan esas partidas como los intangibles para destacar el beneficio que saca la empresa con el capital empleado.

Espero haberte aclarado algo, un saludo!

Ahora entiendo, gracias

Curiosamente, acabo de encontrar este post en Bolsa.com:

"Las manos fuertes acumulan Antena 3 y Rovi":

http://bolsa.com/blog/las-manos-fuertes-acumulan-a3tv-y-rovi.html

Parece que la omnipresente Bestinver se ha fijado en ellas ;)

En Antena3 han aumentado las posiciones cortas desde que se levantó la prohibición, en %, de las que más, si no recuerdo mal.

Seguramente tengan horizontes temporales de inversión totalmente diferentes, ¿no crees?

Puede que si, pero ya te digo que yo ya tuve Mediaset en cartera y me salí en la subida de hace un mes o dos.

No me siento comodo con empresas de un sector que no creo mucho en él. Pero reconozco que es más una opinión personal que no fundamentada.

Muy buen artículo Arturo, buena selección de valores ..., tuve Miquel y me dió buenos resultados, està muy bien gestionada. El otro día no me pude resistir y compré algunas de Duro Felguera ya que TRE no baja :)

Justo hablaba ahora con Enrique García sobre Duro Felguera, y comentábamos sobre el volumen contratado últimamente. Parece que desde que empezó el año la media de volumen contratado ha pasado de unos 130.000 títulos diarios a más de 350.000. Puede que las manos fuertes estén empezando a acumular de forma seria...esperemos que sea así y coja un buen impulso hacia arriba.

Compré pocas acciones pensando en poder ir promediando a la baja, pero no sé si las manos fuertes van a dar opción ... Por ahora se han anotado un 1,2% aprox.

Como tengas el mismo market timing que tienes tras publicar tus artículos, esto se va para arriba y sin frenos =)

Srs., ¿dónde se puede conocer, y a ser posible con cierto grado de inmediatez, lo que esta comprando Bestinver?.

De las acciones que pone Arturo, me quedaría con estas 3, caf, miquel y duro.

Muchas gracias.

Sinceramente no lo se, pero me gustaría saberlo. Esos gráficos de acumulación por parte de las distintas agencias me parecen muy útiles e interesante.

Será cuestión de preguntar ;)

En Bolsa.com tienes gráficos de valores por agencias, si no me equivoco. Otra opción más laboriosa y de dificil apreciación es mediante Visual Chart ver el saldo comprador/vendedor de las agencias en un valor determinado.

Sin duda la primera opción, si aún esta disponible, es más sencilla!

Inmediatez absoluta:

http://www.bebroker.es/agencias.php

(en "Agencia" buscas Bestinver).

Esta temporada han estado vendiendo Gas Natural y comprando Iberdrola, Telefónica y Acerinox.

Saludos.

Wow Antonio, muchas gracias! No sabía de esta página.

Has contrastado la veracidad de lo que publican?

Un saludo!

Hombre, lo doy por hecho. Al detalle no lo he contrastado pero llevo mucho tiempo siguiéndoles por aquí y los valores cuadran.

Además la actualización es contínua a lo largo del día de modo que si no fuera veraz habría que echarle mucha imaginación.

Saludos.

Es curioso con las subidas que esta teniendo Gas Natural y unos resultados buenos, con reducción de deuda y mayor peso exterior, que vendan.

Yo tengo unas cuantas en 11'45 aprox. y con el dividendo que dan y esos resultados no contemplo vender y menos para comprar Acx o Tel!

Quien sabe, ellos tendrán un porque!

Pues hoy vuelve a ser lo mismo. Venden GAS y compran TEF.

Puede deberse a simples rebalanceos de la cartera, no quiere decir que vayan a salir de Gas Natural. Cuando una acción ha subido un 20-30%, le restan peso en la cartera ya que la ven un 20-30% menos atractiva.

Jjjjj, ya sabes lo de la teoría de rachas Arturo ... Carlos sobre lo de Bestinver no sabría decirte ...

Es una pena no conocer esa información actualizada, porque nos sería muy útil. Tenía entendido, que las agencias solían comunicar a cnmv donde estaban sus posiciones, además de contar algunas posiciones que alcancen determinados porcentajes en algunas compañías.

Costara encontrar esa información, pero si la conseguimos, tendremos info de la buena, buena.

Si alguien lo supiera, lo agradeceremos.

Saludos.

Acabo de preguntar a quien vi que subía los gráficos, Jesús Perez (@especulacion), y su respuesta es la siguiente:

"Te comento estos gráficos están realizados a partir de las transacciones de la bolsa de Madrid que compramos como datos, pero realmente son únicos. Nadie los genera porque es necesario realizar un desarrollo para poder visualizarlos. Ahora vamos a tener una parte de pago para quien quiera acceder a estos datos. Para los usuarios muy activos los daremos gratis..."

Preguntando se llega a Roma :)

Eres un crac Arturo, pues habrá que estar atentos, porque por buena información, nunca esta de menos pagar.

Gracias a todos

Hola Arturo, perdona mi idiotez pero no puedo reproducir tus resultados, debido a que cuando filtro por PER por ejemplo, me sale de 0 a 2,2 millones y el ROI me sale desde -1,5M a 27.0K. No se como ponerle per inferior a 9. Esto en la web

http://markets.ft.com/screener/customScreen.asp en los proximos artículos, explicalo para dummies, paso 1 balbaa y captura. Paso 2 etc. x"D.

No te preocupes Mario, te lo explico por aquí que no es tan complicado, no hace falta un post jaja

Una vez que has seleccionado los criterios que crees oportunos (dándole a la opción Add additional criteria), te aparecerán dichos criterios y a la derecha un minigráfico donde seleccionar el rango que quieres.

Para seleccionar un rango determinado tenemos que mover las manecillas de ambos lados del minigráfico (o una sólo) acotando hasta las cifras que queramos.

Por ejemplo, en el caso del PER, moveremos la manecilla de la derecha que se sitúa en 2.2M hacia la izquierda, buscando la cifra de 16. En el caso del ROIC, movemos la manecilla de la izquierda hacia la derecha hasta dejarla sobre 0.0, y la manecilla de la derecha no la tocaríamos.

Si tras la explicación te sigues quedando igual, tranquilo que te enseño otro truco ;)

Debajo de cada minigráfico hay una opcion que pone "Enter specific values", le das, rellenas el "From" con el dato de la parte baja del rango que quieres y el "To" con el dato de la parte alta del rango que quieres.

Si no lo entiendes dimelo y hago el post ;)

Con estos criterios una que sale muy bien parada creo, es la Americana: Wester Unión.

Al final tendremos que hacer un post con las opciones internacionales interesantes jeje

Veo que este hilo sigue bien movidito, e interesante.

A ver si las turbulencias que se esperan por Italia y la esperada corrección en EEUU nos dejan precios más atractivos. Vigilo principalmente Duro, Ebro y Fiat (ésta parece tener un soporte en 4.30 en estos días...). Y a ver si por fin leo los análisis de Enrigsa de CAF.

Pues CAF se está poniendo muy interesante para entrar Ángel, palmando estos días y acercándose al soporte de 335. Una entrada ahí sería muy buena imho.

Hola, soy un nuevo seguidor de tu blog y me está encantando los análisis y comentarios posteriores. La verdad es que soy un inversor individual enganchado a mercados financieros.

Estuve leyendo atentamente tu artículo porque estoy con cierta liquidez y quisiera empezar a hacer una cartera de acciones para mi hijo de 4 años, así que, qué mejor que la inversión de valor?.

Sólo quería comentar de los títulos que propones y que tienen muy buena prensa y, es que sólo CAF es la no ha corregido nada, más bien ha subido expectacularmente desde el año 2007.. Qué piensas, no crees que no debería estar en la lista de mejores acciones para esta manera de invertir??. Lo saco a colación por el artículo del compañero de blog Sergio Castillero. Joel Greenblatt habla de buenos precios.

http://inbestia.com/blogs/post/joel-greenblatt-y-su-formula-magica-de-seleccion-de-acciones/viewcommentaries:1

Saludos

Luis Enrique

Hola Luis Enrique, bienvenido al blog :)

Sin duda que la inversión en valor es el mejor instrumento para crear una cartera a largo plazo como la que tienes en mente, te animo a ello.

Respecto a CAF, decir que si ha corregido desde los máximos cercanos a 450€ que registró tiempo atrás y actualmente podemos decir que se sitúa en un canal lateral si miramos con unas perspectiva de largo plazo. No obstante, se encuentra en la parte baja de este canal, lo que nos da un punto de entrada muy bueno en mi opinión. Su cotización ha aumentado espectacularmente como dices, pero también lo han hecho así sus ventas y beneficios, lo que hace que no cotice a unos múltiplos de valoración muy altos. Por tanto, a tu pregunta respondo que está merecidamente incluida en la lista de las mejores acciones.

Un saludo!

Caf, esta bonita, y a estos precios el riesgo esta muy controlado, y la cartera va a seguir dando visibilidad de resultados.

Hola, te felicito por tu post. El libro de Joel Greenblatt lo tengo, pero en su formula magica no usa especificamente el ROA y el PER.

En vez del ROA, el usa retorno del capital = EBIT/(Working Capital + Fixed Assets), dejando los intangibles por fuera.

Y en vez del PER, el usa Earnings Yield = EBIT/Enterprise value, comparando compañias con diferentes niveles de deuda e impuestos.

Bueno, no se que tanto cambiaría la revision que hiciste con estas formulas, aunque se ve más demorado de calcular.

Saludos

Hola Rafael, gracias por comentar.

Efectivamente, yo también tengo la versión anglosajona de Greenblatt y utiliza las fórmulas que describes. No he visto la versión española, pero puede que hayan tomado el ROA en vez del retorno de capital de Greenblatt en la traducción. De todas formas, en este artículo tomamos el ROI en vez del ROA para hacer el screening, por lo que el resultado obtenido no creo que sea muy diferente al que se obtendría con la fórmula exacta de Greenblatt.

Saludos

Hola Arturo

Enhorabuena por el artículo.

Yo metería un tercer filtro de crecimiento del ROIC (o del EVA) de los 3/5 últimos años. Así te aseguras no solo de quedarte con buenas empresas, sino también con empresas que son cada vez mejores.

Mira por ejemplo Western Union antes de caer un 30% este otoño. Te habría pasado los filtros de PER y ROIC, después se desplomó y parece no tener perspectivas muy halagüeñas. Con la evolución del ROIC te habrías escapado...

Un saludo

Hola Pedro, muchas gracias por comentar.

Muy interesante lo que nos dices, y por supuesto que desde aquí recomiendo hacer una análisis más exhaustivo de estas empresas de cara a la visibilidad futura además de la situación actual. Quizás la evolución del ROIC o EVA, o simplemente la evolución histórica de los beneficios mismo pueden establecerse como filtros, todo ello y siempre dependiendo del punto de vista y la opinión personal del analista en cuestión.

Un saludo!

Para los aficionados se nos escapan todas estas formulaciones y, al final, te quedas con cuatro cosas y artículos-recomendaciones como las vuestras. Arturo, si aplicas este último filtro a las empresas que propones, qué dos empresas crees que serían para la inversión de valor???

Saludos y buenos comentarios a todos

Luis Enrique desde aquí te invito a que no te quedes en esas cuatro cosas y recomendaciones que puedas leer, ya que cada uno puede tener una opinión personal sobre cada empresa. Lo ideal sería un análisis más exhaustivo de cada una de las ochos empresas, viendo tanto situación actual como expectativas de futuro, como señalábamos en el comentario anterior.

No obstante, en relación a tu pregunta, y para responder a lo que demandas; si tuviera que filtrar las 8 empresas destacadas en el artículo me quedaría con: Miquel i Costas, Duro Felguera, CAF y Vidrala. Algunas como CAF o Duro están en mejor situación para entrar en el corto plazo, pero sin duda las 4 son grandes compañias.

Un saludo!

Pues muchas gracias Arturo, pero con el tiempo limitado y sin formación en economía, es muy difícil empezar a aprender a valorar empresas, qué más quisiera yo!!!. Lo que sí hago es leer bastantes análisis, como los vuestros, y los proceso. A parte de todo el análisis cuantitativo, luego queda la parte no controlable, el futuro: incremento de ventas y negocio recurrentemente en muchos años, dirección de la empresa adecuada en la que planifica la actividad y planes estratégicos....por ejemplo, no desmasiado negocio en latinoamérica que ya vemos lo que ocurre(noticia de última hora con bolivia) y más en asia y mundo occidental......

En fin,hasta ahora, inditex y alguna más..no?

Saludos y gracias por los análisis y buenos consejos.

Luis E.

De nada Luis Enrique, encantado de poder ayudar.

Lo de tener formación en economía o valoración de empresas no es un requisito indispensable para poder analizarlas y formarte una opinión propia, la falta de tiempo obviamente si jeje

Si te interesa el tema te recomiendo leer 'El inversor inteligente'. No se si lo habrás leído ya, es bastante largo , pero leyendo poco a poco te aclarará muchas cosas sobre inversión, y por encima de todo, de la inversión en valor.

Respecto a lo de las empresas con más exposición a emergentes (ex-América Latina), decirte que hay muchas más oportunidades a parte de las que nos ofrece el mercado continuo español, quizás en próximos artículos filtremos estas oportunidades :)

Espero que estas empresas tengan éxito por lo que a mí me toca, como accionista de BME, CAF y Duro Felguera. ;)

Gran trabajo una vez más.

Hola Francisco, gracias a Arturo y otros componentes de estos Blog he descubierto análisis super bien explicados y hechos. Próximamente voy a empezar a realizar compras de valor con CAF y Duro Felguera. Lo he pensado, y es cartera a largo y, no me digas porqué, creo en los análisis de Arturo, Serigo, Enrique...Otros valores que Arturo cree en ellos como Vidrala , Miquel i costas , Rovi y PRIM( sobretodo Prim, creo en su negocio) , tienen el inconveniente de los títulos que mueven y su liquidez. ahora queda buscar un punto de entrada.....unos dicen que se espera corrección ....ufff, aunque para inversión de valor, entriendo, no debe ser tan fundamental.

saludos

Luis Enrique

Estimado Arturo:

Excelente artículo como siempre. Yo que estoy un poco verde en estos lances, también encuentro problemas en el screeners de ft. Con el per me vale la explicación anterior, pero con el roic no me sale bien. ¿Por qué llevar la manecilla hasta el 0.0? La verdad no me sale esos rendimientos de más del 30 por ciento que sale en algunas empresas. Si lo pudieras precisar más sería de gran ayuda.

Muchas gracias de antemano por tu respuesta,

Un fuerte abrazo,