Probablemente la mayoría del público de inversores esté totalmente en desacuerdo con esta afirmación. Si a algo se relaciona la bolsa es con el juego y los casinos, en los que la suerte y el azar determina resultados muy dispares: o bien ganas mucho o lo pierdes todo. Y efectivamente, depende de cómo lo plantee el inversor, puede acabar derivando en una cuestión de rotundos éxitos o desastres absolutos.

La idea que quiero defender en este artículo no es que la bolsa sea segura o no sirva para aquellos que buscan el gran enriquecimiento rápido. Desde luego que sirve, si eso es lo que buscas la renta variable te lo va a ofrecer también. Lo único que tienen que hacer es buscar situaciones con gran potencial al alza y concentrar lo máximo posible, incluso apalancándose financieramente. Las posibilidades de pegar el pelotazo y hacerse rico rápido aumentan, pero también lo hacen las posibilidades de desastre total y bancarrota personal. De hecho, estas últimas aumentan en mayor medida, ya que basta con un error garrafal después de varios aciertos para volver a perder una gran parte del capital. La asimetría es clara, cuando pierdes un 80% hay que multiplicar por 5 después para recuperar el capital inicial. Y en el caso de inversiones apalancadas (a crédito) las rentabilidades pueden ser también peores del -100%.

Si ésta es la filosofía, la bolsa no se diferencia radicalmente de especular con terrenos o montar una empresa muy ambiciosa desde 0. El inversor se la juega a una o dos cartas: si sale bien, fantástico; y si no, toca empezar de 0 (o incluso de menos). Por eso destaco que la inversión en compañías cotizadas no tiene por qué generar resultados más extremos que otras alternativas de inversión.

Es importante mencionar esto para una corriente que últimamente está proliferando entre la comunidad inversora, personas que buscan ganancias amplias y rápidas aunque sea asumiendo importantes riesgos. He notado en ciertos comentarios despectivos hacia aquellos inversores que buscan una alternativa de inversión más conservadora y tranquila, que está dispuesta a asumir riesgos pero de forma limitada. En realidad, mi intención no es convencer a nadie sobre cómo debe enfocar su vida o cómo debe ser su apetito por el riesgo, sino aclarar qué instrumento es mejor para cada objetivo. La bolsa no es mejor alternativa de inversión para hacerse millonario en unos años que otras opciones como la inversión inmobiliaria, capital privado (startups) o montar tu propio negocio.

Basta con mirar la lista Forbes para ver que muchos de los que han entrado lo han conseguido a través de fundación de empresas o la inversión inicial concentrada en las mismas. Es mucho más raro ver a inversores que logren resultados tan extremos con una cartera diversificada de acciones, salvo que empezasen con un capital inicial muy elevado y sean tan buenos y consistentes como Warren Buffett (que además concentró bastante en determinados momentos). En el caso de la inversión inmobiliaria, la naturaleza de los activos inmuebles permite que las entidades financieras sean más propensas a otorgar gran financiación (por ejemplo en hipotecas), una ventaja para multiplicar los rendimientos iniciales de la inversión. Lograr financiación permanente (no el margen del bróker) para invertir en bolsa es prácticamente imposible para un inversor pequeño, salvo que aporte garantías de otro tipo.

De hecho, la principal limitación de la bolsa para entregar resultados extremos es el hecho de que hay un gran número de participantes que hacen la competencia e intentan encontrar las gangas antes que nosotros. Esta competencia también existe en el mundo inmobiliario y capital riesgo, pero por motivos lógicos siempre será menor al ser mercados inaccesibles para muchos inversores.

Así que frente a la fundación de empresas, inversión en startups e inmuebles, la bolsa no tiene casi ventajas para multiplicar los rendimientos iniciales de forma notable. Sin embargo, sí tiene una cualidad diferencial frente a las alternativas anteriores: es posible diversificar con patrimonios pequeños y medianos. En el caso de grandes carteras esta cualidad no es especial de la bolsa, ya que alguien con 10 millones de € puede comprar decenas de inmuebles con cualidades y en localidades diferentes. Igualmente, puede invertir en varias startups. Sin embargo, para un ahorrador que tiene un patrimonio total de 20.000€ - 500.000€ es muy difícil diversificar mínimamente con inmuebles o en rondas de financiación a startups. Para acceder a estas últimas hay que ir con una buena chequera, ya que la negociación es complicada y se buscan grandes inversores que se comprometan con la inversión durante bastante tiempo.

Sin embargo, una cartera de 50.000€ se puede invertir en 12-13 empresas cotizadas sin ningún problema y sin grandes costes. Si el inversor concentra en 5 empresas y no en 25, es una decisión posterior. Las combinaciones son tantas que la bolsa permite estrategias muy conservadoras. Supongamos alguien que con un patrimonio líquido de 100.000€ no quiere quebraderos de cabeza, por eso acude a las entidades financieras a buscar productos de renta fija. Pero como estos productos no tienen prácticamente riesgo (aquí se pueden matizar muchas cosas), la rentabilidad real que ofrecen suele ser nula. En el caso de bonos a más largo plazo, actualmente ofrecen rentabilidades reales irrisorias en comparación con dejar el dinero en un depósito a la vista.

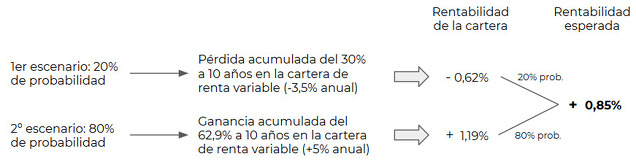

¿No sería mejor invertir 20.000€ en una decena de compañías que a priori ofrecen rentabilidades presentes mucho más elevadas que la renta fija y dejar 80.000€ en una cuenta corriente? Muy probablemente esta estrategia logre mayor rentabilidad en una década que invertirlo todo en renta fija, mientras que el riesgo que se ha asumido está totalmente bajo control. Veamos algunos números. Supongamos un escenario de pérdida permanente total del 30% de la cartera de renta variable a 10 años, uno de los peores resultados que se pueden lograr y realmente improbable invirtiendo en una decena de compañías ya consolidadas. Desde luego, se puede perder mucho más si uno apuesta por la concentración y por las compañías más aclamadas del momento, pero eso no corresponde al ejemplo actual.

La pérdida total sería de 6.000€ sobre 100.000€, un 6% acumulado y un -0,62% anual. Sin embargo, un escenario mucho más probable sería que esa cartera de renta variable entregase rentabilidades cercanas al 5% anual en el entorno actual, es decir una rentabilidad acumulada del 62,9% para la cartera de renta variable y una ganancia absoluta de 12.577,9€. La rentabilidad acumulada sobre el total de la cartera de 100.000€ sería del 12,6% y en términos anuales del 1,19%.

Si el primer escenario tiene una probabilidad del 20% y el segundo del 80%, el pago esperado para el inversor sería de: -6.000 x 0,2 + 12.577,9 x 0,8 = 8.862,32. A su vez, la rentabilidad esperada acumulada sería del 8,86% (8.862,3 x 100 / 100.000) y un 0,85% en términos anuales, sin olvidar que este dato refleja las probabilidades de ambos escenarios. A pesar de no ser una gran rentabilidad, es mayor que la mayoría de productos de renta fija de muy bajo riesgo, entre los cuales hay muchos con rentabilidades negativas (bonos soberanos) o nulas en el mejor caso (depósitos a la vista).

Gracias a la posibilidad de diversificar con la bolsa, el inversor puede obtener una rentabilidad mayor controlando el peligro al que se expone. Es posible que el lector no esté de acuerdo con los supuestos establecidos y que crea que la probabilidad de gran fracaso es mucho mayor, eso daría para otra larga discusión. Pero observando los datos históricos, el miedo a la volatilidad y la mala comprensión de lo que es la renta variable, los supuestos anteriores de rentabilidad en la bolsa me parecen razonables e incluso pesimistas (creo que la bolsa podría dar aún más sin hacer maravillas). Como ejemplo, la bolsa de la zona euro ha entregado rentabilidades positivas desde los máximos de 2007 si incluimos dividendos y retenciones a los mismos. Y ha sido una de las peores coyunturas para el mercado europeo, con dos recesiones de por medio y un importante escepticismo en torno a la economía de la zona euro.

Todo esto que hemos visto es imposible hacerlo con una cartera de 100.000€ invirtiendo en inmuebles, capital riesgo o montando tu negocio (exigirá en la mayoría de casos grandes necesidades de capital). Y esta es la característica diferencial de la bolsa frente a otro tipo de inversión empresarial, la gran ventaja de poder llevarse a cabo con cantidades pequeñas o medianas cantidades.

Si el inversor es averso al riesgo y evalúa siempre en términos de potencial de ganancia versus probabilidad/consecuencias del fracaso, acabará realizando diferentes apuestas limitadas en situaciones en las que piensa que tiene las probabilidades a su favor. El inversor tiene acceso a una enorme variedad de compañías y activos diferentes y especiales, donde puede escoger las situaciones que entiende mínimamente. No necesita jugárselo todo a una idea, ya que confía en que tras 20 o 30 operaciones en momentos distintos le quedarán rentabilidades positivas y elevadas si lo hace bien.

La posibilidad de diversificar entre diferentes tipos de compañías en distintos sectores junto con la mala comprensión de los mercados financieros por gran parte de la sociedad (tienden a estar infravalorados la mayor parte del tiempo, aunque no siempre) señalan que la bolsa debería ser una de las alternativas más importantes en la cartera del inversor medio. Es una opción ideal para lograr buenas rentabilidades pero no para convertirse en millonario empezando con poco capital. Por eso, aunque en bolsa se pueden encontrar inversiones espectaculares como Inditex en los años 2000, siempre habrá hecho más dinero su fundador y actual propietario Amancio Ortega. Los mayores retornos tienden a estar al inicio de la empresa, ya que el riesgo es aún mayor.

Curiosamente, el gran público lo percibe al revés. Se entiende la bolsa como algo muy peligroso y cambiante frente a la inversión inmobiliaria apalancada y la fundación de empresas. Parece un mundo de peces gordos y personas amantes del riesgo que buscan el dorado. En realidad la bolsa sirve actualmente para distribuir los riesgos entre más inversores y permiten un acceso a mayores rentabilidades con pequeñas inversiones y responsabilidad limitada. Es uno de los mejores sistemas disponibles para asumir riesgos de forma controlada para la mayoría de ahorradores, aunque como toda herramienta puede ser usada correctamente o de forma estúpida.

En definitiva, la renta variable es una de las mejores alternativas para el enriquecimiento lento y gradual, fruto del esfuerzo del ahorro y el trabajo de análisis que permite lograr rentabilidades más elevadas.

*El día 23 de septiembre daré una conferencia en Madrid para Value School sobre el sector de la distribución al por menor. Es posible reservar plazas para la asistencia presencial aquí.

*Cartera Value: Si está interesado en el análisis de compañías desde una perspectiva de largo plazo, no dude en visitar la página de información de la Cartera Value.

*Curso de Análisis Fundamental: Si está interesado en la 3ª edición del Curso de Análisis Fundamental, no dude en visitar la página de información para obtener las clases grabadas y los materiales correspondientes.

Contenidos relacionados: