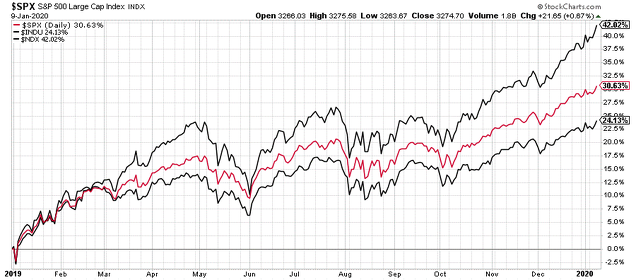

Jeremy Siegel, el reputado profesor de finanzas de la escuela de negocios Wharton y autor del muy conocido libro “Stocks for the Long Run”, pronosticó a principios del pasado año 2019 que el mercado estadounidense se revalorizaría entre un 5 y un 15%. Como hemos visto, sus pronósticos se cumplieron sobradamente (e incluso se quedaron cortos). El S&P 500 se anotó una revalorización del 30%, el Dow Jones del 24% y el Nasdaq 100 superior al 40% (por no hablar de compañías como Apple que se revalorizaron cerca de un 100% en tan sólo doce meses). Pero a pesar de que el año 2019 se inició con muchas dudas por parte de los inversores como consecuencia de los temores a una recesión económica (no olvidemos que durante el mes de diciembre de 2018 el S&P 500 se desplomó cerca de un 20%), la segunda mitad del año fue especialmente brillante gracias en buena medida a la ayuda proporcionada por la Reserva Federal en forma de recorte de los tipos de interés. Tal y como publiqué a finales del mes de noviembre, 2019 fue un año en el que se pasó del pánico más absoluto a la euforia en cuestión de meses.

En una reciente entrevista concedida al portal estadounidense Barrons, el profesor Siegel señala que el mayor riesgo que percibe para este año 2020 es que los inversores olviden el riesgo. Es decir, que éstos consideren que el mercado sólo puede subir y entren en un estado de euforia que lleve los precios de los activos (especialmente de renta variable) a niveles insostenibles que den paso posteriormente a bruscas caídas en los mercados. Sin embargo, y por el momento, considera que los fundamentales de la economía son lo suficientemente sólidos como para sostener las actuales cotizaciones (no olvidemos que las bolsas estadounidenses acumulan más de tres meses sin una corrección relevante y actualmente todos los índices se encuentran en máximos históricos con la excepción del Russell 2000). La política de bajos tipos de interés que está llevando a cabo la Reserva Federal junto con la mejora de las tensiones comerciales entre China y Estados Unidos (la fase 1 del acuerdo comercial entre China y Estados Unidos está previsto que se firme el día 15 de enero, aunque la segunda fase se retrasará probablemente hasta las elecciones presidenciales del mes de noviembre, tal y como apuntó el presidente Donald Trump hace escasos días) son los aspectos principales que le hacen tener una perspectiva positiva para el año reciente entrado.

Siegel, considerado como un “siempre alcista”, también apunta a que las valoraciones actuales del mercado son correctas y no considera que el mercado está sobrevalorado como afirman y viendo afirmando muchos analistas desde hace años. Sin embargo, y aunque a largo plazo (dentro de cuatro o cinco años) pronostica que el Dow Jones alcanzará la mítica cifra de 40.000 puntos, su perspectiva para este año es algo más modesta y apunta a una rentabilidad de la bolsa estadounidense de entre el 0% y el 10%, cifras mucho más modestas si las comparamos con las del pasado año 2019 (el actual ritmo de subidas de estos primeros días de enero es insostenible a medio plazo).

Y es que las palabras del profesor Siegel tienen todo el sentido del mundo. Las cotizaciones actuales de la bolsa estadounidense reflejan unas valoraciones elevadas, aunque estarían bastante justificadas desde el punto de vista de los beneficios empresariales. Sin embargo, y muy acertadamente, señala que el verdadero riesgo es que los inversores olviden que existen las caídas en bolsa y los mercados bajistas y piensen que el mercado sólo puede subir. Esto es algo que hemos visto en los últimos diez años en la bolsa estadounidense, en los cuales las escasas correcciones que ha tenido el mercado han sido rápidas y poco profundas (con la única excepción de la caída del 20% a finales del año 2018). Por lo tanto, aquellos inversores que no hayan vivido la Gran Crisis Financiera de los años 2008 y 2009 pensarán que la situación actual es la “normal” (correcciones escasas, breves y muy rápidas). Sin embargo, aquellos con más años de bagaje a sus espaldas son conscientes de lo peligroso que puede ser pensar que “esta vez es diferente”. Como dijimos a finales del año pasado, la década actual es una “anormalidad” histórica, ya que será la primera desde 1850 en la que no se produzca ninguna recesión en Estados Unidos, por lo que deberemos estar preparados para afrontar una o incluso dos recesiones en la próxima década (que no tienen por qué ser tan profundas y devastadoras como la del año 2009. De hecho, lo normal es que cada vez sean más cortas y menos intensas en términos de caída del PIB, como ya vimos en el artículo publicado a finales de diciembre).

Los mercados bajistas y las recesiones llegarán, porque esa es la naturaleza de los mercados. Pero por el momento nada indica que una recesión económica esté a la vuelta de la esquina: el sector manufacturero estadounidense acumula cinco meses consecutivos en recesión, mientras que el sector servicios, el auténtico motor de la economía estadounidense (aporta cerca de un 80% al PIB de Estados Unidos), sigue expandiéndose a un ritmo aceptable. Pero que no nos enfrentemos a corto plazo a una recesión económica no implica que no podamos asistir a caídas en bolsa. Multitud de factores podrían desencadenar caídas significativas en los índices (tensiones geopolíticas, conflictos bélicos, exceso de euforia entre los inversores, etc.), por lo que es fundamental no obsesionarse con tratar de anticipar la próxima recesión.

Otros artículos relacionados publicados por el equipo de inBestia:

Puedes consultar todos los artículos de este blog en el siguiente enlace: aquí