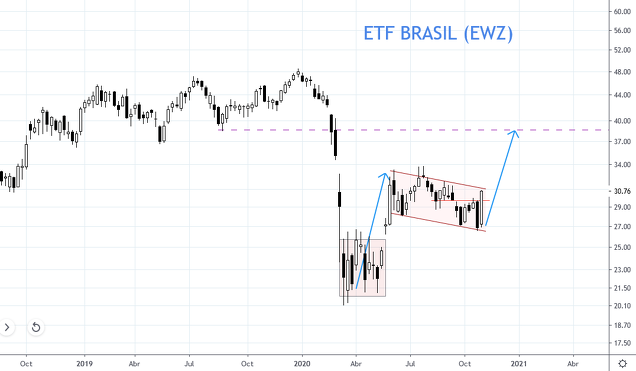

En mi anterior post hice un repaso a la situación técnica chartista de ruptura alcista en activos tan diversos como el Euro Stoxx 50, el Russell 2000, el Oro y plata, o el Bitcoin. Un lector añadió en los comentarios la situación técnica del Nikkei, y otro comentó también la situación de la bolsa de Brasil, que tras amagar caída libre, se ha girado con fuerza al alza. En los dos gráficos siguientes muestro ambos mercados, en velas semanales.

El velón blanco semanal es técnicamente relevante en el EWZ (ETF de la bolsa de Brasil): recupera el velón negro de la semana anterior, y cierra un gap bajista de finales de septiembre. En una semana, consigue salir del rango lateral-bajista de las 6 semanas anteriores. Y aunque globalmente no ha roto todavía al alza el banderín de consolidación (pequeño canal bajista con fondo rojo), la cosa pinta bien. Una ruptura de continuación alcista abriría un objetivo hacia los 39$ (potencial del +20%), en un tramo alcista similar al de marzo-abril.

NIKKEI velas semanales

En un post de hace unos meses (ver "El gran error en la narrativa de consenso: los bancos centrales no han dejado, hasta ahora, ninguna huella relevante en la dinámica bursátil de largo plazo") comenté una idea que para mí es clave: ¿para qué tanto ruido respecto a la intervención de los Bancos Centrales si al final, "la huella" que están dejando en la Renta Variable no tiene absolutamente nada de extraordinario en comparación con su ritmo histórico de muy largo plazo? Dicho de una forma más clara: el ritmo de subida de las bolsas está en la línea de su media histórica, y por lo tanto no se sostiene el argumento de que la liquidez de la FED y el BCE (y el BOJ) durante todos estos años ha sido lo que ha distorsionado el comportamiento de la bolsa (puesto que no existe tal distorsión más allá de la percepción subjetiva del sentimiento inversor). Nótese que hablo de la bolsa, no de la renta fija (donde la situación de tipos negativos y endeudamiento en fase de "descontrol" sí podría considerarse una distorsión histórica sin precedentes y de consecuencias potencialmente dramáticas).

Pues bien, la continuación de ese argumento sería para mí igual de clave: ¿y si es AHORA cuando ese exceso de liquidez (del que hablé en mi último post a más corto plazo, refiriéndome solo al incremento de liquidez post-Covid) empieza a provocar efectos masivos en la bolsa? Se podrían añadir factores "detonantes" como la elección de Biden, o la aparición de una inflación "inesperada", aunque eso aún estaría por ver. Por supuesto, hay otros efectos deflacionarios (como la caída del petróleo o la demografía a nivel estructural), por lo que no me atrevo a concluir que esto sea así. Simplemente me lo planteo como posibilidad de fondo, que toma protagonismo cuando observo la fortaleza que transmiten los gráficos. Es algo que iremos viendo "sobre la marcha", porque a nivel técnico no hay otra. No se trata de hacer predicciones sino de acompañar al mercado, buscando tendencias y dejándose llevar por ellas...sin poner vallas al campo y sin intentar ser el primero en ver el techo. (ver por ejemplo mis posts de 2015: Cómo nos ayuda el Análisis Técnico a no bajarnos demasiado pronto de una tendencia, y 2017: Sigue siendo un error buscar el techo del mercado).

CON LOS GRÁFICOS ROMPIENDO, LLEGA LA VACUNA: ¿DETONANTE FINAL?

Todo lo anterior lo escribí este fin de semana, pensando en publicar un post recalcando la importancia del momento actual. A estas horas (15h30 hora peninsular española) del lunes 9-nov, las bolsas están en modo "crack alcista" a raíz de la noticia de una vacuna. ¿Es casualidad? Perfectamente podría ser que sí. El mundo está lleno de "circunstancias" que son fruto del azar, y a las que tratamos de dar forma y coherencia a posteriori.

Pero tambien podría ser perfectamente que una vez más, el precio se adelanta a la noticia. Como explico en mi Curso de Análisis Técnico, es algo muy habitual porque ahí es donde antes se refleja lo que está ocurriendo "en tiempo real" en la economía y en el mundo real. De hecho, a menudo es en realidad el precio el que crea la noticia. En cualquier caso, es habitual que el precio vaya por delante de grandes noticias y eventos. Por el motivo que sea, así es. Claro que podemos razonar por qué tiene sentido que así sea. Por ejemplo, si Pfizer sabe que hay una vacuna que parece funcionar desde hace unos días -o semanas-, podemos pensar que la noticia se haya filtrado al círculo cercano de directivos y trabajadores, y que algunos peces gordos lo sepan...y lleven un tiempo acumulando. Aunque como digo, podría ser perfectamente también que todo fuera fruto de la casualidad, y la noticia de la vacuna en realidad solo sea un detonante adicional, una especia de "llover sobre mojado". Porque no nos engañemos: un crack alcista es una mala noticia para mucha gente, especialmente para los pesimistas y los que no siendo pesimistas normalmente, se han dejado -y se dejan- llevar por el pésimo ambiente que transmiten los medios con todo el tema de la segunda ola del Covid y sus efectos en la economía. Para mucha gente inteligente, es muy difícil de comprender que la bolsa suba en medio de una gran crisis e incertidumbre provocada por una "pandemia"...

Veremos en qué queda todo esto. Pero como vengo diciendo, tengamos cuidado con el RIESGO ALCISTA, del que hablo a menudo. Comprar opciones de compra (CALLs) es una forma de protegerse de un crack alcista, porque solo arriesgamos el importe de las primas pagadas (que sería la pérdida máxima si el mercado se gira a la baja), y en cambio si el mercado sube en vertical en cuestión de horas (como hoy), estas CALL compradas se multiplican, aportando esa protección frente a un crack alcista, es decir, protegerse del riesgo de dejar de ganar en una explosión alcista de mercado, que en última instancia es algo que ningún inversor de largo plazo se puede permitir (porque estamos aquí para ganar cuando el mercado sube). A modo de ejemplo, la CALL Euro Stoxx 3600 con vencimiento el 20-nov-2020 cotizaba esta mañana a 0,4 puntos y con la subida explosiva del mercado, valen ahora 8 puntos. Su precio se ha multiplicado por 20 en pocas horas... Lo cual no debe interpretarse como reclamo o invitación a comprar este tipo de opciones, porque en el 99% de los casos, vencerán sin valor. Pero en este caso, una posición remanente (que ya daba por perdida), ha actuado como "protección" ante un crack alcista, sumando un beneficio que nos evita "quedarnos atrás" (ese "quedarse atrás" debería ser una de las mayores preocupaciones de todo inversor..).

PERSPECTIVAS.

La cuestión de fondo es si este movimiento de hoy, con o sin vacuna, es técnicamente relevante y podría suponer el principio de un movimiento alcista mayor durante las próximas semanas o meses. En mi opinión, tal y como comenté en el post anterior, este es un escenario que tiene sentido. Y es importante darse cuenta de que "están cambiando cosas". El dólar está en situación de gran debilidad, lo cual ayuda a que mercados emergentes y Europa puedan subir con más fuerza que EEUU. Hace años que eso no ocurre...

Otra cosa que parece estar cambiando, y que en realidad está en la línea de lo anterior, es que las Tech (FAAMNG, Nasdaq...) y las growth en general (véase lo que ocurre hoy con Solaria, por poner un ejemplo nacional), ya no son protagonistas. La economía "tradicional" sería la que se beneficiaría de una vacuna... o al menos esa es la narrativa dominante. Para mí esa narrativa es simplona y globalmente excesiva. Por eso no me centro en eso, sino en el SENTIMIENTO DE LAS MASAS que esa narrativa transmite. Y eso sí me parece mucho más relevante.

Consecuencia de lo anterior, de nuevo cabe preguntarse: ¿ha llegado POR FIN la revancha de los Value? Hace muchos meses que vengo vigilando ese escenario. ¡No hay que darlo por perdido ni mucho menos! (ver mi post de junio-2020: "¿Ha muerto el Value? Mi propuesta para aprovechar la "oportunidad del siglo": Value & Timing").

La llegada de Biden y una posible relajación de las tensiones comerciales con China y con Europa también sería una buena noticia para la narrativa dominante en los mercados. No estoy diciendo que realmente Biden vaya a cambiar la dinámica anterior, pero un "descanso" en esa narrativa podría permitir que un impulso de OPTIMISMO inunde las bolsas mundiales, aunque en una primera fase las bolsas no subirían por optimismo sino por exceso de pesimismo, es decir, subirían en medio de la incredulidad y sorpresa de la mayoría del público (lo cual es perfectamente normal, siempre funciona así).

Termino con el gráfico del ETF de bolsas de países emergentes (ticker: EEM), donde vemos igualmente una ruptura de largo plazo (velas mensuales) que merece ser tomada en serio.

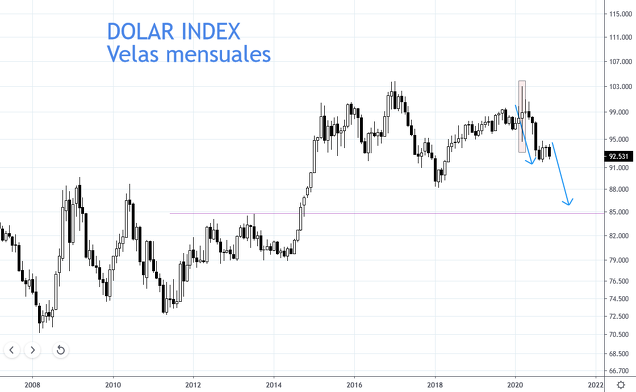

El DÓLAR tiene una correlación con las bolsas europeas y emergentes. Un dólar fuerte se asocia con un mejor comportamiento de la bolsa USA vs resto del mundo. Un dólar débil es al revés: el resto del mundo tiende a hacerlo mejor que las bolsas USA. ¿Estamos entrando en una nueva fase donde Europa y los emergentes lo van a hacer mejor (y recuperar parte del gran retraso) respecto a EEUU? No hace falta plantear grandes cosas: Europa podría subir entre un 20% y un 40%, y EEUU "la mitad", y ya estaríamos ante el evento más destacado de la última década... No sería nada extraordinario, y las tendencias de fondo tampoco se trastocarían. Os dejo para terminar con el gráfico del DÓLAR INDEX (cesta ponderada del dólar frente al euro, yen, y otras divisas), en velas mensuales, donde se aprecia algo importante: una peonza que se formó en el mes de marzo, y que implica una gran volatilidad, después de dos años alcistas, y en zona de máximos de 2016.

Después de esta peonza, el dólar se ha venido abajo con claridad. Entre mayo y agosto, solo formó velones negros (bajistas) en esta escala mensual. Y la consolidación -o rebote- posterior está siendo muy limitada, lo cual transmite una relevante debilidad. Las dos flechas azules que he puesto nos indican una proyección de un eventual segundo tramo bajista, que nos llevaría hacia la zona de los 85 puntos, que fue resistencia en los años 2012 y 2013 (ahora convertido en soporte). Este escenario de debilidad de fondo en el dólar index es muy coherente con el escenario de rebote en los países (Europa), sectores (energía, cíclicos...) y temáticas (value) más penalizadas (en términos absolutos o relativos) durante los últimos años. Sobre este escenario se puede diseñar una estrategia con gran potencial y bajo riesgo, a desarrollar después día a día con decisiones y ajustes tácticos que nos permitan ir adaptándonos a la realidad de los mercados.

NOTA: Está abierta la matrícula de mis Cursos de Opciones (noviembre) y Análisis Técnico (diciembre).

- El 11-nov. empieza mi Curso de OPCIONES online. Ver detalles e inscripción.

- El 2-dic. empieza mi Curso de ANÁLISIS TÉCNICO online. Ver detalles e inscripción.