A principios de junio publiqué este post sobre las perspectivas de la bolsa americana a largo plazo, con el ya archiconocido gráfico de Jeremy Siegel que compara la evolución deflactada (es decir, descontando la inflación) de la bolsa, los bonos, el dólar y el oro desde el año 1802.

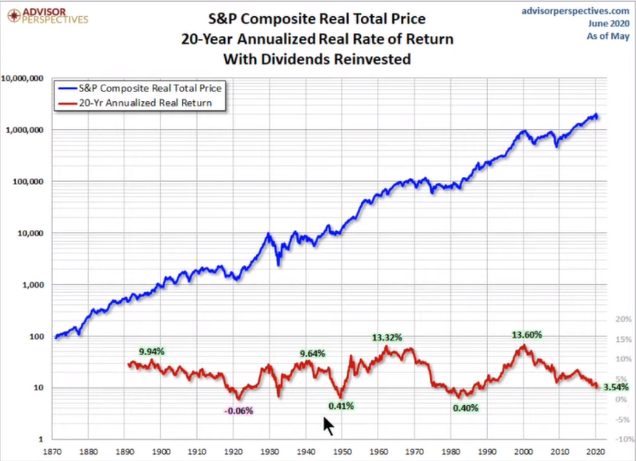

También incluía en ese post un gráfico de la evolución del S&P Composite y su rentabilidad en los 20 años anteriores, con dividendos incluidos e inflación descontada, que por comodidad vuelvo a reproducir a continuación. El hecho de que la bolsa americana solo haya rentado sólo un 3,5% anual durante los últimos 20 años es un dato estadístico sorprendente e incompatible con la tesis de mercado según la cual los bancos centrales están haciendo subir artificialmente el precio de las acciones.

Este gráfico es clave porque desmonta la principal tesis del mundo inversor de los últimos 10 años. Una tesis que en realidad se puede describir como la principal narrativa dominante en el mundo financiero desde hace muchos años. Vamos a ver en qué consiste esa narrativa y por qué no ha sido correcta al menos hasta ahora. Va a ser muy interesante ver si a partir de ahora podría empezar a ser correcta (lo cual no significaría que han tenido razón los catastrofistas porque probablemente nunca volverían a ver al mercado a un nivel “interesante” para ellos).

El enunciado de la tesis o narrativa “de consenso” del mercado sería la siguiente:

La intervención masiva sin precedentes de los bancos centrales y la consecuente represión financiera y tipos negativos en todo el mundo están distorsionando totalmente la evolución de la bolsa, provocando una peligrosísima burbuja sin precedentes. Sin esas medidas masivas de los Bancos Centrales, las bolsas no estarían cotizando a unos precios tan “anormales”.

El primer punto que no encaja con esta tesis es el llamado “sentimiento”. Para poder hablar de burbuja hace falta que el sentimiento sea exultante, eufórico y generalizado. Eso no existe ahora mismo, ni ha existido desde 2008. Insisto en este punto porque por sí solo es suficiente para descartar la existencia de una burbuja propiamente dicha en las bolsas de EEUU y Europa. Una crisis larga y profunda siempre va precedida por una larga y amplia expansión económica, donde la confianza es altísima y generalizada. De hecho, en esos entornos el que no invierte y gana dinero “como todos”, es que “es tonto”. Los demás lo piensan…y el propio interesado también lo piensa. ¿Recuerdan el sentimiento general en los años 2003-2007 en la España de la burbuja inmobiliaria? Si no comprabas casa, eras tonto. ¿Acaso no veías que los pisos “sólo pueden subir”? Esa unanimidad en el sentimiento es un ingrediente clave en cualquier burbuja que posteriormente dará paso a una grave crisis.

Otro punto que no corrobora la tesis de la burbuja (y por tanto de una grave crisis por venir), y este el tema central de este post, es el comportamiento del precio, que como vamos a ver a continuación, no tiene absolutamente nada de “anormal”. Miremos primero lo que hizo el Nasdaq en la burbuja de finales de los años 1990, la llamada “burbuja de internet”: después de subir un 500% en 7 años (desde 1991 a 1997), subió un 360% adicional (sobre los niveles de finales de 1997) en 2 años (1998 y 1999):

Esa subida vertical es una característica imprescindible para poder hablar de burbuja, o al menos de sospecha de burbuja (porque no siempre que veamos una subida así tendremos una burbuja). La subida tiene que ser vertical, la confianza eufórica, y sin embargo los resultados muy dudosos. En los años 2000 el problema es que las empresas no ganaban dinero “todavía”. Todo eran expectativas…

Las FAAMG hoy ganan dinero, y mucho. Podemos debatir si será sostenible y sobre todo si será sostenible el ritmo de crecimiento de los últimos años. Pero eso es una cuestión de perspectivas de futuro, no de realidad presente. Estas empresas no venden humo como vendían las del Nasdaq del año 2000. Las Apple, Google, Microsoft o Amazon de hoy día son líderes y se hinchan de ganar dinero. No estamos construyendo “castillos en el aire”: existe una realidad palpable aquí y ahora.

No tenemos pues en primer lugar una realidad hueca y vacía donde todo son expectativas, como ocurría a finales de los años 1990. No tenemos en segundo lugar unanimidad en el optimismo respecto al conjunto de la economía. Y en tercer lugar, no tenemos un comportamiento de la bolsa -el precio- que suponga una anomalía histórica, que según el sentimiento general es lo que está ocurriendo como consecuencia de las intervenciones masivas de los bancos centrales.

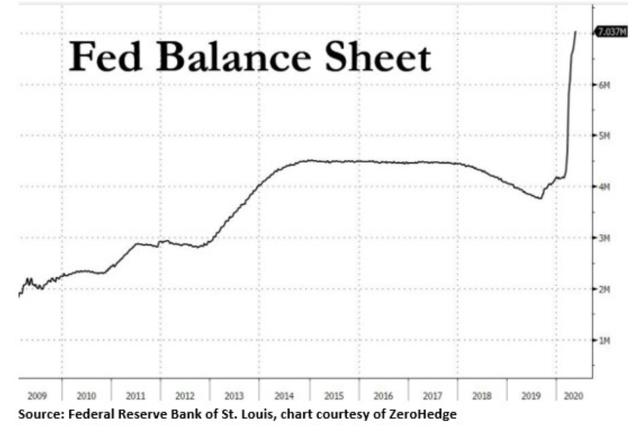

En el siguiente gráfico vemos la evolución del balance de la FED. La inyección del BCE y la FED han sido históricamente inimaginables, como lo es el entorno de tipos negativos en el que vivimos. Nunca se había orquestado una intervención tan masiva de los mercados financieros, y sin duda es muy preocupante. No estoy diciendo que no debamos estar preocupados, especialmente de los efectos en la economía real y en los mercados de Renta Fija (mucho más que en la RV). Lo que intento decir es que, sorprendente e inexplicablemente, la bolsa americana concretamente (y que es la más fuerte además) no ha tenido -hasta ahora- un comportamiento extraordinario cuando lo situamos en el contexto de largo plazo.

A veces las cosas se entienden mucho mejor con una metáfora. Pues bien, la situación actual sería como decir que la temperatura media en España durante los meses de julio y agosto ha subido nada menos que 10 grados, y sin embargo el número de incendios y superficie quemada ha sido más o menos la misma que siempre. ¿Cómo podría ser eso posible? ¿Acaso no existe una relación directa entre un verano especialmente caluroso (como nunca en los últimos dos siglos) y los incendios forestales en el territorio nacional? Esta realidad de subida de 10 grados en la temperatura (es un ejemplo) sin aumento de incendios debe significar o bien que hemos medido mal la temperatura, o bien que no existe relación causa-efecto entre ambas realidades.

Alguno estará pensando que eso no ha ocurrido en la bolsa y que los bancos centrales sí han tenido un efecto brutal y decisivo sobre las bolsas. Pero el termómetro del precio es bastante objetivo y claro. El gráfico que reproducía al principio de este post nos dice de forma clara e incontestable que los últimos 20 años han sido “muy normalitos” bajo una perspectiva histórica de largo plazo. Y recuerden que un ciclo de 20 años no es algo “aleatorio”. Es el plazo de tiempo necesario para “suprimir” el riesgo de una rentabilidad real deflactada negativa. Es un horizonte temporal en el que unas cosas y otras se acaban compensando, y la volatilidad (a veces extrema) de la bolsa se compensa. Jeremy Siegel nos da la cifra de 17 años para ser más exactos, pero considero que redondear a 20 años es bastante razonable, porque en este año 2020 hemos visto que las estadísticas están para romperlas… hasta cierto punto.

La cuestión clave de este post es por tanto ésta: ¿Cómo es posible que una intervención tan estratosférica de los bancos centrales no haya conseguido que la rentabilidad de largo plazo de la bolsa “descarrile”? En Análisis Técnico utilizamos líneas y canales de tendencia como guía. En el siguiente gráfico de largo plazo vemos el canal alcista del S&P500 y dónde estamos ahora mismo. Es un gráfico sin dividendos y sin descontar la inflación, pero para el propósito de este artículo nos vale de sobra. Fijaros en los picos de euforia que el precio refleja con las subidas previas a las grandes crisis de las décadas de los años 1930 y 2000 (únicos casos de salida por arriba del canal de largo plazo).

Todo el arsenal masivo e inaudito de los bancos centrales no han hecho que el precio se salga de su canal alcista de largo plazo por arriba, como cabía esperar en vista del tamaño de los estímulos. Según la narrativa dominante, los bancos centrales han creado una enorme burbuja y han sostenido artificialmente los precios. Pero este gráfico nos demuestra que no hay nada “artifical” en la situación actual, que al contrario, parece “de lo más normal”.

¿Entraremos a partir de aquí en esa temida burbuja de las bolsas (no hablo de la RF)? Es una idea a explorar, después de un acelerón descomunal en el tamaño de los estímulos. Podría ocurrir como con la historia del lobo: de tanto decir que viene al lobo, al final cuando venga nadie se lo esperará ya.

Quizá hayamos entrado en esa fase en la que poco a poco se va abandonando la idea de que las bolsas caerán por culpa de los bancos centrales, y se empieza a sustituir por la idea de que las bolsas nunca caerán gracias a los bancos centrales. Ese punto en el que los Bancos Centrales pasarían de ser “verdugos” a “salvadores” sería muy interesante… porque marcaría ese exceso de confianza imprescindible para pensar en una gran caída de la bolsa.

Por supuesto, la realidad es que ni los bancos centrales han “fabricado” la tendencia alcista de los últimos 10 años en EEUU, ni los bancos centrales podrán evitar que la bolsa caiga en un momento dado. Esa creencia en un “ente superior” responsable de las grandes subidas y caídas de largo plazo forma parte del imaginario colectivo de los mercados, que como buen reflejo de la psicología de masas, necesitan historias simples e impactantes para darle un sentido al mundo (económico y financiero en este caso). Es mejor creer en algo que reconocer que “no entiendo nada”.

NOTA: Estás a tiempo de apuntarte a mi Curso online de Análisis Técnico cuya segunda clase en directo tendrá lugar el próximo viernes 26-junio a las 18h30. En el momento de inscribirte recibirás inmediatamente todo el material del curso que podrás ir estudiando a tu ritmo. Por otro lado, aunque no puedas asistir a las clases en directo, al día siguiente se envía el vídeo de la grabación a todos los alumnos.

Puedes consultar aquí las novedades y puntos clave del curso, o visitar la página de contratación con todos los detalles sobre fechas, horarios, temario y precio.

Recuerda que el Curso también está disponible en cualquier momento, y el alumno recibe todos los vídeos de las clases grabadas en directo de la última edición realizada, así como el resto del material. Se realiza una edición del curso al año.