Siendo alcista de medio plazo y estimando que el mercado cerrará más arriba a final de año, mi sesgo en el muy corto plazo -semanas- sigue siendo bajista o lateral (ver 1, 2, 3 y 4). De momento, desde que me volviera más conservador el pasado 7 de mayo, que en mi caso significa usar poco o nulo apalancamiento y ser más táctico, la bolsa europea no ha ido a ningún lado.

El Euro Stoxx 50 ha llegado a declinar un 3,85% (siguiente gráfico, base 4 horas) y de momento sigue consolidando posiciones en la zona de soporte de muy corto plazo y "jugando" con la directriz alcista de los últimos meses.

El Ibex 35, siempre más volátil por su dependencia del sector financiero, ha llegado a corregir el 5,5% y también se encuentra en una fase lateral secundaria desde finales del mes de abril, habiendo alcanzado su máximo cíclico, por el momento, el pasado 8 de mayo. Siguiente gráfico del Ibex también en velas de 4 horas.

Desde mi punto de vista, teniendo en cuenta el sentimiento y que cada vez hay más probabilidades de corrección porque la actual racha del S&P 500 sin corregir el 5% o del Ibex 35 sin corregir el 8% está llegando a niveles récord, la situación de lateralidad, y tal vez corrección, se extenderá a lo largo del mes de junio.

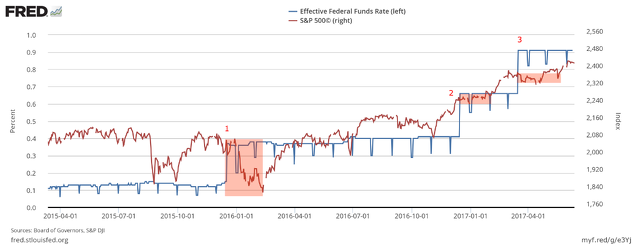

Mañana miércoles la Reserva Federal de los EEUU, con muy altas probabilidades, subirá una vez más los tipos de interés un cuarto de punto. Mientras que un régimen de ascensos de tipos oficiales de interés es algo completamente normal en una tendencia bursátil alcista, lo cierto es que el efecto en el muy corto plazo -días, muy pocas semanas, suele ser negativo. El siguiente gráfico muestra las tres subidas de tipos y en rojo el índice S&P 500.

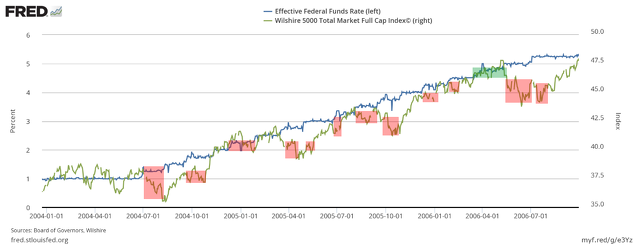

Pero tres lecturas nunca son relevantes por insuficientes, asi que más interesante es observar que ocurrió en el anterior ciclo alcista de tipos de interés entre 2004 y 2006. En este caso no vemos el S&P 500 -por no estar el dato en ese periodo en FRED- sino el Wilshire 5000 que aglutina a todas la acciones activas de los EEUU (99,9% de la capitalización del mercado). Lo que vemos es que, efectivamente, un régimen de ascensos de tipos de interés oficiales no altera la tendencia bursátil, pero sí que suele producir debilidad de muy corto plazo en el mercado de acciones, con pequeñas correcciones y lateralidades la gran mayoría de las veces.

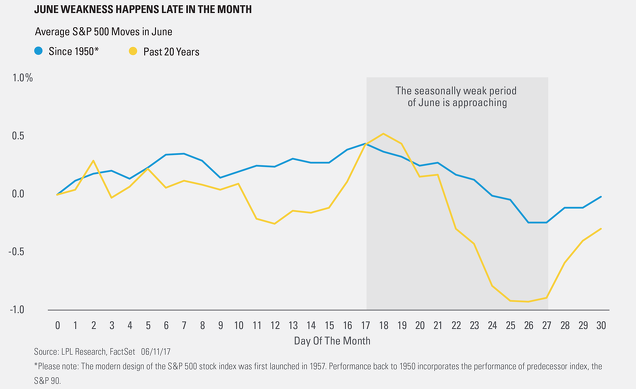

A esto habría que añadir que la segunda quincena de junio no suele ser estacionalmente muy favorecedora para las acciones. Como se puede observar en el siguiente gráfico de LPL Financial Research, desde el día 17 hasta el 27 el mercado americnao suele presentar uno de los momentos más débiles del año.

Ya hablando sobre realidades presentes, como veíamos anteriormente tanto el Euro Stoxx 50 como el Ibex 35 se encuentra en niveles similares a las cotizaciones registradas a finales de abril. Pero al menos hasta el día hoy, el comportamiento de los precios de otros mercados es más positiva que negativa.

El S&P 500 sigue en una estructura alcista por encima del lateral de los meses de marzo, abril y mayo.

Igualmente, la muy cíclica accion de Maersk, la naviera global, sigue por encima de su lateral y de momento nada señala que haya peligro para la tendencia lacista.

E incluso, el tipo de cambio entre el dólar canadiense y el yen, parece haber encontrado soporte, lo cuál es una buena noticia para la renta variable europea y global ya que son activos bastante correlacionados (el dólar canadiense se aprecia y el yen japonés se debilita cuando hay apetito por el riesgo en los mercados).

Por mi observaciones recientes, probablemente el cruce del yen que más nos pueda indicar hacia donde van los mercados en el muy corto plazo, va a ser el del franco suizo o CHFJPY. Estoy vigiando el nivel de los 113 yenes por franco. De momento alcista, pero con la frontera muy cerca.

Resumen: la situación técnica sigue siendo alcista, pero nos enfrentamos a una quincena débil en el mercado de acciones y probablemente las bolsas no suban con fuerza.

--

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

Pues nada. ¡A relajarse y disfrutar del verano¡.

Ya subirá...

Nunca he encontrado hasta ahora alguna argumentación solida que justifique la estacionalidad de la renta variable.

La estacionalidad es un elemento muy importante en las commodities por su ciclo de demanda y oferta, pero ¿para la renta variable ?

¿Que razón justificaría la debilidad en la segunda mitad de Junio ?

El artículo de LPL Financial no lo explica desde luego.

Si no la encuentro tiendo a pensar en la explicación más sencilla: casualidad.

En respuesta a Renato Fabala

Es una crítica justa. Si no se sabe porque algo se produce, además no podremos rectificar cuando vaya a dejar de producirse porque no conocemos los drivers.

Tómalo como la parte más superficial de mi opinión, yo mismo lo tomo así y si le hago algún caso es porque mucha gente sigue las pautas estacionales.

En respuesta a Renato Fabala

En respuesta a jose jose

Correcto, pero no baten al mercado, ahí está la clave. Ganar dinero en los mercados es fácil, lo difícil es hacerlo mejor que comprar y mantener.

En respuesta a Hugo Ferrer

La curva verde es msci world net return en euros

En respuesta a Hugo Ferrer

Pero no son fondos de renta variable, son multiestrategia. Y en su categoría van bastante bien.

En respuesta a jose jose

Desde luego, y por otro lado hay muchos -o muchísimos inversores- que no buscan o desean batir al mercado, sino obtener una rentabilidad aceptable especialmente con una volatilidad aceptable.

Pero hay varios peros.

Si un fondo que sigue patrones estacionales se toma como muestra de que algo funciona, entonces es porque siguiendo esas pautas estacionales lo hace mejor que el mercado, ya sea en rentabilidad absoluta o porque se quiera medir por la rentabilidad ajustada por la volatilidad.

Así a ojo he visto que ese fondo tiene un DD máximo del 12% y sin embargo el World net return en euros, la máxima caída es del 9%.

En este caso ocurre que el DD del indice mundial de algo relativamente agresivo como la renta variable mundial (en euros) ha caído menos que el fondo y ha obtenido una rentabilidad de 70 puntos porcentuales superior.

Tal y como yo lo veo, las pautas estaciones, según ese fondo que ya cuenta con un tiempo de mercado interesante, no sirve para hacerlo mejor que el mercado ni en términos absolutos ni ajustados por la volatilidad.

Luego, si bate o no a la categoría, es otro tema. Yo lo que veo es un fondo que tiene una correlación bastante alta con el Msci World net return. Si fuera que no se pareciera en nada, pues diría "sí, parece que lo hace mejor que su categoría", pero como se parece mucho, más bien digo que es un fondo que probablemente no aporte valor añadido a largo plazo.

Saludos

En respuesta a Renato Fabala

Sí, pero el gráfico de la estavionalidad de junio es incontestable, muy robusto, difícil de replicar. Que le va nos a hacer. La economista nimia es así.

En respuesta a Hugo Ferrer

Para los inversores individuales las metas no deben ser batir al mercado, sino más bien obtener una buena rentabilidad con una estrategia que nos dé resultados y se adapte a nuestro temperamento.

Por otra parte, el corto plazo es totalmente impredecible y estamos completamente expuestos al azar. Sin embargo, en la distancia la cosa cambia y es mucho más fácil encontrar la dirección.

También es verdad que a los que nos gusta este mundo no podemos estar desconectados y eso hace que sea más difícil tener la paciencia necesaria.

En respuesta a Renato Fabala

1. La estacionalidad no se justifica, simplemente se constata.

En todo caso se puede reflexionar sobre cuáles son las causas por las que podría haber una estacionalidad en los mercados, y rápidamente encuentras unas pocas razones de peso. El ser humano funciona con un calendario, las pagas extras se cobran en julio y diciembre, los fondos presentan cuentas a cierre de cada trimestre, los impuestos se pagan en junio, etc. Basta con investigar un poco en internet sobre este tema, y se encuentran buenos artículos al respecto. Pero insisto: antes de querer explicarla, hay que tener objetividad para observarla y reconocer su existencia.

2. El fondo annualcycles que mencionáis, invierte sobre todo en España y Europa. Si no recuerdo mal, su exposición actual es algo así como 60% ibex y 30% eurostoxx (habría que mirarlo). Por lo tanto, entiendo que no se puede comparar con el MSCI World, sino con el Ibex o con el eurostoxx.

En la imagen se ve que bate al ibex, pero no al MSCI Europe NR, porque en ese índice debe de pesar más el DAX. Si no me equivoco, al eurostoxx50 lo bate (aunque no sé si al eurostoxx50 NR también lo bate).

Por supuesto, hay que esperar que se cierre un ciclo completo (recesión y mercado bajista), y ahí se verá quién nada desnudo ;)

Saludos!

En respuesta a Niko Garnier

Creo que la linea que separa las estadísticas de la estacionalidad en renta variable y el data mining es muy delgada y los argumentos que se leen por allí se basan sobre argumentos tan genéricos como los comentados, que no aportan mucha credibilidad, en mi opinión.

Es cierto que es suficiente constatar una estadística sin justificarla; puede salir unos artículos muy chulos en el blog. Pero si hablamos de operar o tener utilidad practica a la hora de invertir, sin una lógica que tenga sentido detrás,no muevo un dedo.

En respuesta a Renato Fabala

Hola Renato

Las causas son muchas y la mayoría atienden a factores culturales lo que implica que fácilmente se mantendrán en el futuro. Por ejemplo, no hay emisión de bonos por parte de los gobiernos en el mes de agosto y esto influye en el futuro del bono. Te irías de vacaciones con muchas Puts vendidas? en fin, en un comentario no me voy a extender mas.

Si quieres mas ejemplos puedes ver mi blog

En respuesta a jose jose

Hola Jose

Gracias por la mención

En respuesta a Albert Parés

Hola Albert

Seguramente iré a visitar tu blog que no conocía.

Tengo que admitir que si las razones que has comentado como top of mind para explicar la estacionalidad son esas, me reafirma en mi opinión.

En respuesta a Renato Fabala

Haces bien en no mover un dedo si no ves la lógica que hay detrás. Pero cuidado: que tú no veas la lógica no significa que no exista.

Ante todo debemos ser prudentes y humildes, si queremos tener éxito duradero en el largo plazo. Por eso, cuando hablas de estacionalidad es preferible decir: "no veo" la lógica, en vez de: "no existe" la lógica.

De la misma manera, un buen inversor Value nunca dirá: "el análisis técnico no sirve para nada", sino "yo no he sido capaz de verle utilidad al análisis técnico".

Es una matización que me parecía importante precisar. Pero en cualquier caso lo importante es no seguir ni utilizar nada que no comprendamos, y mantenernos dentro de nuestro "círculo de competencia".

Para terminar, te dejo este enlace donde resumo muy brevemente los patrones de estacionalidad más conocidos (en general es más una muestra para ilustrar esa realidad, más que unos datos prácticos para usar ya).

http://global-trader.net/?pag=estacionalidad.html

Y te dejo un gráfico que ilustra el que quizá es el patrón estacional más conocido: el "ciclo presidencial" USA, donde el tercer año de cada mandato es claramente el más alcista. ¿No te parece lógico que los peores años sean los dos primeros, cuando un presidente acaba de ser elegido, y los dos mejores sean los dos años previos a las elecciones, cuando es lógico pensar que un presidente tome medidas ya pensando en su reelección? ;)

Saludos !

En respuesta a Renato Fabala

Aquí la otra pauta estacional más conocida (sell in may and go away): el semestre mayo-octubre es claramente mucho peor que el semestre nov-abril.

Desde 1960, si hubieras estado invertido en el Dow jones desde mayo hasta octubre (ambos incluidos), y fuera del mercado desde noviembre hasta abril, la evolución de tu rentabilidad sería la línea roja.

Si lo hubieras hecho al revés, dentro del mercado de nov-abril y fuera de mayo-octubre, tu evolución sería la línea azul.

Hay que actualizar estos datos, y hay que matizarlos y verlos más de cerca, pero como primera estadística, creo que debería bastar para despertar tu curiosidad ;)

Un saludo !

En respuesta a Renato Fabala

Perdón, me faltó poner el gráfico del ciclo presidencial USA

En respuesta a Niko Garnier

Que la lógica de una estacionalidad o de cualquier fenómeno exista no lo podemos decir yo, tu, un gráfico o una tabla de porcentajes de un blog.

Lo que confirma su existencia es un estudio estadístico de significatividad que demuestre, cientificamente, que el fenómeno analizado no se ha producido por azar.

Todo esto en el ámbito de la estacionalidad de la renta variable no lo he visto nunca y me encantaría encontrarlo y entonces sí que cambiaría de opinión y me molestaría en buscar las razones de fondos que subyacen a la evidencia científica, para entender si es probable que se mantenga en el futuro o no.

Si tú, o alguien, tuvierais algún enlace a algo así os lo agradecería mucho.

Todos los ejemplos que has puesto no tienen significatividad estadística y su explicación se debe, principalmente, a pocos casos de efecto cola que se han producido en momento determinados y han creado una cierta distribución, como por ejemplo el hecho que Septiembre se considere el peor mes del año (relacionado al tema de periodo estival que citas) es porqué en ese mes han ocurrido muy pocos eventos muy negativos que han afectado a toda la estadística, pero la capacidad predictiva de todo eso es totalmente nula.

El caso de los ciclos presidenciales es evidente; estamos hablando de poco más de 20 ciclos, por lo cual la significatividad de los resultados es muy baja o nula por definición.

Han ocurrido con esa distribución, y ahora podemos analizar el pasado y esforzarnos para encontrar la lógica, como cuando después de un evento importante en el mercado, a toro pasado, los medios explican porqué la bolsa ha subido o bajado.

Pero los próximos 20 ciclos pueden ocurrir así o de forma contraria y no hay forma de predecirlo.

En conclusión:

1) Evidencia empírica estadísticamente significativa

2) Análisis de las causas de la evidencia para intentar determinar si se pueden reproducir en el futuro.

Todo lo que no sea eso, se puede asimilar a la brujería que intenta predecir el futuro mirando las entrañas de los animales. No hay nada malo en hacerlo y hasta se puede acertar haciéndolo. Lo importante es ser conscientes de ello.

Te paso el enlace a un par de artículos, sobre la estacionalidad de Septiembre o Sell in May and go Away, para despertar tu curiosidad crítica

En respuesta a Renato Fabala

En respuesta a Renato Fabala

Muy interesante, gracias! No conocía esa web ;)

Tiene su parte comercial, como todas, y aquí "vende" lo científico diferente... pero desgraciadamente se queda en la superficialidad y no aporta ninguna justificación estadística, pero pretende dar esa ilusión... lo cual no significa que no diga cosas interesnates. Lo más importante: no inviertas SÓLO con estacionalidad... sería absurdo !! De hecho...¿alguien ha dicho lo contrario? Me refiero a los patrones clásicos aplicados a los grandes índices (no a patrones que nadie conoce y aplicados a valores o activos concretos, que es lo que hace Albert por ejemplo). No se puede invertir solo con estacionalidad, es algo accesorio, muy secundario. Pero tampoco conviene ignorarla...

En el primer artículo he echado en falta que me compare la rentabilidad mediana (porque efectivamente, para eliminar las colas hay que tomar medianas, cosa que se hace habitualmente), de septiembre con la rentabilidad mediana de cualquier mes. El argumento de que quitando los años 30 (un argumento muy válido), la rentabilidad pasa a ser del 0,1%, y por tanto positiva, le parece al autor un gran hallazgo científico, cuando no lo es en absoluto. Le falta darnos la rentabilidad media y mediada del resto de meses...

En el segundo artículo he echado en falta que me dé el dato de esa rentabilidad media y media de may-oct vs nov-abr... un dato muy sencillo, cuya omisión obviamente no es casual.

Como dice el proverbio: "puedes torturar las estadísticas hasta que confiesen lo que tú quieres que confiesen".El gráfico-tabla del primer artículo en forma de campana de Gauss es perfecto para cautivar a los amantes de la ciencia, pero tampoco significa nada, puesto que no lo compara con el gráfico equivalente para el resto de meses...

En resumen, no te he convencido y tú no me has convencido a mí. (Y sin que se tome como chulería o algo presuntuoso, quizá convenga recordar que soy actuario de formación, y por lo tanto sé algo de estadística... Lo digo porque a veces la gente habla con desconocidos dando por hecho que son mucho más ignorantes que ellos mismos, lo cual me recuerda la anécdota que pongo en la imagen a continuación).

En cualquier caso ha sido un debate interesante y enriquecedor, al menos para mí, y espero que para otra mucha gente también ;)

Saludos y ¡ gracias por la web !

En respuesta a Niko Garnier

Efectivamente no me has convencido, aunque, como dije, te lo había puesto teóricamente fácil para hacerlo, aportando alguna evidencia ;-)

En cambio, lo que me sorprende mucho es que, con los conocimientos de estadísticas de actuario de formación que tienes, sigas convencido de la validez de los patrones estacionales, cuando no he visto ninguna evidencia científica que los respalden. De hecho es todo lo contrario y en el estudio “Are Monthly Seasonals Real? A Three Century Perspective” la conclusión de los autores es la siguiente:

The overall conclusion is that monthly seasonals might simply be in the eye of the beholder.

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=1697861

Totalmente de acuerdo en que hacer asunciones sobre nuestro interlocutor sin conocerlo, lo más probable es que nos lleve a equivocarnos ;-)

Y también estoy de acuerdo que el debate ha sido interesante y tengo que reconocer que me ha enriquecido y permitido hacer investigaciones estando totalmente dispuesto a aceptar la tesis contraria.

Un saludo ;-)

En respuesta a Renato Fabala

En respuesta a Renato Fabala

Hola Renato

Para tener una evidencia de una estadística necesitaría otra estadística y como dicen esta demostrado estadísticamente que la estadística falla.

Dicho esto con un poco de humor…

Después de varios años de estudios y operar basándome en ello creí que era conveniente hacer un fondo de inversión de certificase que el sistema funcionaba y no ser uno mas de los fantasmas de internet que convierten pesetas en euros.

Pasado unos años y con unas 250 operaciones año usando criterios estacionales el fondo va primera de su categoría a 5 años.

http://blog.annualcycles.com/2017/06/lideres-a-5-anos-en-la-categoria-multiestrategia-de-morningstar/

Esto como tu dices no significa nada por varios motivos.

1.- No es suficiente el criterio estacional para ir primero, hacen falta mas cosas.

2.- Otro fondo con un criterio mejor, por ejemplo el tuyo, podría superarlo fácilmente.

En fin yo también estoy abierto a encontrar fallos a los sistemas que uso, buscar nuevas estrategias y tener debates intelectuales buscando mejorar

Suerte

En respuesta a Albert Parés

Hola Albert,

En estos temas cada uno tiene que encontrar su camino y uno no es mejor que otro, solo se adapta mejor o peor a cada inversor. Enhorabuena por los resultados de tu fondo y deseo que se mantengan así de buenos en el futuro.

Es la forma mejor que tienes para promocionarlo.

Saludos

En respuesta a Albert Parés

Albert, entrando en el contenido, entiendo perfectamente las razones de tu comentario y si hubiese estado en tu lugar, hubiera hecho lo mismo.

En mi opinión, de todas formas, los resultados de cualquier inversor tienen muy poca relevancia en el asunto que estábamos comentando.

Sabes perfectamente que los patrones que se utilicen para la decisión de entrar en una posición, sean estacionales o de cualquier tipo, juegan un papel bastante reducido, en la explicación de los resultados de un inversor, siendo mucho más importantes, en mi opinión, factores como la gestión de la posición, la decisión de cuando salir, el position sizing, la diversificación / concentración, para citar algunos.

El hecho que algunos patrones estacionales no estén demostrados científicamente, no significa que tales patrones no funcionen, simplemente que no se sabe si hay alguna ventaja o no en utilizarlos respecto al azar, pero los resultados que se puedan conseguir siguiéndolos. es todo otro tema.

En respuesta a Renato Fabala

Muy interesante Renato. En realidad coincidimos en muchos puntos, como el enfoque defensivo por ejemplo, o el hecho de que no es la estacionalidad la que gana dinero, sino el gestor (lo cual ocurre con el Value investing también por ejemplo). Al hilo de lo que comentáis sobre estadísticas y demostraciones "científicas", me viene a la cabeza el tema de la existencia de Dios y la fe: tan indemostrable es su existencia como su no existencia, por lo tanto "ambos bandos" (creyentes y no creyentes) son personas de fe.

Me gustan mucho las matemáticas y la estadística, pero también la filosofía. La estacionalidad, más allá de la ciencia y la estadística, es algo que "conceptualmente" tiene mucho sentido. Pero obviamente si tuviera cabida en alguna fórmula exacta, hace tiempo que algún hedge fund o grupo de científicos lo habrían explotado (igual lo han hecho y por supuesto no nos han informado de ello jaja). El problema en bolsa y economía es que son ciencias sociales, y no se puede aislar ningún experimento en laboratorio por lo que nunca puedes saber cuál es la causa de un determinado efecto, y en qué medida. Siempre hay miles, quizá millones de factores interactuando en los mercados, y la estacionalidad es una de ellas...

Si ésto fuera cosa de ciencia, los científicos serían ricos. Sin embargo, no solo no es así, sino que generalmente los científicos se dan de bruces con la realidad de los mercados. Creo que fue Keynes el que dijo que los economistas son los que más dinero pierden en bolsa... ;)

Saludos y gracias por el debate, tanto en la forma como en el fondo ;)

Que mala es la gente, tuitean esto para enfrentar a las personas, cuando hablar de este fondo ha sido completamente circunstancial.

Hoy es un día muy importante para tí, Hugo. O la FED da el pistoletazo de salida (o entrada) a la recesión, o reconoce que han entrado en recesión

En respuesta a Oscar Bailo Abuelo

Es dificil que ningún día sea importante. Un mes es un mes, un año un año y el largo plazo el largo plazo aunque se hagan movimientos tácticos.

En respuesta a Hugo Ferrer

No me refiero a tu posicionamiento táctico de corto plazo, sino a lo de "Todo es maravilloso, todo va bien, todo es crecimiento, la gente es feliz, el mundo está en el momento más dulce de la historia, la gente nada en la abundancia,... y sobre todo, en lo que me dijiste de que no te importaría escribir alguna vez, sobre los posibles problemas que podían ceñirse sobre la economía, pero como no veías nada que pudiese ser malo, no podías hacerlo".

Que lejos (o cerca) quedan aquellos días, en los que preguntaba si Yellen haría bueno a Greenspan, igual que Draghi haría bueno a Trichet

Edtá bien eso de la estacionalidad, en este lateral del stoxxx 50 el negocio se hace en el intradia, pero claro hay que dominarlo, no solo es subir o bajar,entre medias hay un gran negocio, jajaja

La bolsa tambien sufre la caida de la hoja ,jajaja

Me gusta la estacionalidad es un chollo al intradia,jajaja,

Pero claro no es cosa de cientificos ni de seres de coeficiente alto, hay que ser tonto creerselo y conseguirlo,jajaja

En fin si la ciencia no lo vê,

tal vez sea cosas de tontos, o la otra ciencia,jajaja