El pasado miércoles vendí completamente la cartera de contado, con una alta concentración de bancos, una operativa que venía manteniendo desde junio del año pasado -con un par de entradas abortadas- y que por fin desde finales de año despegó sin muchas trampas. Los argumentos de apostar por los bancos están en el artículo que publiqué entonces y que siguen vigentes para entender qué es lo que normalmente hace que los bancos lo hagan mejor o peor que el mercado en términos de rentabilidad.

El timing a corto plazo de esta liquidación no ha sido la mejor visto lo visto el jueves y viernes, pero aún así me parece lo más apropiado. Que haya vendido la cartera de contado, aproximadamente un 80% del patrimonio de Ítaca Global Macro formada principalmente por valores cíclicos, no significa que haya dejado de estar alcista, sigo expuesto al alza en la parte de futuros con un 93% de exposición al S&P 500 -esta posición es muy flexible y en los últimos meses ha ido y venido, no es que la haya mantenido de forma sostenida-.

Entonces ¿por qué vender la cartera de contado con bancos pero seguir alcista en el S&P 500?

Primero porque los ánimos están un poco calientes. Estas son las portadas de los 3 principales medios económicos este fin de semana.

La racha de la bolsa española (causada por la fortaleza del euro y la recuperación de los emergentes como hablamos aquí) ha puesto las portadas muy calientes e incluso ya se hacen las proyecciones de objetivos y niveles. Normalmente cuando esto ocurre el mercado alcista encuentra un punto de respiro temporal.

Todavía recuerdo esta portada de junio de 2014. Aún estamos esperando los 12.000 desde entonces.

Portadas aparte, el sentimiento alcista del inversor medio es demasiado elevado en el corto plazo, no contemplando correcciones y creyendo que el mercado sube en línea recta. Pero los mercados corrigen siempre, o al menos consolidan posiciones. Es más, en mi círculo familiar varias personas, por separado, me han nombrado lo bien que va la bolsa española. Incluso mi padre, rentista inmobiliario y poseedor de una cartera no diversificada de santanderes se ha felicitado de lo bien que lo están haciendo. Aquí todo el mundo sabe que la bolsa española lo está haciendo de maravilla.

Mucha gente está llamando a este rally es más excepcional en décadas, especialmente por la baja volatilidad que está mostrando el mercado. Pero esto no es cierto, este es como cualquier otro rally y la baja volatilidad es como cualquier otra baja volatilidad. Nada nuevo bajo el sol.

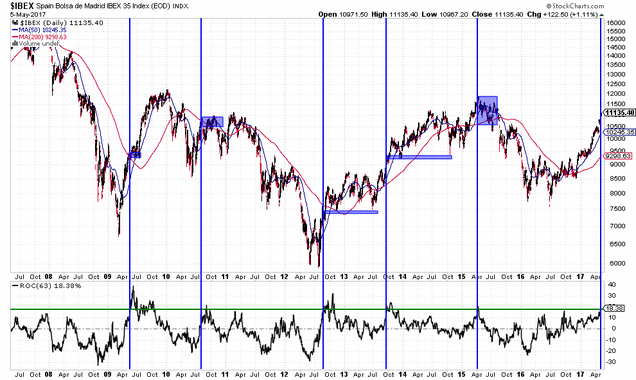

El Ibex 35 ha encadenado una potente racha trimestral encadenado un 18,38% en las últimas 63 sesiones (3 meses). Si bien esto no tiene nada de excepcional, si es cierto que es una de las subidas más potentes a 3 meses de los últimos años. Pero cuando el mercado está tan caliente como ahora suele tener lugar o bien el final de un movimiento alcista o al menos una consolidación o mercado más irregular.

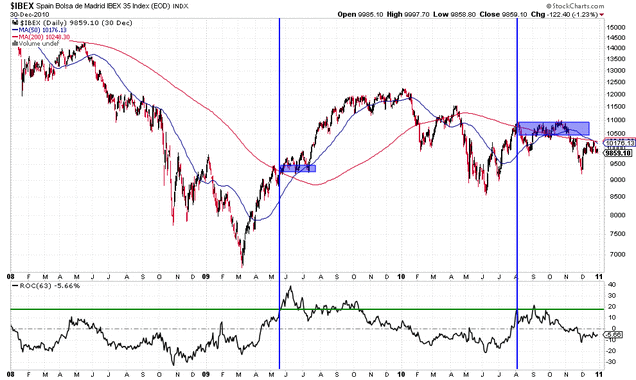

Vamos a ver más de cerca las diferentes situaciones para entender a qué nos enfrentamos desde el punto de vista histórico. Entre el 2008 y el 2010 -siguiente gráfico- se produjeron dos momentos de fuertes alzas trimestrales. La primera, en medio de 2009 y siendo el principio del rally tras la gran debacle del crash de 2008, el mercado consolidó de forma lateral desde mayo hasta finales de julio. Eso sí, para después seguir con las alzas. La siguiente ocasión, ya en 2010, señaló el fin de una tendencia secundaria alcista.

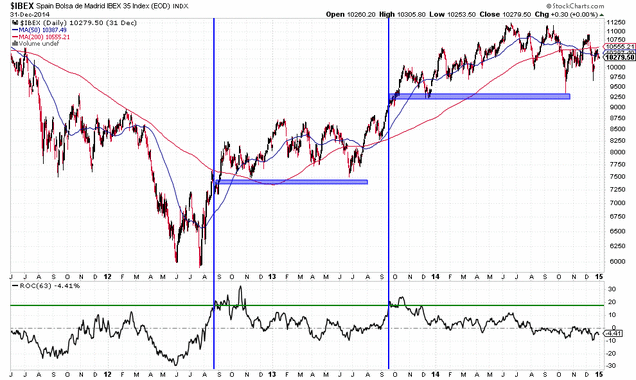

La tercera ocasión de estos últimos diez años, fue al principio del mercado alcista de 2012. Aquí apenas hubo consolidación inmediata y el mercado siguió ascendiendo. Pero después de un par de semanas de subidas el mercado formaría un lateral con diferentes oscilaciones durante 4 meses y con una corrección que devolvió al índice al punto de origen. Prácticamente el mismo comportamiento que en la cuarta ocasión que tuvo lugar desde finales de 2013.

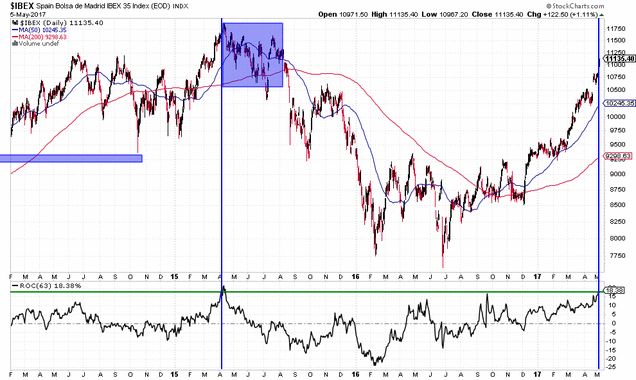

La última ocasión, sin contar la actual, fue en marzo de 2015. La imagen lo explica todo.

Así que de estas 5 ocasiones, 2 han marcado el movimiento final de una tendencia y las otras 3 presentaron consolidación en las siguiente pocas semanas y, aunque siguieran subiendo, permitieron puntos de recompra "dignos" poco tiempo después.

Nada me hace pensar que estamos al final de una tendencia alcista, pero creo que en el corto plazo está casi todo el pescado vendido. A partir de ahora, en vez de mantener una cartera con una elevada beta, prefiero seguir el potencial movimiento alcista en un índice más líquido y amplio, donde me manejo mejor, como el S&P 500. Si el mercado sigue subiendo, no subiremos como el Ibex, pero casi seguro que llega una fase de mayor inestabilidad y quiero operar donde me encuentro más cómodo. Quiero poder reaccionar con agilidad en un régimen de mercado diferente.

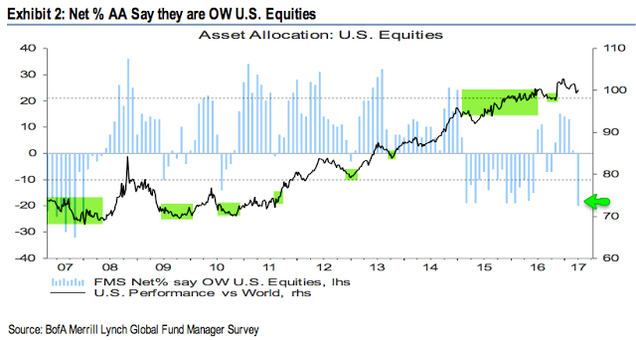

La tercera razón es que el sentimiento hacia las acciones americanas es relativamente bajo. La encuesta mensual de posicionamiento de los gestores que realiza Bank of America Merrill Lynch, muestra que están infraponderando EEUU con respecto al mundo -en renta variable- e históricamente vemos que no es mala idea estar en EEUU cuando menos se cree que va a apreciarse.

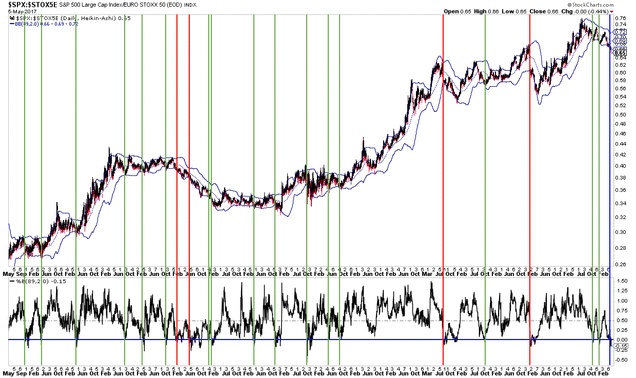

Por otro lado, el ratio S&P 500 / Euro Stoxx 50 ha alcanzado un punto extremo que calculo como situarse por debajo de la Banda de Bollinguer de 89 periodos. En general, cuando el S&P 500 lo hace marcadamente mal con respecto al principal índice de la Eurozona, a continuación se produce una reversión a la media, es decir, el S&P 500 lo hace mejor o al menos se mantiene. Espero eso es las próximas pocas semanas. El siguiente gráfico muestra en verde las ocasiones en las que estar sobreexpuesto al S&P 500 era lo adecuado en el corto plazo.

Aunque esta apreciación técnica y la anterior sobre el sentimiento de los gestores son interesantes en sí mismas, para mi son más interesantes en la medida que veo a las bolsas europeas y el sentimiento sobre ellas demasiado caliente.

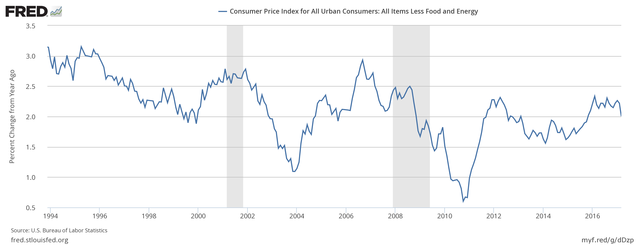

Una cuarta razón es que las expectativas inflacionistas están demasiado elevadas de nuevo. Sinceramente yo no veo que nada haya cambiado para pensar que la inflación se va a disparar. De hecho, la inflación subyacente en EEUU está declinando y no veo los tipos de interés más arriba, sino más abajo o igual y por tanto con los bancos no apreciándose tanto, con respecto al mercado, como en los últimos meses.

Así en resumen, estos son los puntos que me llevan a variar la táctica en el corto-medio plazo (semanas a pocos meses):

1. Sentimiento demasiado optimista en Europa y rally en punto cercano a su final en el corto plazo, aunque a medio plazo nada señala que la tendencia haya cambiado.

2. Centrarme en un mercado donde me manejo mejor, con mayor agilidad y capacidad de reacción por su naturaleza hasta volver a encontrar un punto, si aparece, donde volver a la renta variable europea.

3. Desde un punto de vista del sentimiento inversor, ya sea observando a los gestores o el ratio entre EEUU y Eurozona, parece un momento prudente para centrarse más en EEUU.

4. La inflación subyacente ha dejado de repuntar. Dado que la banca lo hace mejor que el mercado cuando mayores son los tipos de interés / inflación (hasta cierto límite) no veo que la banca sea tan interesante como hace un año.

En caso de estar equivocado, el error hará que obtenga menor rentabilidad que la táctica que mantenía hasta ahora. Dado los elementos mostrados en este artículo, es un precio que estoy dispuesto a pagar.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.