"No existe nada nuevo en Wall Street. No puede haberlo porque la especulación es tan vieja como las montañas. Sea lo que sea que ocurra hoy en día en el mercado, ya ha ocurrido con anterioridad y volverá a ocurrir de igual manera".

Jesse Livermore

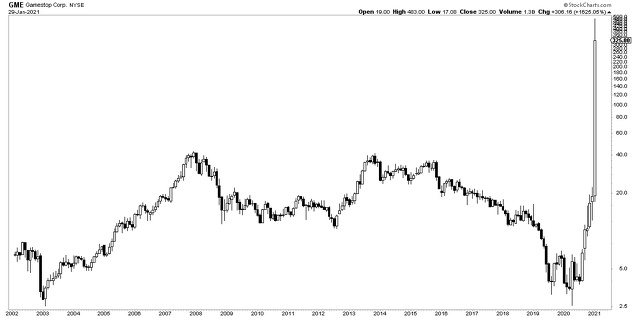

Esta semana y mes de enero de 2021 serán recordados para siempre (bueno, mientras dure la corta memoria del mercado) como el mes en el que se produjo el esquinamiento ("cornering" en inglés) o atropello de cortos en la acción de Gamestop, una empresa de alquiler de videojuegos en tiendas físicas y de venta de merchandising de ese tipo de productos. Para muchos, la empresa estaba y está condenada a quebrar por su falta de adaptación a la era del streaming. Para otros, más optimistas sobre la acción, esta es una interpretación errónea y no tiene en cuenta que hay aún hordas de fans que van a las tiendas, gastan enormes cantidades en videojuegos y en productos relacionados.

Sea como fuere, la acción ha superado máximos históricos, después de cotizar a la baja 13 años y, nada menos, después de haber tocado el pasado mes de abril el mismo mínimo del año 2003, pasando en menos de un año de los 2,57$ por título a los 325$ al cierre del pasado viernes.

Todo gracias a un cornering de manual sobre la acción. Por supuesto esto del cornering no tiene nada de especial, es algo que ha ocurrido múltiples veces en los mercados y seguirá teniendo lugar. Es verdad que si bien los esquinamientos eran una práctica muy frecuente en el Wall Street anterior a la creación de la SEC (la CNMV americana) en el año 1934 y que con el tiempo estos fenómenos se han ido volviendo menos frecuentes, no es menos cierto que de vez en cuando se dan determinadas circunstancias por las que estos fenómenos vuelven a producirse.

El precedente de Volkswagen

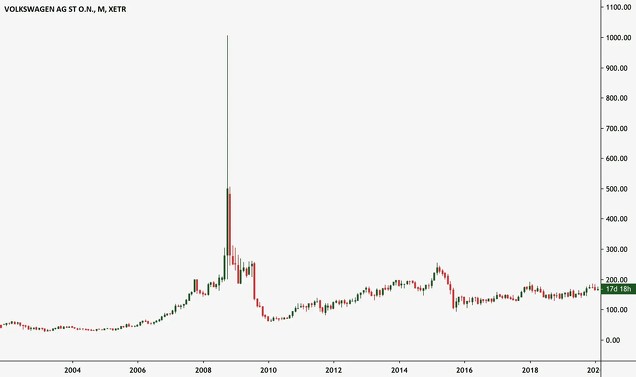

En enero de 2009, en plena Crisis Financiera Global, el empresario Adolf Merckle, la quinta fortuna alemana y la nonagésimo cuarta a nivel mundial en el año 2008, se quitó la vida lanzándose a las vías del tren porque el cornering sobre las acciones de Volkswagen había terminado de arruinar su imperio familiar en cuestión de pocas semanas. Merckle, cuyo imperio empredarial ya atravesaba problemas por la crisis económica, decidió hacer una jugada de altos vuelos con un corto sobre Volkswagen que le salió mal, ahondando aún más en su infortunio.

En medio de la mayor crisis conocida en ochenta años, las acciones de Volkswagen repuntaron por encima de los 1.000 € por título, justo durante el crac bursátil de octubre de 2008.

En aquel entonces Porsche estaba muy interesada en controlar el gran gigante Volkswagen y se había hecho de forma pública con el 35% del control de la compañía, pero se hacía una tarea muy difícil hacerse con el 75% necesario que la ley exigía para hacerse con el control de la compañía, más cuando el estado de Baja Sajonia controlaba el 20,1% de la empresa, lo cual significaba que Porsche tenía que comprar casi todas las acciones que restaban en el mercado.

Su truco para pasar del 35% al 75%, fue hacerlo mediante la compra de opciones call, ya que no era necesario informar al público de esas posiciones (se tienen derivados, no la acción en sí misma), y con ello, en la sombra y en silencio, hacerse con el control de Volkswagen "de un día para otro" por sorpresa y sin dejar mucho rastro en el mercado.

Ahora bien, lo que hizo que la acción entrara en una locura alcista (es decir en el cornering o atropello de las posiciones cortas) fue que muchos hedge funds estaban largos de acciones preferentes (acciones con dividendos fijos pero sin derecho a voto) y a la vez cortos en acciones ordinarias, con el objeto de embolsarse la fuerte diferencia, una divergencia que ofrecía descuentos mayores al 70%. Cuando Porsche por fin anunció públicamente que de facto controlaba el 74,1% de la compañía gracias a la compra de opciones (y teniendo en cuenta que Baja Sajonia tenía otro 20,1% lo que hacia 94,2% entre ambas), el mercado entró en un loco frenesí porque hasta un 12% de las acciones ordinarias estaban vendidas a corto o a la baja, lo que hacía matemáticamente imposible que los cortos cerraran sus posiciones. De ahí que Volkswagen subiera como la espuma justo el peor mes bursátil en ochenta años.

De esa manera, la acumulación masiva de opciones por parte de Porsche y el juego long/short de los hedge funds entre las acciones preferentes y ordinarias, crearon las condiciones necesarias (escasez de acciones que recomprar) para que se produjera este fenómeno de esquinamiento.

Quizás aún más bizarro es el hecho de que realmente Porsche no tenía el dinero para pagar esas opciones y se quedó sin financiación en medio de la Gran Crisis Financiera y, paradójicamente, al final fue Volkswagen quien tuvo que rescatar a Porsche comprando la compañía. En fin, una historia de leyenda.

La historia de Gamestop

Lo ocurrido con Gamestop en ese mes de enero, es esencialmente parecido a lo ocurrido con Volkswagen, una cuestión puramente técnica.

Buena parte de los medios y de las corrientes de opinión dominantes, han querido ver en este evento nada menos que una lucha de clases, una pelea entre David y Goliat, la venganza de los inversores minoristas contra el malvado Wall Street y el capital. Un adelanto de lo que está por venir, donde finalmente el ciudadano medio tendrá control sobre el mercado gracias a los medios de masas como los foros de internet.

A contrario sensu, mi opinión es que esto es puro populismo financiero, que está siendo aprovechado por políticos aún más populistas y que es una muy mala noticia para el mercado. Me explicaré, pero vayamos por pasos.

La narrativa más superficial sobre los acontecimientos ocurridos durante las últimas semanas en Gamestop, es que un grupo de inversores minoritarios y poco sofisticados que típicamente utilizan el bróker gratuito Robinhood (sic) que intercambiaban información en el subforo WallStreetBets de Reddit, se dieron cuenta de que podían doblegar a los hedge funds porque estos estaban cortos un 140% sobre la compañía. Es decir, habían vendido más acciones de las que existían (y mucho más de las que realmente se pueden negociar) y si muchos pequeños inversores se juntaban, se la podían liar parda a esos grandes y sofisticados fondos de inversión y de paso ganarse un buen dinero.

La realidad está lejos de ser esta película de Disney en la que la plebe derrota a la aristocracia y más bien se acerca a una historia de héroes y villanos, donde el villano es un tío normal y agradable durante el día, que se transforma por la noche para tratar de manipular el mundo en favor de sus oscuros intereses (y hacerse rico por el camino).

El villano de nuestra película, y que para muchos es el presunto héroe anónimo y amateur que ha conseguido doblegar a los grandes hedge funds, es Keith Gill, un extrabajador de MassMutual, que de noche se transformaba en "DeepFuckingValue" en los foros bursátiles de Reddit. En las siguientes dos imágenes muestro a Keith Gill de día y su versión nocturna en su canal de Youtube:

El mérito de DeepFuckingValue es haberse dado cuenta, aparentemente antes que nadie, de que el número de acciones a corto en Gamestop era desproporcionado y de que con un poco de "ayuda" podría obtener una enorme rentabilidad.

En septiembre de 2019 decidió comprar 50.000 dólares en acciones de Gamestop y comenzó a publicar en el subforo WallStreetBets de Reddit diciendo que era la oportunidad de una vida y que si más inversores minoritarios y amateurs compraban acciones y opciones calls sobre el valor, se podría multiplicar varias veces la inversión porque se podía provocar un short squeeze (un atropello o esquinamiento de cortos). De hecho, ahora mismo se estima que su inversión de 50.000$ ha pasado a valer unos 50 millones de dólares.

Ahora bien, puede sonar raro que se pueda estar corto un 140% de las acciones de una empresa, pero es que la venta a corto (short selling) funciona un poco como las reservas fraccionarias de la banca, ya que una misma acción de un inversor puede alquilarse para venderse a corto varias veces porque pasa de unos inversores a otros (Juan tiene acción en Gamestop y la alquila a María para que la venta a corto, esta vende a Lucas que la alquila a Jimena para que la venda a corto y etc).

Al principio, durante los primeros meses de septiembre de 2019, las respuestas eran de mofa hacia DeepFuckingValue, es decir, hacia Keith Gill, pero a poco a poco la percepción fue cambiando y más y más inversores minoritarios se fueron enganchando a la historia y comprando acciones de Gamestop. Sin duda, el que Michael J. Burry (el genio del gran corto sobre las subprime del año 2008) se hubiera posicionado al alza en Gamestop era de ayuda. Nada como una buena dosis de publicidad de un inversor legendario con una capacidad de análisis sin igual.

Un año después de aquel septiembre de 2019, entre octubre y diciembre de 2020, la acción comenzó a repuntar fuertemente, primero de 4$ a 8$ y más tarde hasta los 12$ y 20$, todo a causa de una mezcla de nuevas incorporaciones de nuevos inversores de referencia en la compañía que traían promesas de cambio y de más y más inversores minoritarios cautivados por la historia de DeepFuckingValue en el foro de Reddit.

Finalmente, en enero de este año, cuando todo lo que prometía nuestro héroe-villano se materializó, el short squeeze (corner) se transformó en lo que se llama un gamma squeeze, que por no entrar en detalles que extenderían mucho la explicación, es un short squeeze agudizado por la utilización de opciones call (derivados). De ahí que el precio pasara en enero de unos 20$ hasta los 350$ de cierre de fin de mes.

Los perdedores de toda esta historia son sobre todo hedge funds con orientación bajista, como Melvin Capital que ha perdido un 53% de sus 8.000 millones de dólares en gestión sólo en enero y Citron Research, que ha llegado hasta el punto de señalar que dejan de utilizar tácticas bajistas de aquí en adelante y que solo se centrarán en ideas alcistas.

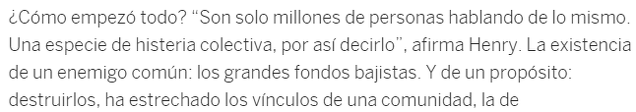

La suma de la derrota de estos fondos bajistas que se benefician de la caída de la cotización de una empresa y que a ojos del público las hace enemigas de un mundo mejor, junto con la supuesta revolución de los minoritarios en un foro, ha exaltado a muchos a pensar que algo bueno se está produciendo en los mercados y que por fin el hombre común está venciendo a los grandes capitales (por alguna razón el hombre común es bueno y el gran capital es malvado). La siguiente captura es de una declaración de un miembro de Reddit hablando de como es su lucha contra los fondos bajistas.

Incluso el hecho de que el broker gratuito Robinhood, a través del cual muchos de los foreros de Reddit operaban y que era gratuito porque vive de vender datos de los clientes a otras compañías, haya tenido que restringir la compra de acciones por parte de sus clientes e incluso vender acciones en cartera por supuestos requisitos regulatorios (es lo que tiene lo "gratuito" que muchas veces sale caro), ha hecho que políticos de todo color, tanto a izquierda y derecha del espectro, hayan salido en tromba a defender a los inversores minoritarios.

La muy populista de izquierdas Alexandria Ocasio-Cortez, miembro del Comité de Servicios Financieros del Congreso estadounidense, declaraba que iban a investigar las prácticas de Wall Street contra los inversores minoritarios (restricción de compras y venta de cartera sin aviso alguno), a lo que se sumó en una citación el no menos populista de derechas Ted Cruz. Para que se entienda lo poco precedente de esta convergencia entre populistas de derechas y de izquierda, Alexandria Ocasio-Cortez acusa a Ted Cruz de quererla asesinar en los recientes eventos que dieron lugar al llamado "Asalto al Congreso de los Estados Unidos". Nada como una buena historia del pequeño contra el grande para unir a políticos de uno y otro color.

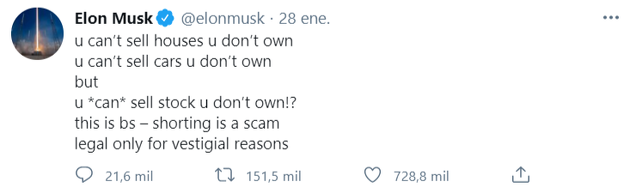

Y, por supuesto, también entró en escena Elon Musk, un tío que odia las posiciones bajistas porque durante años ha sufrido sus análisis y estos hedge funds bajistas lo han investigado hasta la médula, muchas veces señalándole como un empresario fraudulento que supuestamente vive de vender humo más que realidades.

Según la interpretación del mundo de Elon Musk, en los mercados solo caben historia bien perfumadas y llenas de colorines sobre el futuro, sin que importe que una empresa pueda cotizar por un valor superior al resto de todos sus competidores, aunque apenas venda coches. Para él, cualquiera que ponga en tela de juicio una empresa, es un malvado en contra de la humanidad.

Desde mi perspectiva, la realidad es otra.

En primer lugar Keith Gill o DeepFuckingValue es un villano en toda regla. Seguramente el regulador de mercado le imponga una multa si es que no entra en la cárcel. Un agente regulado con todas las licencias tiene prohibido dedicarse a manipular una acción y alterar el orden natural del mercado con tácticas de este tipo. No es un minoritario ignorante que ha vencido a Goliat, sino un insider de la industria que se ha valido de tácticas para su propio beneficio. No es un tipo que dice que los fundamentales de la acción X son buenos, sino que si se consigue llevar a cabo el esquema X con la ayuda de múltiples cooperantes, se puede provocar un desorden de mercado que genere un fuerte beneficio. Lo primero y lo segundo son cosas diferentes y la segunda está prohibida.

En segundo lugar, los fondos o hedge funds bajistas no son los malvados capitalistas que crean los problemas del mundo, tal y como a la gran masa y los políticos populistas les gusta creer. Al revés, cumplen una importante función social, de las más importantes en los mercados de capitales: hacerlos más eficientes y de vez en cuando destapar fraudes.

Ninguna empresa que no se lo mereciera ha acabado en la bancarrota por culpa de los vendedores a corto. Nunca. Cuando el fraude Enron tenía encandilado a medio Wall Street, fueron los short sellers los que detectaron el fraude. Nadie les levantó un monumento en su honor aunque se lo merecían.

Más cerca, en España y en el año 2014, un hedge fund bajista, Gotham City, destapó el fraude de Gowex. La compañía vivía un desenfreno bursátil al calor de las mentiras y supuestas ciudades inteligentes que la empresa española iba a crear (por lo visto poner wifi en las paradas de autobuses era signo de inteligencia).

En aquel entonces argumentar en contra de sus inversores era un imposible, la acción había subido en un año de 4 a 28 euros por título. Si nadie llega a poner orden como lo hizo el fondo bajista Gotham City, la ruina hubiera aumentado entre más inversores y por un mayor volumen de capital. Pero Gotham City, jugándose su dinero en el difícil arte de vender a corto (es caro, poco probable y además tiene el objetivo de beneficio limitado a un 100%), le hizo un favor a los inversores españoles. A la sociedad en su conjunto.

Nadie les puso una estatua o una plaquita por hacernos ese favor. De primeras todo el mundo les insultó, porque atacaban el capitalismo patrio del que tan orgullosos teníamos que estar, en un país falto de startups. Cuando Jenaro García finalmente apareció con las esposas en la mano, simplemente se hizo el silencio. Ni unas gracias.

Con todo ello, la historia de Gamestop está lejos de ser un cuento de hadas. Más bien es la historia de un agente financiero saltándose la regulación para su propio beneficio, la de miles de inversores minoritarios jugando a juegos de casino ilegales con un mal bróker, la de unos políticos siendo populistas como siempre y la de unos hedge funds bajistas, que aparte de sus pérdidas (perder es parte de su negocio), tienen que sumar a la lista de agravios los insultos, inspecciones y nuevas regulaciones ¡como si ellos fueran los malos!

Como en todas las grandes paradojas, la verdad suele ser la contraria de la que se nos vende.

Objetivamente, el que estén desapareciendo hedge funds bajistas porque los políticos populistas quieran refrendar las virtudes de los short squeezes o esquinamientos, es una mala noticia para todos.

Eso significa que los mercados serán menos eficientes de aquí en adelante, significa que será más fácil que proliferen como setas más Gowex y que se arruinen a más inversores. Significa que el mercado lo tiene más fácil para formar burbujas financieras que a la postre generen recesiones más profundas y con un mayor impacto económico.

En definitiva, alabar y defender al pequeño minoritario que se ha apuntado a este esquema ilegal en este short squeeze sobre Gamestop, es un peligroso paso que conduce a mayores desequilibrios, desequilibrios que, como es de costumbre, siempre los acabará pagando el ciudadano medio, es decir, el inversor minoritario. Nada nuevo en Wall Street y nada nuevo en el mundo.

>> Nota: Hugo Ferrer es gestor de cuentas de inversión con la estrategia All Seasons Momentum, en Gestión de Patrimonios Mobiliarios (GPM, número registro CNMV 105). Puedes encontrar toda la información sobre la estrategia pinchando aquí.

Vamos a ver mañana que pasa con la Plata.

En respuesta a Manolo G J

el volumen y market cap de GME al inicio del "plan" era insignificante.

Los minoristas no podran arrinconar un mercado como la plata por mas de unos dias.

Correlacionado con el oro, yen, bonos, etc.

Es imposible.

Ahora mismo hay muchos fondos alcistas la plata. No resultara en short squeeze. A lo mejor los fondos provocan el rumor para colocar plata.

En respuesta a Manolo G J

.

En respuesta a Manolo G J

Pues para arriba.

Buen Artículo. Gracias.

Me alegra no ser el único que piensa contracorriente. Sin tener los conocimientos de Hugo, todo el tema me olía a chamusquina...

En desacuerdo total,Keith Hill,no ha hecho nada ilegal,agrupar a minoritarios para invertir contra un HedgeFund,no es ilegal.

Por cierto,en WallStreetBets,ya somos + de 7 millones,y,creciendo.

Y que hay de los HedgeFunds que se unen para hundir la Deuda de países?,recuerdo cómo a ciertos países nos llamaban Pigs.

Especular a la baja para hundir empresas y países,ese chollo se acabó para esos Destructores.

En respuesta a Jorge Iglesias Perez

Un short squeeze por sí mismo no es ilegal, es un fenómeno.

Lo ilegal es poner en marcha esquemas para alterar el normal funcionamiento de un mercado.

De momento DeepFuckingValue ya ha ido a la prensa a tratar de limpiar su nombre.

En respuesta a Hugo Ferrer

El mero hecho de ponerse de acuerdo para comprar siempre y cuando sea en base a información cierta, no puede ni debe ser perseguido. De lo contrario un simple análisis o recomendación de compra o venta estaría ya al borde de lo ilegal.

En respuesta a Hugo Ferrer

Con todo el respeto,Hugo,que esquema ilegal han hecho?

Cuando varios HedgeFunds se asociaron contra el Banco de Inglaterra,la famosa historia de los 1000 millones que ganó Soros,no alteraron el "normal" funcionamiento del mercado?

Me da que los HedgeFunds han perdido un caramelo muy suculento al que estaban bien acostumbrados.

En respuesta a Manuel Polavieja

En respuesta a Jorge Iglesias Perez

No, el que alteró el normal funcionamiento de la economía y los mercados fueron las autoridades.

Hace meses relaté el tema

https://inbestia.com/analisis/la-forma-exacta-en-la-que-soros-gano-1-000-millones-quebrando-al-banco-de-inglaterra

Luego es como todo, si demuestran algo contra los hedge funds, siempre se les puede acusar, la ley es muy flexible y se puede acusar x casi todo.

En respuesta a Hugo Ferrer

Es legal mientras no te descubran, exactamente lo que hacen los Hedge fund desde que fueron creados.

DeepFuckingValue o esperaba el enfrentamiento con los HF y espera el apoyo de mainstreet o no es muy listo que digamos

En respuesta a Hugo Ferrer

No conozco al detalle la ley americana, pero según el artículo que has enlazado parece que son casi iguales. Yo entiendo que mientras no se envíen señales engañosas o falsas al mercado, es decir si toda orden de compra es una orden con la verdadera y única intención de aumentar tu posición, no debe ser ilegal por mucho que sea concertada con otros.

En respuesta a Hugo Ferrer

En el texto del "Securities Exchange Act" lo que viene a regular es si lo que se hace en si es manipulativo por parte de 1 o más personas. El "1 o más personas" se repite constatemente a lo largo del texto. Es decir, da igual que sean 1 o varios, lo relevante es si su actividad es manipulativa o no. En esto es absolutamente clave si los "cabecillas" del movimiento venden, cuando venden, de que manera, y cual es su discurso público mientras venden. ¿Siguen animando a comprar? ¿Se callan? ¿Son coherentes y anuncian a los demás que van a vender igual que anunciaron que iban a comprar?.

Ahora bien, si el caso se construye solo a partir de las ordenes de compra y no de información falsa, como lo que se juzga y sanciona es la intención manipulativa, puede llegar a ser extremadamente dificil demostrar que tu orden de compra no es manipulativa, pues toda orden por definición impacta en el precio. La SEC podría montar un caso sin que realmente exista manipulación tal y como realmente el legislador concibió ese delito. La indefensión del inversor ante este tipo de normativas es enorme.

En respuesta a Manuel Polavieja

El artículo, que no es blanco ni negro, explica que hay varios supuestos por los que la SEC puede perseguir a DeepFuckingValue. También queda claro que en aguas grises caben muchas interpretaciones.

Yo si fuera DeepFuckingValue estaría preocupado.

En respuesta a Hugo Ferrer

El artículo también pone bastante en duda que la mera coordinación sea ilegal por si sola. Pero es cierto que no se moja totalmente.

Y si, si yo fuera el DeepFuckingValue también estaría preocupado. Ya dudo que no haya vendido ni una acción mientras al mismo tiempo animaba a comprar. Por ahí si le puede pillar la SEC, y si no es por ahí, puede haber cometido cualquier descuido por donde la SEC pueda meterle mano.

En respuesta a Hugo Ferrer

Si yo y 1000 amigos(es un supuesto número,no tengo 1000 amigos),nos ponemos de acuerdo en comprar acciones de General Motores,esto es ilegal?,que Ley lo dice?.

DeepFuckingValue,está muy tranquilo,que Ley lo va a condenar?

"Supuestos","Presuntamente",etc...son una cosa,las Leyes son otra.

Por cierto,ayer noche di orden de comprar Nokia,la llevan los Wallstreetbelts,+7% hoy,vendrá la Guardia Civil ha mi casa?

No seré yo quien critique a las posiciones cortas, pero creo que posiciones cortas por el 150% de las acciones de una cotizada no es calificable ni de disparate, semejante nivel de apalancamiento e imprudencia merecía sí o si on castigo por parte de quien fuera. Y ese castigo tiene que ser pagándolo con pérdidas. Por supuesto que de ninguna manera deben prohibirse los cortos.

Ahora bien, creo que es un error que los títulos a crédito se negocien sin distinción de los títulos “físicos”. Se ha montado un bank run a lo Mary Poppins innecesariamente. Una cosa es vender CFDs o futuros que son instrumentos no fungibles con el contado, y otra vender títulos de más en el mercado de contado sin haberlos pedido prestados. Esto no es lo mismo que la reserva fraccionaria de un banco, porque un banco tiene activos que se pueden liquidar en moneda, y la oferta de moneda es amplia. Mientras que un vendedor en corto no tiene tan fácil recomprar títulos pues la oferta de moneda es limitada. En el caso de GameStop a nada que cada forero tenga una media de 10 títulos por barba, ya son dueños del 100% de la empresa. Y si se coordinan para no vender, como recompra el que esté corto?

En respuesta a Manuel Polavieja

La oferta de *títulos es limitada

También creo que coordinarse de forma pública para comprar no debería ser nunca sancionado, siempre que no se difunda información falsa o engañosa ni se incurra en amenazas o violencia. La libre asociación y la libertad de expresión deben prevalecer sobre qué tal o cual inversor salga perjudicado, me da igual si está corto o largo o si es minorista o institucional.

Ni los buenos son tan buenos ni los malos son tan malos, todo el mundo intenta llevarse un trozo del pastel.

En respuesta a Sven Mas

Eso es, aquí todo el mundo va a lo que va, no hay santos.

estando de acuerdo en gran parte con lo expuesto en el articulo, como que no es una buena noticia lo sucedido y que incluso es susceptible de investigacion por manipulacion, asi como que no hay nada nuevo y que a veces los bajistas han hecho un buen trabajo, no es menos cierto que los bancos de inversion y los hedge funds han hecho y desecho a su antojo, manipulado, tanto al alza como a la baja,muchisimas veces el mercado y las cotizaciones de multitud de activos durante todo un siglo, y que gran parte de las veces era el inversor minorista el perjudicado. Esta bien que por una vez el inversor retail haya hecho sufrir al institucional y ver como se siente cuando te toman un poco el pelo. Si hay que investigarlos por manipulacion me parece bien, pero tambien que se haga con los institucionales, que la mayoria de las veces se han ido de rositas, sin ningun tipo de penalizacion o alguna misera multa en el mejor de los casos. No enumero casos porque la lista seria interminable con casos que se pueden contar con los dedos de una mano que han terminado con sentencias realmente ejemplares con multas importantes y carcel.

Lo de la manipulación de mercado al alza o a la baja en mi opinión es todo un cuento chino. Toda compra o venta impacta el precio por definición, y todo el mundo quiere que su inversión le salga bien y le “vende” las bondades de su cartera a todo su entorno, y a más si pudiera. Es un comportamiento normal, natural e inevitable. La regulación anti manipulación es una barrera de entrada más para que solo puedan “manipular” algunos. A mi no me parece mal que los institucionales “manipulen”, lo que me parece mal es que lo que ellos hacen no lo pueda hacer cualquiera.

Cuestión: Es posible posiciones cortas superiores al +100%, ¿describir cómo es posible? ¿es legal?

Ejemplo. Una empresa X tiene 100 acciones de capitalización bursátil. Un fondo puede pedir prestadas 30 acciones de X para posiciones cortas. Puede pedir prestadas, por si estuvieran disponibles 99 acciones de X para posiciones cortas. Puede pedir prestadas, por si estuvieran disponibles 100 acciones de X para posiciones cortas. Pero, al fondo ¿de dónde le pueden dar 130 acciones prestadas, si la empresa X solo tiene 100 acciones de capitalización en bolsa?

En respuesta a Vanesa Romero

En el caso de que un HedgeFund se ponga tan corto,y,los Wallstreetbelts compran,por ejemplo,GameStop,el HedgeFund se ve obligado a deshacer sus cortos,y,a comprar,pero si no hay vendedores...Zasca

En respuesta a Vanesa Romero

Pues los hedge funds bajistas no tenían razón, que vendía humo, Elon Musk ,el tiempo es sabio y pone a todo el mundo en su lugar

En respuesta a JORGE vidal garcia

¿No es esa la prueba de que los bajistas no pueden hundir una acción si no tienen méritos?

Dicho esto, ya en el pasado ha habido fraudes que a pesar de advertencias siguieron al alza durante años.

En respuesta a JORGE vidal garcia

Tesla se desinflara como un soufle y Elon Musk que se ande con cuidado porque puede acabar en la sombra y ahí lo dejo..

En respuesta a JORGE vidal garcia

Elon Musk?,creo que aquí hablamos de los Wallstreetbelts.

En respuesta a Jorge Iglesias Perez

Estaba contestando a un comentario de JORGE.

Saludos

En respuesta a Jose Antonio Guerrero Sierra

Ok.

Desde mi punto de vista ,

El giro que hace el gráfico técnicamente es de libro, dos mínimos crecientes una directriz alcista y para el cielo....partiendo de la base de que no lo sueltas hasta que corte la directriz...te vas al cielo sin querer y sin saberlo ...jajajs

Lo que quiero decir es que los giros suelen aparecer tecnicamente, otra cosa son las consecuencias que conlleven ...jajajs

En respuesta a Pepe Mary Fer

Los giros no pueden no aparecer técnicamente.

Un saludo, crack.

En respuesta a Ricardo Tortajada (Richard).

Es que da lo mismo que el giro lo provoque una banda de muertos de hambre o que lo provoque una banda de financieros muy cultos , el gráfico no hace distinción y tampoco hay que hacer distinción y no es la primera vez que un gráfico sube en vertical previo a un típico giro...jajajs

Supongo que los fondos bajistas debieron de cubrir sus posiciones bajistas comprando ante esa figura técnica de giro... y si no lo hicieron merecen perder hasta la peluca ...jajaja

En respuesta a Pepe Mary Fer

La diferencia del jaque mate del Presidente Rajoy a "los catalufos", que no a los catalanes, es que lo hizo sabiendo el coste para su partido en Cataluña.

Ya lo dijeron Warren Buffett y André Kostolany hace tiempo: "Riesgo es no saber lo que estás haciendo" y "Lo importante es saber cómo funciona". Jugando a su juego y con sus mismas reglas alguien más listo que ellos no solo les ha dado por el culo, sino que les ha levantado 5.000 millones de dólares de la cartera. "A quien nace pa'daupolculo del cielo le caen las pollas". Esta es mía.

De una noticia de El País hoy, sobre las declaraciones de un usuario de Reddit:

Al principio se trataba de dinero, ahora se trata de destruir a los bajistas. No creo que la mayoría de las personas en este grupo de Reddit se preocupe por el dinero. Hay gente que ha ganado millones de dólares y está preparada para perderlo todo para enviar un mensaje”.

https://elpais.com/economia/2021-01-31/un-usuario-de-reddit-advierte-a-wall-street-es-una-guerra-de-clases-estoy-dispuesto-a-perder-lo-invertido.htmlEn respuesta a Hugo Ferrer

Estan con el ego hasta las nubes. Receta para el fracaso.

Falso break de maximos y colocada de papel salvaje en apertura USA (donde esta el volumen)

Si quieren cazar a los fondos deben cazarlos en stocks small/microcap donde esten cortos.

Lo de la plata en un suicidio en masa de fanaticos.

Excelente trabajo de Chase y Citadel contraatacando

Simplemente los bajistas han perdido...nada nuevo bajo el sol...jajaja

En respuesta a Pepe Mary Fer

Los inversores han perdido mucho mas en posiciones cortas de Tesla.

En estos momentos una posición corta en GME de solo 10 acciones (2500USD) supone unos requisitos de margen de 6200 Euros con IB.

https://inbestia.com/analisis/gamestop-cigar-butt-turnaround-y-short-squeezeEn respuesta a Enrique Vert

Tesla era alcista incluso cuando estaba agazapado ...

Y era predecible la subida en vertical , pero el discurso Value mirando la contabilidad termina contaminando a los pseudosanalistastecnicos...

Hace unos meses una amiga me dijo que compró y la dije Tesla y fue y lo compró ...me hizo caso ...yo pensaba que no lo iba a comprar...jakajs

Han creado: WS BETS Español

en Telegram.

Hoy + de 7.500 en ese grupo

No estoy de acuerdo del todo con tu artículo, más que una operación conjunta de millones de traders, ha sido un convencimiento colectivo de las ideas de unos pocos, con argumentos técnico de primer nivel como los que pueda explicar cualquier otro inversor que haga mover el mercado al hacerlos públicos.

Lo que es gracioso es el planteamiento de vamos a derrocar al mercado y a los ricos. Si los ricos están en un 95 por ciento largos! Los cortos son una rara avis entre los hedge funds.

Para mi esta historia ha sido muy interesante y he participado en ella con mucho gusto.

Creo que va a tener continuidad, hay economistas que ya ven en este fenómeno de exuberancia desmedida (todo el mundo invirtiendo) el final (ahora ya si q si) ciclo. Otros hablan de la construcción del primer y mayor hedge fund del mundo, totalmente descentralizado y democrático.

Parecía que con el bye bye a Trump y sus tweets llegaba La Paz y mira creo que va a ser que no.

En respuesta a Toni Bofill

https://www.bbc.com/mundo/noticias-42776299

Estos de RobinHoods,en su mayoría son generación "Millennial",y,se han hartado de la "Nobleza"de la que habla la BBC.

En Francia,el pueblo,paso por la guillotina a los Reyes,y,Nobles que acapararaban casi toda la riqueza,tierras,etc..

Hoy,la mayoría,estamos hartos de esta acaparacion en manos de unos pocos.

El cambio empieza poco a poco.

Algo que se ha puesto de manifiesto tangencialmente en este escándalo es el hecho de que los partícipes en el mercado no pueden hacer lo que quieran con SU dinero y con SUS títulos. Que son suyos y sólo suyos. No de robinhood, ni de GameStop, ni del NYSE, ni de la SEC. Y sin embargo se les dicta como deben disponer de ellos. Este pisoteo de la propiedad privada se debe a la centralización del sistema, que hasta hace poco era la única solución técnica para que el sistema fuera eficiente. Pero ahora ya hay alternativa.

En respuesta a Manuel Polavieja

Exacto.

Y van contra los Cortos,no los Largos

En respuesta a Jorge Iglesias Perez

A mi eso me da igual. Los cortos y los largos cumplen cada uno su función.

El peor articulo de Ferrer. Sin palabras

En respuesta a javier espalter valiente

Hugo siempre se a a posicionar del lado de los grandes fondos y no le interesa que los minoristas actúen por si solos, sino que gana el... todo tiene su lógica.. y lo entiendo..

En respuesta a jesus centeno galvan

jaja, eso ha estado gracioso.

Cada vez que veo acudir a comprar en masa a golpe de telegram o mensaje de una web a por un activo, salgo corriendo y vendo aunque me pierda una gran escalada.

Aquí el que lanza la idea es el que gana, por que es el que compra primero, ya hemos visto el tema de Gamestop, este fin de semana la "bomba" con XRP y posiblemente hoy y mañana la caída de la plata. No entiendo como la gente puede hacer caso a estas cosas, parece el timo del tocomocho versión web2 :D

Excelente artículo Hugo. Son cuestiones técnicas que tienen mucha más importancia e influencia de la que pueda parecer. Como por ejemplo también el gran peso de los 5-10 TOP de la bolsa de EEUU que hacen de arrastre del resto. Pero estos TOP tan grandiosos imagino que tendrán algún límite no muy lejano en tamaño o por la propia regulación que quiera trocearlos o fiscalizarlos. Este podría ser un buen artículo también...

Las personas que hoy están en la adolescencia y sobre los 20 años son las que definirán la economía de los próximos 30 o 40 años, sus decisiones de ahorro, inversión y gasto moldearan el mundo de otra manera. Los vientos están cambiando...

De toda esta historia lo más triste es lo que se ve ahora, pese a las advertencias que muchos no querían escuchar, el resultado de esta batalla es la de miles de pequeños inversores muy jóvenes e idealistas fáciles de convencer, están ahora sumidos en perdidas del 60 o 70 por cien, algunos no se averguenzan de mostrar sus perdidas montetarias a todos y a la vez que lanzan soflamas de" HOLD, nadie podrá contra nosotros"

Desde el primer momento me pareció lo más extraño de todo, en esta batalla que no sabemos si era legítima o algo particular de algunas personas con intereses particulares o personales, en ningún momento se alertó del riesgo que suponía esta acción, es como poner a alguien delante de un precipicio sin advertirle de que un golpe de viento te puede tirar al vacío.

Y ahora miramos a Elon Musk y dice que ya no va a publicar en Tiwter en una temporada y muchos de los que alentaban de una u otra manera este tema están en silencio, solo se han quedado miles de idealistas gritando "Hold Hold" mientras ven como sus líderes han desaparecido y no parece que tengan intención de volver a poner el precio de las acciones donde ellos las compraron, pese a que algunos de ellos quizá tienen dinero más que suficiente para hacerlo... pero los mártires son otra vez los mismos.

En respuesta a Keki Trance

nada nuevo bajo el sol, se llama pump and dump

https://es.wikipedia.org/wiki/Pump_and_dumpHola parece que dais la batalla por acabada, yo no correría tanto igual aún queda alguna sorpresa por ver.

¿Os suenan estos tres fondos?

Fidelity Management

BlackRock

RC Ventures LLC

Poseen el 40,16% de la compañía. ¿Adivináis lo que han estado haciendo estas dos últimas semanas? Han “empapelao” a todo bicho viviente. Dos semanas después de alcanzar el máximo el activo lleva una caída de un 90%…

En menor medida los siguientes fondos y bancos de inversión también tienen posiciones largas, o al menos las tenían hasta hace poco:

Vanguard

State Street

Morgan Stanley

Charles Schwab

Invesco

Bank of New York Melon

Wells Fargo

Goldman Sachs

Yo lo veo de esta manera. Dos fondos bajistas de medio pelo han hecho el canelo, una veintena de grandes fondos y bancos de inversión han ganado una fortuna (como siempre) y por el camino han “empapelao” a un montos de minoristas bienintencionados. La historia de siempre.

El “affaire” Gamestop no debe confundirnos, hay que mirar más allá. El mercado está entrando en una dinámica de burbuja que me recuerda mucho a 1998-1999. Ahí lo dejo.

Hoy ha sido demandado Deepfuckingvalue

https://twitter.com/DeItaone/status/1362092951527170051?s=19

Mi apuesta es que le condenan, ya que es está claro que manipuló el valor.