La historia de cómo el legendario inversor global macro George Soros quebró el Banco de Inglaterra ganando 1.000 millones de dólares en un sólo día, es una historia curiosa, ya que realmente no fue él quien hizo la operación ni mucho menos fue su padre espiritual -fue Druckenmiller- y, por supuesto, no quebró al Banco de Inglaterra, ya que técnicamente un banco soberano no quiebra al poder imprimir su propia moneda. Y, por si fuera poco, no es que fuera el único que ganara mucho dinero aquel día, llamado Miércoles Negro, sino que fue la cabeza más visible entre varios hedge funds y operadores macro que vieron venir el crac de la libra esterlina y que compartían información entre ellos.

La construcción de la Unión Europea y el camino de su integración económica y monetaria

Esta historia en la que varios hedge funds consiguieron obtener un gran beneficio aprovechándose de las costuras de la estructura política y monetaria europea, tiene su origen, o su pecado original, en las razones y formas por las que en primer lugar se creó dicha estructura.

Al final de la Segunda Guerra Mundial, a los países europeos occidentales les quedó claro que la era de las confrontaciones había terminado y que sólo era posible el camino de la cooperación, hasta tal punto que para asegurar una plena cooperación, sería necesario el llegar a un alto grado de integración e interdependencia. Bajo ese nuevo paradigma, ese punto de claridad después de tanta oscuridad, en el año 1950 se creó la Comunidad Europea del Carbón y el Acero (CECA) y en el año 1957 se firmó el Tratado de Roma, el cual constituyó la Comunidad Económica Europea (CEE), antecedente directo de lo que hoy conocemos como Unión Europea.

En este proceso de integración, pronto se acrecentaron las necesidades de una mayor coordinación económica y monetaria. Además, recordemos, la intencionalidad política de cimentar el proyecto europeo, informaba toda la toma de decisiones, siendo un objetivo claro el llegar al estadio en el que lo países compartieran una sóla moneda, no solo como coronación de la integración económica conseguida, sino también como claro símbolo tangible en la mano de los ciudadanos europeos, de ese proyecto político para la paz que es la Unión Europea.

Ya desde la Cumbre Europea de La Haya en diciembre de 1969, se aprobó el primer proyecto para en un futuro conseguir la plena integración económica y monetaria, con planes (Plan Werner 1970) para realizar reformas institucionales y alcanzar una mayor estabilidad entre los tipos de cambios de las divisas europeas como paso previo para establecer la unión monetaria.

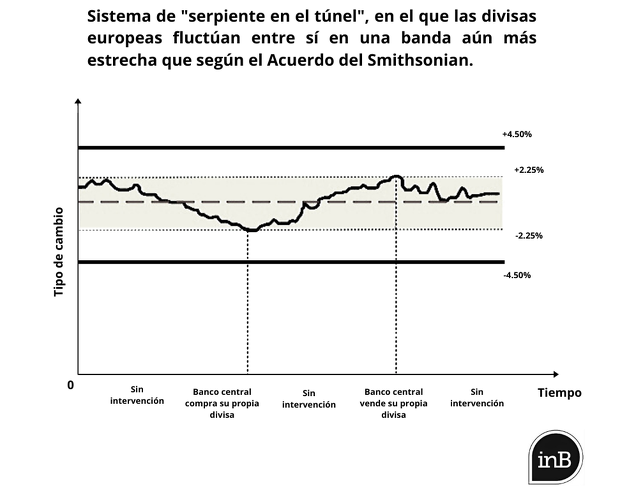

De esa manera, y también como respuesta al colapso del sistema de Bretton Woods en 1971, nació el primer establecimiento de una banda de máximos y mínimos en el que las divisas europeas podían fluctuar entre ellas hasta un 4,5% y hasta un 9% con respecto al dólar estadounidense, siendo efectivamente una banda de fluctuaciones entre divisas europeas dentro de una banda general con respecto al dólar y por eso informalmente se llamó al sistema “Serpiente en el túnel” o “Snake in the tunnel”.

Pero este sistema colapsó casi inmediatamente, cuando el dólar estadounidense, que era la moneda de referencia internacional según los Acuerdos del Smithsonian, comenzó a negociarse libremente a partir del año 1973 y cuando, además en ese año, se produjeron importantes presiones inflacionarias por la crisis del petróleo, haciendo inútil ese nuevo sistema europeo de tipos de cambios, creándose poco a poco, primero por la vía de los hechos y luego formalmente, una nueva zona económica efectivamente ligada a la evolución del marco alemán, ya que la economía alemana era vista como el nuevo paradigma de éxito económico e inflación estable.

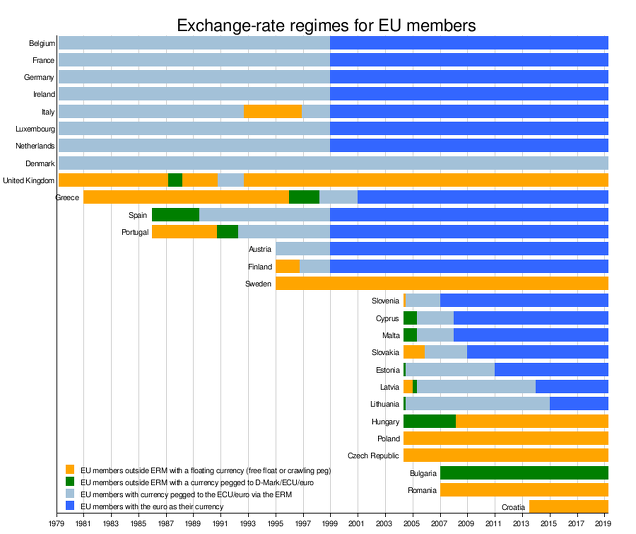

En el año 1979 se aprobaría el Sistema Monetario Europeo, con el objetivo de estabilizar los tipos de cambio entre países europeos como paso previo a la unión monetaria y a una moneda única, estableciendo políticas de coordinación en materia de política monetaria por parte de los bancos centrales. De hecho, la principal herramienta del SME fue la creación del European Exchange Rate Mechanism (ERM) o el mecanismo europeo de tipos de cambio.

En este sistema, las dos principales herramientas para controlar el que una divisa permaneciera dentro de la banda permitida de fluctuaciones con respecto a otras divisas, eran los tipos de interés oficiales que establecían los banco centrales y las propias compras de divisas (intervenciones) de estas entidades. Así, si la peseta española alcanzaba la banda inferior con respecto al marco alemán, el Banco de España compraría pesetas y, si hiciera falta, también subiría los tipos de interés oficiales que pagaba por el dinero para defender la peseta. Y lo contrario, una divisa muy fuerte forzaría a la venta de la divisa local por parte del banco central y tendría que bajar tipos para hacer menos atractiva su divisa.

La excepcionalidad británica, Margaret Thatcher y John Major

A pesar de que el ERM comenzó a funcionar en 1979, el Reino Unido decidió quedarse fuera del mismo, a pesar de ser una de las principales economías de la Comunidad Europea.

Lo cierto es que fue un gobierno de izquierdas el que decidió en un primer momento quedarse al margen del ERM, una postura duramente criticada por la derecha británica. Pero la llegada al poder de Thatcher en ese mismo 1979, no supuso un cambio de rumbo, ni siquiera teniendo en cuenta que a priori ingresar en el ERM hubiera tenido bastante sentido desde el punto de vista de las políticas económicas y monetarias que quería implantar el nuevo gobierno conservador.

Aparte de que objetivamente ingresar en un mecanismo europeo de cambios suponía perder independencia de actuación, es decir, suponía una cesión de soberanía, la ideología que predominaba en parte del partido conservador, básicamente es la misma que hemos visto en fechas recientes con motivos del Brexit. Para muchos, una mayor integración con Europa no era deseable y, además, ya por entonces recelaban con sus contribuciones a las arcas europeas, demasiado altas para su gusto.

Sin embargo, la debilidad económica del Reino Unido y una muy alta inflación a finales de los años ochenta, debilitó la posición de los conservadores euroescépticos y fortaleció la de los conservadores eurofilos, con John Major, ministro de Hacienda, a la cabeza. Por poner un ejemplo, en septiembre de 1990, un mes antes de que finalmente el Reino Unido ingresara en el ERM, su inflación era del 9,12% cuando la de Alemania apenas era del 2,97%. Es decir, la inflación británica era tres veces mayor que la alemana.

Sólo un mes después de perder este pulso, la primera ministra Thatcher perdió el poder dentro de su propio partido y ascendió como nuevo primer ministro el mismo John Major, en su papel de adalid contra la inflación y la continua devaluación de la libra. Thatcher se marcharía pensando que su partido había cometido el mismo error que Churchill en el año 1925, cuando con motivo del regreso del Reino Unido al patrón oro, fijó el tipo de cambio entre la libra esterlina y el oro en un nivel demasiado alto que traería consecuencias económicas muy negativas.

La recesión de principios de los noventa, la reunificación alemana y la gran divergencia

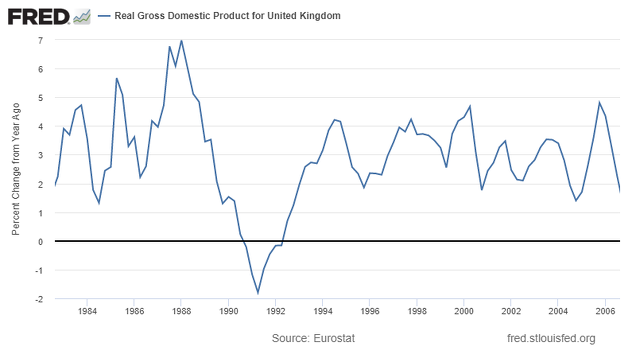

Sin embargo, en el mundo el momento en el que ocurren las cosas es muy importante. Para cuando por fin el Reino Unido ingresó en el ERM, la economía británica ya estaba deslizándose en una recesión, al igual que muchas otras economías de los países Occidentales. La recesión, que según el consenso fue causada por las políticas monetarias restrictivas de varios países que luchaban contra las presiones inflacionarias y contra el shock que supuso el repunte del precio del petróleo cuando Saddam Hussein invadió su vecino Kuwait, situó al Reino Unido en una posición muy incómoda.

En medio de una recesión, la política monetaria de manual y lógica es que el banco central de un país recorte los tipos de interés para estimular la economía. Sin embargo, cuando se recortan los tipos de interés, la moneda de ese país se debilita, lo cual era una contradicción para el Reino Unido ya que se había comprometido recientemente a mantener la libra dentro de unos límites máximos de fluctuación, estando forzada a hacer todo lo que estuviera en su mano para mantenerse dentro de ese rango. Así, entre 1990 y 1992, aparte de mantener los tipos de interés demasiado altos para la situación de su economía, se realizaron compras masivas de libras para defender su divisa haciendo uso de las reservas en moneda extranjera.

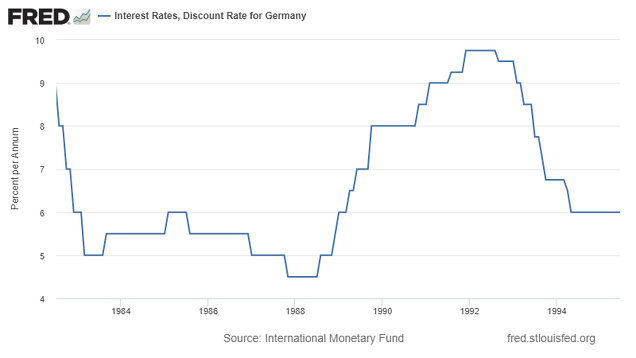

Todo este complicado entorno aún se mostró peor de lo posible porque el banco central alemán, el Bundesbank, que además era el banco central de referencia en el ERM, se encontraba practicando una política de subidas de tipos de interés oficiales con el objetivo de frenar las presiones inflacionarias, las cuales además se habían intensificado en Alemania a causa de la reunificación tras la caída del muro de Berlín. No es que la inflación fuera alta en Alemania, ya hemos visto que era un tercio de la británica, pero como todos sabemos, es parte esencial de la cosmovisión germana el mantener los precios controlados, ya que en su memoria colectiva, uno de los motivos del acceso de Hitler al poder, fue la inestabilidad política y económica de los años 20 y 30.

Con todo ello, en definitiva, resulta que el Reino Unido por fin ingresó en el ERM para atajar sus presiones inflacionarias justo en el momento en el que se estaba iniciando una recesión en varios países Occidentales, con la mala fortuna de que no podía bajar los tipos, una vez se dieron cuenta de estar en recesión, porque el país de referencia, Alemania, estaba embarcado en un proceso de subidas de tipos porque lo que le preocupaba era el repunte de la inflación, generándose así una gran divergencia de políticas monetarias, con un país necesitando menores tipos y otro queriendo mayores tipos. Fue a partir de ese momento, cuando muchos operadores global macro, no sólo Soros y compañía, empezaron a oler sangre, ya que o bien el Reino Unido se mantenía firme con los tipos elevados, lo que causaba una mayor destrucción económica y desempleo, o bien daba su brazo a torcer y bajaría los tipos de interés permitiendo que se depreciara la libra.

Es decir, muchos inversores macro comenzaron a entender este dilema, esta situación de callejón sin salida, y apostaron a que el Reino Unido abandonaría el ERM -aunque fuera temporalmente-, dejando que la libra se depreciara, porque la presión política interna que causa una recesión económica, se haría insoportable a partir de un determinado momento. De ahí que estos hedge funds comenzaran a tomar posiciones bajistas en la libra a partir del verano de 1992, efectivamente comprando otras divisas y vendiendo la divisa británica.

Druckenmiller, George Soros, Schlesinger y el Miércoles Negro

Durante ese verano la presión se había incrementado contra las divisas europeas en dificultades, lo que incluía a la peseta española y la lira italiana, y, para los inversores que estaban apostando contra la libra esterlina, la pregunta ya no era el qué, sino el cuándo. Cuándo y cuál sería el catalizador que haría que la libra de depreciara fuertemente.

Stanley Druckenmiller, del que realicé un perfil hace un tiempo como uno de los mejores operadores macro de todos los tiempos, fue el auténtico protagonista del llamado Miércoles Negro y el que ganó 1.000 millones de dólares en un día. Eso sí, los ganó para su jefe George Soros. Druckenmiller se había convertido desde el otoño de 1988 en el gestor principal de Soros Funds Management. Y aunque sus comienzos con Soros fueron algo problemáticos porque Druckenmiller no lograba la independencia de actuación que requería, incluso llegando a amenazar con marcharse, la caída del muro de Berlín hizo que su jefe se alejara de las operaciones del día a día para centrarse en promover la causa de la libertad en los países del este de Europa, algo de su máximo interés ya que Soros nació en Hungría, de la que tuvo que huir en plena Segunda Guerra Mundial con la llegada de los nazis.

De esa manera, la relación que mantenían según las propias palabras de Soros, era como la de un jugador y un entrenador, estando Druckenmiller al mando, ideando y ejecutando todas las operaciones y Soros simplemente aconsejando sobre algunos aspectos.

Como decíamos, para el verano de 1992 Druckenmiller era consciente de esta situación o dilema en el mercado de divisas europeo y ya había tomado una posición corta o bajista contra la libra, y en el caso del Reino Unido era consciente de que una subida de tipos para proteger la libra era una idea suicida si el Banco de Inglaterra la llevaba a cabo, ya que el pago de las hipotecas que pagaban las familias británicas, subiría de forma automática cercenando el consumo y profundizando la recesión. Desde un punto de vista operativo, era la clase de situaciones con unas enormes probabilidades de ir en la dirección deseada, ya que no había muchas alternativas o las alternativas eran absurdas y presentaban un gran coste político para quien las pusiera en práctica. Es decir, era una apuesta asimétrica casi perfecta. Para finales de agosto Druckenmiller (Soros Funds) ya mantenía una posición vendida por valor de 1.500 millones de dólares.

Ahora bien, todavía había un factor que podría hacer que la libra no se derrumbara, y era que el Bundesbank bajara los tipos de interés, de esa manera aliviando la presión sobre las demás divisas. Es decir, que cediera en su misión principal -y única- de contener la presión sobre los precios en Alemania, para salvar a los demás países en debilidad, en lo que hubiera sido un gesto de naturaleza política contrario a su misión monetaria. Esa era la gran duda y lo que aún mantenía a la libra con vida ¿vendrían los alemanes al rescate? ¿se podría sacar al Bundesbank de su mandato y que tuviera un gesto político con la nueva Europa salida del Tratado de Maastricht?

A principios de septiembre, entre los días 4 y 5, los ministros de finanzas de los países europeos y miembros de los bancos centrales se reunieron en la ciudad de Bath, en Inglaterra. Tanto los italianos, como los franceses y los británicos, con su ministro de Hacienda Norman Lamont, países todos en recesión, presionaron fuertemente para que Alemania bajara los tipos, pero apenas consiguieron el compromiso del presidente del Bundesbank, Helmut Schlesinger, de que Alemania no subiría más los tipos de interés en el corto plazo. Schlesinger salió muy contrariado de dicha reunión, ya que sintió atacada la independencia del banco central y además nada menos que por ministros de países extranjeros. Según varios fuentes, la actitud de algunos ministros de finanzas, como el propio Lamont, no fue muy delicada, a veces olvidando que estaba con un banquero central que no dejaba de ser un burócrata no político, poco acostumbrado a situaciones “violentas”.

Tras la reunión, Lamont, el ministro de Hacienda británico, salió corriendo, de forma desesperada por la presión que existía sobre la libra, a vender ante la prensa el éxito de la reunión a pesar de que solo había conseguido algo que todo el mundo daba por hecho, que Alemania no iba a subir los tipos en el corto plazo.

Esa comparecencia ante la prensa no sentó muy bien en las filas del Bundesbank, porque se había dado la impresión de que dicha institución había renegado de su independencia en favor de otros países. Y es a partir cuando se desencadenan los eventos, con un gobernador del Bundesbank airado, Schlesinger, sintiéndose en la obligación de aclarar públicamente esa impresión de que el banco central alemán había cedido ante otros países.

Por eso, unos días después, el 8 de septiembre, Schlesinger declaró que no había garantías de las decisiones que tomaría el Bundesbank sobre los tipos de interés. Y no sólo eso, sino que con toda la intención del mundo de desquitarse de la impresión de que el Bundesbank podía caer bajo los influjos de otras naciones, también declaró que tenía poca confianza en el sistema de tipos de cambios más o menos fijos (ERM) entre los socios europeos.

Schlesinger había soltado una bomba como reacción a la forma en la que Lamont había vendido como acuerdo lo que no era más que una idea general de lo que haría el banco. La bomba de que Alemania, en concreto el Bundesbank, no estaba ahí para salvar a los socios europeos y sí para defender la tradición de varias décadas de no permitir repuntes inflacionarios. A partir de ese momento se evaporó el último impedimento para que la libra entrara en barrena y es partir de ahí que la presión vendedora sobre la libra comenzó a incrementarse, con nuevas oleadas de ventas por parte de los hedge funds.

Lo interesante es que entre el público que estaba escuchando estas declaraciones de Schlesinger en la ciudad de Basilea, estaba el propio George Soros, que tras oir esto llamó corriendo a Druckenmiller explicándole que varias divisas europeas, incluyendo la lira italiana, que también se encontraba en una situación límite, iban a depreciarse con fuerza. Con ello, tras esta conversación, Druckenmiller vendió masivamente la lira italiana, una posición que se sumaba a su posición bajista en la libra esterlina. Y unos días después pasaron a estudiar cuál era el límite que tenía el Banco de Inglaterra para defender la libra esterlina, llegando a la conclusión de que sus reservas, el punto en el que el Banco de Inglaterra ya no podría comprar más libras, era de sólo 44.000 millones de dólares. En el mejor de los casos (o peor según se mire), se podrían sumar unos 10.000 millones más a esa cantidad, teniendo en cuenta el anuncio que había hecho el Bando de Inglaterra de que podía endeudarse para defender su divisa. Esta cantidad les pareció irrisoria a Soros y Druckenmiller, ya que sólo su hedge fund podría dar contrapartida al 25% de esa cantidad.

Además, este análisis no fue un análisis exclusivo de Soros y Druckenmiller, sino que era una información compartida por una serie de hedge funds, principalmente localizados en Nueva York, que en los siguientes días siguieron vendiendo las divisas europeas más débiles, incluida la libra. La operación contra estas divisas se volvió un macrotema popular entre el pequeño mundo de los inversores global macro y poco a poco la presión fue en aumento. El mismo día 8, el marco finlandés, que no era parte del ERM, dejó de estar referenciado al ECU (precursor del euro) y declinó un 15%. El viernes 11 de septiembre la lira italiana cayó por debajo de la banda inferior que permitía el ERM, a pesar de haber subido los tipos de interés hasta el 15% y de que el propio Bundesbank había comprado liras para defender la caída. Pero llegado el fin de semana, Italia tuvo que negociar su devaluación formal, convirtiéndose en el primer caso de un país miembro del ERM que sufría una devaluación. En dicha devaluación, el Bundesbank se comprometió a recortar los tipos de interés como parte del acuerdo.

Esto, lejos de sentarle mal a la libra esterlina el siguiente lunes, día 14 de septiembre, le sentó ligeramente bien, ya que la promesa de un recorte de tipos por parte de Alemania, suponía eliminar mucha presión sobre la libra, la cual incluso se apreció ese día. Sin embargo, los hedge funds neoyorquinos apostando contra esta divisa leyeron la situación de otra manera. El que la libra apenas se hubiera apreciado ese lunes ante esta noticia positiva para la misma, demostraba que estaba muy débil y que se podía apostar contra ella casi sin riesgo de que esta formara un potente rally en contra de las posiciones bajistas. Es decir, los especuladores no sólo podían seguir apostando contra la libra, sino que además podían apalancarse (usar más dinero del que tenían) para incrementar sus apuestas bajistas. Y así hicieron y al día siguiente, martes 15, la libra volvía a declinar fuertemente.

Ante esta caída, el ministro de Hacienda, Lamont y el gobernador del Banco de Inglaterra, Robin Leigh-Pemberton, se conjuraron para defender la libra al día siguiente a cualquier precio, primero comprando libras y luego, si fuese necesario, subiendo los tipos de interés. Pero sus planes estaban heridos de muerte incluso antes de ponerse en práctica, ya que ese mismo dia, Schlesinger (Bundesbank), había vuelto a la carga dando una entrevista en la que aseguraba que lo mejor sería un reajuste de todas las divisas y no sólo de la lira italiana. Tras leer la noticia, Lamont se quedó estupefacto, porque era una invitación aún más directa para que se devaluara la libra esterlina. Ese día se fue a la cama sabiendo que el día siguiente no sería nada fácil.

Esa misma noche, en Nueva York, Druckenmiller leyó la entrevista de Schlesinger y entendió que había llegado el día, que al gobernador del Bundesbank no le interesaba lo más mínimo el que la libra esterlina se mantuviera en el ERM a esos precios y que no iba a ceder recortando más los tipos de interés. Tras comunicarle a Soros que iba a aumentar su apuesta bajista contra la libra de forma gradual, Soros le miró extrañado y le dijo “eso no tiene sentido, si la noticia es verdadera y hay tan poco riesgo de apostar contra la libra, tienes que vender masivamente la libra, ¿por qué no vender 15.000 millones? ¡ataca a la yugular!”.

Lo que le proponía Soros, es que si el análisis que Druckenmiller había hecho era correcto, de que la libra iba a colapsar, no había cantidad suficiente que apostar y que tenía que hacerlo a lo grande, tanto como fuera posible, incluso pasando de una posición bajista por valor de 1.500 millones de dólares a una seis veces más grande de 10.000 millones de dólares. Es decir, poniendo en riesgo tres veces su patrimonio, o lo que es lo mismo, utilizando un apalancamiento efectivo de 1:3.

El resto de ese día Soros y Druckenmiller vendieron todas las libras que pudieron y pronto se corrió la voz en los mercados financieros, haciendo que más y más operadores se unieran a esa oleada de ventas. Al día siguiente, miércoles 16 de septiembre, la libra abrió en la banda inferior de lo que se le podía permitir cotizar dentro del sistema del ERM y el Banco de Inglaterra, en su obligación de mantener la libra dentro de las bandas y como parte del plan de Lamont-Leigh-Pemberton, hizo compras por valor de 1.000 millones de libras antes de las 8:40 de la mañana, pero estas compras no tuvieron efecto ninguno y la libra siguió en el mismo nivel, ante la presión vendedora de muchos operadores queriendo vender miles de millones de libras.

Ante este fracaso, Lamont llamó a John Major, el primer ministro, diciéndole que la intervención había sido un fracaso y que había que subir tipos de interés para defender la libra, ya que el Banco de Inglaterra se estaba quedando sin munición. Aunque en un primer momento se negó, Major aceptó que se subieran los tipos de interés en un 2% -una magnitud enorme- para defender la libra de las ventas.

El subir los tipos de interés, hace que los vendedores (los que mantienen posiciones bajistas) de la libra o de cualquier otra divisa, tengan que pagar al año ese tipo de interés. Así, si un hedge fund estaba bajista de libras esterlinas por valor de 1.000 millones y el tipo de interés era del 12%, que era el nuevo tipo de interés británico tras la subida del 2%, al cabo de un año tendría que pagar por su posición bajista la no poca importante cifra de 120 millones de libras.

Y ese coste se disparaba, si el hedge fund estaba apostando contra la libra de forma apalancada, es decir, usando más dinero del que tenía. Si un hedge fund que tiene un patrimonio de 1.000 millones decide vender libras por valor de 10.000 millones, manteniendo un apalancamiento efectivo del 1:10, eso significa que al final de un año tiene que abonar 1.200 millones de libras, lo cual es mucho más que su propio patrimonio. Simplemente, apostar a la baja en divisas no sólo tiene el coste de poder estar equivocados y tener que cerrar en pérdidas, sino además supone el pagar este interés. Si pasa el tiempo y no ocurre nada, las pérdidas se pueden comenzar a multiplicar.

Por eso las autoridades británicas confiaban en que una subida tan drástica de los tipos de interés ahuyentaría a los hedge funds bajistas y acabaría con la crisis, aunque fuera con el alto coste de mantener tipos muy elevados y haciendo sufrir a los ciudadanos británicos con esos precios del dinero tan caros.

Sin embargo, a pesar del alto coste que suponía el financiar posiciones bajistas, los hedge funds, como el de Soros y Druckenmiller, ya estaban convencidos de que el momento había llegado y que ya nada se podía hacer para evitar la devaluación de la libra, más tras las palabras de Schlesinger. Tal es así, que tras el anuncio de la subida de tipos, la libra tampoco reaccionó. Simplemente había entrado en coma. La teoría de las autoridades británicas no funcionó contra la convicción de los operadores.

En ese momento Norman Lamont se dio cuenta de que habían perdido la batalla, que no había nada que hacer y que mantener la libra artificialmente alta contra el marco alemán le estaba costando a los contribuyentes una fortuna, todo para financiar una recesión que sólo iba a peor. Pero, para su sorpresa, tras comunicarle a su primer ministro que la batalla estaba perdida, éste, John Major, le respondió que subiera los tipos de interés un 3% más, hasta el 15%. Pero incluso tras esta decisión, la libra siguió sin responder y los operadores de los hedge funds ni se inmutaron al entender que sólo era un acto de desesperación del gobierno de Major. Finalmente, esa misma tarde, el Reino Unido canceló esa subida del 3% y anunció su salida del ERM europeo. Ese miércoles 16 de septiembre, sería bautizado como el Miércoles Negro.

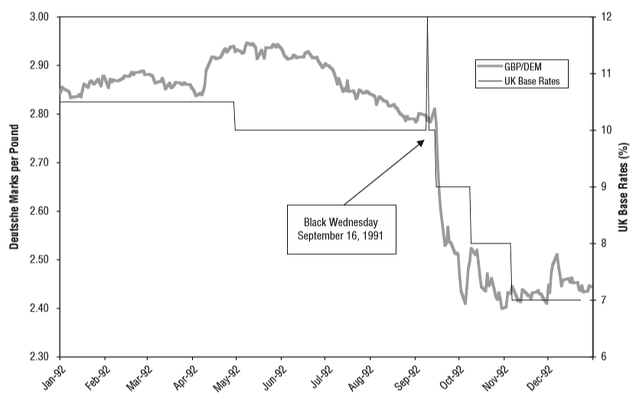

Después de que la libra esterlina abandonara el sistema de cambios, se depreció un 15% contra el marco alemán y en los siguientes meses los tipos de interés bajaron hasta el 7%.

Con la caída de la libra, el fondo de Soros y Druckenmiller, ganó más de 1.000 millones de dólares, pero otros operadores también tuvieron un gran día, como Bruce Kovner que ganó 300 millones o Paul Tudor Jones que ganó 250 millones. En todo caso, el ser el fondo más beneficiado de todos y el que lideró la operación contra la libra esterlina, hizo de Soros una celebridad mundial, con el llamativo título de ser la persona que “quebró”, es decir, que hizo hincar la rodilla, al Banco de Inglaterra, ganando 1.000 millones en la operación.

Curiosamente, dos meses después volvieron a hacer la misma jugada contra la corona sueca, y volvieron a ganar 1.000 millones de dólares con la operación, pero en esta ocasión hicieron todo lo posible para no se hablara de ello, ya que ser recordados los malos de la película, no es algo que a nadie le guste. A pesar de que en esta historia, tanto Soros como Druckenmiller sólo fueron unos observadores inteligentes dentro de las guerras fratricidas entre los socios europeos, con un burócrata presidente del Bundesbank a la cabeza muy poco dado a entender al proyecto europeo, la fama al final se la gana quien se lleva el dinero. Incluso el ministro francés de finanzas, Michel Sapin, llegó a sugerir que había que guillotinar a estos especuladores que se beneficiaron de la caída de las divisas europeas.

Y es así como tuvo lugar el Miércoles Negro, quizás, para muchos, el verdadero comienzo de la salida del Reino Unido de la Unión Europea y, para no pocos, en realidad aquello fue un Miércoles Blanco, ya que se argumenta que el Reino Unido pudo deshacerse del corsé que suponía la política monetaria alemana y con ello su economía comenzaría a brillar en los siguientes lustros, como así fue. Tanto que incluso la libra en pocos años ya valía más que el marco alemán, superando los precios anteriores a toda esta crisis de la libra.

Personalmente, lo que más me fascina, es como muchas veces se vende esta historia como la historia de una conspiración en la sombra, donde un judío como Soros conspira contra el Banco de Inglaterra. Cuando más bien todo parece señalar que lo que se produjo fue una serie de malos entendidos entre grandes egos que no supieron ver más allá de sus narices. Como suele ocurrir, la naturaleza humana explica mucho mejor las cosas que las supuestas conspiraciones.

--

Nota: Si quieres aprender a entender los mercados e invertir con reglas, apúntate al Club Bursátil Confidencial de Hugo Ferrer (pulsa aquí).