Ayer realicé una nueva compra en la Cartera Value aprovechando las caídas en la bolsa europea. La compañía en cuestión es una vieja conocida por los suscriptores más antiguos, de hecho entró en cartera en septiembre de 2016. Un par de años después no era el valor más atractivo dentro del sector de la automoción, ya que algunos fabricantes de componentes se habían revalorizado mientras que la mayoría de fabricantes finales continuaba sus caídas constantes. Por esa razón fue liquidada en la primera mitad de 2018 en favor de otros valores del sector aún más atractivos.

Sin embargo, recientemente se ha dado la vuelta la situación, y este valor acumula una fuerte descenso de más del 50% desde enero. Por esa razón, esta semana revisé la compañía y he llegado a la conclusión de que vuelve a ser una idea de inversión muy atractiva en relación a otras alternativas que hay a mano. Estas son las principales ideas sobre el contexto actual del valor:

1) El sector de la automoción no está tan mal como se cuenta en los medios de comunicación, financieros o no financieros. Los fabricantes finales y las compañías de componentes más importantes tienen una posición competitiva bastante sólida a día de hoy. La industria en su conjunto es muy competitiva y los intentos de nuevas compañías o modelos de negocio que prometen el paraíso están muy lejos de sustituir a la industria actual. Desde mi punto de vista, no podemos esperar grandes cambios en la estructura sectorial, incluso aunque se introduzcan nuevas tecnologías. Sobre la situación competitiva del sector de la automoción ya he publicado algunos artículos en este blog. Por ejemplo: (I), (II) y (III).

2) Una parte del castigo a la compañía no tiene que ver con el sector, sino con los datos de flujo de caja libre presentados. Esta es una variable con mucha influencia en la comunidad inversora europea, cuando este se deprime suele asustar a muchos inversores. Sin embargo, a corto plazo no tiene por qué ser indicativo de nada. Este es el gráfico comparativo entre resultado neto y flujo de caja libre, que incluye las salidas por adquisiciones y otras inversiones en el negocio. Este último factor explica la gran parte del descenso, aunque también han contribuido otros aspectos como adelantos para aprovisionamientos de la actividad o el bache de la producción actual de vehículos.

En 2018 el flujo de caja libre sigue deprimido por los factores mencionados. Sin embargo, con un poco de perspectiva se observa que puede ser simplemente algo temporal, y probablemente en un entorno de menores ventas e inversiones en el sector del automóvil veamos flujo de caja libre como sucedió en 2008-2009. Hay que entender que el flujo de caja libre depende del ciclo de cobros, pagos y la estructura de inversiones, a veces puede confundir mucho a corto plazo.

3) Las inversiones que ha realizado la compañía tanto de forma interna como a través de adquisiciones son naturales, es decir, encajan muy bien con la oferta de componentes que ha ofrecido en la última década. En muchos casos se trata de adaptar componentes de transmisiones (powertrain) a vehículos eléctricos e híbridos. Otras inversiones tratan de expandir el catálogo de componentes para conducción asistida/autónoma que ya venía ofreciendo desde hace años. Una parte de la nueva inversión es simplemente un aumento de la capacidad productiva, pero no solo eso, también un aumento del capital circulante para operar con mayor volumen de negocio.

4) La compañía ha demostrado una gran ejecución en cuanto a aumento de la cuota de mercado. Es decir, no solo crece porque aumente el número de vehículos vendidos, sino que cada vez vende más componentes del vehículo, muchos de ellos ni siquiera relacionados con el tipo de tecnología del motor. Los nuevos vehículos cada vez traen más funcionalidades y servicios, algo que puede entender fácilmente cualquier consumidor. Este es un argumento importante para considerar que crecerá a largo plazo, más allá de los vaivenes cíclicos de las ventas de automóviles.

5) La posición financiera es bastante razonable. Es cierto que ha empeorado en los últimos dos años, pero con el tiempo volverá a mejorar si relaja el ritmo inversor. No hay exceso de caja ni grandes recompras de acciones, pero tampoco se trata de un gran dividendo ya que reinvierte mucho en su actividad en estos momentos (fiscalmente eficiente para el inversor particular).

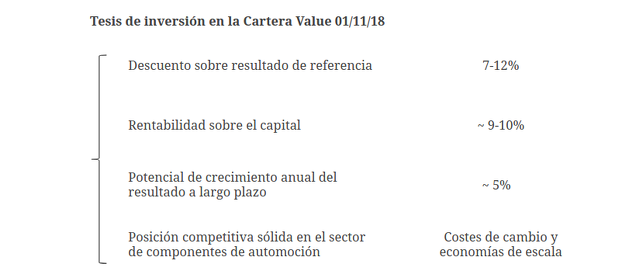

6) Haciendo un ajuste a la baja del resultado neto debido a la ciclicidad del sector, el descuento sobre beneficios sería del 10-12%. Considerando un escenario más pesimista, el descuento podría ser como mínimo alrededor del 7%. Creo que el ajuste a la baja no debe ser extremo, ya que aunque hay factores coyunturales que están favoreciendo el resultado, los más recientes y negativos lo están deprimiendo también de forma temporal. Además, podemos contar con el crecimiento a largo plazo por los motivos expuestos anteriormente.

Las dos últimas compras en la cartera son posibles gracias a que en meses previos propuse un aumento de la liquidez, tal y como comenté en Twitter en su momento. La liquidez pasa de un 20% a un 15% en el último mes, aprovechando las rebajas en la bolsa europea.

*Cartera Value: Si está interesado en el análisis de compañías desde una perspectiva de largo plazo, no dude en visitar la página de información de la Cartera Value.

Contenidos relacionados: