Aunque lo siguiente son elementos de corto plazo, todas estas consideraciones son parte del medio-largo plazo en el que nos movemos. El pasado mes de septiembre aparecieron potentes e infrecuentes signos señalando como probable un nuevo mercado alcista (por ejemplo 1, 2 y 3) y las razones de realizar este análisis intermercado están dispersas a lo largo de múltiples artículos de mi blog y especialmente en este artículo de septiembre sobre el yen japonés.

La bolsa europea sigue sin perder ni una gota del fuerte momentum alcista en la que está inmersa. Aunque este nuevo mercado alcista no nace de una recesión económica, sí que se parece a un típico ciclo que está naciendo donde los primeros meses se sube de forma casi ininterrumpida.

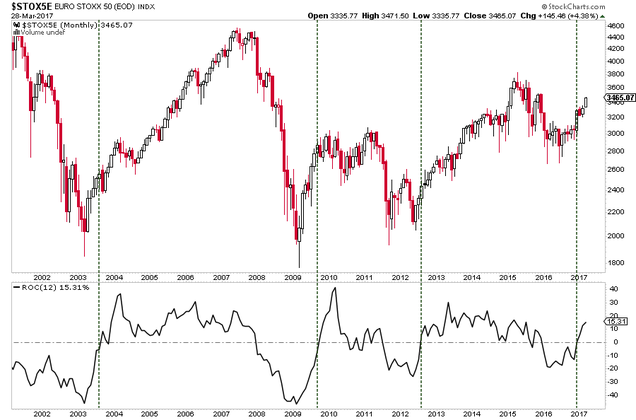

Esa suele ser la norma, como los años 2003, 2009 o 2012-3. No lo afirmo rotundamente porque los mercados son probabilísticos y no hay nada escrito en piedra, solo que de forma razonablemente clara parece haberse iniciado un mercado alcista y que el comportamiento de los precios es el normal si es que es así.

El siguiente gráfico del índice Euro Stoxx 50 -la referencia de las grandes cotizadas de la Eurozona- muestra en el panel inferior la tasa de cambio del índice bursátil en 12 meses. Como se puede observar, cuando esta tasa pasa de negativa a positiva, puede decirse que ha empezado un nuevo mercado alcista. A veces son ciclos de 4 años como el iniciado en 2003, o de 3 años como el iniciado en 2012, pero también puede ser mucho más corto como el visto en Europa entre 2009 y 2010.

Es imposible saber si estamos ante un ciclo corto, largo o medio porque el futuro no se puede ver tan lejos, pero según esta medida, el mercado alcista en Europa está cumpliendo su cuarto mes y lo normal en términos históricos es que dure años. Así que a priori no hay que estar temerosos de que se acabe mañana.

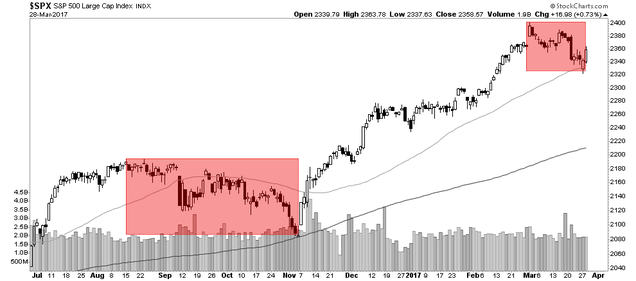

Pero el fuerte momentum o energía alcista de la bolsa europea no es toda la historia de lo que está ocurriendo en los mercados que se benefician de las fases de toma de riesgos a nivel global. Por ejemplo, el S&P 500, aún mostrando todavía una fuerte tendencia al alza cotizando por encima de la media de 50 sesiones, lleva consolidando posiciones desde el 1 de marzo, ha roto la larga racha de días sin tener una pérdida mayor al 1% y ha estado brevemente por debajo de la media de 50 sesiones, nivel que no quebraba desde las pasadas elecciones norteamericanas.

Y otros mercados relacionados con las bolsas porque correlacionan en sus fases de toma y aversión al riesgo, como el yen japonés, llevan tomándose un respiro mucho más amplio y de mayor calado. Desde finales de diciembre, el yen, moneda refugio por excelencia, está consolidando posiciones.

La figura técnica el el mayor cruce del yen, el USD/JPY, podría describirse como un canal -de tres meses de duración ya- y hasta parece que se está estabilizando después del retroceso de los últimos días. Si vuelve sobre el anterior mínimo, los 111.50 yenes por dólar, es bastante posible que esté indicando que la fase de toma de riesgos a nivel global sigue su marcha. De momento está en zona de indecisión. Verlo romper a la baja desde el nivel actual, probablemente estará señalando que el último rebote del S&P 500 no será nada significativo y que las bolsas globales corregirán.

El dólar canadiense contra el yen, es un cruce donde todo está más deteriorado. La cuestión es si será el Euro Stoxx 50 "el que baje" o será este cruce el que suba -ambos mantienen correlación elevada, pero no necesariamente en el cortísimo plazo-.

Sobre el este cruce, el CAD/JPY,he hablado bastante y observándolo por si mismo está lanzando una señal de alerta. Pero lo importante es observar el yen a través de diferentes cruces porque a veces un par puede estar exagerando la situación o no reflejarla correctamente en el muy corto plazo.

También observo el yen contra el euro y contra el franco suizo, y junto con los dos pares anteriores me hago una idea de la situación.

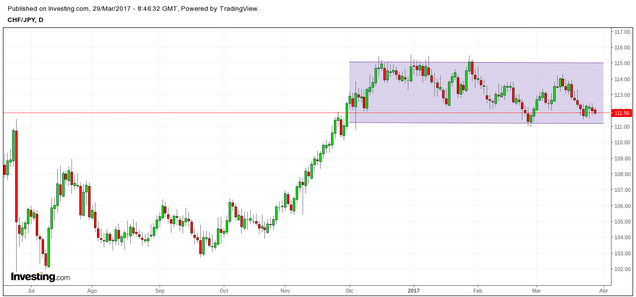

El siguiente gráfico es el franco suizo contra el yen -CHFJPY-. Aquí la situación es similar a la del USDJPY; una consolidación y sin muchas pistas de lo que va a ocurrir a continuación. Por debajo de los 111 yenes por franco habría que hablar de elevado riesgo de corrección en las bolsas. Tal vez pequeña, tal vez mayor de lo pensado, pero riesgo de corrección.

Y lo mismo podemos observar en el EURJPY, por debajo de los 118,50 yenes por euro, el patrón de consolidación se estaría quebrando a la baja.

En un momento en el que las bolsas están en vertical, me parece que los cruces del yen contra otras divisas son muy útiles de observar porque están mostrando menos excitación alcista y podrían darnos una pista más clara de por donde irán las cosas en el corto plazo, debido a que tienen un patrón técnico más fácil de analizar por ser una consolidación.

Antes de ayer añadí riesgo en la cartera, mediante futuros del S&P 500, al detectar un suelo de muy corto plazo. Aunque ha empezado bien este añadido, lo cierto es que con el rally que llevamos detrás, no espero gran cosa del mercado. Si siguen las subidas, bien, pero lo normal es que más pronto que tarde el mercado se tome un respiro, por muy breve que sea.

Incluso los años muy alcistas, esos en donde se sube un 30%-40%, se producen varias correcciones. Incluso si este año fuera uno de esos, no podemos olvidar que nada sube en línea recta. Seguiremos el yen para ver si podemos darnos cuenta de algo interesante en las siguientes sesiones.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

El CHFJPY débil en el día, por momentos ha estado por debajo del soporte, pero ha vuelto.

En respuesta a Hugo Ferrer

Muy buen análisis técnico.

Y ahora daré mi visión social de Europa y la economía.

Europa es un conjunto, de naciones que han sido las que han determinado el mundo actual. Nos guste o no ha sido así. Hemos construido una parte importante de la Historia de la Humanidad a lo largo de los siglos. Si nombramos sus países, en cada época histórica había algún país europeo determinando los tiempos.

Y hoy en día Europa sigue contando con buenas empresas, ciudades potentes y personal preparado. No vamos a desaparecer de la noche a la mañana. Así que como europeo que soy sigo confiando en que una vez más saldremos adelante. Como siempre hemos hecho.

Me gusta escuchar lo de que Europa se va a ir al abismo, lo comente hace tiempo, y voy a ser simple, los cortes de macd por mensual que se observan, verticalidad etc, cruce de medias, son de tal fuerza, que se asemejan a lo acontecido en primavera 2009 ( hablo de bolsa Europa) por lo tanto cualquier corrección por diario / semanal , es una clara opción de entrar largos, este tipo de situación técnica por mensual esta absolutamente en todos los activos y valores, unos en zona superior a cero ( los mas fuertes, y otros ( los mas débiles) en zona inferior, crude , cobre , bancario Europa etc etc , da igual igual que sea TESLA, que APPLE, que sector biotecnológico, es lo mismo todo, está señal es clara en los timeframes de distancias mas largas alcistas, por técnico es asi, o lo tomas o lo dejas, luego ya veremos las circunstancias, y como se hace ( noticias etc) en definitiva, no creo que está situación sea la de primavera de 2015, donde a pesar de un comienzo de trimestre espectacular, el técnico dio clara señal de venta sobre abril/ mayo, igualmente el macd también hablo. yo al menos le tengo mucho respeto a los cortes macd mes.

El cierre del viernes fue en general débil. Por ejemplo el franco suizo contra el yen, sigue hablando de debilidad (gráfico 4 horas).

Con el CADJPY con una figura rota, y el EURJPY y CHFJPY en los límites, semana para vigilar esto.

Y el índice dólar tiene mucho que ver en todo esto. Como hemos hablado varias veces, un dólar fuerte es negativo para los activos de riesgo y la pasada semana se revalorizó anulando una figura de doble techo. O mejor dicho, cerrando la semana en tablas.