Tras la popularización del libro ‘El pequeño libro que construye riqueza’ de Pat Dorsey, se ha empezado a mencionar más a menudo el término “ventaja competitiva” a la hora de hablar de compañías. Este es un buen libro que intenta explicar por qué algunas compañías logran altas rentabilidades sobre el capital sin que la competencia sea capaz de robarles parte del pastel. El gran acierto de este enfoque es empezar a centrarse en las excepciones a las teorías académicas de la competencia, aquellas circunstancias en las que se producen grandes ganadores a lo largo de muchos años. Quien elabora una teoría sobre el funcionamiento del mundo y los mercados tratará a estos casos como poco importantes por su excepcionalidad, sin embargo, en el mundo de los negocios estas excepciones son las que verdaderamente importan.

El problema del enfoque de Pat Dorsey es que observa las cosas en términos estáticos. Una compañía tiene ventaja competitiva o no la tiene, no se analiza a fondo el proceso de cómo surgen esas situaciones o cómo desaparecen esas ‘ventajas competitivas’. Lo deja bien claro en su libro: importa el caballo y no el jinete. En su enfoque no hay empresarios excepcionales que marcan una gran diferencia en los negocios, la aparición de estos negocios espectaculares es aleatoria o al menos totalmente desconocida.

El libro ‘Outsiders’ trata de mostrar la otra cara de la moneda. Este último ilustra cómo algunos CEOs lograron generar valor adicional constantemente para los accionistas a través de las decisiones de gestión del capital, con mucho hincapié en las fuentes de financiación y la remuneración al accionista pero también en la gestión de los activos. El autor ya avisa que los CEOs están limitados por sus circunstancias, ellos juegan las bazas que les son dadas. Este comentario lo realiza a raíz de la decadencia de The Washington Post con el auge de Internet en los años 2000. La directiva logró resultados extraordinarios durante décadas, pero obviamente el cambio tecnológico puede cambiar radicalmente el contexto. Aún así, en ‘Outsiders’ se observa que a pesar del mal comportamiento bursátil de The Washington Post a partir del 2000, lo hizo significativamente mejor que sus principales rivales. Por lo tanto, la gestión importa dentro de su contexto y es un factor a tener en cuenta. Obviamente, Pat Dorsey diría que lo hizo mejor porque el negocio tenía una posición competitiva superior sus rivales.

Ingenico es un buen ejemplo de por qué el esquema de ideas de algunos inversores en valor necesita evolucionar hacia un enfoque más dinámico en vez de estático, es decir, empezar a incorporar ángulos como el de Outsiders al inicial de Pat Dorsey (y otros por supuesto). Su negocio tradicional de terminales para el procesamiento de pagos con tarjeta ha sido muy rentable y sólido a lo largo del tiempo. Los comercios y cadenas de establecimientos tienen cierto inconveniente en cambiar de proveedor de procesamiento de pagos, Ingenico funciona bien y ofrece buenas prestaciones. Las relaciones de Ingenico con los grandes clientes se han ido haciendo cada vez más estrechas, se han ido añadiendo servicios y funcionalidades para simplificar el procesamiento de pagos.

Foto de Mike Mozart - Flickr - CC BY 2.0

Foto de Mike Mozart - Flickr - CC BY 2.0

Según el esquema de Pat Dorsey, es un claro caso de costes de cambio. Podríamos partir de la base de que la compañía tiene una clara ventaja competitiva que le permite en ese segmento lograr altas rentabilidades sobre el capital, además los datos históricos apoyan esta hipótesis. En una visión estática de las cosas, el inversor concluye que es un buen negocio (para siempre) y tan solo queda comprobar el descuento sobre beneficios o cómo cotiza la compañía en relación al excedente que genera aproximadamente todos los años. Puede extrapolar el crecimiento moderado de los ingresos y el beneficio ya que según el análisis estático el negocio tiene una ventaja competitiva y va a ser muy complicado que la competencia le quite clientes.

Sin embargo, todo lo anterior ignora varios factores que a veces tienen un impacto significativo en los resultados del accionista. La primera es: ¿cómo está cambiando el entorno y la tecnología de cara a fortalecer o debilitar su posición competitiva? La segunda tiene relación con la primera: ¿qué está haciendo la directiva con los excedentes? Ambas preguntas se pueden desglosar en muchas otras más concretas. No es lo mismo que la compañía esté dedicando los beneficios generados a distribuir dividendos, recomprar acciones o embarcarse en una ambiciosa estrategia de expansión en un segmento nuevo. Contra la visión de Pat Dorsey de que el jinete no es tan relevante, las decisiones que tome la directiva en estos aspectos pueden marcar una diferencia abismal, aunque la compañía disfrute de una posición cómoda en las terminales físicas de procesamiento de tarjetas.

Una vez reconocida esta realidad, se entiende mejor la evolución de la cotización de Ingenico, que acumula una caída del 33% desde el máximo reciente en enero de 2018. La bajada previa desde el máximo de 2015 me parece más una cuestión de expectativas de crecimiento y posterior decepción, lo cual no tiene por qué tener una relación directa con las decisiones de gestión del capital de la compañía. Sin embargo, la magnitud de la caída que se produjo en febrero tiene para mí una clara relación con una decisión dudosa por parte de la dirección de la compañía a finales de 2017.

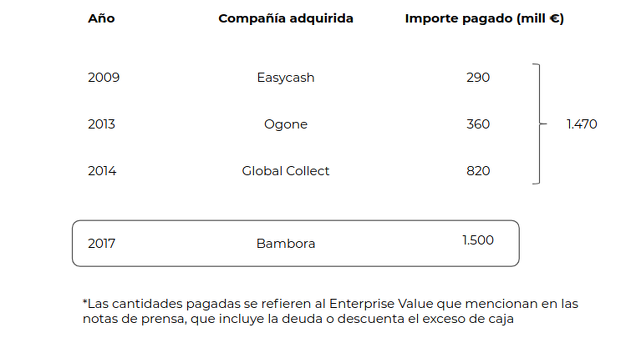

Ingenico consideró que le convenía invertir de forma decidida en el procesamiento de pagos online como alternativa natural a sus servicios en terminales físicas. Desde 2009 hasta 2015 invirtió más de 1.470 millones de € en tres adquisiciones. Es una cantidad relevante, para que nos hagamos una idea Ingenico obtuvo en 2014 un resultado operativo de 273 millones de €. Durante ese periodo el negocio en su conjunto creció en ingresos y resultado, por lo que financieramente las cosas iban bien.

El problema viene en la última adquisición realizada en 2017. Ingenico compró Bambora por 1.500 millones de € (un 30% de la capitalización bursátil de entonces), una plataforma online sueca que logró una cifra de ventas de 202 millones de € en 2016. Esto supone que el precio pagado son 7,4 veces los ingresos de la adquirida, lo cual es bastante exigente. Si ese negocio lograse un margen neto del 15%, estaría pagando 49,3 veces los beneficios de Bambora. Tendría sentido si estuviésemos ante una plataforma ganadora en su sector y creciese a un ritmo extraordinario en ingresos.

La consecuencia para Ingenico es que la posición financiera se ha deteriorado. Antes de la adquisición el endeudamiento neto era bajo, de tan solo 109 millones de € una vez descontada la caja. Tras la compra, la deuda financiera neta se disparó hasta los 1.486 millones, mientras que el resultado no se ha incrementado en gran cuantía.

En este artículo del Financial Times se recoge la opinión escéptica de Fredik Naslund, un analista/inversor de capital riesgo que considera la selección de Bambora como acertada, pero el precio pagado le parece desorbitado. Interpreta que esta decisión de compra ha estado motivado por la prisa de Ingenico para acelerar su transición al negocio online, ya que su segmento tradicional se ha quedado estancado o reduciéndose.

La reacción del mercado fue negativa al ver en el siguiente trimestre que los ingresos crecían muy lentamente y el balance de Ingenico se ha deteriorado considerablemente. Todo esto en conjunto explica la caída bursátil de febrero desde los 91€ hasta los 61€ actuales.

Es difícil saber si Ingenico podía haber seguido generando gran valor para sus accionistas por otras vías si no hubiese entrado en el procesamiento de pagos online. A lo mejor no era necesario iniciar esta nueva vía en un negocio en el cual las economías de escala son diferentes, quizás podría haberse centrado en el procesamiento de pagos en tienda. O quizás podría haber desarrollado sus soluciones de forma interna. Lo que es evidente es que la ventaja competitiva de su negocio tradicional de terminales no es lo único relevante a la hora de analizar el negocio.

Ya es de sobra sabido que en ese segmento domina con facilidad, la pregunta es si esta organización está bien posicionada para adaptarse/resistir a un posible cambio tecnológico (más pagos online, menos pagos en tienda) o si la directiva está tomando las decisiones de gestión del capital adecuadas. A la hora de analizar compañías uno no puede quedarse en esto vale x, y según se van produciendo los cambios quedarse ahí para siempre, en un mundo estático.

A falta de saber más sobre la fortaleza de Bambora como plataforma online, en principio la compañía vale menos tras la adquisición que ha financiado con deuda. En el sector tecnológico hay una gran incertidumbre sobre todo en la fase inicial de muchos negocios, por eso se suele recurrir a la emisión de acciones y no al endeudamiento financiero. Quizás el pago en acciones no hubiese sido mala fórmula para la adquisición de Bambora. Curiosamente, la caída en capitalización bursátil de Ingenico en estos 7 meses es ligeramente inferior a la cantidad desembolsada por Bambora. Como detalle interesante, Ingenico comenzó a recomprar acciones propias en el primer semestre de 2018, alrededor de 86 millones de € (un 2,26% de la capitalización bursátil actual).

Cartera Value: Si está interesado en el análisis de compañías desde una perspectiva de largo plazo, no dude en visitar la página de información de la Cartera Value.

Contenidos relacionados:

Excelente articulo. Por puntualizar, quería decir que las ventas de Bambora en 2017 fueron significativamente superiores y la compañía espera crecimientos del 20% anuales, por tanto el múltiplo es algo inferior. No quiero defender la compra de Bambora, porque los múltiplos pagados son muy exigentes, quizás se debería de haber hecho de otra manera. Sin embargo, era el precio que se tenia que pagar para tener una empresa puntera y completar la migración de un proveedor de datáfonos al único operador a nivel mundial que puede proveer todas las soluciones e integra toda la cadena de pagos. Esta transición ya la habían empezado en 2014-2015, también con importantes compras vía deuda, que rápidamente pudieron desapalancar gracias a su alta generación de caja (50% EBITDA). El segmento Global Online, Enterprise & SMBs no se crea a raíz de la adquisición de Bambora, sino que Bambora contribuye a afianzarse en la empresa y durante el primer semestre ya hemos visto que este segmento que aun es muy reciente y tiene margenes sensiblemente por debajo de la competencia, acapara el 50% del total de ingresos.

Es bastante probable que el management (uno de los mejores del sector, comprobar el trackrecord desde que tomaron Ingenico con sucesivos éxitos en sus planes estratégicos) pudiese haber culminado su conversión a operador único a otros múltiplos, sin embargo, el mercado está valorando el trabajo de la empresa con menos de 12 meses de integración. Es decir, la adquisición de dicha empresa se realizó con el fin de obtener altas sinergias, tanto en costes como en ventas cruzadas, pero esto requiere tiempo y el mercado lo exige ya.

Me gustaría destacar que Ingenico mantiene su ventaja competitiva en el segmento de datáfonos (sus precios son un 20-25% por encima de sus competidores y a pesar de ser número uno en cuota de mercado, esta sigue aumentando año a año) y esto le permite apalancarse a unos tipos ridículos, entrando de lleno en un negocio de crecimiento de doble dígito que conoce bien, manteniendo la capacidad de desapalancarse en pocos años.

Por último, creo que Ingenico publicará unos buenos resultados a cierre de año y ofrecerá un interesante guidance para 2019, ya que se empezarán a ver los efectos de Bambora en la compañía. A estos precios 60€ por acción, asumiendo que Ingenico es capaz de cumplir su guidance para 2018, que ha sido ratificado en cada conference call y entrevista, Ingenico cotiza a unos múltiplos ridículos (11x PER & 9.5x EV/EBITDA). Hay que tener en cuenta que Ingenico realiza amortizaciones de PPA que no son salidas de caja y hay que ajustar, así como algún coste extraordinario de integración y ejecución de sinergias.

Por tanto, creo que es momento de compra de una empresa que conserva fuertes barreras de entrada en su segmento y que el mercado esta juzgando muy en el corto plazo por el importe de su última compra.

En respuesta a Gabriel Castro

Gracias por el comentario constructivo.

En respuesta a Enrique García Sáez

"The best thing that happens to us is when a great company gets into temporary trouble...We want to buy them when they're on the operating table."

Warren buffett

En respuesta a Enrique García Sáez

Al final parece que la lógica se impuso y Ingenico ofreció un guidance interesante que hizo que la acción fuese de 45€ a 70€ y algo, que además ha conseguido batir y mejorar con sus resultados de 1H 2019. A mi juicio aun están siendo conservadores y espero unos beneficios por encima de las nuevas guías.

Las barreras de entrada seguían ahí, solo que la integración de Bambora no fue tan rápida como el impaciente mercado quería. También es verdad que pagaron en exceso, pero como ellos mismos me comentaban, atendiendo a las transacciones que se han realizado después en el sector, el precio no era tan alto.

El producto de Ingenico a día de hoy es excelente, siendo el único player que controla toda la cadena de pagos y le permite beneficiarse en muchos campos donde el resto de players no tienen el mismo control. De hecho, según me han comentado, la competencia/clientes (acquirer, POS) está empezando a requerir alguno de sus servicios de acquirer, ya que ellos mismos no llegan a la eficiencia que sí que tiene Ingenico.

Un saludo enrique y gracias por tus aportaciones!

En respuesta a Gabriel Castro

La verdad es que los resultados del primer semestre 2019 son buenos, incluso excluyendo las adquisiciones. Mi reticencia a entrar en esta compañía siempre ha sido la agresividad de la política de adquisiciones en comercio online y el elevado endeudamiento. Por otro lado, el negocio legado sigue siendo muy fuerte, al menos en Europa.

Un saludo

En respuesta a Enrique García Sáez

La política de adquisiciones y las respectivas integraciones es lo que diferencia al excelente management del buen management. Como dice el libro outsiders, el capital allocation es clave. Coincido contigo en que Ingenico sigue una política de M&A muy agresiva... pero con los tipos de interés actuales y la alta generación de caja, el M&A es muy acreditivo para sus accionistas.

En 2014 también compraron Global Collect y alguna otra más como señalas en el articulo y en un año se desapalancaron. En la actualidad, el net-debt EBITDA estaba en 3.6x en junio de 2018 y ahora en 2.7x y veremos como termina el año... tienen un 50% de conversión EBITDA to FCF y esperan hacer unos 300 millones de FCF este año.

Lo que yo comentaba y que no terminaba de entender el mercado es la transición hacia el modelo de transacciones (acquirer) y online que se culminó con la compra de Bambora y que el mercado está empezando a reconocer ahora. El negocio de terminales seguirá estable, pero con crecimiento plano/bajo, sin embargo, el conocimiento que han adquirido (por su negocio legacy y por las compras que llevan desde 2013-2014) les ha permitido tener un producto único y que por ahora solo están implementando en Europa.

SMB: (Bambora) consiguen más de 4.000 nuevos clientes por mes desde el lanzamiento de la solución integrada.

Un saludo

Excelente vuestra aportación, Enrique y Gabriel, a la "teoría Kostolany" del saber cómo funciona, en este caso aplicada al Análisis Fundamental. Para enmarcar.

En cuanto al punto de vista de Pat Dorsey, contrapondría la contestación de Rockefeller a la prensa en medio del crack del 29:

-- ¿ Qué va a hacer la bolsa, Mr. Rockefeller ?

-- Va a fluctuar, aclaró.

S2.