Durante el fin de semana se rumoreó lo que hoy se ha confirmado: Barrick, Randgold to Create Gold-Mining Giant With $18.3 Billion Merger, titula el Wall Street Journal. El anuncio oficial se puede encontrar aquí. Se trata de una noticia importante para el sector de la minería en general, y para la industria del oro en particular. Con implicaciones prácticas para los inversores en azValor Internacional, dado que su exposición al sector del oro rondaba el 20% de la cartera en trimestres pasados, y que una de las compañías protagonistas está en su cartera. Esta parte de la cartera seguramente haya sido la que peor comportamiento haya tenido del fondo en 2018.

Dos grandes actores de la industria de la minería de oro llegaron a un acuerdo para fusionarse, creando la compañía más grande del sector, que poseerá cinco de las diez mejores minas de oro del mundo según costes. La canadiense Barrick Gold era hasta hace poco la mayor productora de oro del mundo con activos en un gran número de países y regiones, mientras que Randgold Resources mantiene sus principales actividades en África. Esta segunda fue incorporada a la cartera de azValor Internacional en el segundo trimestre, como contamos en este artículo, si bien el peso a cierre del periodo era de menos del 1% del fondo. Pero el fondo Blue Chips de la gestora se beneficiará bastante más de la noticia, al tener tanto Barrick como Randgold en cartera, y con un peso combinado de más del 6%.

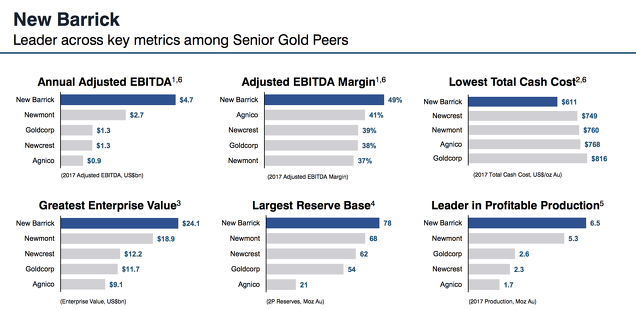

Fuente: Presentación a inversores de la "Nueva Barrick" que integraría a ambas.

En estos momentos la cotización de Randgold lo está celebrando con una subida de alrededor del 7%, mientras que Barrick sube un 6%. Buenas noticias para un sector que pasa por muy malos momentos. Se ha visto duramente castigado en últimos meses ante la recaída del precio del oro, y en la última década ha sido una inversión muy pobre en términos generales.

A continuación vemos la evolución de rentabilidades en términos de precio (sin incluir dividendos) de algunas de las principales compañías mineras de oro, incluyendo el ETF GDX, en los últimos 10 años. Como referencia, el S&P 500 en este mismo periodo subió más de un 150% (sin dividendos, incluyéndolos, más del 200%).

Nota: GOLD es Randgold Resources, ABX es Barrick Gold, NEM es Newmont Mining, GG es Goldcorp, AU es Anglogold Ashanti y GDX es el principal ETF de mineras de oro (major o grandes; hay otro ETF, GDXJ que replica el comportamiento de las junior).

En esta tabla se muestran las principales posiciones del ETF:

Nota: Agnico Eagle Mines es una posición relevante del azValor Internacional. Fuente: ETF.com.

Curiosamente, en este periodo el GLD (ETF que replica al comportamiento del precio del oro) subió un 33%. Así se observa la divergencia entre la materia prima y las compañías del sector, algo que destacamos en este artículo: ¿Piensas invertir en mineras de oro? Lee esto antes de hacerlo.

En buena parte esto se ha producido por una inadecuada gestión por parte de los equipos directivos de las compañías (invirtiendo fuerte en la parte alta del ciclo, asumiendo mucha deuda que cuando baja la marea se hace muy onerosa), además del importante incremento de costes en la industria, como se refleja en el caso de Barrick Gold en la siguiente diapositiva:

Al tiempo que la producción no ha parado de caer en esta última década desde los máximos de 2006:

Fuente de ambos gráficos: Video “Massive cost shift plagues Gold Mining industry”, SRSrocco Report.

Debe entenderse que las mineras ofrecen generalmente mucho apalancamiento, tanto financiero (trabajan con deuda) como operativo (parte importante de costes fijos), al comportamiento del precio de la materia prima que extraen. Para bien o para mal. El precio de la commodity solo impacta a sus ingresos (volumen x precio), pero lo que importa son los beneficios y ahí los costes tienen mucho que decir. Por eso entre otras cosas en ocasiones se pueden observar divergencias notables entre la materia prima y las mineras.

El tipo de movimientos de fusiones y adquisiciones (M&A) como el comentado anteriormente puede verse como un indicador para identificar la fase del ciclo en la que se encuentra una industria. Recordemos, son dos actores importantes de la industria que se fusionan. Tras varios años en los que se ha estado digiriendo los excesos previos, con disciplina financiera y reducción de costes que ha implicado ventas de activos y caída en las fusiones y adquisiciones (gráfico siguiente de la industria minera), la noticia de hoy podría ser una buena señal de cara el futuro para la industria del oro... En esta línea ha comentado el autor del blog que publicó la exclusiva el fin de semana: "esperen que esto sea el comienzo de algo, no un incidente aislado".

Fuente: EY, informe “Mergers, acquisitions and capital raising in mining and metals — 2018 outlook”

Buenas Ángel.

Tienes alguna opinión sobre Franco-Nevada, y si a largo plazo es preferible estar en empresas de de Royalties.

Un abrazo.

En respuesta a Antonio Medina

Hola Antonio,

Pues justamente he estado leyendo algo sobre el tema y espero escribir algo sobre ello próximamente. Por lo que entiendo, el segmento de Royalties me parece una mejor propuesta de inversión a largo plazo. Menor riesgo, mayor diversificación. Del sector te recomiendo mirar Sandstorm Gold.

Un saludo

Muchas Gracias Ángel.

Le daré un vistazo pero la verdad que el ORO no me llama nada la atención, para ser sincero me parece otro metal más con sus cualidades especiales, se que me equivoco pero NO me llama.

Saludos.

En respuesta a Antonio Medina

Es muy complicado acertar con los ciclos de precios del oro. Su componente monetario le hace diferente a otras materias primas. Y tener atractivo como refugio ante problemas graves como desconfianza en la banca central, o elevada inflación.

Uno de sus principales drivers son los tipos de interés reales. En abril publiqué esta perspectiva que ha resultado acertada:

https://inbestia.com/analisis/las-perspectivas-del-precio-del-oro-a-debate-tipos-reales-dolar-y-riesgo-sistemico

Tras la caída de estos meses ya no sabría qué decir sobre las perspectivas a corto plazo. Pero a largo plazo sí puede argumentarse que la tendencia podría ser al alza, en base a baja inversión en minas, reducción del yield en la producción de las principales mineras... Te recomiendo el video que es la fuente de los gráficos del artículo con fondo negro.

Saludos

En respuesta a Ángel Martín Oro

Buenas.

Estoy más centrado en el Uranio... Y por lo que veo de momento en las mineras tener "Skin in the game" y un buen track record es vital. Algunas pequeñas ya han empezado a volar y las en teoría apuestas más conservadoras no terminan de arrancar.

Saludos y gracias Ángel.

En respuesta a Antonio Medina

Sí, no podemos estar en todos sitios con la misma intensidad o foco. Seguramente ahora la oportunidad del uranio sea más atractiva, y el oro quizá sea para más adelante. Pero ciertamente es complejo. Si lo miramos desde la perspectiva del ciclo económico, un susto en forma de fuerte desaceleración en China o recesión global podría acabar afectando a todas commodities, aunque en distinta intensidad. Para el uranio, China es uno de los factores clave en la demanda. El oro sin embargo puede proporcionar algo de protección.

Por cierto, comentabas el estancamiento de esas apuestas más conservadoras, supongo que te referías a Cameco entre otras. Buenas noticias hemos tenido y podría continuar... Pero sí que es verdad que alguna micro del sector ha volado multiplicándose algunas veces como Western Uranium. Paciencia.

En respuesta a Ángel Martín Oro

Buenas.

Western en teoría si es capaz de producir lo que dice sigue a precio de derribo.

A mi del Uranio lo que me gusta mucho también, es que los clientes, es decir la Utilities son negocios "seguros" vaya como vaya la economía ellas deben producir energía, más o algo menos pero no les queda otra que seguir dando electricidad y como ya sabes el precio del Uranio a ellas NO les repercute en gran medida en sus costes finales de producción de esa electricidad.

Aunque si la economía entra en recesión o por un bache fuerte supongo que el sector Uranio también podría afectarle, aunque hay quien dice que entonces podría ser un sector refugio y no sentir los vaivenes macroeconómicos en sus cotizaciones.

Saludos.

En respuesta a Antonio Medina

Difícil de saber sí.

Lo de las utilities y el precio del uranio no obstante, cuidado porque las americanas no están nada boyantes y sí podrían sufrir. El gobierno americano está garantizando parece ser que continúen a flote mediante subvenciones. Creo que los costes que tienen son muy superiores a las centrales nucleares de China p.ej.

He publicado sobre Cameco y la noticia última:

https://inbestia.com/analisis/cameco-gran-posicion-de-azvalor-celebra-con-un-15-una-resolucion-favorable-de-los-tribunales-sobre-su-litigio-fiscalEn respuesta a Ángel Martín Oro

Si he leído que parece habrá un plan para dar subsidios y apoyarlas... Pero incluso yendo mal esas Utilities van a cerrarlas, y si las cierran quien produce la electricidad... Para mi está cerca de una "Win Win Situation", eso si hablo sin un profundo conocimiento del tema.

En cualquier caso para mi lo fundamental es el Spot Price si ese sube, las mineras tienen que subir si o si. Si no termina de subir en el próximo año como ya dije alguien nos está engañando.