No tiene por qué ser así. Si en algún momento se encuentra con alguna compañía cuyo Patrimonio Neto es negativo según la contabilidad, no debes descartarla como idea de inversión por ese dato. Este artículo surge de una duda de un suscriptor de la Cartera Value que se dio cuenta que una de las compañías recientemente incorporadas a la cartera tiene el Patrimonio Neto negativo. El Patrimonio Neto jamás y bajo ningún concepto debe verse visto como una medida del valor de la compañía. No es que sea imperfecto o una aproximación con limitaciones, simplemente no tiene sentido como medida de valoración. Veamos por qué.

Todas las compañías presentan un balance que sigue los criterios de las normas contables correspondientes. Este clasifica entre Activo, Pasivo y Patrimonio Neto, representando el primero los derechos de explotación o acceso de la compañía (edificios, maquinaria, facturas pendientes de cobrar, efectivo, etc). Estos derechos se han financiado de alguna forma, o bien la compañía se ha endeudado con el banco (pasivo), o ha dejado pendiente de pagar una factura a un proveedor (pasivo), o simplemente el dinero lo han puesto los accionistas. Esto último se registra como Patrimonio Neto, que muestra supuestamente lo que corresponde a los accionistas. Así, el Patrimonio Neto siempre es igual al Activo total menos todos los pasivos, se trata de un excedente.

El problema viene a la hora de registrar los cambios y movimientos en la empresa. El principio de prudencia impide que una compañía registre un mayor activo porque su marca esté teniendo éxito y generando mayores beneficios. Si la marca o un activo intangible se ha desarrollado de forma interna (sin adquisiciones), raramente lo veremos reflejado correctamente. No pasa nada, la compañía con el tiempo irá aumentando su beneficio, que aumenta el Patrimonio Neto. Sí, el beneficio acaba recogiéndose como un mayor Patrimonio Neto al cierre de ejercicio. Sin embargo, una ampliación de capital también aumenta el Patrimonio Neto, ya que los accionistas han puesto más fondos y deben quedar reflejados, siendo esta operación un síntoma más negativo que positivo.

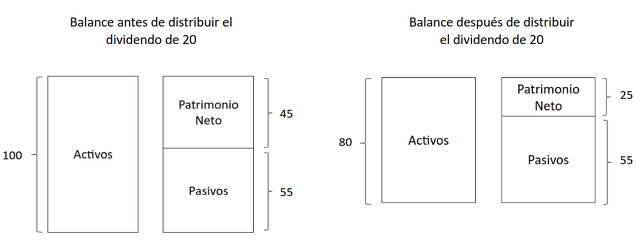

Una operación que también provoca un descenso del Patrimonio Neto es la distribución de dividendos. Evidentemente, la compañía ejecuta un pago a los accionistas, el dinero ya no está en la empresa (menor activo de tesorería) y, por lo tanto, el patrimonio de la misma se ha reducido. En el siguiente diagrama se puede observar con un ejemplo concreto:

Adicionalmente, la recompra de acciones también reduce el Patrimonio Neto. Evidentemente, es la operación contraria a la ampliación de capital. La compañía reduce el número de acciones en circulación devolviendo los fondos correspondientes a los accionistas que vendan sus acciones. La consecuencia es un Patrimonio Neto en términos absolutos menor. Sin embargo, este menor Patrimonio Neto se reparte ahora entre un menor número de acciones, por lo que el inversor que las mantiene puede haber visto incrementada su riqueza. Todo depende de a qué precio recompra la empresa sus propias acciones. Cuando la compañía amplía capital, el patrimonio de la misma es mayor, sin embargo, se reparte entre un mayor número de acciones, por lo que el inversor inicial puede verse perjudicado.

A estas alturas está claro por qué el aumento/descenso del patrimonio de la empresa no implica ni buenas ni malas noticias. Pero, ¿puede incluso llegar a ser negativo? Sí. Se puede llegar a este escenario por vías totalmente diferentes. Esto se ve a menudo en compañías con problemas que presentan enormes pérdidas contables, las cuales reducen el Patrimonio Neto. La compañía consigue seguir financiándose porque los acreedores y accionistas todavía confían en que esta situación pueda mejorar, quizás haya activos que valen más de lo que indica el balance. En este escenario, independientemente de que la compañía remonte el vuelo o no, está claro que ha pasado por grandes problemas y ha registrado fuertes pérdidas.

Sin embargo, un Patrimonio Neto negativo puede verse también en compañías excelentes, en negocios extraordinariamente buenos que no han pasado por ningún problema reciente. ¿Cómo? Probablemente porque el verdadero valor de los activos no está reflejado en el balance, mientras que la compañía logra una enorme generación de beneficios. Si ésta decide remunerar al accionista con todos estos excedentes generados, ya sea a través de dividendos o con recompras de acciones propias, se puede llegar a una situación en la que el patrimonio de la empresa es negativo según el balance. Sin embargo, la compañía sigue generando excedentes para los accionistas. Si le damos la vuelta al razonamiento inicial, cuando se es capaz de generar beneficios constantemente con un Patrimonio Neto negativo, estamos ante una compañía que genera rentabilidad para los accionistas sin que estos aporten capital. Cuantos menos recursos depositen los accionistas para lograr esos beneficios, mayor será la rentabilidad sobre fondos propios. Se obtiene más con menos, la receta perfecta para aumentar el patrimonio del accionista a mayor velocidad.

Por lo tanto, cuando observamos un Patrimonio Neto negativo, no se puede obtener ninguna conclusión sobre la compañía sin analizar el contexto y la vía por la que se ha llegado a esa situación. En el caso de la compañía incluida en la Cartera Value por la que se preocupaba uno de los suscriptores, su Patrimonio Neto negativo no fue en ningún momento una excusa para dejar de analizarla. El flujo de caja libre, beneficios y buena rentabilidad sobre el capital empleado que logra dejan claro que no hablamos de una compañía con problemas financieros. El Patrimonio Neto negativo se explica perfectamente por los grandes dividendos y recompras de acciones que ha ejecutado durante décadas, así como otras circunstancias especiales recientes.

Por supuesto, los múltiplos sobre valor contable no tienen mucho sentido. El valor contable suele deducirse a partir del Patrimonio Neto, que como hemos visto no es representativo de la capacidad de generación de beneficios de la empresa. Las valoraciones bursátiles están basadas principalmente en el descuento de beneficios y cobros futuros, mientras que el cálculo del valor contable sigue otros criterios totalmente distintos.

Cartera Value: Si está interesado en el análisis de compañías desde una perspectiva de largo plazo, no dude en visitar la página de información de la Cartera Value.

Contenidos relacionados: