Resulta curioso seguir viendo el múltiplo sobre valor contable entre los datos fundamentales más importantes de una empresa en algunas páginas de finanzas. No solo eso, para algunos inversores sigue siendo considerado una referencia a tener en cuenta en la valoración de la compañía. Uno se encuentra con razonamientos como el siguiente: “La compañía tiene un múltiplo sobre beneficios atractivo y logra un buen crecimiento en ingresos, sin embargo, tiene un múltiplo sobre valor contable muy alto”. Según esta lógica, parece ser que un alto múltiplo sobre valor contable (también llamado valor en libros o Price to Book Ratio en inglés) es un detalle negativo, una tesis de inversión podría anularse si se observa un alto múltiplo en valor en libros.

Para entender por qué esto no tiene ningún sentido, es necesario analizar cómo se construye el indicador. El múltiplo sobre valor contable no es más que la división entre la capitalización (valor en bolsa) de una compañía y su valor contable. De la capitalización no hay nada más que explicar, solo recordar que es la valoración que recibe la compañía en el mercado al multiplicar el precio por acción por el número de acciones en circulación.

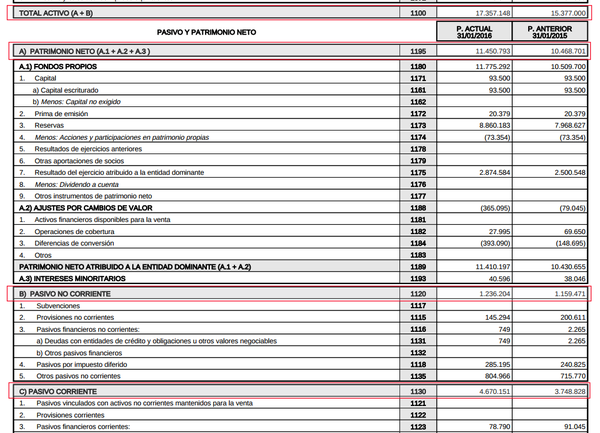

Del valor contable hay que hacer varias consideraciones. ¿Cómo se calcula el valor contable de las compañías? Como su propio nombre indica, esta magnitud se desarrolla según las normas de contabilidad. Estas normas establecen cómo las empresas deben calcular el patrimonio de los accionistas o propietarios. Podemos entender el valor contable como un residuo de los activos y pasivos, es decir, lo que queda una vez sumado el valor de los activos y restado el valor de las obligaciones de la empresa con terceras partes. Si el valor de los activos aumenta y el de los pasivos no, obviamente, el Patrimonio Neto debe aumentar para que cuadren las cuentas. El activo tiene que ser igual al pasivo más el patrimonio neto, lo cual se puede corroborar en el balance de Inditex al cierre fiscal del año 2015:

Como todas las normas, tienen importantes arbitrariedades. Además, su objetivo no es una correcta valoración de la compañía, sino evitar los abusos y confusiones en la presentaciones de los datos de la empresa, siempre partiendo del principio de prudencia. Por ejemplo, cuando la compañía compra unos terrenos, debe incorporarlos al balance al coste de adquisición. Aunque estos se revaloricen, no le está permitido a la compañía reconocer su mayor valor hasta que sean vendidos, momento en el cual se registrará una ganancia. Aquí ya se intuye de donde está el problema: el valor contable no refleja ni se aproxima al valor que debería tener la empresa.

El error es mucho más grande de lo que uno puede imaginar en un principio. Si la compañía desarrolla un negocio de forma orgánica (sin adquisiciones), las normas contables no le dejan registrar el valor de esa cartera de clientes que ha logrado o esas tecnologías que ha desarrollado. Sin embargo, si en vez de desarrollarlo por sí misma, compra otra empresa o activo, las normas contables le obligan a registrar estos activos en su balance a precio de adquisición. Probablemente, la compañía haya pagado un precio de mercado superior al valor contable de los mismos, reflejando su capacidad de generación de beneficios. La diferencia entre el precio pagado y el valor contable de esos activos se registra como Fondo de comercio en el apartado de Activos Intangibles.

El sesgo es claro y abultado. Si la compañía realiza muchas adquisiciones, es probable que presente un múltiplo sobre valor contable más bajo. Si, por el contrario, todo el negocio ha sido desarrollado de forma interna, el valor contable tenderá a ser mucho más elevado. Es posible que en ambos casos las compañías tengan los mismos beneficios, sin embargo, la arbitrariedad de las normas contables tiene un gran impacto en el cálculo del valor contable.

Aunque las normas contables tuviesen como objetivo reflejar el valor real de los activos de una empresa, sería imposible lograrlo con una mínima eficacia. En primer lugar, el valor real de los activos de una compañía depende de un gran número de circunstancias futuras que aún no conocemos. Una aceleración de la inflación debería elevar el valor nominal de muchos activos, por otro lado, dentro de unos años podría demostrarse que ciertos activos son más útiles que otros y por eso su valor de mercado se dispara. Además, el uso de muchos de esos activos es subjetivo. En el caso de una marca de consumo (activo intangible), depende decisivamente de los cambios en los gustos de consumidores.

En definitiva, la valoración de los activos de una empresa la debemos realizar los inversores (cada uno individualmente), por lo que no hay que confiar en un conjunto de normas contables cuyos objetivos y origen son otros. En el caso de compañías que han desarrollado modelos de negocio orgánicos o internos con gran éxito, el valor en bolsa será muy superior al que refleja el valor contable. Este fenómeno se observa muy bien en las grandes plataformas o redes, activos realmente valiosos que en el balance pueden estar registrados a precios ridículos

En el caso de Alphabet (Google), el múltiplo sobre valor contable o Price to Book Ratio alcanza actualmente 4,29. Es decir, la valoración bursátil de Alphabet es más de cuatro veces el valor contable reflejado en sus cuentas. Es razonable, ya que Alphabet posee unos activos muy valiosos cuyo valor no está reflejado en el balance. Por ejemplo, Youtube fue adquirida en 2006 y desde entonces su importancia y valor ha seguido aumentando de forma imparable. Es muy probable que el valor de los activos de Youtube estén infravalorados en el balance de Alphabet, incluso habiendo sido adquirida. Otro ejemplo es Paypal, cuyo múltiplo sobre valor contable es 3,37. Su mayor activo es el gran efecto red de su plataforma de pagos, aspecto que es imposible ser incorporado de forma objetiva en la contabilidad.

Por supuesto, también es posible que los activos de una empresa estén registrados en el balance a un precio superior al que valdrían en el mercado posteriormente. Sucede en sectores calientes donde las empresas realizan compras de factores de producción (maquinaria, suelo) que posteriormente se demuestran no ser tan valiosos cuando cae la demanda. Y es que la demanda también influye en el coste de los factores de producción, dependiendo de esta ciertos factores de producción son más útiles o no. Los costes son subjetivos, dependen de la demanda ulterior de los bienes finales.

El único uso que puede tener el múltiplo sobre valor contable es para localizar posibles candidatos que pueden estar cotizando por debajo de su valor de liquidación. Pero el indicador en sí mismo ni confirma ni desmiente, ya que como hemos visto, se dan habitualmente situaciones de infravaloración y sobrevaloración de los activos. El inversor debería analizar la situación particular de la compañía y ver si la liquidación de la compañía por partes sería superior al precio al que cotiza. Un ejemplo de este tipo de análisis lo puede encontrar aquí.

En definitiva, la comparación a través del múltiplo sobre valor contable puede generar importantes errores. Un error generalizado en el uso de indicadores es que muchos se fijan en las señales positivas, pero no en los falsos positivos. Aún así, yo estoy seguro de que seguiremos viendo el uso de estas métricas totalmente descontextualizadas.

Cartera Value: Si está interesado en el análisis de compañías desde una perspectiva de largo plazo, no dude en visitar la página de información de la Cartera Value.

Artículos relacionados:

- Benjamin Graham y el Valor Contable de Prim, S.A - Análisis fundamental

- El absurdo del EBITDA como medida de valoración

- Lo relevante es la rentabilidad sobre el capital, no el margen sobre beneficios

- La importancia de calibrar las herramientas del inversor

- El factor diferencial de las acciones frente al resto de activos

Hola Enrique:

No se,yo no lo veo asi.Es una referencia mas,evidentemente el VC ajustado por ti,por ej.el fondo de comercio lo reduciria,ppero a veces es una referencia igual que el RPD.

A proposito me podrias decir algo de prisa.Gracias

En respuesta a alberto devesa sobrino

No es una referencia de nada. En el artículo está explicado. La mayoría de las compañías tienen un valor bursátil muy superior al valor contable, y el hecho de que una de ellas tenga un múltiplo sobre valor en libros más bajo, no indica que esté más barata.

Quitar el fondo de comercio no soluciona el problema, yo creo que lo empeora. Precisamente, las compañías adquiridas suelen valer más que su valor en libros. En realidad habría que ajustar al alza el valor de los activos de las compañías que tienen éxito.

Lo único que importa con los beneficios y el valor real de los activos que es capaz de desarrollar una empresa. El buscador de Google no es que esté infravalorado, sino que si nisiquiera está registrado en las cuentas al haber sido desarrollado 100% de forma interna. Y no conozco un activo más valioso en el mundo que el buscador de Google ahora mismo.

Un saludo.

Hola Enrique:

Sin afán de crear polémica,destructiva pero si constructiva te diré algunas reflexiones;

Pablo Fernández,profesor del IESE hace un estudio muy interesante de hasta donde baja la bolsa ,el demuestra que la bolsa cae hasta que el conjunto de los valores de un un índice cae a su valor contable

Hay sectores maduros y de poco crecimiento donde el sector esta alrededor de 0,5 y 2,5 veces el valor contable ,un ejemplo claro es el bancario

Hay momentos como verano del año pasado que eso es una realidad,por ejemplo,el Ibex o Mapfre por debajo de valor de liquidación

En respuesta a alberto devesa sobrino

En retrospectiva eso engaña mucho, es como el PER de Shiller. La capitalización de las compañías sube y baja con fuerza en los ciclos bursátiles que es lo que le da forma a ese gráfico. El valor contable de las compañías no cambia muy rápido a lo largo del tiempo, por lo que ya tienes el indicador cíclico formado, presentando una forma que parece que da señales, etc. En realidad, puedes coger cualquier indicador que no cambie mucho de un año para otro y te mostrará señales parecidas.

Si usas el valor contable para la banca, Bankinter es un banco que cotizaba con un ratio mucho mayor que otros bancos que han ido muy mal. ¿Significaba algo el múltiplo sobre valor contable? No mucho la verdad, Bankinter es un buen negocio y su potencial de generación de beneficios no estaba bien reflejado en el balance.

Un saludo

Claro que el valor contable dice mucho en el sector bancario,el Bankinter era un banco con poca morosidad por el tipo de negocio que tiene,ademas de poco personal por eso ha ido mucho mejor esta crisis,a mi me gusta mas Sabadell,la morosidad se ha reducido mucho con la compra inglesa,ahora le falta mas roe,que lo conseguirá reduciendo personal y cerrando oficinas y un valor contable mucho mas bajo que Bankinter,en el futuro será mejor el Sabadell,y desde luego a precio de hoy mejor inversion